20230914【國際能源】EIA公布上週原油產品庫存增加,油價小跌作收

EIA公布上周原油產品油庫存增加,油價小跌作收

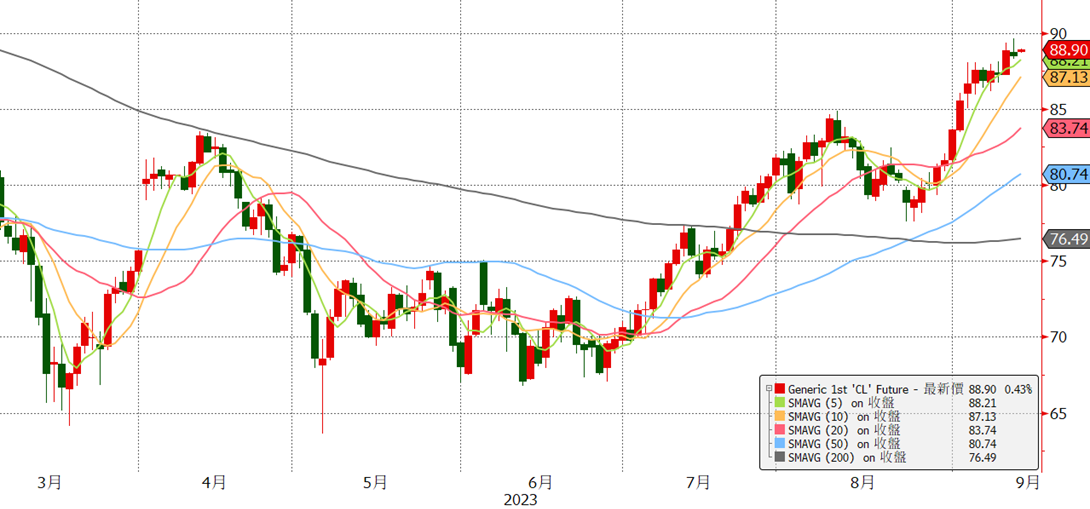

週三油價盤中再創今年新高,後因EIA公布原油成品油庫存增加以及美國8月通膨反彈增添升息預期而小跌作收。由於沙俄減產,IEA月報表示全球下半年供需缺口120萬桶/日。

利多 :

美國經濟軟著陸、美國能源公司持續減少石油鑽井平台數量和OPEC+減量保價(Q3產量為兩年新低)將導致下半年全球供需趨緊(OPEC月報表示第四季全球供不應求300萬桶/日),原油庫存持續低於五年均值仍為支撐油價最大動力。

利空 :

歐洲PMI偏弱、中國經濟仍低迷以及駕駛季節高峰結束歐美煉油廠檢修高峰將至將減少需求,部分抵銷沙俄減產的量。短期油價高檔震盪,仍要留意衝高回落風險,拉回震盪偏多。

【IEA 9月月報】

沙國與俄羅斯等兩大產油國把自願減產措施延長至年底之後,就可能令油市在第四季大幅減少約110萬桶/日,有助支撐油價。

庫存 :

即使明年解除OPEC+減產措施,會讓油市再次出現供應過剩狀態,但由於今年來的減產令全球石油庫存量縮減,8 月份全球石油庫存驟降 7630萬桶,降至 13 個月低點。非OECD的石油庫存下降了 2080萬桶,其中中國的跌幅最大,而OECD的庫存則減少了 320萬桶。7 月份OECD工業庫存增加 2670萬桶至 28.14 億桶,但仍比五年平均水平低 1.026 億桶。2024 初解除削減措施將使平衡轉為盈餘。然而,石油庫存將處於令人不安的低水平,令油市進一步波動劇烈的風險增加。

需求 :

在減產同時,IEA預期石油需求繼續增長。其預測2023全球需求增加220萬桶/日,達1.018億桶/日(中國消費復甦以及飛機燃料需求帶動。) 預計 2023 下半年全球石油需求將比 2023 上半年增加 150萬桶/日。儘管經濟形勢困難,但中國有望佔2023全球世界石油需求增量的 75%( 160萬桶/220萬桶)。2024需求成長可能趨緩,預計增加100萬桶/日,達1.028億桶/日(2024經濟成長趨緩和電動車普及)。

供給 :

OPEC+2023年初至今減少200萬桶/日,但這造成的影響大部份被包括美國和巴西等供應量創新高所抵消,因為這些非OPEC產油國增加190萬桶/日達5050萬桶/日以及伊朗產量增加60萬桶/日。IEA預期2023供應增加150萬桶/日(美國伊朗巴西)至1億零160萬桶/日。2024增加170萬桶/日(較8月報告預測值高出約20萬桶)達1億零330萬桶/日。俄8月石油出口量下降15萬桶至720萬桶/日,較去年同期減少57萬桶/日。俄石油收入躍至10個月高點。

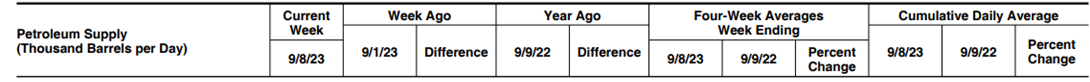

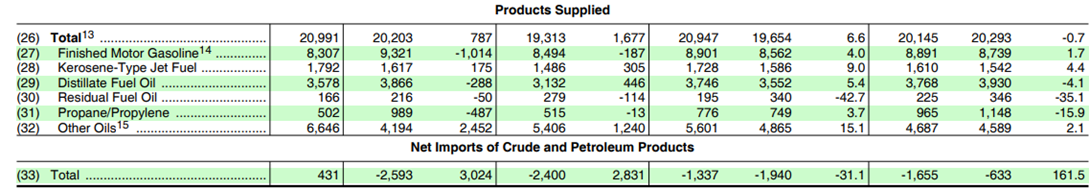

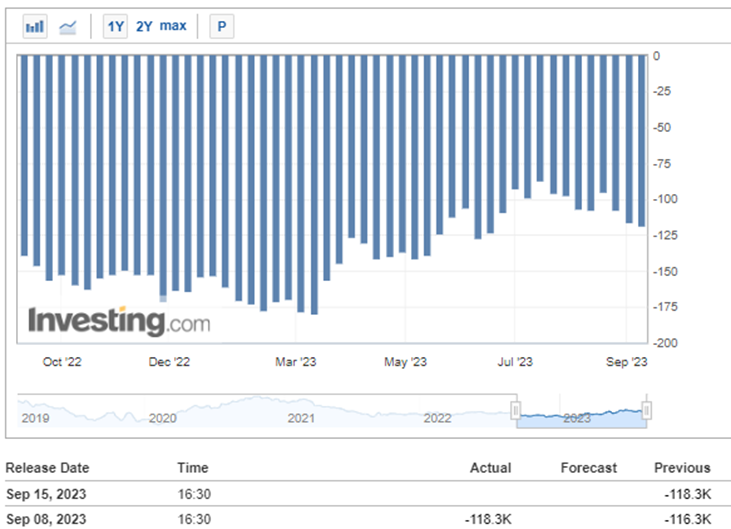

EIA數據顯示,截至9月8日當週,美國商業原油庫存+400萬桶至4.206億桶(連4周減少後首次增加)(2022/12以來最低水平 較過去5年的同期平均值低2%、戰略原油儲備庫存+30萬(連6週增加)至3.506億桶、庫欣原油庫存-250萬桶至2500萬桶、汽油庫存+560萬(2022/7以來最大增幅)至2.203億桶(較過去5年的同期平均值減少2% )、蒸餾油庫存+390萬桶至1.225億桶(較過去5年的同期平均值減少13%)。

美國原油產量增加10萬至1290萬桶/日,創2020/3新高(較去年同期+80萬桶/日)、原油產品消費量+78.7萬桶至2099.1萬桶/日、汽油消費量-101.4萬桶至830.7萬桶/日,原油以及油品的日均出口量-237.4萬桶至905.2萬桶、原油進口(排除SPR)+81.2萬桶至758.2萬桶/日、原油出口-184.2萬桶至309萬桶/日、原油淨進口+265.4萬至449.2萬桶/日、煉油廠原油加工量+17.7萬桶至1680萬桶/日(終端需求穩健)、煉油廠產能利用率+0.6%至93.7% (東海岸92.2% 墨西哥灣沿岸92.1% )、汽油產量-57.5萬桶至921.2萬桶/日、蒸餾油產量-0.6萬桶至501.1萬桶/日、石化產品淨進口+37.1萬桶至-406.1萬桶/日、汽油進口-8.3萬桶至89.9萬桶/日、蒸餾油進口+5.5萬桶至18.5萬桶/日、石化產品出口-53.2萬桶至596.2萬桶/日。整體而言,我們認為數據對於油價不利。如果未來幾週美國產量繼續上升,全球市場預期看到的缺口將開始縮小,對油價產生利空影響。

【影響油價利多因素】

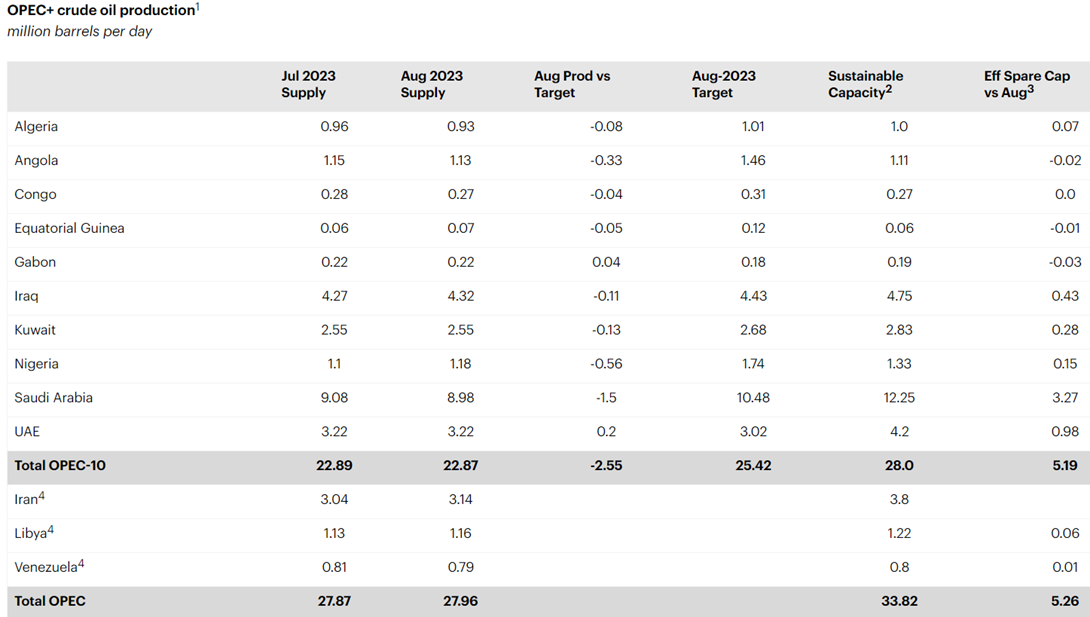

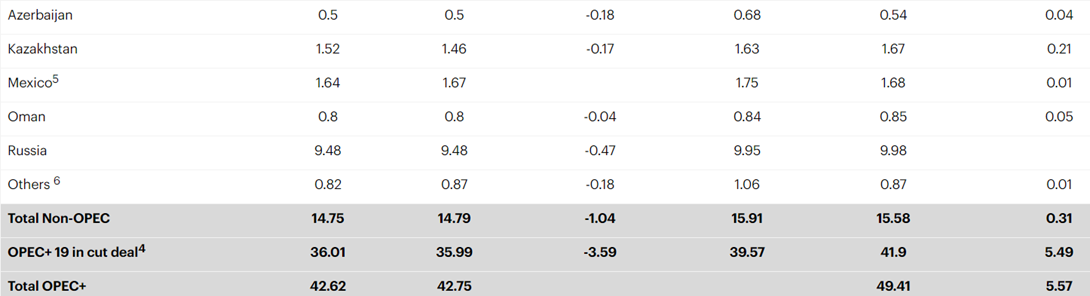

8月OPEC+原油日產量較7月增加12萬至4052萬桶(伊朗310萬桶/日、伊拉克和奈及利亞的產量增加,遠遠抵消沙俄擴大減產帶來的影響)沙特8月產量月減10萬至895萬桶/日,創2021/5以來新低(出口暴跌至560萬桶/日)。OPEC+8月產量較目標低80萬桶/日,主因是尼日利亞和安哥拉產能不足。2023/5 OPEC+決議將減產366萬桶/日協議延長至2023年底且阿聯酋基準產量上調。沙特宣布自願額外減產100萬桶至900萬桶/日(2023/7- 12 )及俄宣布原油出口量削減30萬桶/日延至12月底,預估減產開始執行全球庫存將以減少2mb/d速度直到2023下半年結束。俄羅斯8月產量月減2萬至940萬桶/日,等同於延長目前自願減產50萬桶/日的政策。

2.美國開始回補SPR

白宮2022/10表示將以每桶67~72美元(或更低)收購原油建立SPR。美國2023將購買1200萬桶石油補充SPR(上週回補99.5萬桶,最近幾個月回購630萬桶)。

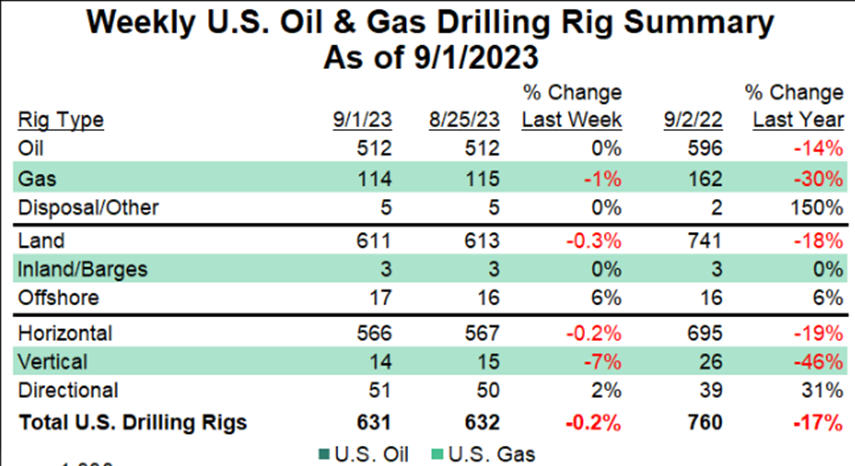

3.美鑽井平台數連九個月下滑降至513座(然而油商的鑽井生產效率提高,產量仍溫和成長)。

4.俄羅斯的海運原油出口量9-12月減少30萬桶/日。俄計畫9月將海上柴油出口量削減1/4 約46.6萬桶/日(秋季檢修 滿足國內需求)。今夏歐洲原油加工量年減70萬桶/日,半數因高溫影響,也增加運輸成本。

5.聯準會升息接近尾聲以及中國推助刺激經濟措施(穩房市匯市)

6.淨多單籌碼連兩週翻多。截至9月5日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週增加24%至299322口,創下去年6月以來的新高。

7.利比亞災難性洪水導致供應中斷的可能性越來越高。

【影響油價利空因素】

1.歐美PMI不如預期。美國高利率維持更久。全球石油消費逐漸進入淡季。

美國8月Markit製造業PMI初值為47,創今年2月份以來新低,不及預期的49以及7月的49。歐元區8月綜合PMI初值為47,則是創下33個月來的新低,低於市場預期的48.5,以及前月的48.6。歐元區製造業正在為該地區經濟帶來壓力,服務業仍處於擴張狀態,但已較今年稍早明顯放緩,未來幾個月歐元區經濟可能進一步陷入收縮區間。

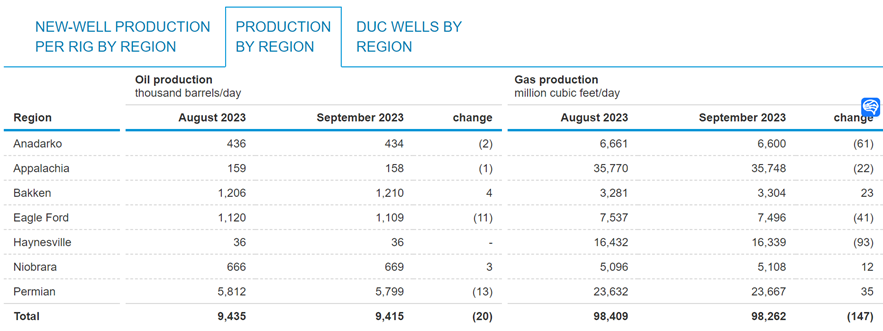

2.美國(油井生產效率提高)與非OPEC+國家產量加速。預計美國2023和2024產量為:1280、1310萬桶/日。2024美巴加圭挪貢獻120萬桶/日產量,部分抵銷OPEC+減產的量。OPEC+閒置產能500萬桶/日,2020以來新高。

EIA表示美國2023/9七大頁岩油產量月減2萬桶/日至941.5萬桶/日(連2個月下滑)(6月歷史新高945萬桶/日),相比2019年12月的創新高產量為928.8萬桶/日。EIA預估2023美國原油產量預估將年增72萬桶/日,達到創新高的1261萬桶/日,相比前月預估為年增64萬桶/日。美8月向亞洲的原油出口量預計達創紀錄的220萬桶/日(因沙特減產) ,美總出口量預計400-420萬桶/日。

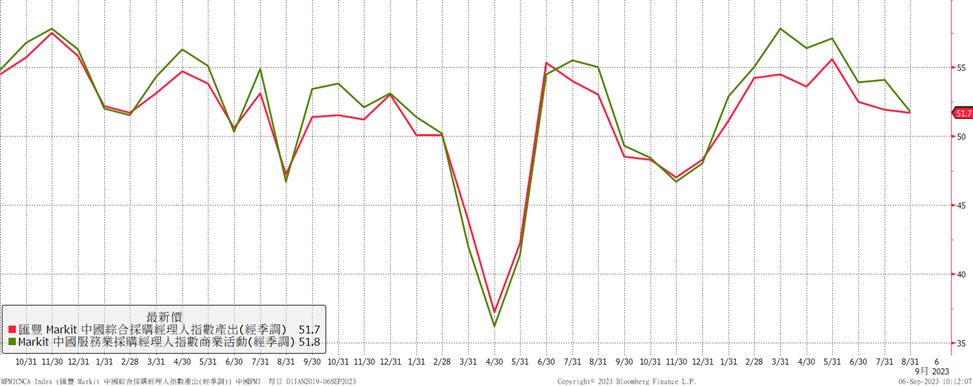

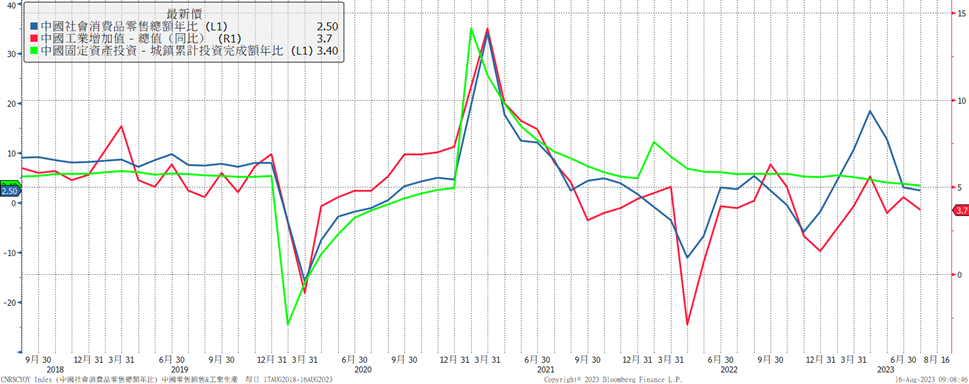

3.中國復甦低迷,且有通縮風險壓力加劇。中國經濟增速遭下修。

中國7 月產銷投數據放緩,通縮跡象,但能源產業保持穩健(回補庫存及外銷需求)。中國8月原油進口量月增至5280.4萬噸。中國已經在增加石油產品出口配額,並可能開始大幅削減進口,因為中國趁上半年在低價期間進口,已積累到接近歷史最高的庫存。中國8月中國原油進口量5280萬噸(1248萬桶/日),較前月增加21%,較去年同期增加31%;1-8月原油進口量年增14.7%至3.785億噸。

4.科威特目前產能280萬桶/日之上。委內瑞拉目前產量83.1萬桶/日,計畫將2023底產量提高至100萬桶/日(出口佔60%)。伊朗8月原油和凝析油出口大增至220萬桶/日(8月產量310萬桶/日為2018以來最高水平,目標9月達350萬桶/日,2017-18峰值380萬桶/日),創4年半新高。伊朗閒置產能尚餘90萬桶/日。拜登政府正在與委內瑞拉進行談判,如果委內瑞拉可以改善選舉狀況,就探討放鬆阻礙其石油銷售的制裁。伊拉克9月至今產量423萬桶/日(出口量335-340萬桶/日)。俄羅斯煉油廠季節性檢修(8月底初級原油加工量534萬桶/日為2323/6第一週以來最低水平)。

【美國天然氣】

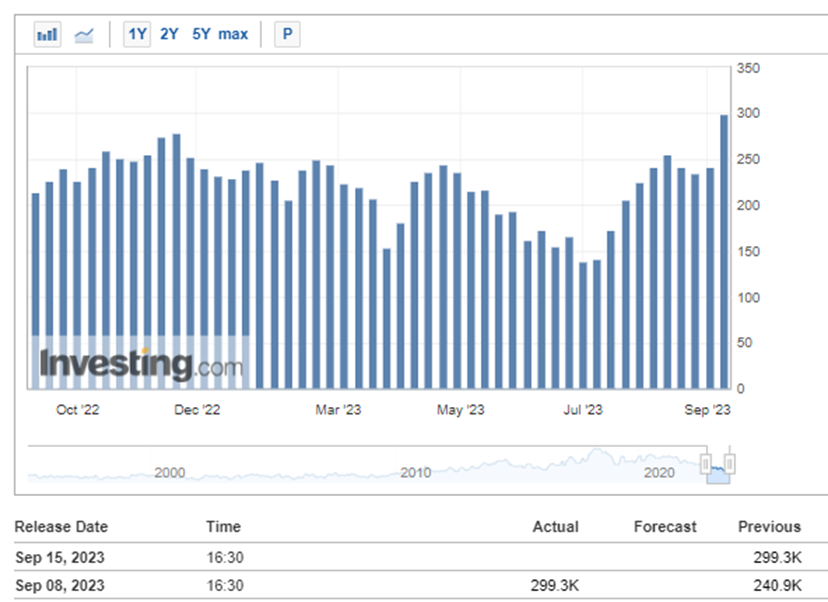

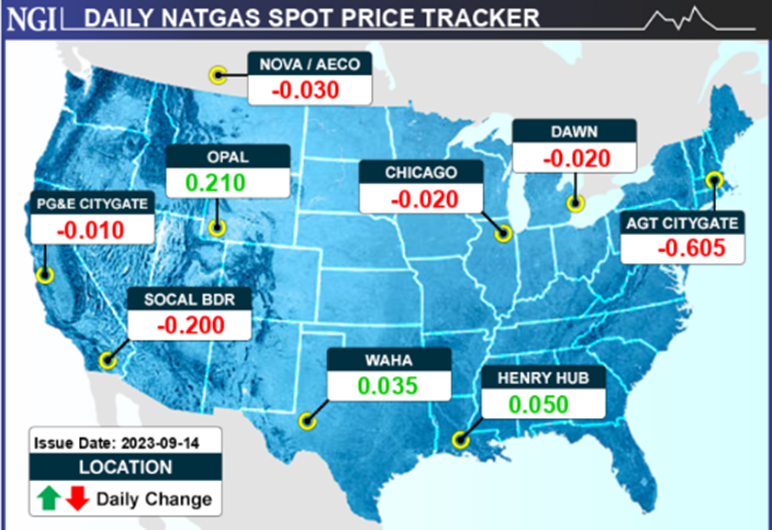

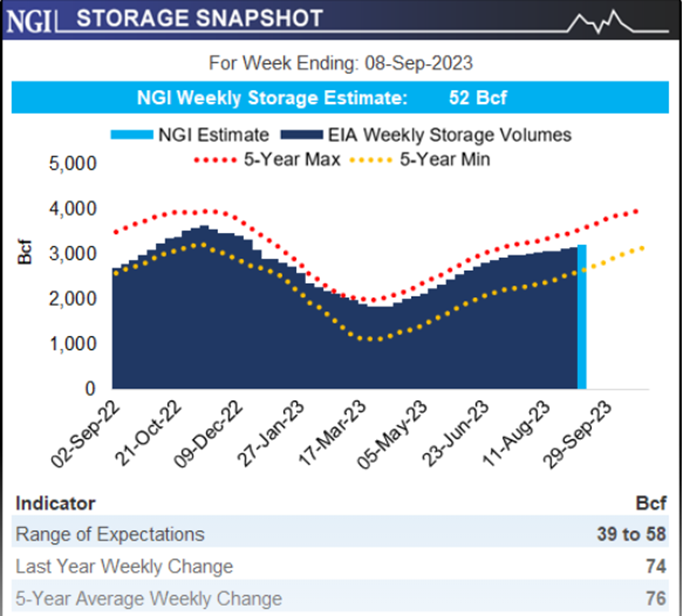

週二天然氣期貨下跌至2.68,原因為秋季來了天氣轉涼及出口不確定性。短期氣溫前景明顯轉涼,降低了天然氣空調需求。天氣預測若持續變更熱,上漲動能才能持續。利多因素為庫存較五年平均增幅持續縮小以及管道維護導致二疊紀盆地的產量下降(預計僅是暫時性下降)。天然氣價格行情不連續,主要為籌碼面不支持以及產量仍在高檔,建議區間操作,前低2.45應有支撐。 (預計下半年平均為2.8美元)。展望今晚庫存報告預計增加52Bcf(去年同期74 、5年平均76)。

![]()

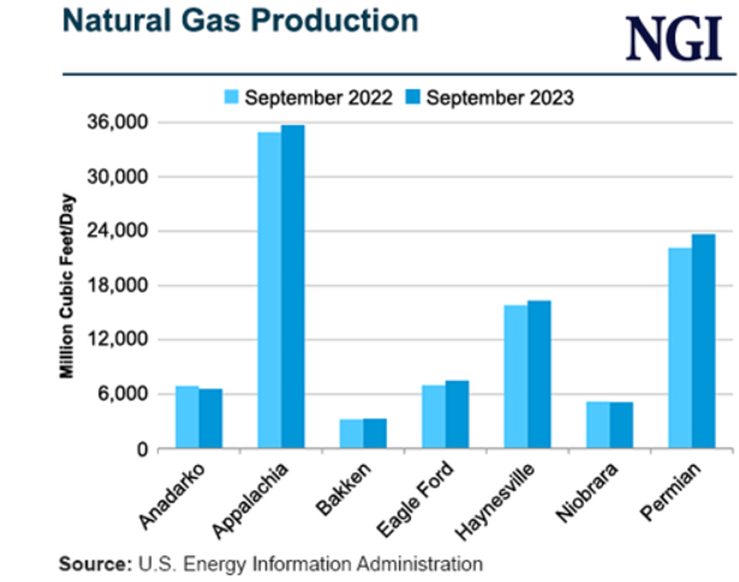

令多頭稍微欣慰的是生產商放緩開採計畫及相較五年庫存水平平均的增幅逐漸收窄,有利收緊庫存平衡。EIA最新月報預測,今年夏季國內用於發電的天然氣消耗量將創歷史次高,僅次於去年夏季,將能提振價格。要持續上漲至3美元,可能需要使產量收緊2-3 Bcf/d(目前產量仍強101Bcf/d),或是夏天炎熱天氣要大力幫忙才能使得庫存盈餘縮減到300Bcf。

【影響天然氣價格利多因素】

1.美國庫存進入補充庫存季節(4/1-10/31)。庫存仍高於5年平均 但增幅逐漸縮減。

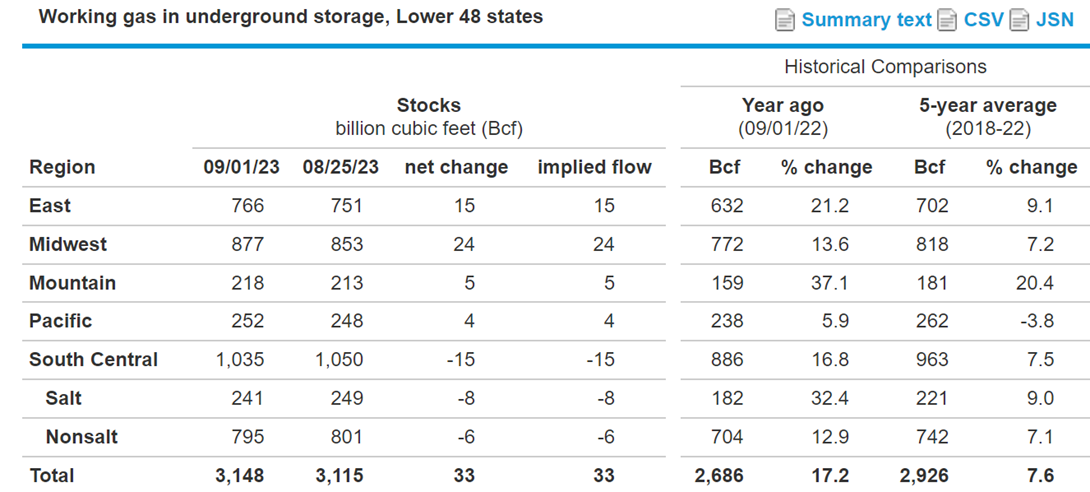

截至9月1日當週,美國天然氣庫存+33Bcf稍低於預期(2018-2022平均+60Bcf,去年同期+55Bcf)至3148Bcf ,較過去5年的同期平均值2926Bcf增加222Bcf ( +7.6%),較去年同期2686Bcf增加462Bcf(+17.2%)。淨注入量連續八週低於五年平均水平。在補充季節,平均注入率與五年平均水平低5%。如果在剩餘的時間注入存儲的速度與11.1Bcf/d的五年平均值匹配,則10/31的總庫存將為3817Bcf,比五年平均值3595 高出222Bcf。

2.天然氣探勘井數量較前週-1至114座。(較去年同期減少48座)

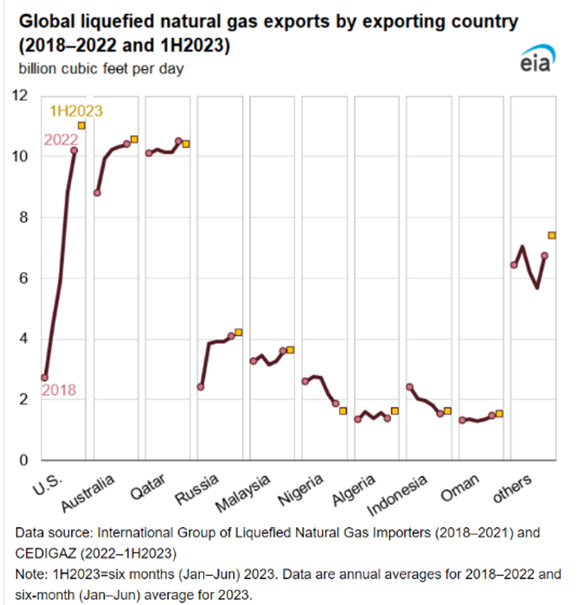

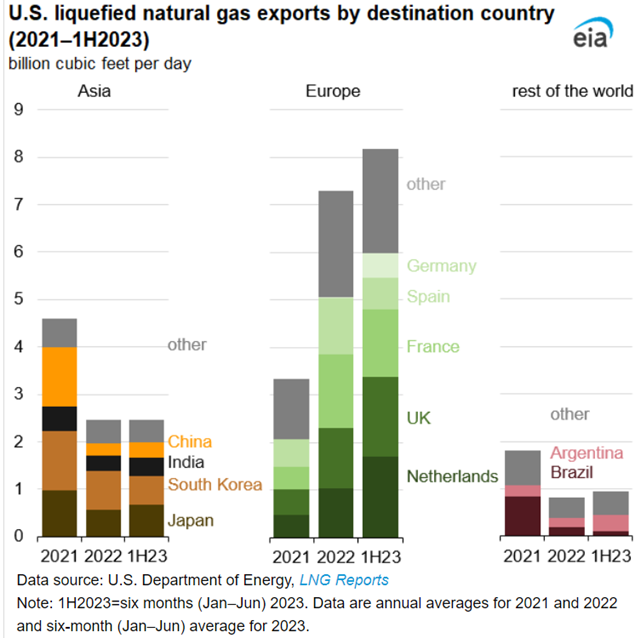

3.美LNG出口高位。7 月STEO預計 2023美國LNG出口量平均為12 Bcf/d,2024 年13.3 Bcf/d。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。歐洲仍然是 2023上半年美國LNG出口的主要目的地,占美國出口67% (7.7 Bcf/d)。與 2022相比,美國對歐洲的LNG出口增長了 14%(1Bcf/d)。美國LNG出口在2023/4份創下12.4 Bcf/d 歷史新高。

【影響天然氣價格利空因素】

1根據EIA最新模型,8 -9 月美天然氣產量將有所下降,但仍保持在 98 Bcf/d 以上。

2.歐洲儲備進度優於預期以及工業活動低迷及熱浪減弱 價格疲弱

歐盟將能源使用量削減15%措施延長到2024。2024年底,歐洲LNG進口能力與 2021相比,該地區LNG 再氣化產能總計6.8 Bcf/d(擴張 34%)。到 2024年底,該產能將再增加1.5 Bcf/d,與2021相比,該地區新增 LNG再氣化產能總計6.8 Bcf/d(擴張34%)。蘭計畫2023/10永久關閉歐洲最大的天然氣油田(格羅寧根大氣田)。天然氣庫存居高不下以及需求低迷,價格疲弱。截至8/21歐洲天然氣庫存達成目標91.05% 超過1000億立方米。澳洲一些LNG出口廠部分罷工繼續(7%全球LNG有風險)。若不能達成協議,週四全面罷工。

3.籌碼連四週偏空

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。