20240426【國際能源】美元走低,油市反彈

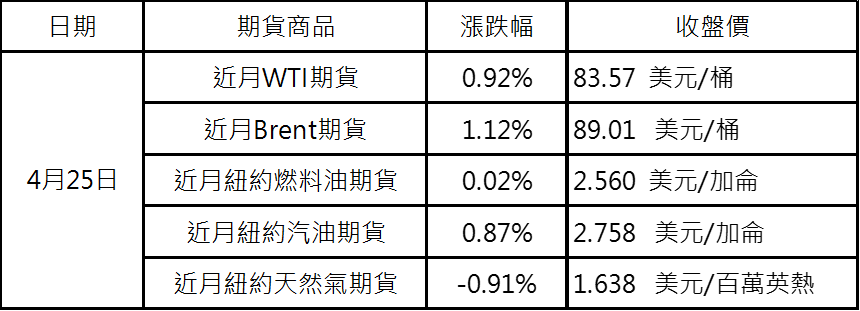

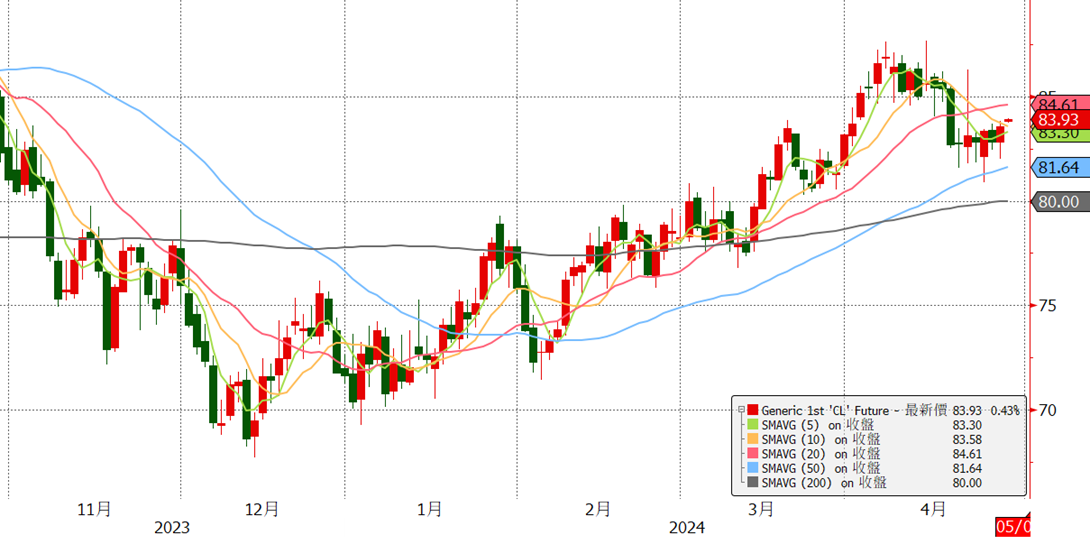

【原油】

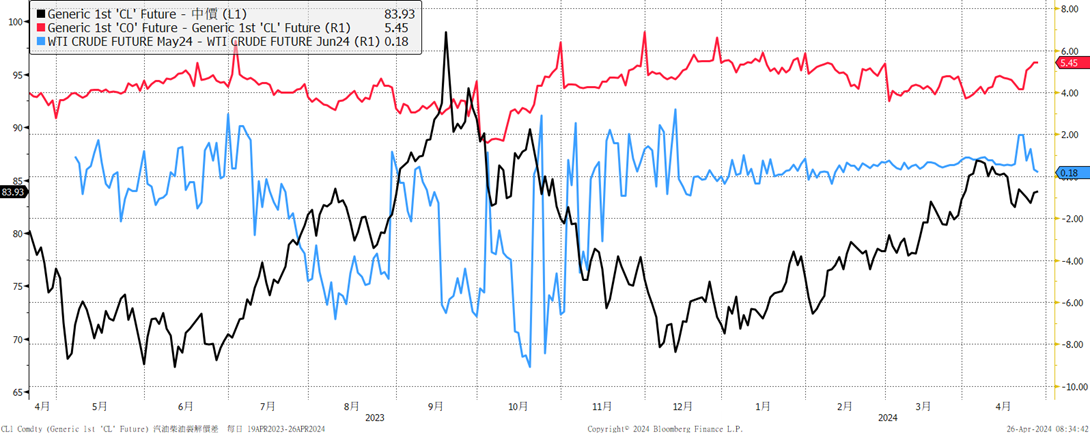

週三油市收高,盡管美汽油消費減少,但美元走低且以色列擴大空襲加薩南部,引發空單回補。油價短期月季線區間震盪,原因為今年全球原油需求增速稍放緩及Non OPEC產量創高,然OPEC+減產至2024Q2和地緣政治風險反覆、美經濟穩健以及夏季旺季來臨,預計年線有支撐。

期貨逆價差稍微縮小

【影響油價利多因素】

2024/3/4OPEC+決議減產延至Q2(名義減產220萬桶/日),自2022以來OPEC+承諾減產586萬桶/日(佔全球需求5.7%)。俄宣布Q2漸進式擴大減產及放寬出口限制,6月擴大減產47.1萬桶/日以達成6月底之前實現900萬桶/日的目標。OPEC3月產量月-5萬至2642萬桶/日。俄原油出口升至一年來最高水平。

2.美國開始回補SPR 美國經濟穩健上修2024Q1GDP

3.中東及俄烏地緣風險緊張

4. 淨多單稍微減少

【影響油價利空因素】

1.IEA下調2024需求增幅10萬桶至120萬桶/日,2025增幅放緩至110萬桶/日。2024全球石油產量預估將年增77萬桶/日至1.029億桶/日。2025全球石油產量預估將年增160萬桶/日,達到創新高的1.045億桶/日,OPEC+以外的產油預估將年增140萬桶/日,主要受到美國產量增長的帶動,OPEC+的產油也預估將年增22萬桶/日。

2.美國(油井生產效率提高)產量創歷史新高與 NON OPEC+產量2025增加160萬桶/日。

3. OPEC備用產能600萬桶/日

【美國天然氣】

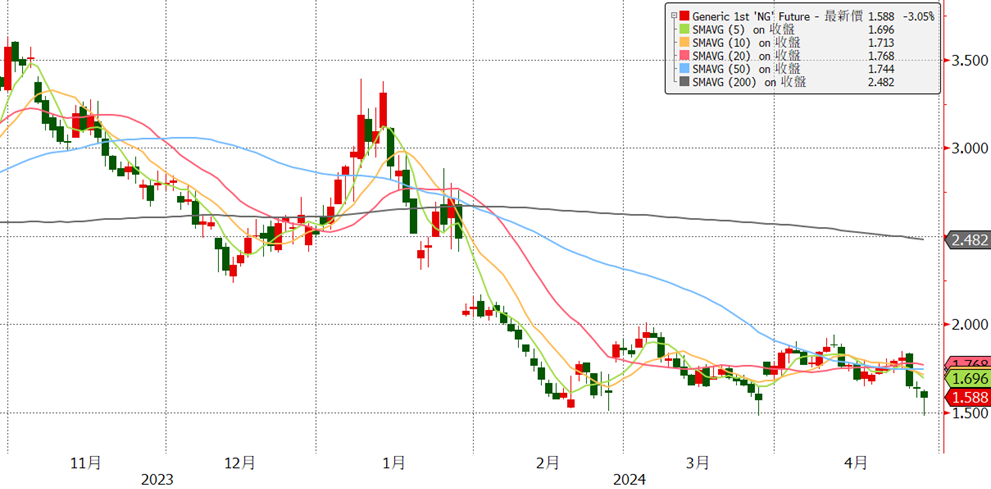

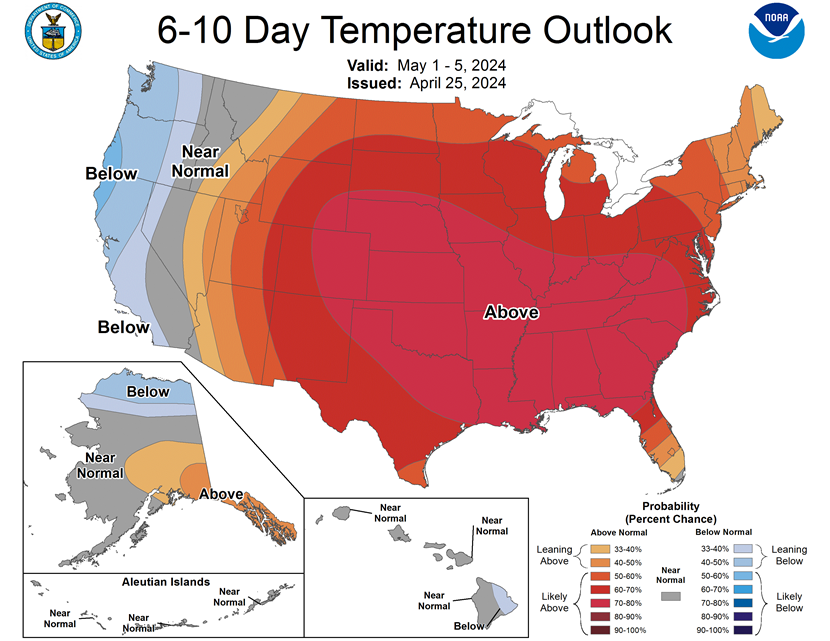

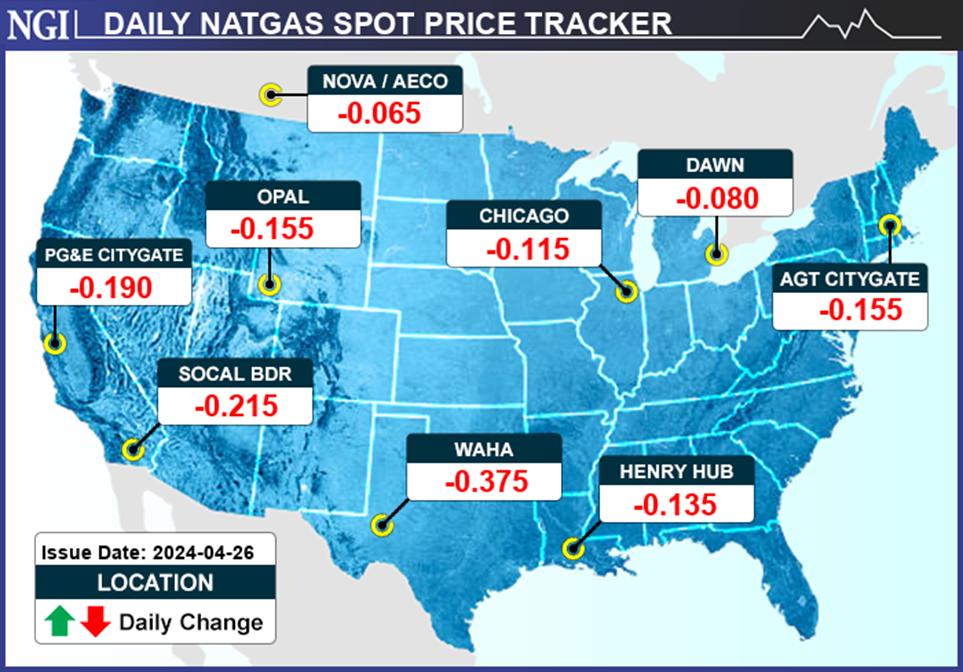

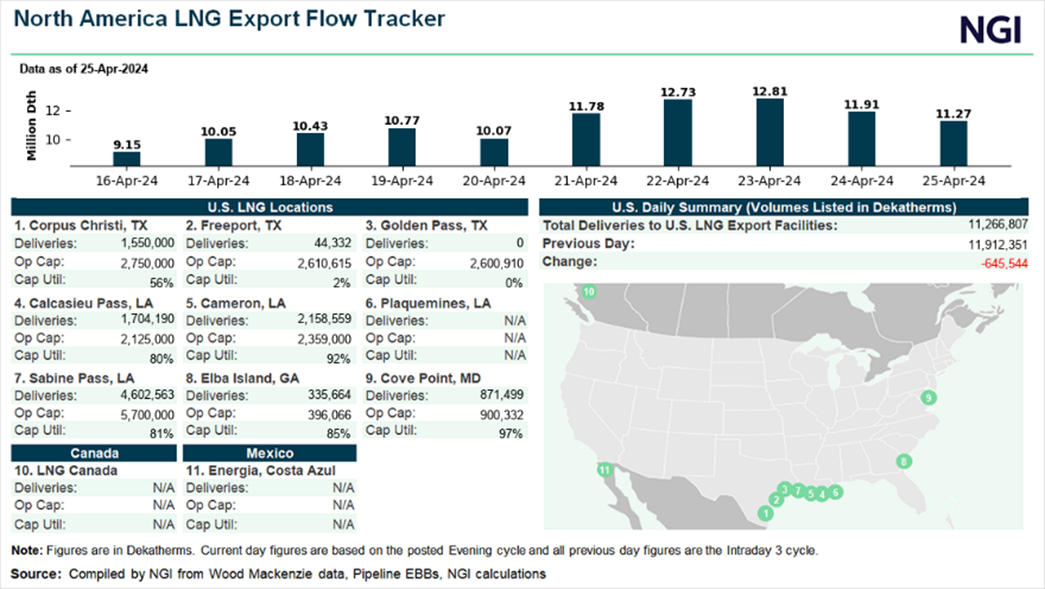

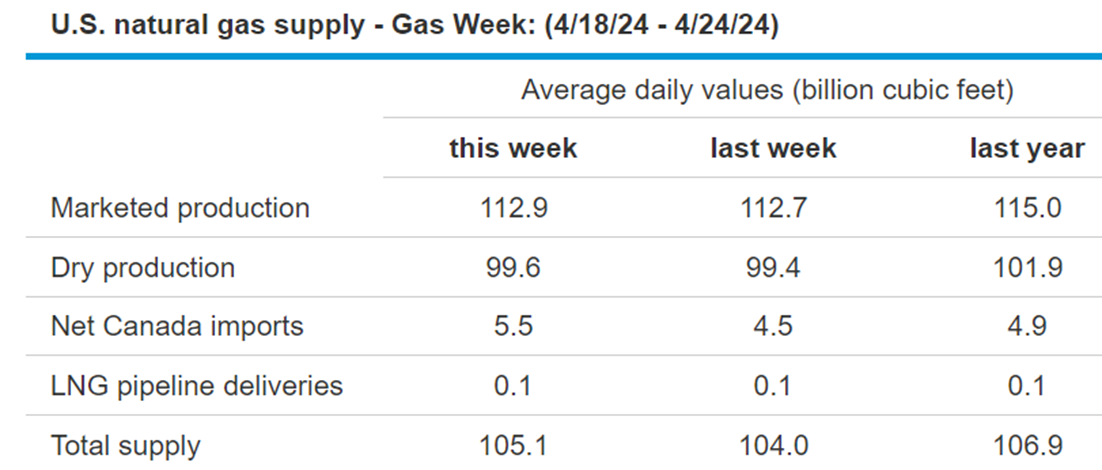

週四天然氣續跌,原因為自由港第三條列車再次發生故障影響出口及庫存報告增幅高於預期,引發賣壓。盡管本週天氣較寒冷將影響東北使得需求提升及目前產量下降至98.2Bcf/d,然庫存壓力龐大以及籌碼偏空等不利因素抵銷。天然氣價格要有起色要看減產執行力以及之後夏季的空調需求。目前低檔震盪。

【影響天然氣價格利多因素】

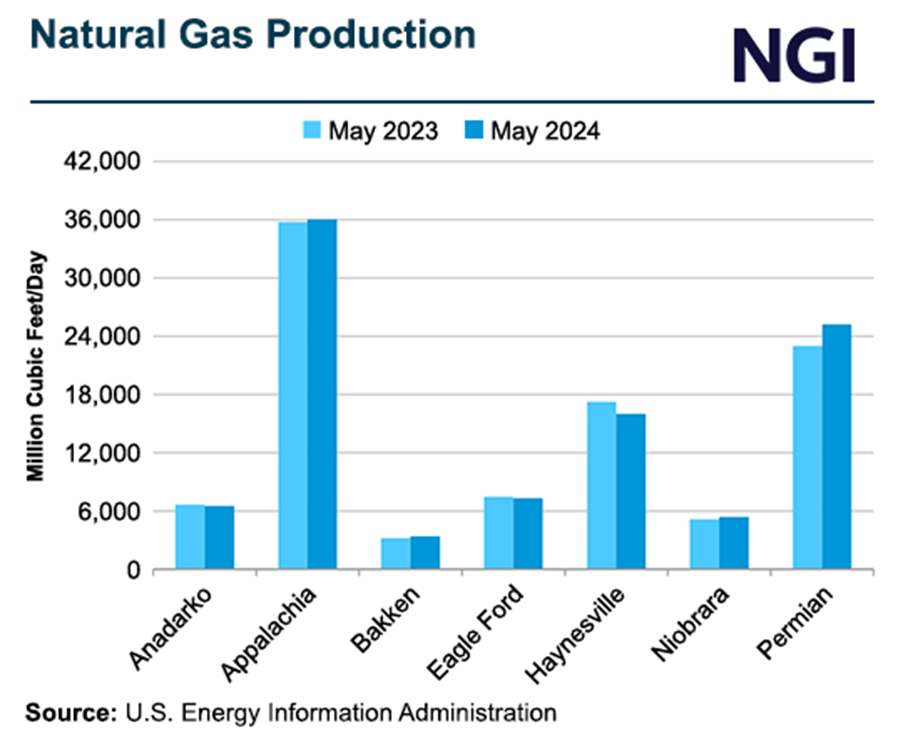

1.廠商陸續減產,目前產量98Bcf/d。

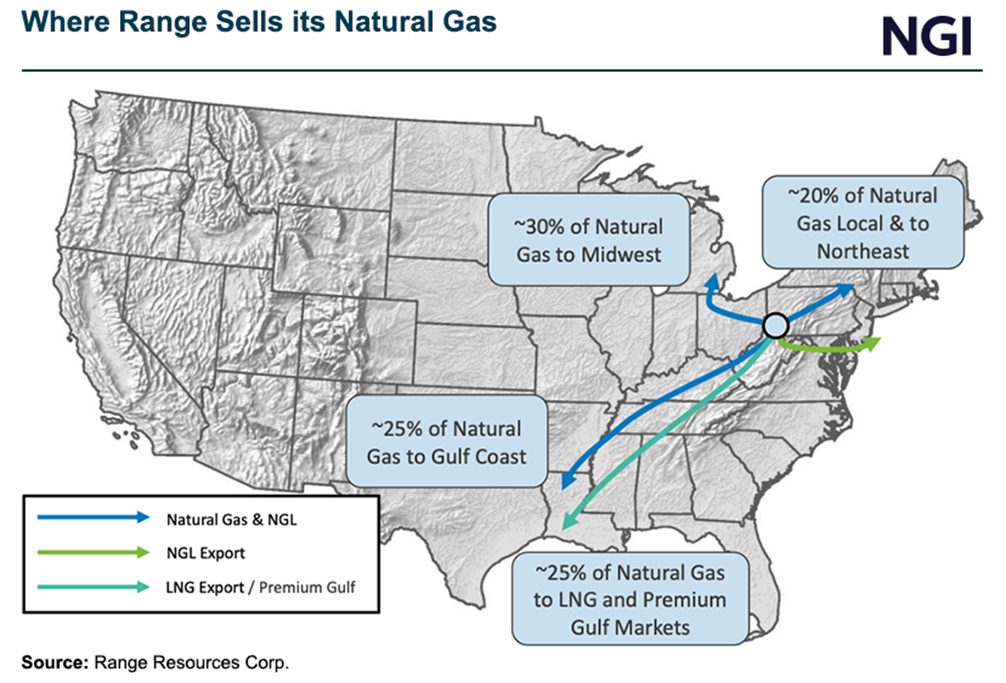

美國天然氣業者生產成本US$2.2-2.3/MMBtu,現金成本US$1.8-1.9/MMBtu,代表氣價再度下跌空間不大。Range Resources計畫今年產量穩定成長。

2.美LNG出口逐漸恢復。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。今明兩年LNG出口預估將分別年增4%(0.5 Bcf/d)與17%(2.1 Bcf/d)。

【影響天然氣價格利空因素】

1.美整體產量仍在高檔。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2024預計供過於求。2024/5美國七個主要地區的天然氣產量將較4月下滑至99.9bcf/d。

2.美國庫存進入補庫存季節(4/1-10/31)。春季需求疲軟

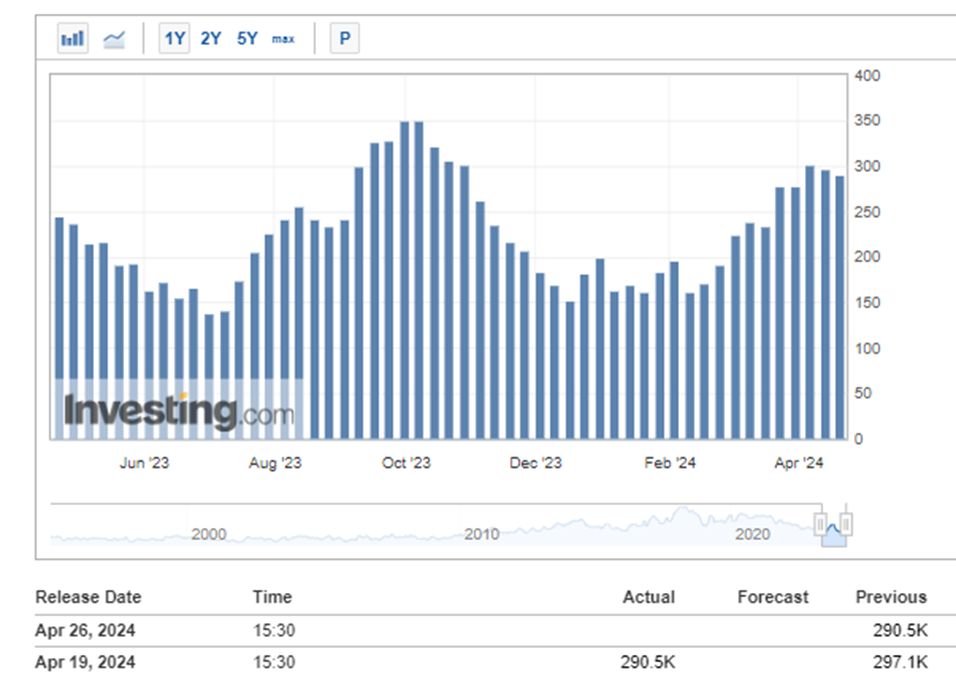

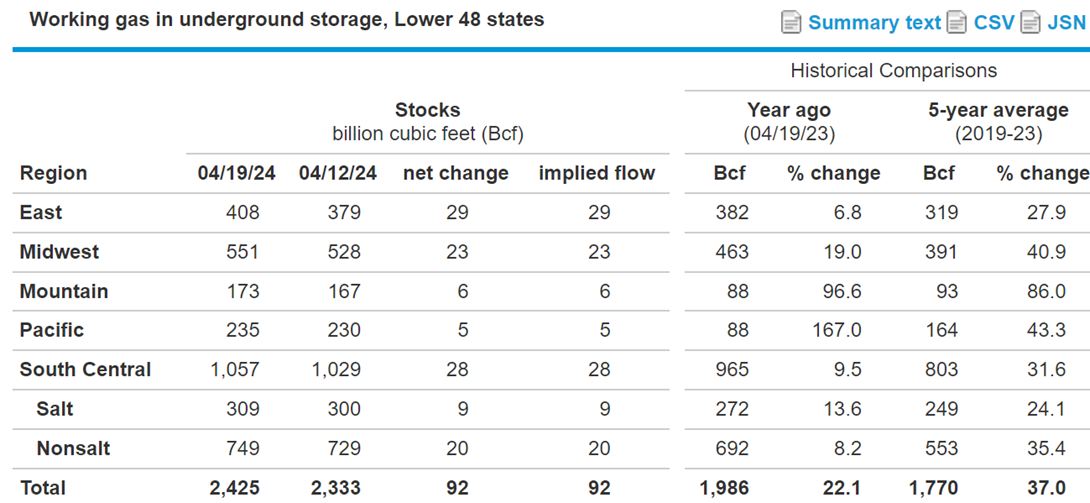

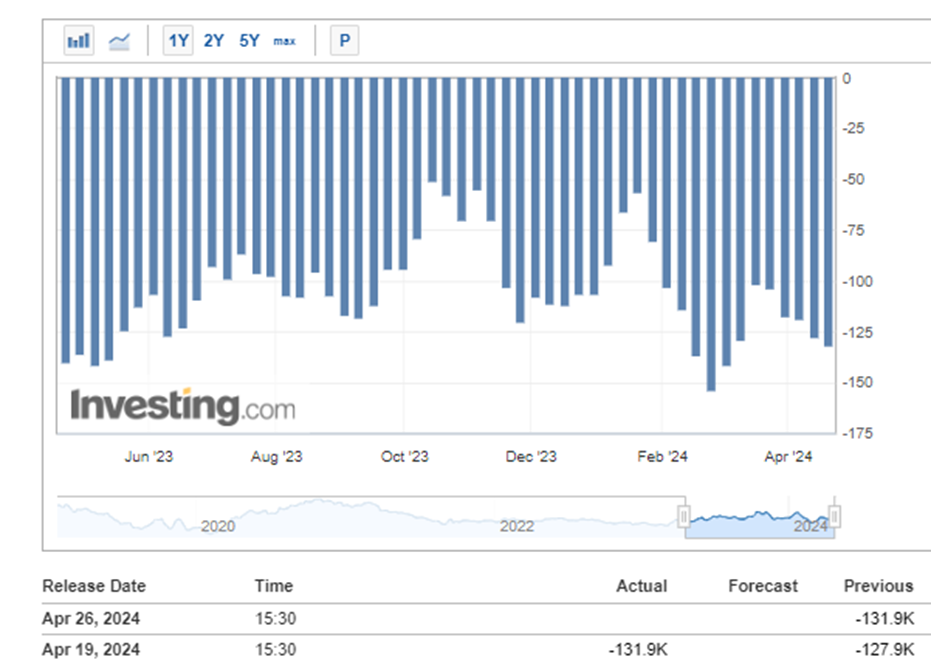

截至4月19日當週,美國天然氣庫存+92Bcf高於預期 86(2018-2022平均59Bcf,去年同期77Bcf)至2425Bcf ,較過去5年的同期平均值1770Bcf增加655Bcf(+37%),較去年同期1986Bcf增加439Bcf(+22.1%)。根據機構模型,庫存提取率若與五年均值0.7Bcf/d相比,到庫存提取季節結束時,將使2024 / 3月底的庫存2302Bcf,較過去5年的同期平均值1633Bcf高出669Bcf。

本周庫存報告預計增加86Bcf。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。