20230915【農產品】市場押注NOPA壓榨報告 CBOT黃豆上漲

【近期事件】

9/16 凌晨0:00 公布美國8月份NOPA成員黃豆壓榨及豆油庫存報告

【小麥】

保加利亞週四投票取消對烏克蘭的穀物出口限制,緩解了市場上對於烏克蘭穀物出口的擔憂,導致14日CBOT小麥主力合約12月期貨下跌0.59%至每英斗593.75美分。

一週小麥出口銷售量為437,850噸,較上週增加15%,較去年同期增加102%,接近市場平均預期,市場預期範圍在20-60萬噸之間。去年同期出口銷售量217,336噸,今年度累計出口銷售量8,313,067噸,去年同期累計出口銷售量10,222,564噸,年減19%。

9/01-9/07 :

一週小麥出口檢驗量為406,181噸,較上週增增加28%,較去年同期減少46%,接近市場預期高標,市場預期範圍在22.5-45萬噸之間。去年同期出口檢驗量757,804噸,今年度累計出口檢驗量4,754,529噸,去年同期累計出口檢驗量6,421,865噸,年減26%。

9/04-9/10:

美國春麥收割率為87%,此前一周為74%,去年同期為83%,五年均值為87%。

美國冬麥種植率為7%,此前一周為1%,去年同期為9%,五年均值為7%。

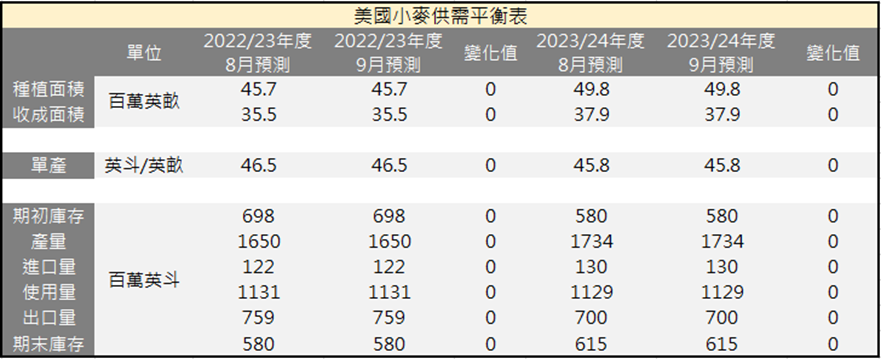

9月份WASDE對於2023/24年度美國小麥的展望本月保持不變,2023/24年度全球小麥的展望下調了供給、需求、出口、以及期末庫存。全球產量下調603萬公噸至7.8734億公噸,主要是因為澳洲、加拿大、阿根廷、和歐盟產量的下調,但部分被烏克蘭產量的上調所抵銷。如果該預估實現,則將是2018/19年度以來全球小麥產量首次出現年度下滑。

澳洲產量下調300萬公噸至2600萬公噸,主要是因為上個月西澳大利亞、新南威爾斯和昆士蘭的乾旱天氣降低了產量前景。

加拿大產量下調200萬公噸至3100萬公噸,主要是因為大草原地區天氣乾旱,加拿大統計局基於模型預估,2023/24年度作物產量將較上個年度有所下降。

儘管全球供給減少,但需求幾乎沒有變化。食品、種子、和工業用量的減少大部分被飼料用量的增加所抵銷。由於收成期間的天氣潮濕,預計將導致用於飼料的低品質小麥數量增加。

全球出口下調205萬公噸至2.0734億公噸,主要是因為澳洲、加拿大、歐盟、和阿根廷出口的減少,但部分被俄羅斯及烏克蘭出口的增加所抵銷。全球庫存下調700萬公噸至2.5861億公噸,為2015/26年度以來最低。本月許多國家的期末庫存收緊,特別是幾個主要小麥出口國。

【玉米】

保加利亞週四投票取消對烏克蘭的穀物出口限制,緩解了市場上對於烏克蘭穀物出口的擔憂,導致14日CBOT玉米主力合約12月期貨下跌0.36%至每英斗480.50美分。

一週玉米出口銷售量為778,698噸,較上週減少18%,較去年同期增加34%,接近市場平均預期,市場預期範圍在50-110萬噸之間。去年同期出口銷售量583,110噸,今年度累計出口銷售量11,159,925噸,去年同期累計出口銷售量12,301,269噸,年減9%。

9/01-9/07 :

一週玉米出口檢驗量為623,862噸,較上週增加29%,較去年同期增加32%,高於市場平均預期,市場預期範圍在37.5-75萬噸之間。去年同期出口檢驗量474,388噸,今年度累計出口檢驗量623,862噸,去年同期累計出口檢驗量597,743噸,年增4%。

美國農業部9月份WASDE報告預估2023/24年度玉米出口量將年增23%至5,207萬公噸。

9/04-9/10:

美國玉米生長優良率為52%,之前一週為53%,去年同期為53%。

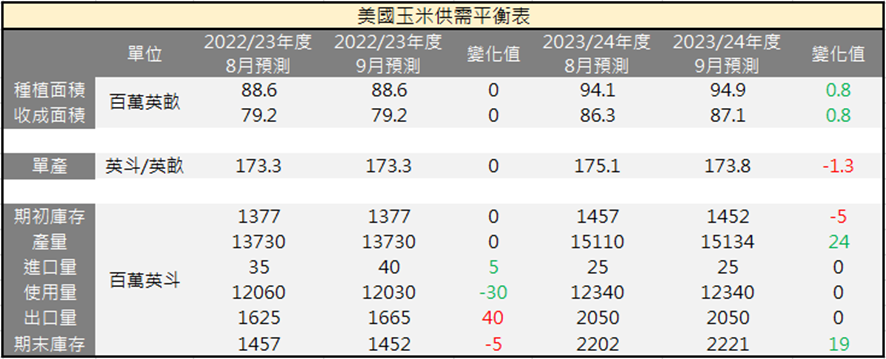

9月份WASDE對於2023/24年度美國玉米的展望為供給量和期末庫存的增加。期初庫存下調500萬英斗至14.52億英斗,因2022/23年度出口量以及乙醇需求量的修正。美國產量上調2400萬英斗至151.34億英斗,因收成面積的增加抵銷了單位面積產量的下降。美國平均單產預估為每英畝173.8英斗,較上月下調1.3英斗;收成面積預估為8710萬英畝,較上月上調80萬英畝。期初庫存下調500英斗,但供給量上調2400萬英斗;因此在其他項目預計不調整的情況下,期末庫存預計增加1900萬英斗至22.21億英斗。

9月份WASDE對於2023/24年度全球玉米的展望為供給量和期末庫存的增加。全球產量上調79萬公噸至3.8442億公噸,主要是因為美國產量的增加。烏克蘭的產量亦有所上調,但很大程度上被歐盟產量的下調所抵銷。烏克蘭玉米產量因單產預期增加而上調,歐盟玉米產量則是因為法國和保加利亞的減產而下調,但部分被德國產量的上調所抵銷。全球庫存上調294萬公噸至3.1399億公噸,主要反映美國、巴西、墨西哥、烏克蘭、和中國的上調,但部分被阿根廷的下調所抵銷。

【黃豆】

市場押注今晚公布的NOPA壓榨報告,若符合預期1.678億英斗則是史上第二大8月壓榨量,刺激14日CBOT黃豆主力合約11月期貨上漲0.8%至每英斗1360.50美分。

一週黃豆出口銷售量為703,862噸,較上週減少61%,較去年同期減少19%,接近市場預期低標,市場預期範圍在60-140萬噸之間。去年同期出口銷售量872,989噸, 今年度累計出口銷售量16,644,890噸,去年同期累計出口銷售量25,281,011噸,年減34%。

9/01-9/07 :

一週黃豆出口檢驗量為310,073噸,較上週減少24%,較去年同期減少9%,接近市場預期低標,市場預期範圍在30-70萬噸之間。去年同期出口檢驗量341,713噸,今年度累計出口檢驗量310,073噸,去年同期累計出口檢驗量394,012噸,年減21%。

美國農業部9月份WASDE報告預估2023/24年度黃豆出口量將年減10%至4,872萬公噸。

9/04-9/10:

美國黃豆生長優良率為52%,之前一週為53%,去年同期為56%。

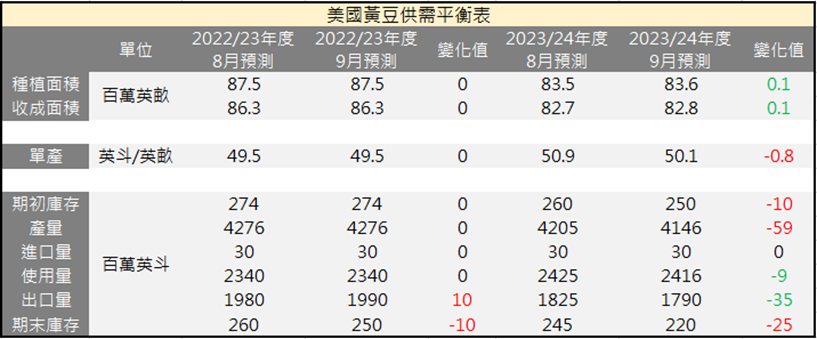

9月份WASDE對於2023/24年度美國黃豆的展望為較低的期初庫存、產量、需求、出口、和期末庫存。較低的期初庫存,反映出2022/23年度出口量的上調。美國產量下調5900萬英斗至41.46億英斗,主要是因為單位面積產量的下降,但部分被收成面積的增加所抵銷。收成面積較8月份預估上調10萬英畝至8280萬英畝,而單位面積產量較8月份預估下調0.8英斗至每英畝50.1英斗。由於供給的減少,使用量(壓榨量)預計下調900萬英斗、出口量預計下調3500萬英斗,導致期末庫存僅下調2500萬英斗至2.2億英斗。

9月份對於2023/24年度全球黃豆的展望為較低的供給量、使用量、進出口量、及庫存量。

全球產量下調146萬公噸至4.0133億公噸,主要是因為美國產量的下調。

全球使用量下調132萬公噸至3.8262億公噸,主要是因為阿根廷、美國、歐盟、以及東南亞(泰國)壓榨量的下調,但部分被中國壓榨量的上調所抵銷。

阿根廷使用量下調120萬公噸至4175萬公噸,主要是因為在明年收成前的預期供給量較低。

中國使用量上調100萬公噸至1.19億公噸,主要是因為上一年度壓榨量及國內豆粉需求增加。

全球出口量下調35萬公噸至1.6842億公噸,主要是因為美國出口量的減少,但部分被巴西出口量的增加所抵銷。

全球進口量下調28萬公噸至1.6597億公噸,主要是因為東南亞(泰國、印尼)及歐盟進口量的減少,但部分被中國進口量的增加所抵銷。

中國進口量上調100萬公噸至1億公噸,主因為壓榨需求增加及巴西大量供給預計持續。

全球庫存量僅微幅下調15萬公噸至1.1925億公噸,因產量雖下調,但需求也大幅下調所致。

【農產品整體數據】

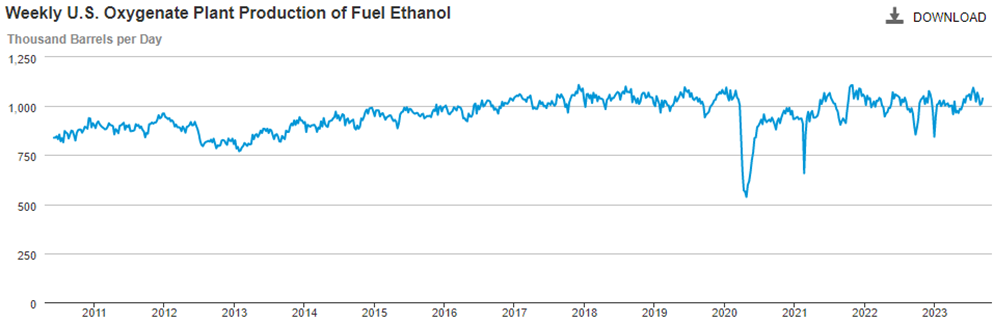

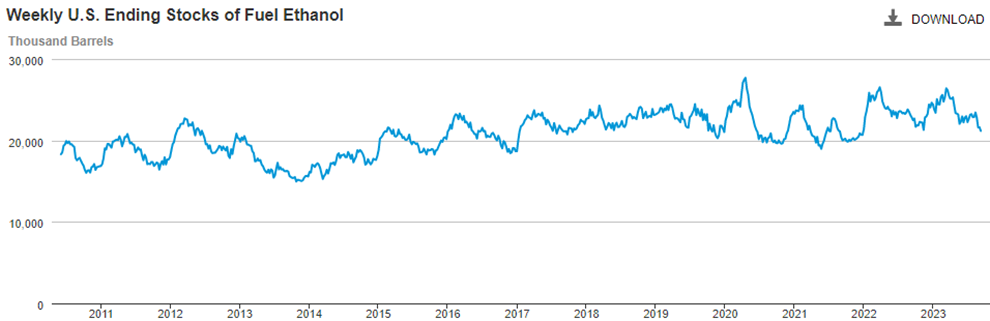

根據美國能源情報署EIA最新數據,截至9月8的一週,乙醇日均產量升至103.9萬桶,較上週增加2.7桶,較去年同期增加7.6萬桶;庫存降至2117.1萬桶,為2021年12月下旬以來的最低水準,較上週減少45萬桶,較去年同期減少157.2萬桶。

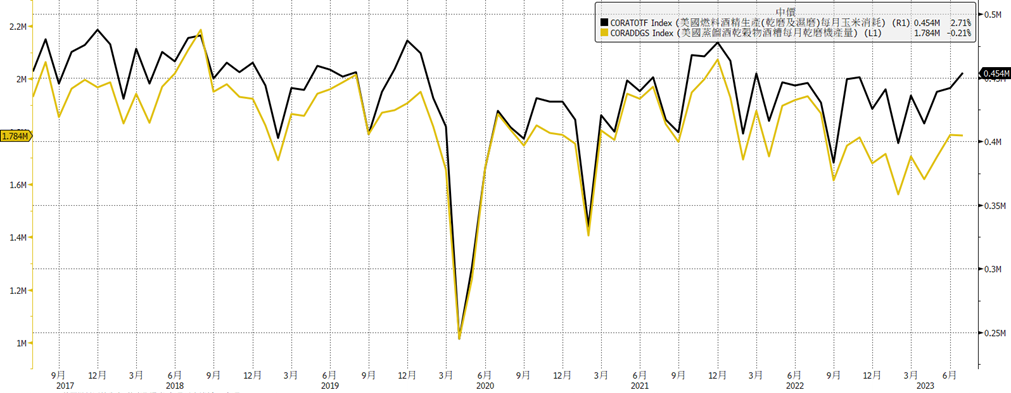

7月份美國用於燃料乙醇的玉米消耗量為4.54億英斗,較上月增加2.71%,較去年增加1.79%。

7月份美國玉米飼料(DDGS)產量為178.4萬公噸,較上月減少0.21%,較去年減少7.76%。

中國海關公布最新進出口數據顯示,2023年8月黃豆進口量936.2萬噸,較前月減少3.78%,較去年同期增加30.64%;1-8月黃豆進口量則是年增17.9%至7165.4萬噸。中國黃豆進口年增的主要原因,市場推估是因為中國壓榨廠大量進口巴西較便宜的黃豆。

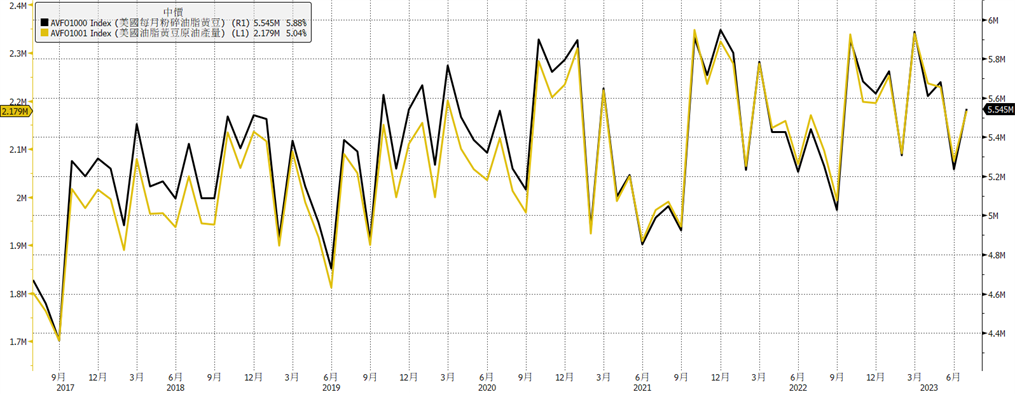

7月份美國黃豆壓榨量為554.5萬噸,較上月增加5.88%,較去年同期增加1.89%。

7月份美國黃豆油產量為21.79億磅,較上月增加5.04%,較去年同期增加0.41%。

【農產品生長數據】

美國海洋及大氣管理局NOAA最新發布的天氣預報顯示,從九月下旬開始,美國中西部主要農作物產區的降雨量可能開始增加。但作物生長已接近尾聲,須關注是否影響作物生長狀況及農民收成作業。

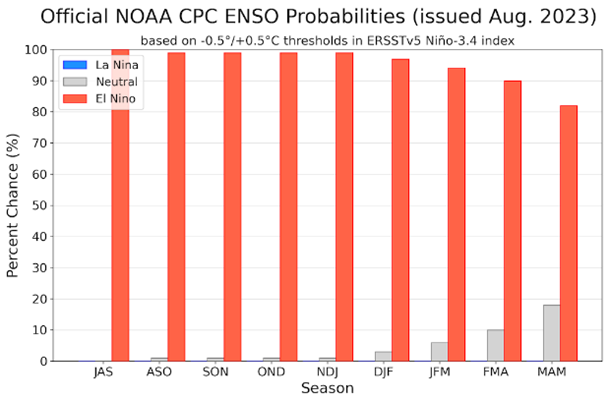

衡量聖嬰現象的ONI指標顯示,海水平均溫度差已超過+0.5度的標準,顯示聖嬰現象正逐漸增強;美國海洋及大氣管理局NOAA氣象預測中心8月份發布報告表示,七八九(JAS)三個月,聖嬰現象的機率已達100%,顯示聖嬰現象已正式開始影響全球氣候。

糧農組織食品價格指數 :

2023年8月為121.4點,月減2.6點(2.1%),扭轉了7月份的反彈走勢,和2022年3月的歷史峰值相比下跌38.3點(24%)。8月食品價格指數回落主要源於乳製品、植物油、肉類、及穀物價格指數的走低,但食糖價格指數略有上漲。

糧農組織穀物價格指數 :

2023年8月為125點,月減0.9點(0.7%),年減20.6點(14.1%)。

國際小麥8月份價格下跌3.8%,主要反映了北半球主要出口國的持續收成推高了供應量。國際粗糧價格8月下跌3.4%,其中玉米價格連續第七個月走低,創2020年9月以來新低,原因是巴西創紀錄的收成和美國開始收穫共同保障了全球供應充足。相比之下,糧農組織大米價格指數8月上漲9.8%,創15年來的高點,反映了印度7月實施秈稻精米出口禁令對貿易的影響。在新一季作物收穫前夕出現季節性供應緊張的背景下,出口禁令時限的不確定性以及出口限制可能擴大到其他品種所引發的擔憂導致供應鏈各方緊守庫存並開始重新談判合約或乾脆停止報價,從而導致當前貿易多為小批量交易或是先前已達成的銷售。

糧農組織植物油價格指數 :

2023年8月125.8點,月減4點(3.1%),未能延續7月曇花一現的漲勢。

本月棕櫚油、葵花籽油、黃豆油、和菜籽油的價格全線下跌,其中國際棕櫚油價格小幅下跌,主要受全球進口採購低迷以及東南亞主要生產國季節性產量上升的影響。葵花籽油的價格跌幅近8%,原因是進口需求下滑而主要出口商供應充足。另一方面,造成黃豆油和菜籽油的價格下行因素則分別為美國黃豆作物條件改善以及全球菜籽油可出口的供應充足。

糧農組織食糖價格指數 :

2023年8月為148.2點,月增1.9點(1.3%),年增37.7點(34.1 %)。

全球糖價上漲的主要原因是對於聖嬰現象將影響全球生產前景的擔憂加劇。8月印度低於平均水準的降雨不利甘蔗的生長,同時泰國持續乾旱的天氣預計也將對2023/24年度的食糖產量造成負面影響。巴西的降雨阻礙了一些地區的田間作業,不過目前正在收成的大量作物緩解了全球糖價的上行壓力。此外,巴西里拉對美元的貶值和乙醇價格的下跌也有助抑制糖價上漲。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。