20230925【國際能源】俄羅斯臨時禁止汽油柴油出口,油價小幅收高

俄羅斯臨時禁止汽油柴油出口,油價小幅收高

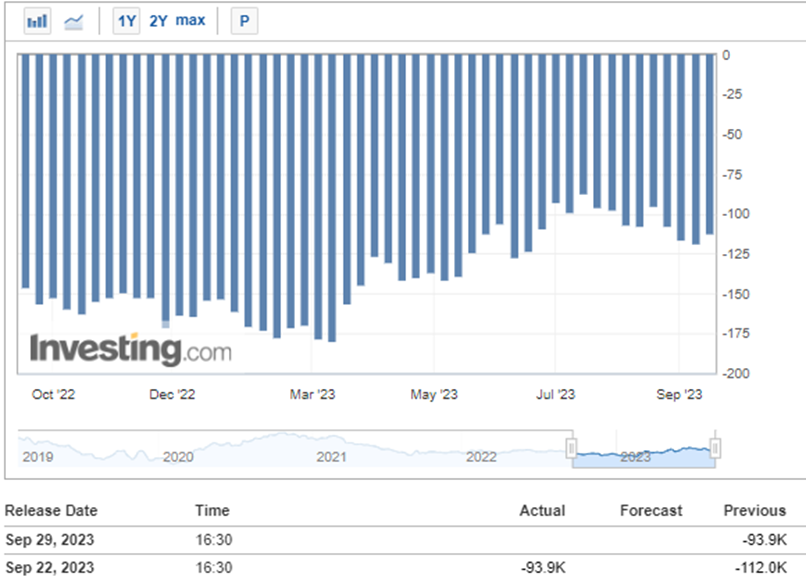

09/27 04:30 API公布原油庫存 22:30 EIA公布原油庫存

09/28 22:30 EIA公布天然氣庫存

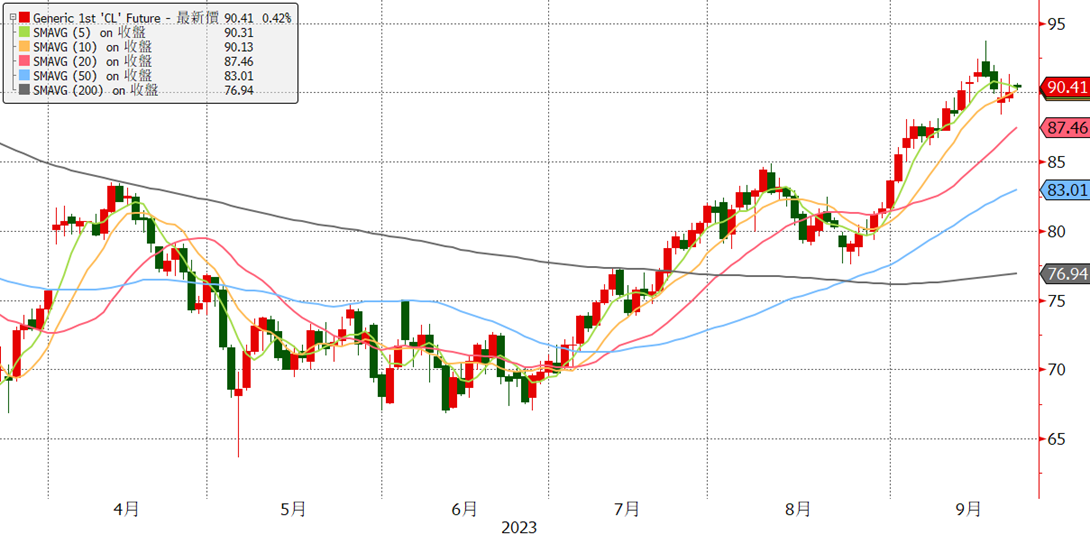

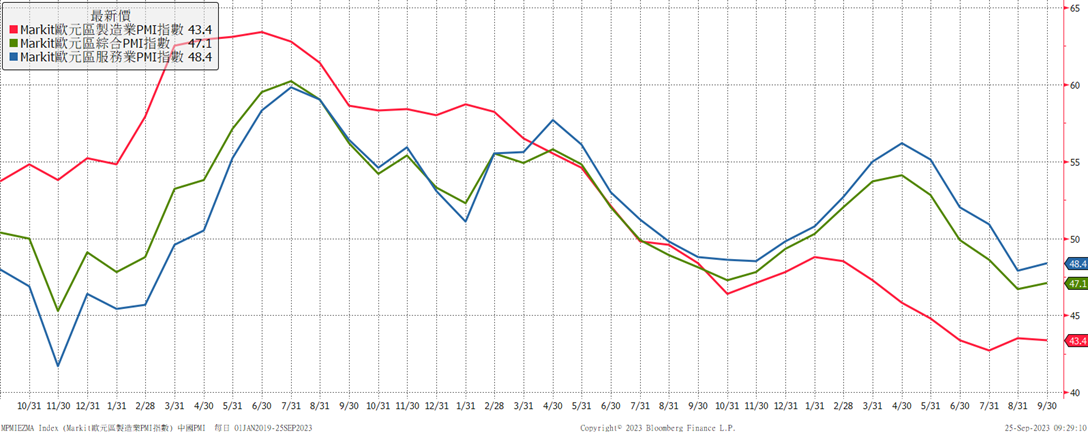

週五油價小幅震盪,市場持續消化高利率維持更久以及俄羅斯暫時(預計六週)禁止汽油和柴油(100萬桶/日)出口至其他國家,以確保供應,主因是俄羅斯軍隊以及農業這段時間對柴油需求大。利多:美國經濟穩健、OPEC+減量保價(Q3產量為兩年新低)將導致下半年全球供需趨緊(IEA月報表示由於沙俄減產全球下半年供需缺口120萬桶/日),原油庫存持續低於五年均值仍為支撐油價最大動力。利空:FOMC表示利率Higher and longer、歐元區PMI連四個月萎縮、中國經濟仍低迷以及歐美煉油廠檢修高峰來臨將減少需求,部分抵銷沙俄減產的量。我們認為由於俄羅斯臨時禁止出口但歐美PMI表現不佳,短線油價大概於90附近盤整。

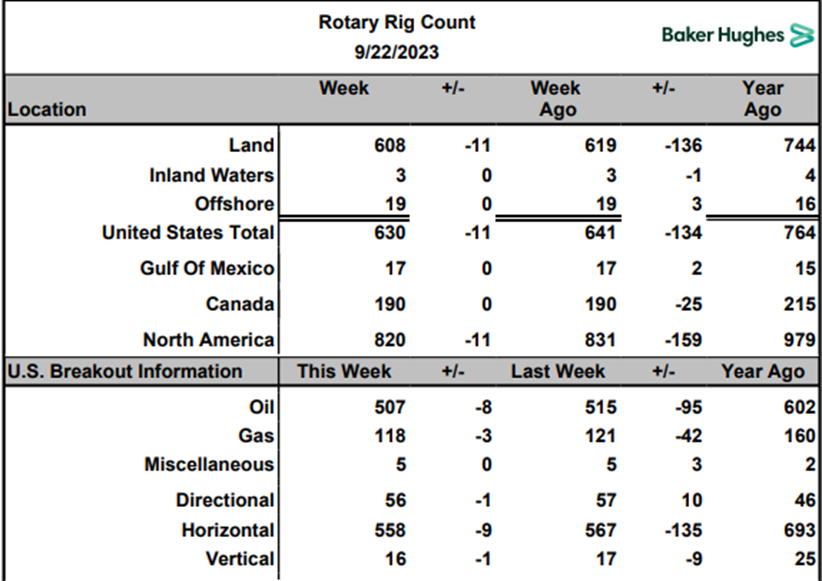

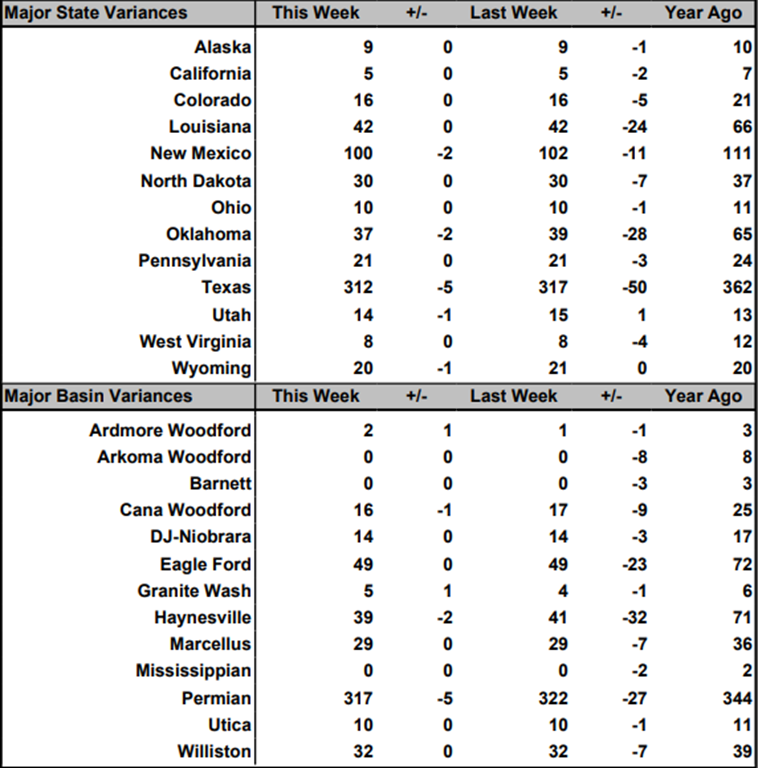

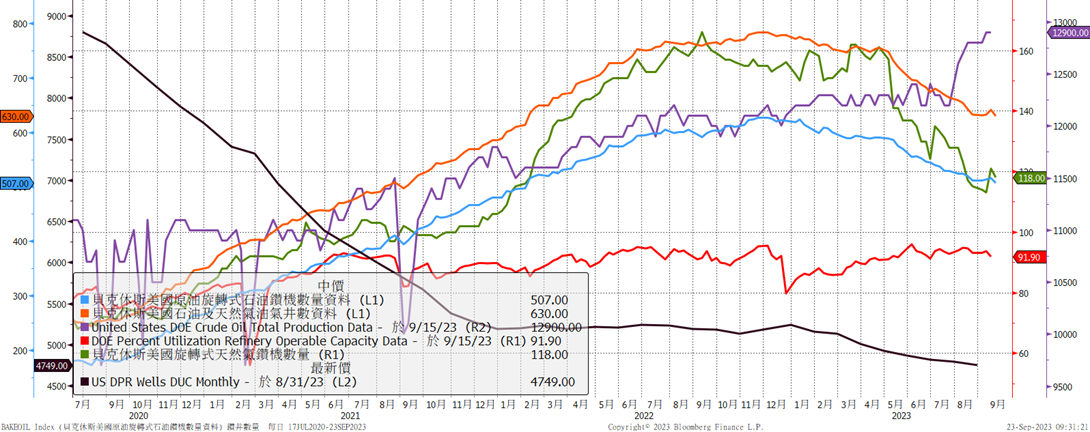

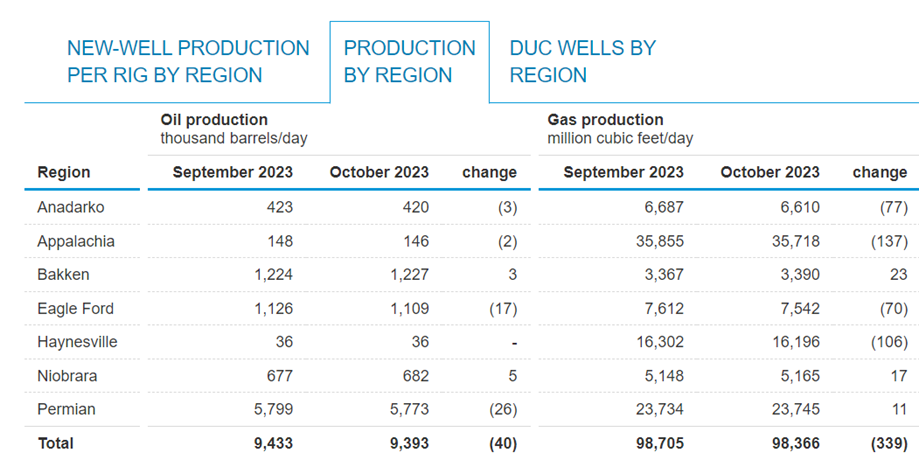

Baker Hughes Inc.報告表示,截至9月22日,美國石油與天然氣探勘井數量較前週-11至630座(相較於去年同期-134座 )。其中,主要用於頁岩油氣開採的水平探勘井數量較前週-9至558座。美國石油探勘井數量較前週-8至507座(2022/2以來最低),天然氣探勘井數量較前週-3至118座。美國原油生產對油價的回應通常有12個月的落差。第三季美國原油產量就可能出現下滑,並將至少持續至2024年第一季。我們預計2023第三季產量應會減少7萬至1248萬桶/日,有利油價。油商資本支出預算價73美元。留意WTI重回90美元可能讓油商投資意願提升。EIA預計Q3頁岩油產量減28萬至943.3萬桶/日,中斷上半年的成長情勢;然而,新油井的單位產量已高於疫情前水平,舊油井的干預支出同步增加,顯示油商持續提高生產效率;考量鑽井平台數下滑、庫存油井有限,短期內產量成長恐停滯,但在生產效率提升且成本回落下,中長期將呈現溫和成長的格局,有助於供給缺口收斂,限制油價漲勢。

【影響油價利多因素】

1.OPEC+減產 近兩年OPEC市佔33% 俄約11% EIA預估2023Q4OPEC產量2754萬桶/日(兩年低點)

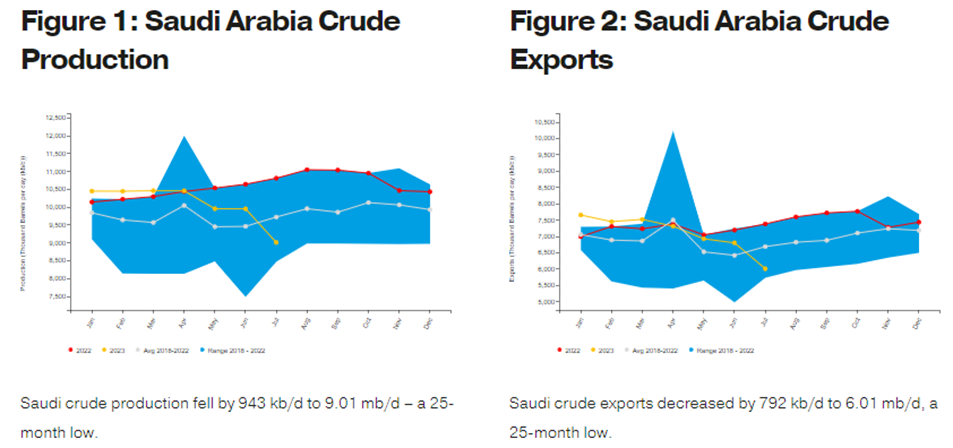

8月OPEC+原油日產量較7月增加12萬至4052萬桶(伊朗310萬桶/日、伊拉克和奈及利亞的產量增加,遠遠抵消沙俄擴大減產帶來的影響)沙特8月產量月減10萬至895萬桶/日,創2021/5以來新低(出口暴跌至560萬桶/日)。OPEC+8月產量較目標低80萬桶/日,主因是尼日利亞和安哥拉產能不足。2023/5 OPEC+決議將減產366萬桶/日協議延長至2023年底且阿聯酋基準產量上調。沙特自願額外減產100萬桶至900萬桶/日(2023/7- 12 )及俄宣布原油出口量削減30萬桶/日延至12月底,預估減產開始執行全球庫存將以減少2mb/d速度直到2023下半年結束。俄羅斯8月產量月減2萬至940萬桶/日,等同於延長目前自願減產50萬桶/日的政策。全球8月原油和凝析油裝載量4700萬桶/日銳減至2022/6來新低,其中沙烏地阿拉伯原油裝載量減少近110萬桶/日。

2.美國開始回補SPR

白宮2022/10表示將以每桶67~72美元(或更低)收購原油建立SPR。美國2023將購買1200萬桶石油補充SPR(上週回補99.5萬桶,最近幾個月回購630萬桶)。

3.淨多單籌碼連4週翻多

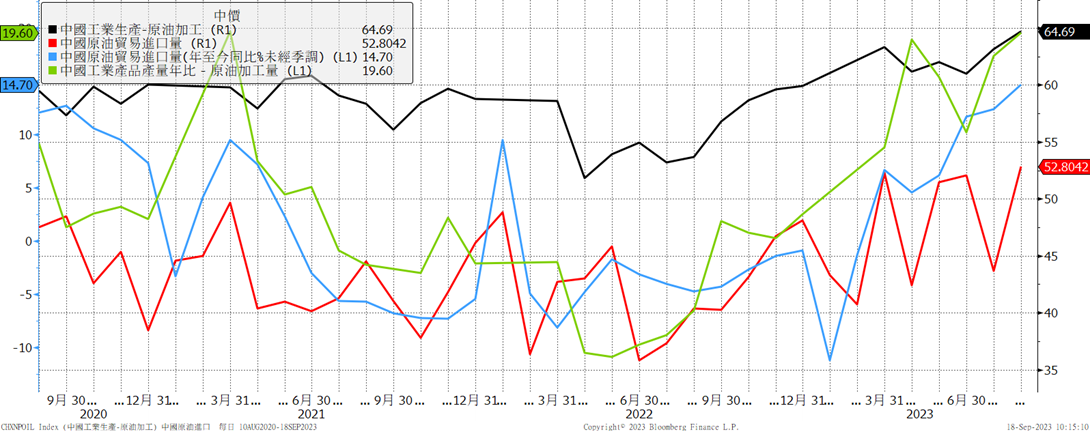

4.中國8月原油產量1747萬噸,較前月增加2.1%,較去年同期增加3.1%。8月中國原油進口量5280萬噸(1248萬桶/日),較前月增加13.8%,較去年同期增加30.9%。8月原油到港量較前月增加130萬桶/日到1300萬桶/日。8月原油加工量創新高達到1523萬桶/日,主要因為出口市場的利潤較高以及夏季國內需求高峰的影響。今年1-8月原油加工量年增11.9%達到1476萬桶/日。8月加工原油6469萬噸,較去年同期增長19.6%,增速比7月份加快2.2%。1-8月份加工原油4.9億噸,較去年同期+11.9%。

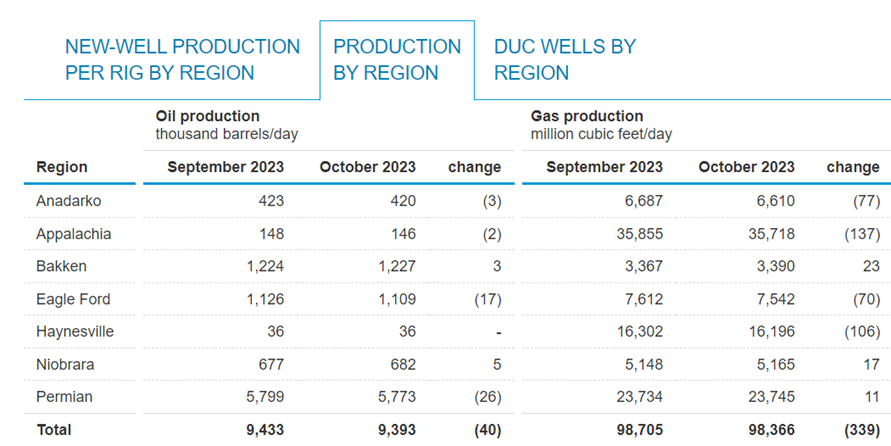

5.EIA表示美國2023/10七大頁岩油產量月減4萬桶/日至939.3萬桶/日(連3個月下滑)(7月歷史新高947.6萬桶/日)。

1.歐美9月PMI不如預期。美國高利率維持更久時間。全球石油消費逐漸進入淡季

2.美國(油井生產效率提高)與非OPEC+國家產量加速。預計美國2023和2024產量為:1278、1316萬桶/日。EIA預估2023Q4美國原油產量,達到創新高的1294萬桶/日。預計10月美國海灣出口至歐亞的加拿大原油將大幅增加預計1100萬桶/日(最大買家美國煉油廠秋季檢修)。

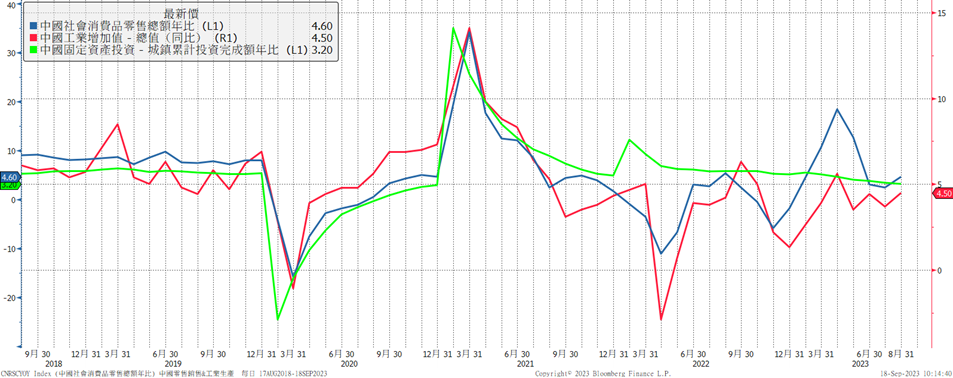

3.中國復甦低迷但有稍微回溫

中國8月產銷投數據優於預期。中國已經在增加石油產品出口配額,並可能開始大幅削減進口,因為中國趁上半年在低價期間進口,已積累到接近歷史最高的庫存。

4.科威特目前產能280萬桶/日之上。委內瑞拉目前產量83.1萬桶/日,計畫將2023底產量提高至100萬桶/日(出口佔60%)。伊朗8月原油和凝析油出口大增至220萬桶/日(8月產量310萬桶/日為2018以來最高水平,目標9月達350萬桶/日,2017-18峰值380萬桶/日),創4年半新高。伊朗閒置產能尚餘90萬桶/日。拜登政府正在與委內瑞拉進行談判,如果委內瑞拉可以改善選舉狀況,就探討放鬆阻礙其石油銷售的制裁。伊拉克9月至今產量423萬桶/日(出口量335-340萬桶/日)。俄羅斯煉油廠季節性檢修(8月底初級原油加工量534萬桶/日為2323/6第一週以來最低水平)。

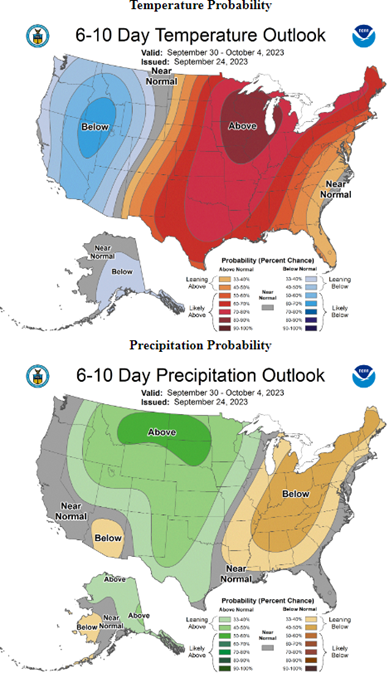

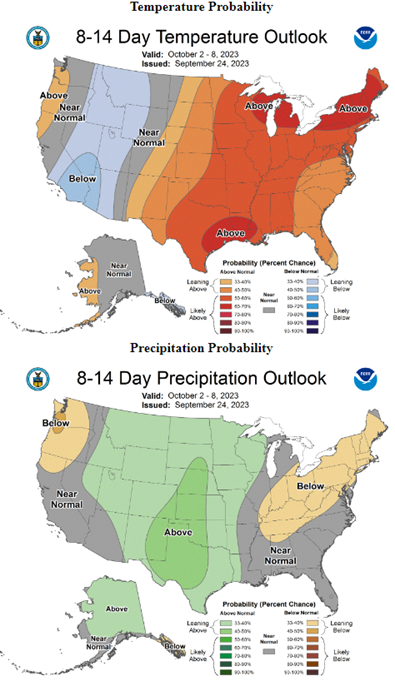

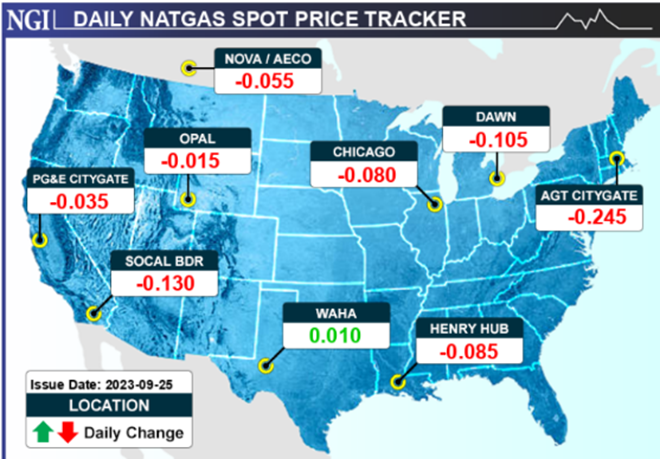

週五天然氣期貨反彈至2.637,原因為逢批買盤進駐。市場將焦點轉向季節進入秋季(溫和天氣降低發電需求)。利多因素為庫存較五年平均增幅持續縮小以及Sabine pass LNG工廠流量較前一天下降18%。由於秋季來臨用電需求減少,天然氣漲幅有限難有連續漲幅,建議區間操作(下緣偏多),前低2.55應有支撐。 (預計下半年平均為2.8美元)。

![]()

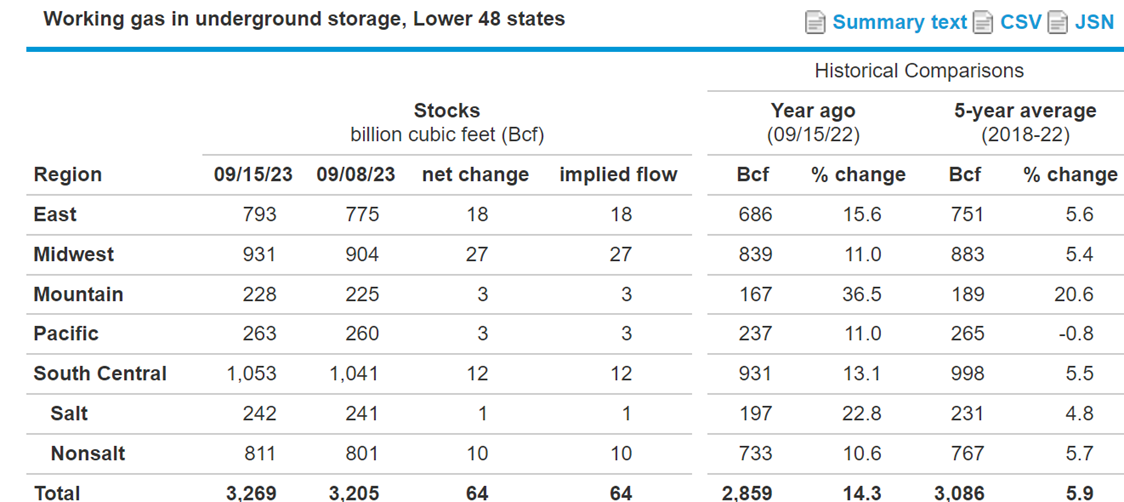

1.美國庫存進入補充庫存季節(4/1-10/31)。庫存仍高於5年平均 但增幅逐漸縮減

截至9月15日當週,美國天然氣庫存+64Bcf稍高於預期(2018-2022平均+84Bcf,去年同期+99Bcf)至3269Bcf ,較過去5年的同期平均值3086Bcf增加183Bcf ( +5.9%),較去年同期2859Bcf增加410Bcf(+14.3%)。淨注入量連續10週低於五年平均水平。在補充季節,平均注入率與五年平均水平低7%。如果在剩餘的時間注入存儲的速度與11.1Bcf/d的五年平均值匹配,則10/31的總庫存將為3778Bcf,比五年平均值3595 高出183Bcf。

2.美LNG出口高位。7 月STEO預計 2023美國LNG出口量平均為12 Bcf/d,2024 年13.3 Bcf/d。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。美國LNG出口在2023/4份創下12.4 Bcf/d 歷史新高。

3.籌碼空單較前一週減少

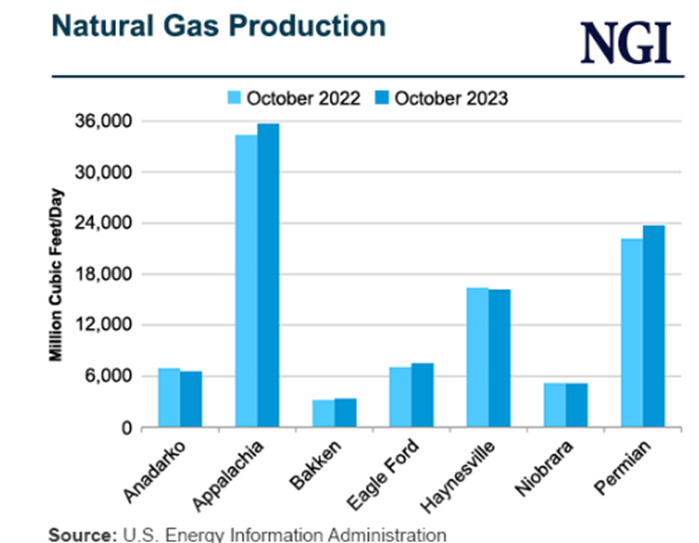

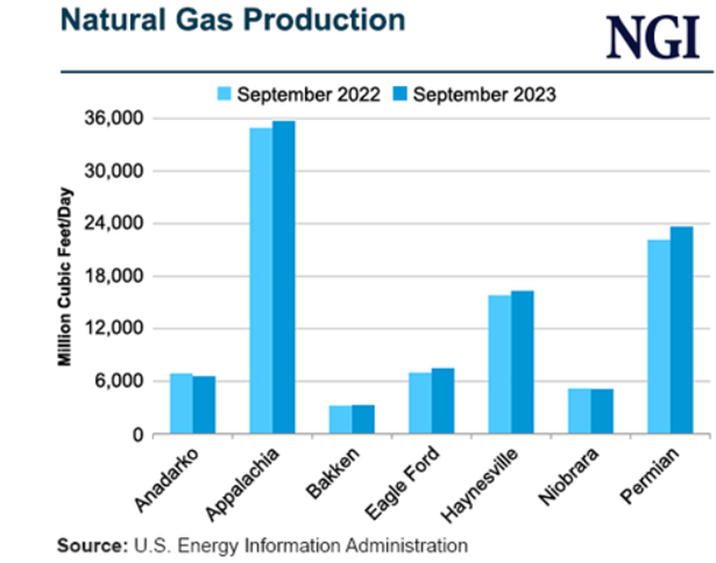

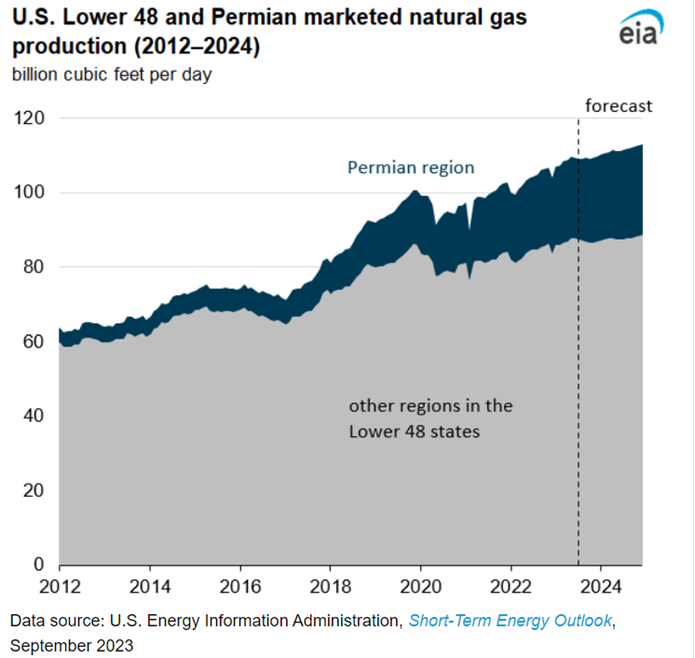

4. EIA表示美國2023/10天然氣產量月減339MMcf/d至98.366Bcf/d

1.根據EIA最新模型,8 -9 月美天然氣產量將有所下降,但仍保持在 98 Bcf/d 以上(高位)

2.歐洲儲備進度優於預期以及工業活動低迷及熱浪減弱 價格疲弱

歐盟將能源使用量削減15%措施延長到2024。2024年底,歐洲LNG進口能力與 2021相比,該地區LNG 再氣化產能總計6.8 Bcf/d(擴張 34%)。到 2024年底,該產能將再增加1.5 Bcf/d,與2021相比,該地區新增 LNG再氣化產能總計6.8 Bcf/d(擴張34%)。蘭計畫2023/10永久關閉歐洲最大的天然氣油田(格羅寧根大氣田)。天然氣庫存居高不下以及需求低迷,價格疲弱。截至9/15歐洲天然氣庫存達成目標94%(歐洲冬季將較平均水平溫暖延遲供暖需求)。9/22雪佛龍和澳洲工會達成協議。然而俄臨時禁止汽油柴油出口。

3.產量今明年創高

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。