20231005【國際能源】ADP就業放緩以及汽油庫存大增,油市多殺多重挫 !

ADP就業放緩以及汽油庫存大增,油市多殺多重挫 !

【近期事件】

10/05 22:30 EIA 公布天然氣庫存

【原油】

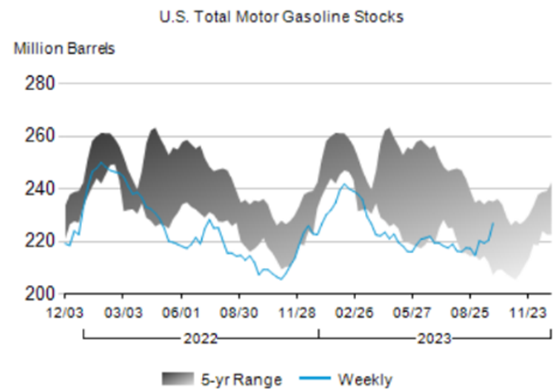

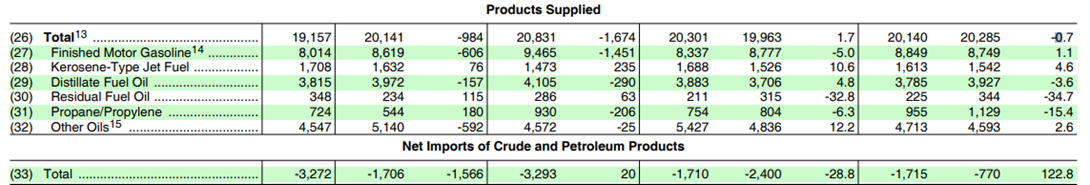

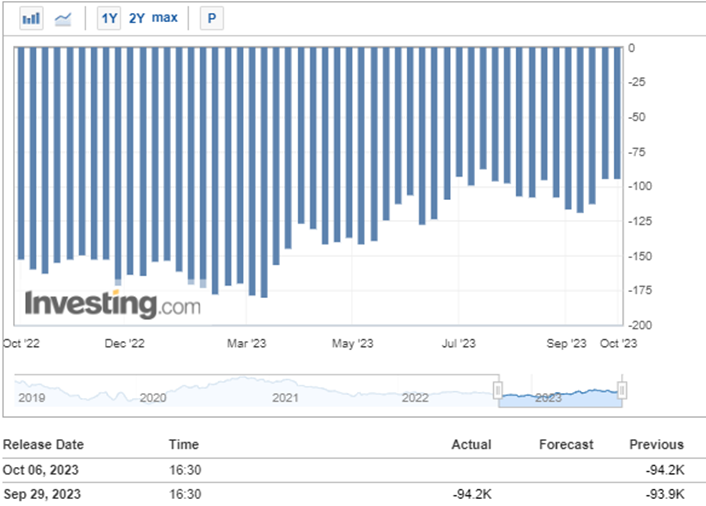

週三油價重挫,反映美國ADP就業數據放緩以及EIA公布汽油庫存大增,引發多殺多賣壓。美元美債殖利率持續創高使得油市承壓,短期偏空看待! 利多:美國經濟穩健、OPEC+減量保價(Q3產量為兩年新低)使得下半年全球供需趨緊(第三季最緊),美國原油庫存持續低於五年均值。利空:FOMC表示利率Higher and longer、歐元區PMI連四個月萎縮、中國經濟仍低迷以及歐美煉油廠檢修高峰來臨將減少需求,部分抵銷沙俄減產的量。儘管沙俄減產至年底,但我們認為由於美國就業數據開始趨緩以及進入汽油消費淡季,市場注意力開始從供應趨緊轉向到總經方面的利空(高利率更久),風險偏好惡化,短期油市保守看待,或有支撐靜待市場止穩。

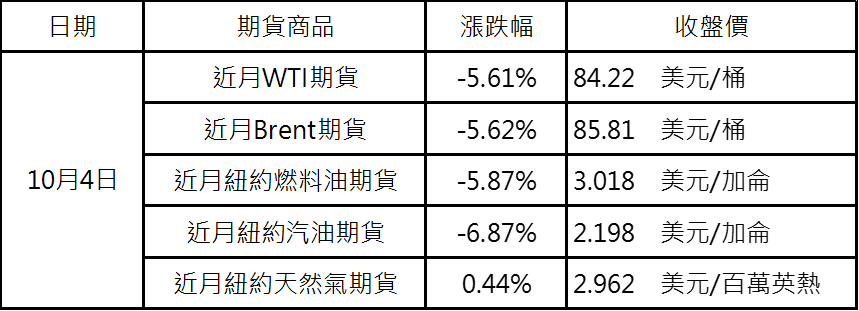

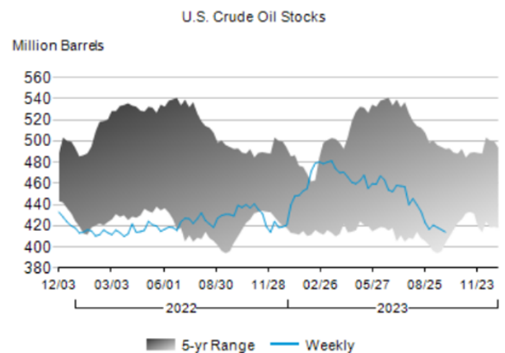

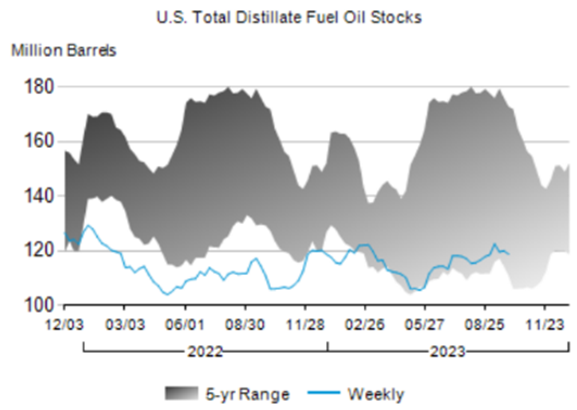

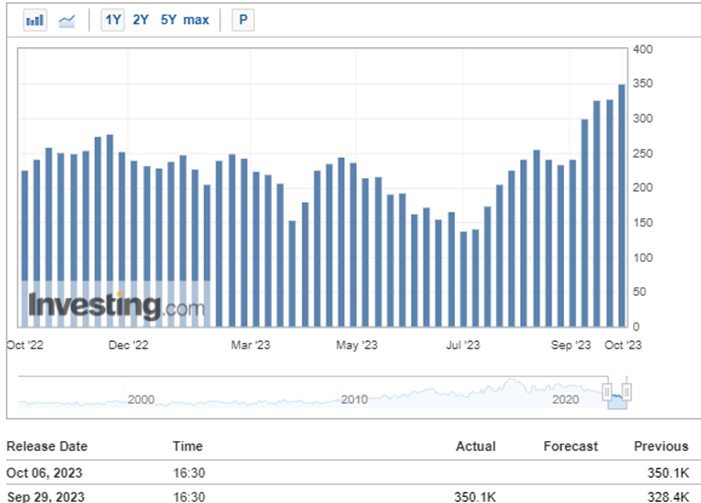

EIA數據顯示,截至9月29日當週,美國商業原油庫存-220萬桶(原油出口強勁)至4.141億桶 (2022/12以來最低水平 較過去5年的同期平均值低5%、戰略原油儲備庫存+30萬至3.513億桶、庫欣原油庫存+10萬桶(8週來首次增加)至2210萬桶(2010來最低為1800萬桶)、汽油庫存+650萬(需求疲軟)至2.27億桶(較過去5年的同期平均值增加1% )、蒸餾油庫存-130萬桶至1.188億桶(較過去5年的同期平均值減少13%)。整體庫存(排除SPR)淨減少 150 萬桶。

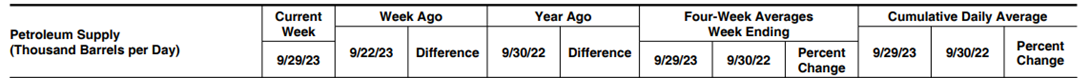

美國原油產量持平至1290萬桶/日,創2020/3新高(較去年同期+90萬桶/日)、原油產品消費量-98.4萬桶至1915.7萬桶/日、汽油消費量-60.6萬桶至801.4萬桶/日(季節性汽油消費量創下22年來的新低),原油以及油品的日均出口量+116.5萬桶至1150萬桶、原油進口(排除SPR)-101.4萬桶至621.5萬桶/日、原油出口+94.4萬桶至495.6萬桶/日、原油淨進口-195.8萬至125.9萬桶/日、煉油廠原油加工量-46.3萬桶至1560.2萬桶/日(秋季檢修)、煉油廠產能利用率-2.2%至87.3% (東海岸68.2% 墨西哥灣沿岸87% )、汽油產量-31.3萬桶至882.6萬桶/日、蒸餾油產量-24.3萬桶至468.9萬桶/日、石化產品淨進口+39.2萬桶至-453.1萬桶/日、汽油進口+20.9萬桶至91.9萬桶/日、蒸餾油進口-2.9萬桶至8.5 萬桶/日、石化產品出口+22.1萬桶至654.4萬桶/日。整體而言,我們認為數據對於油價稍微不利。

美油布油價差收斂至1.68美元(迅速收窄),可能導致美國石油出口減少庫存增加,進一步導致油價下跌。

【影響油價利多因素】

1.OPEC+減產 近兩年OPEC市佔33% 俄約11% EIA預估2023Q4OPEC產量2754萬桶/日(兩年低點)

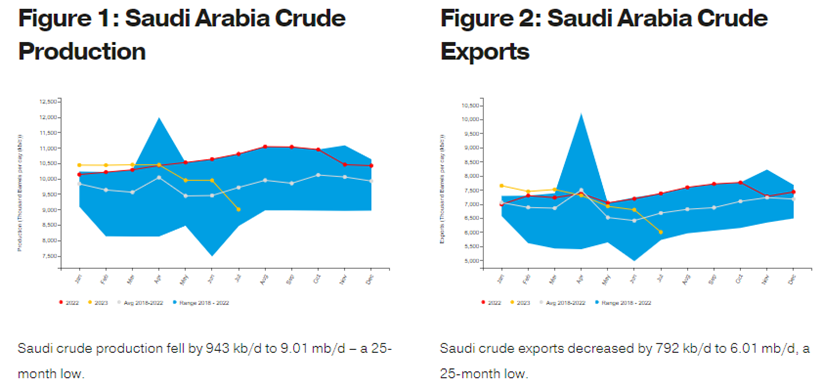

9月OPEC原油日產量較8月增加12萬至2773萬桶(伊朗315萬桶/日和奈及利亞的產量增加11萬桶/日)沙特8月產量月減10萬至895萬桶/日,創2021/5以來新低(出口暴跌至560萬桶/日)。OPEC+8月產量較目標低80萬桶/日,主因是尼日利亞和安哥拉產能不足。2023/5 OPEC+決議將減產366萬桶/日協議延長至2023年底。沙特自願額外減產100萬桶至900萬桶/日(2023/7- 12 )及俄2023/8宣布原油出口量削減30萬桶/日延至2023/12月底,預估減產開始執行全球庫存將以減少2mb/d速度直到2023下半年結束。俄2023/4宣布原油產量減產50萬桶/日至2024年底。

2.美國開始回補SPR

白宮2022/10表示將以每桶67~72美元(或更低)收購原油建立SPR。美國2023將購買1200萬桶石油補充SPR(上週回補99.5萬桶,最近幾個月回購630萬桶)。

3.淨多單籌碼連5週翻多(投機買盤進駐)

4.中國8月原油產量1747萬噸,較前月增加2.1%,較去年同期增加3.1%。8月中國原油進口量5280萬噸(1248萬桶/日),較前月增加13.8%,較去年同期增加30.9%。8月原油到港量較前月增加130萬桶/日到1300萬桶/日。8月原油加工量創新高達到1523萬桶/日,主要因為出口市場的利潤較高以及夏季國內需求高峰的影響。今年1-8月原油加工量年增11.9%達到1476萬桶/日。8月加工原油6469萬噸,較去年同期增長19.6%,增速比7月份加快2.2%。1-8月份加工原油4.9億噸,較去年同期+11.9%。

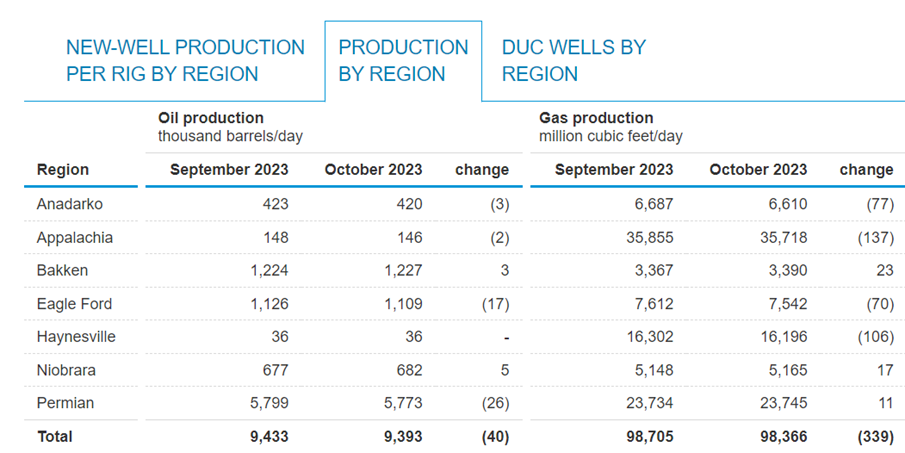

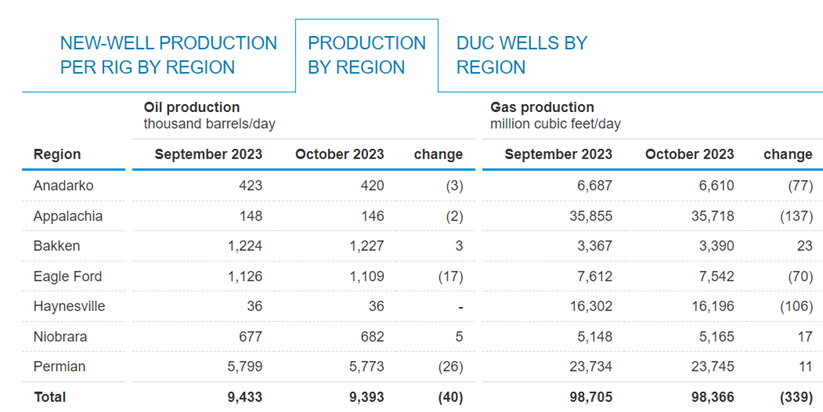

5.EIA表示美國2023/10七大頁岩油產量月減4萬桶/日至939.3萬桶/日(連3個月下滑)(7月歷史新高947.6萬桶/日)。

6.秋季煉油廠維護

根據LSEG的數據,9月份亞洲原油進口量為2495萬桶/日,低於8月份的2522萬桶/日、7月份的進口量為2792萬桶/日。

【影響油價利空因素】

1.歐美9月PMI不如預期。美國高利率維持更久時間(2024下半年才有機會降息)。全球石油消費逐漸進入淡季。

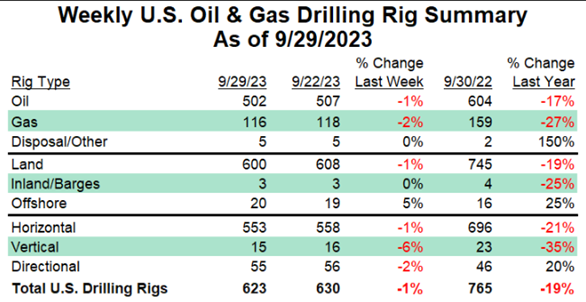

2.美國(油井生產效率提高)與非OPEC+國家產量加速。預計美國2023和2024產量為:1278、1316萬桶/日。EIA預估2023Q4美國原油產量,達到創新高的1294萬桶/日。預計10月美國海灣出口至歐亞的加拿大原油將大幅增加預計1100萬桶/日(最大買家美國煉油廠秋季檢修),為9月出口量的6倍。

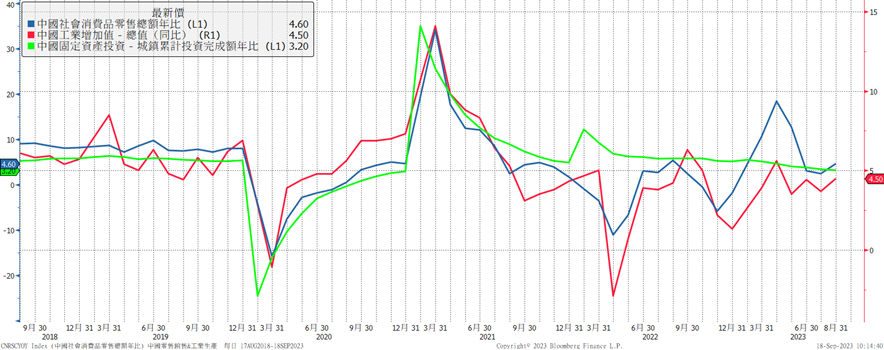

3.中國復甦低迷但有稍微回溫

中國8月產銷投數據優於預期。中國已經在增加石油產品出口配額,並可能開始大幅削減進口,因為中國趁上半年在低價期間進口,已積累到接近歷史最高的庫存。花旗大宗商品研究全球主管的Ed Morse表示中國目前的石油庫存可以滿足該國約130天的需求,超過了90天的全球標準。中國 9 月官方PMI顯示,製造業活動 6 個月來首次擴張。

4.科威特目前產能280萬桶/日之上。委內瑞拉目前產量83.1萬桶/日,計畫將2023底產量提高至100萬桶/日(出口佔60%)。伊朗9月原油和凝析油出口大增至343.8萬桶/日(2017-18峰值380萬桶/日),創4年半新高。伊朗閒置產能尚餘90萬桶/日。伊拉克9月至今產量423萬桶/日(出口量335-340萬桶/日)。俄羅斯煉油廠季節性檢修(8月底初級原油加工量534萬桶/日為2323/6第一週以來最低水平)。

5.土耳其部長表示已關閉6個月的50萬桶/日的伊拉克石油管道可能近期恢復運營(伊拉克土耳其兩國政府仍在討論)。

【美國天然氣】

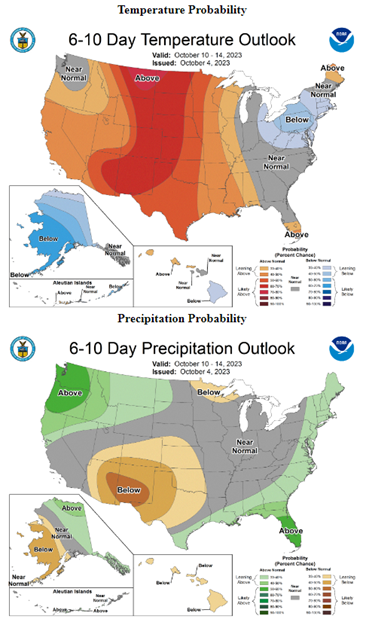

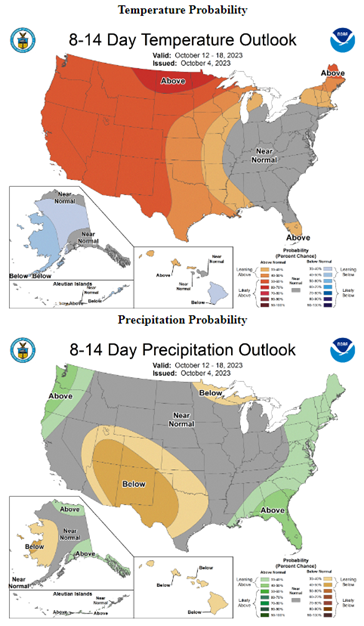

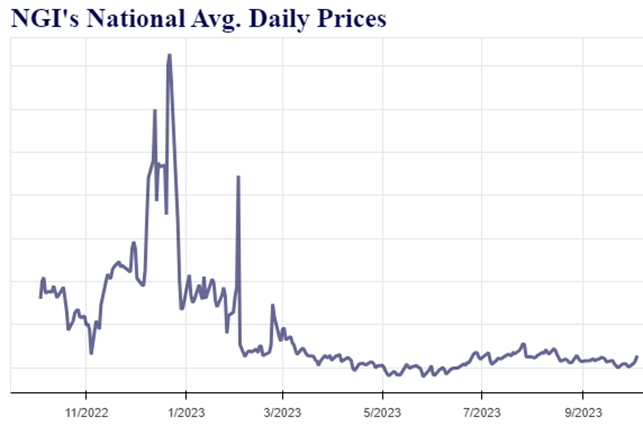

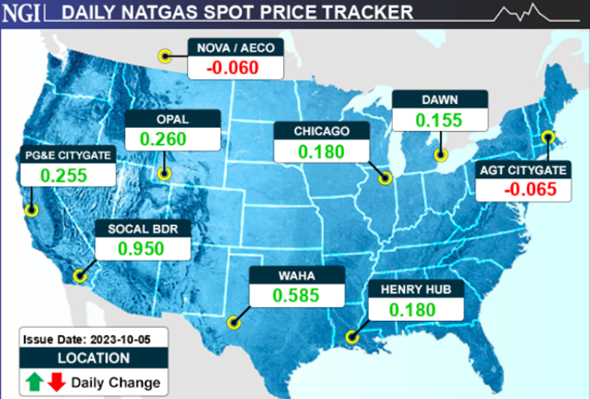

週三天然氣期貨續漲至2.962。原因為美國東北地區降溫以及產量稍微下滑。利多因素為庫存較五年平均增幅持續縮小。由於秋季來臨用電需求減少,天然氣漲幅有限難有連續漲幅,建議拉回偏多。 (預計下半年平均為2.8美元)。

![]()

【影響天然氣價格利多因素】

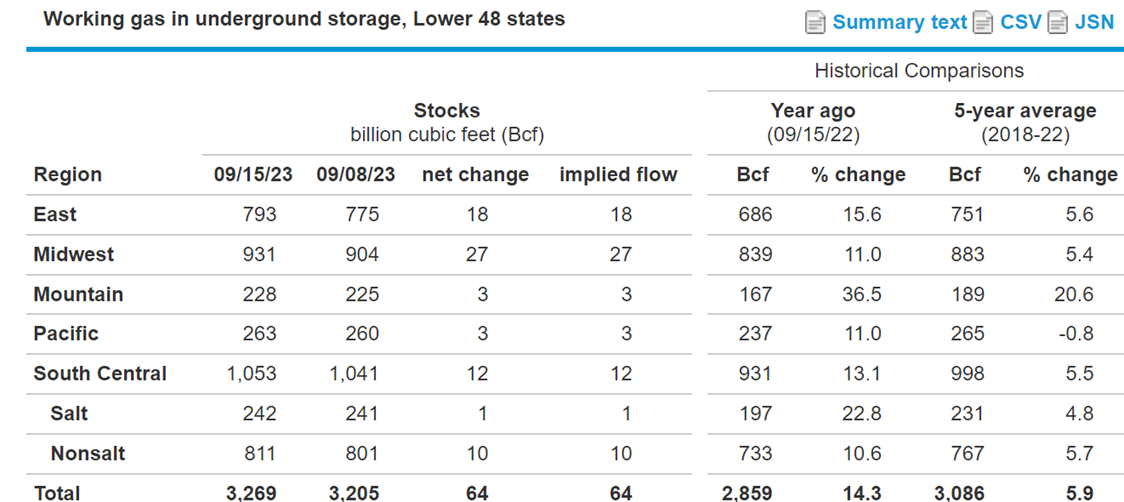

1.美國庫存進入補充庫存季節(4/1-10/31)。庫存仍高於5年平均 但增幅逐漸縮減

截至9月22日當週,美國天然氣庫存+90Bcf稍高於預期(2018-2022平均+84Bcf,去年同期+103Bcf)至3359Bcf ,較過去5年的同期平均值3170Bcf增加189Bcf ( +6%),較去年同期2962Bcf增加397Bcf(+13.4%)。淨注入量連續10週低於五年平均水平。在補充季節,平均注入率與五年平均水平低7%。如果在剩餘的時間注入存儲的速度與10.9Bcf/d的五年平均值匹配,則10/31的總庫存將為3784Bcf,比五年平均值3595 高出189Bcf。

2.美LNG出口高位。7 月STEO預計 2023美國LNG出口量平均為12 Bcf/d,2024 年13.3 Bcf/d。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。美國LNG出口在2023/4份創下12.4 Bcf/d 歷史新高。

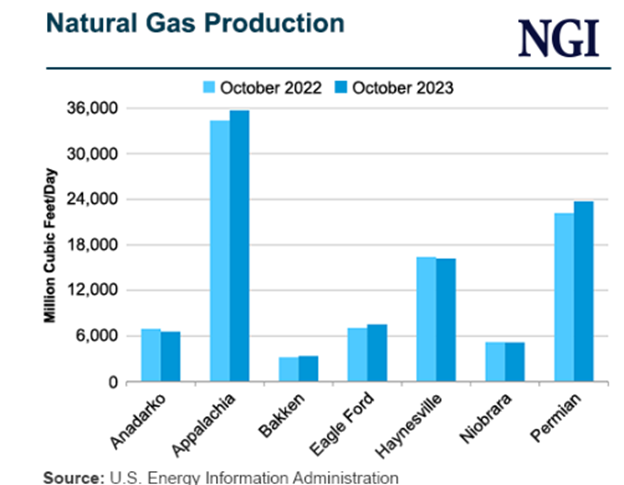

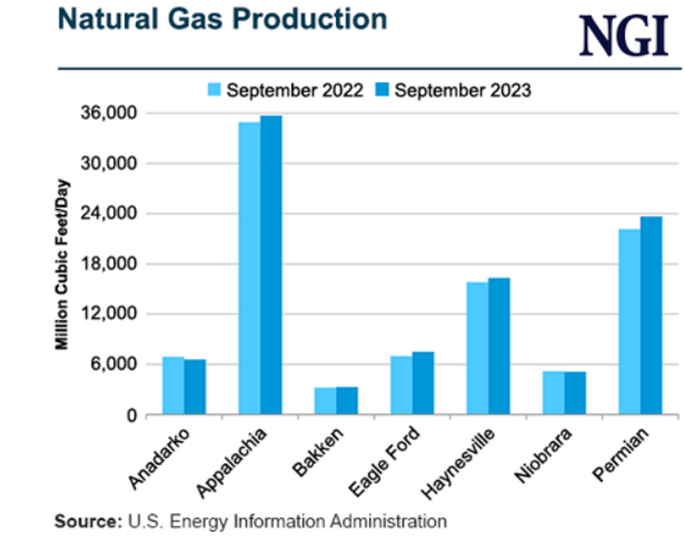

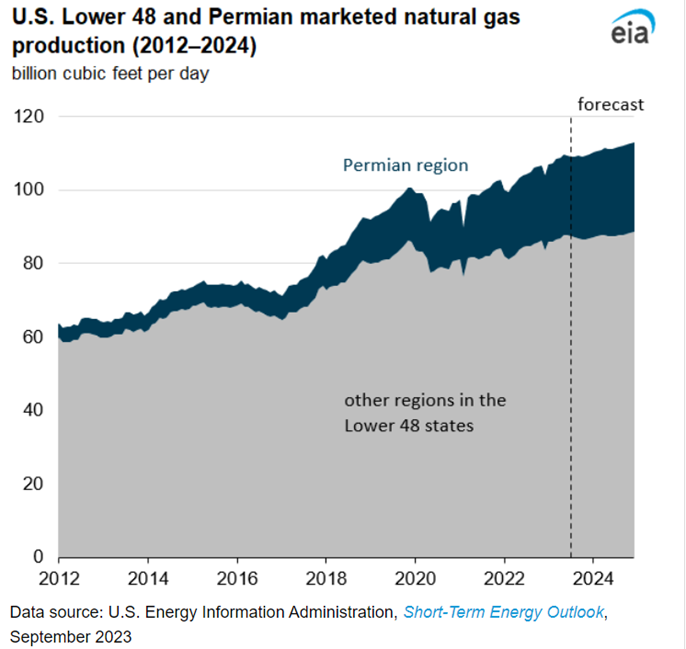

3. EIA表示美國2023/10天然氣產量月減339MMcf/d至98.366Bcf/d

【影響天然氣價格利空因素】

1.根據EIA最新模型,8 -9 月美天然氣產量將有所下降,但仍保持在 98 Bcf/d 以上(高位)

2.歐洲儲備進度優於預期以及工業活動低迷及熱浪減弱 溫和天氣價格疲弱

歐盟將能源使用量削減15%措施延長到2024。2024年底,歐洲LNG進口能力與 2021相比,該地區LNG 再氣化產能總計6.8 Bcf/d(擴張 34%)。到 2024年底,該產能將再增加1.5 Bcf/d,與2021相比,該地區新增 LNG再氣化產能總計6.8 Bcf/d(擴張34%)。蘭計畫2023/10永久關閉歐洲最大的天然氣油田(格羅寧根大氣田)。天然氣庫存居高不下以及需求低迷,價格疲弱。截至9/15歐洲天然氣庫存達成目標94%(歐洲冬季將較平均水平溫暖延遲供暖需求)。9/26挪威實施天然氣田停產措施,歐洲天然氣價格突破40歐元關口。

3.產量今明年創高

4.籌碼空單較前一週增加

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。