20231013【國際能源】EIA庫存大增千萬桶,油市連3日回吐漲幅!

EIA庫存大增千萬桶,油市連3日回吐漲幅 !

【近期事件】

【原油】

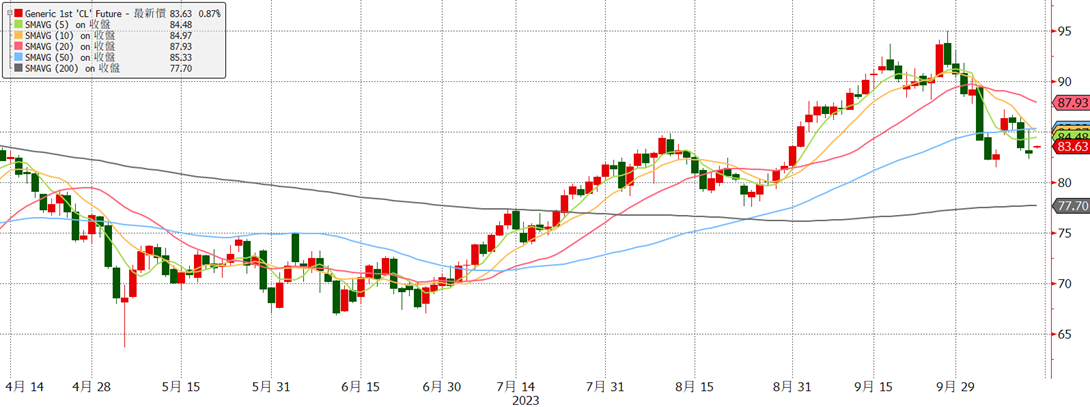

週四油價連三日回吐週一大漲的漲幅(風險溢價緩慢下降),反映以巴衝突未明顯擴大(伊朗尚未證實參與其中),中東原油供應未明顯影響(OPEC今明年閒置產能超過400萬桶/日 可緩衝)以及EIA公布原油庫存大增和IEA表示部分地區需求下滑。

利多 : 美國經濟穩健、OPEC+減量保價(Q3產量為兩年新低)使得下半年全球供需趨緊(第三季最緊),美國原油庫存持續低於五年均值(縮小減幅)。

利空 : FOMC表示利率Higher and longer、中國經濟仍低迷以及歐美煉油廠檢修高峰來臨將減少需求,部分抵銷沙俄減產的量。以巴衝突 (伊朗是否實際參與仍在調查,伊朗石油出口可能會受制裁),若升級為更大規模的地緣政治紛爭,則油價的上升可能無法避免,其影響⼤⼩取決於事態升級的程度和反制措施。不過目前看來衝突可控,原油供應未明顯中斷。由於美國進入汽油消費淡季,市場注意力開始從供應趨緊轉向到總經方面的利空(高利率更久),短期油價偏弱。

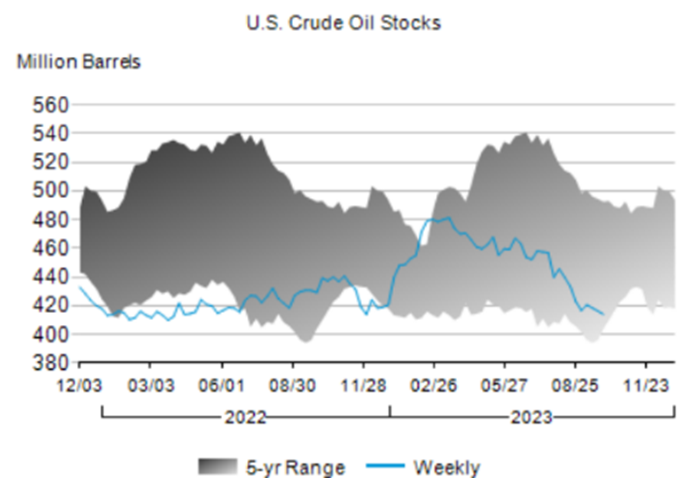

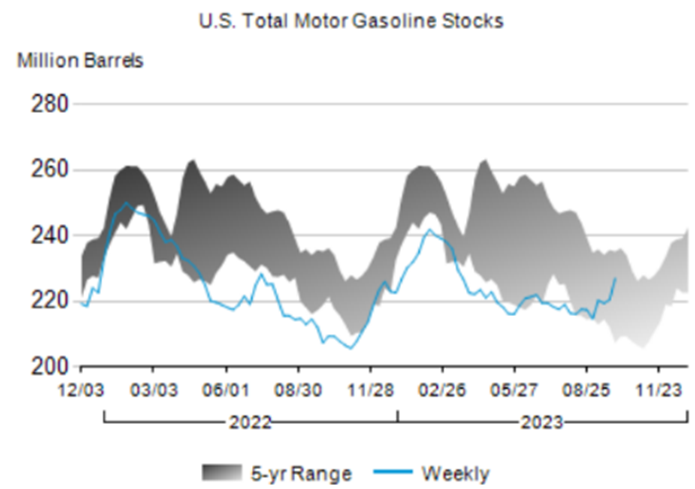

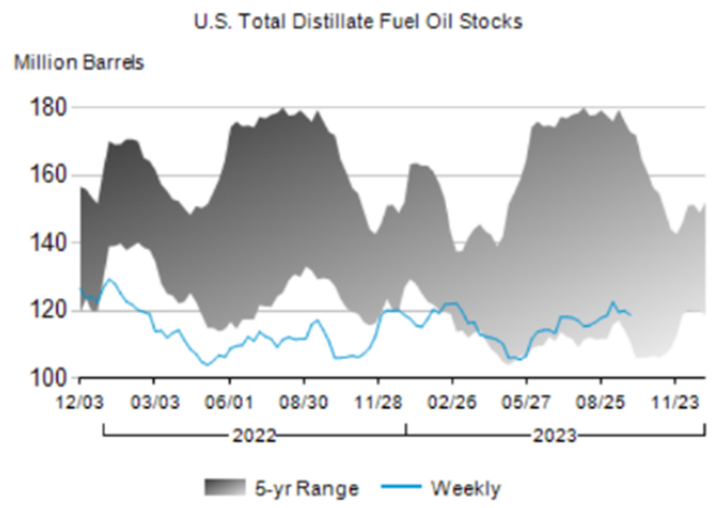

EIA數據顯示,截至10月6日當週,美國商業原油庫存+1020萬桶(產量創高 出口下降)至4.242億桶 (較過去5年的同期平均值低3%、戰略原油儲備庫存持平至3.513億桶、庫欣原油庫存-30萬桶至2180萬桶(2010來最低為1800萬桶)、汽油庫存-130萬至2.257億桶(較過去5年的同期平均值增加1% )、蒸餾油庫存-180萬桶至1.17億桶(較過去5年的同期平均值減少11%)。整體庫存(排除SPR)淨增加630萬桶。

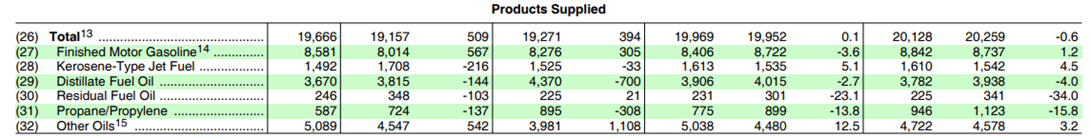

美國原油產量+30萬至1320萬桶/日,創歷史新高(較去年同期+130萬桶/日)、原油產品消費量+50.9萬桶至1966.6萬桶/日、汽油消費量+56.7萬桶至858.1萬桶/日(季節性汽油消費量下滑),原油以及油品的日均出口量-141.4萬桶至1008.6萬桶、原油進口(排除SPR)+11.5萬桶至632.9萬桶/日、原油出口-188.9萬桶至306.7萬桶/日、原油淨進口+200.4萬至326.2萬桶/日、煉油廠原油加工量-39.9萬桶至1520.3萬桶/日(秋季檢修 連四周下滑)、煉油廠產能利用率-1.6%至85.7% (東海岸71.1% 墨西哥灣沿岸86.2% )、汽油產量+85.8萬桶至968.4萬桶/日、蒸餾油產量+3.9萬桶至472.7萬桶/日、石化產品淨進口-48.8萬桶至-501.9萬桶/日、汽油進口-32.9萬桶至58.9萬桶/日、蒸餾油進口+3.6萬桶至12 萬桶/日、石化產品出口+47.5萬桶至701.9萬桶/日。整體而言,我們認為數據對於油價不利。

OPEC 10月月報

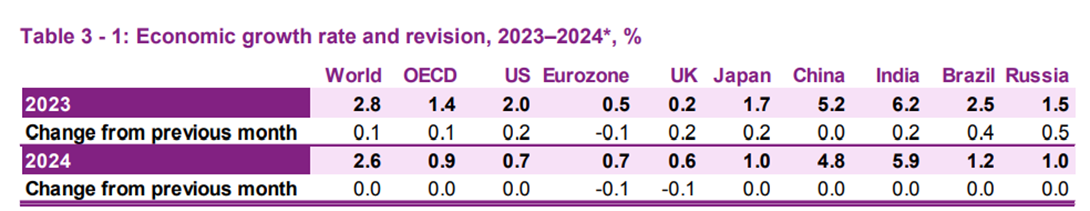

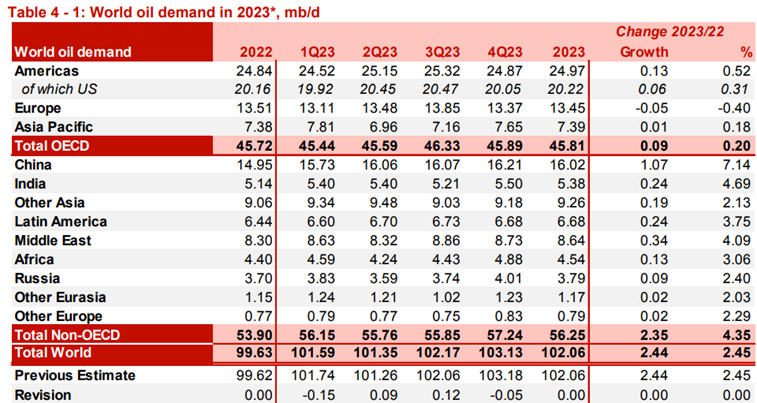

OPEC月報基本維持對全球石油市場的預測不變,預計今年石油需求將增加 244萬桶 / 日。在大陸經濟持續改善的情況下且進一步帶動石油消費,2024 再進一步增加 225 萬桶 / 日。今年來跡象顯示世界經濟仍保有韌性,維持對今、明兩年的石油需求預測。

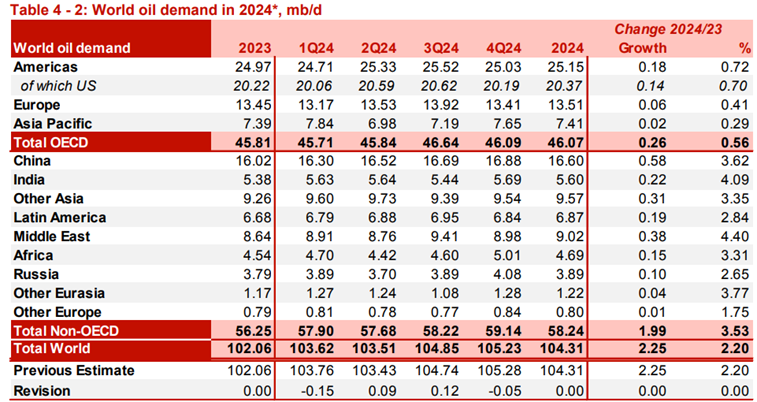

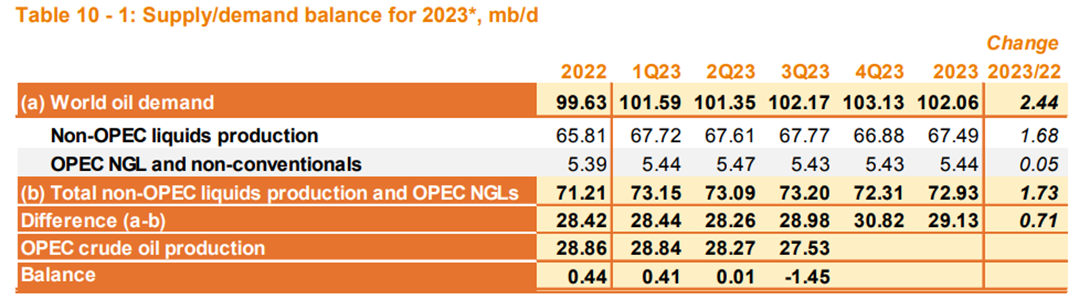

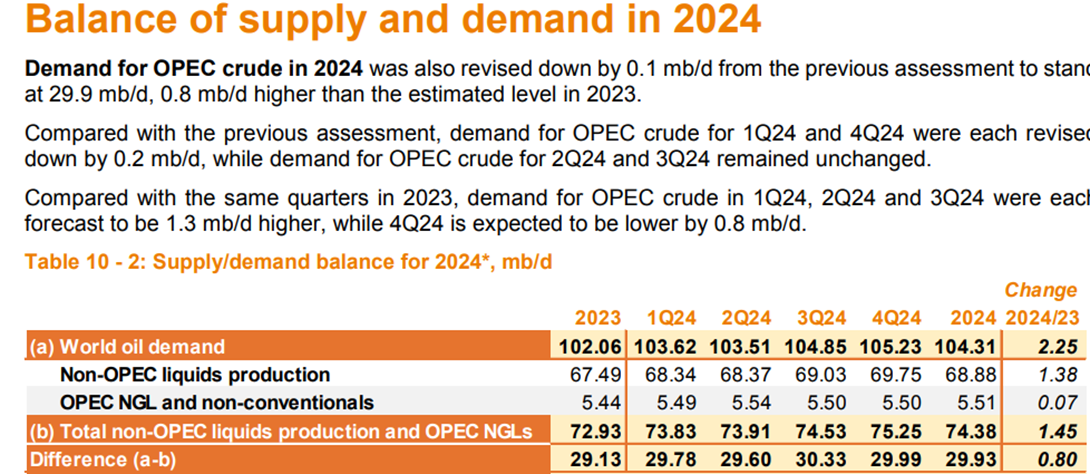

需求端: OPEC月報表示2023全球石油需求增長的預期將增加244萬桶/日(較前月持平)至1.0206億桶/日(較前月預估持平) (超過疫情前水準) ,主要因為中國石油需求增長的影響和印度經濟成長。2024全球石油需求則預估將年增225萬桶/日,達到1.0431億桶/日(較前月預估持平),主要增長來自於NON OECD特別是中國印度,OECD增速僅為26萬桶/日。2024在中國經濟持續改善的情況下,「穩健」的經濟成長預料將提振石油消費。

2023 OECD石油需求增長預估將增加9萬桶/日(較前月預估下調3萬桶)至4581萬桶/日(較前月預估下調31萬桶),OECD以外的石油需求增長則預估將加速至235萬桶/日(較前月預估上調3萬)至5625萬桶/日(較前月預估上調31萬)。預計中國2023需求增加107萬桶/日(較前月預估上調10萬桶)。

NON-OPEC 供給端:

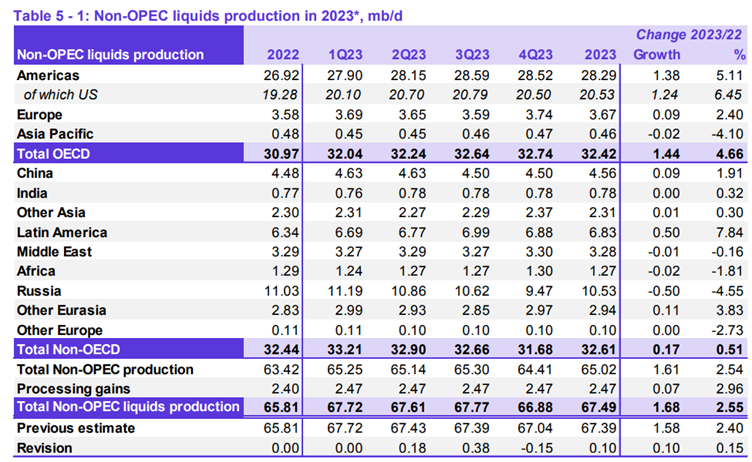

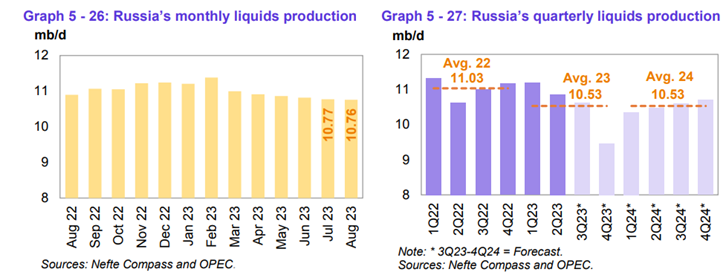

2023 OPEC以外的產油量增長預估168萬桶/日 (較前月預估上調10萬),達到6749萬桶/日(較前月預期上調10萬),產量增長主要來自於美國、巴西、挪威、哈薩克、圭亞那與中國,產量減少主要來自於俄羅斯。俄國 2023石油產量,預計減少50萬桶(較前月預期上調8萬桶)至 1053萬桶(較前月預期上調8萬桶)。美國2023石油產量至1275萬桶/日(較前月預期上調2萬桶)。

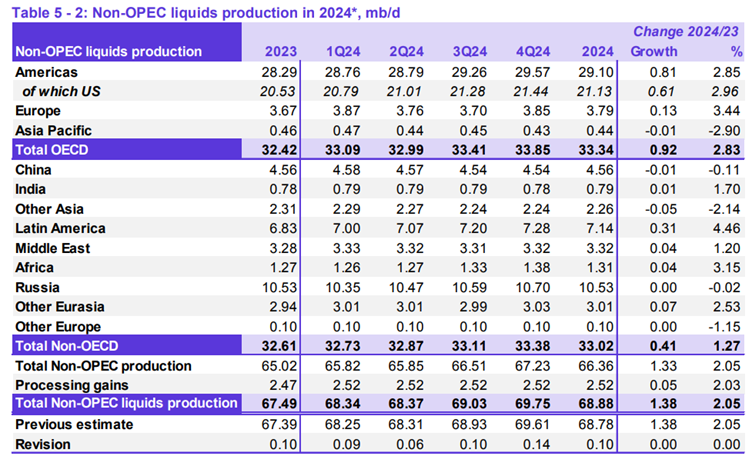

2024 OPEC以外的石油產量預估將年增138萬桶/日(較前月預估持平),達到6888萬桶/日(較前月預期上調10萬)。

OPEC 供給端:

9月OPEC原油產量增加27.3萬桶/日至2775.5萬桶/日。

OPEC 月度展望預估Q3 及Q4 OPEC 潛在供給缺口為2898 萬桶/日、3082 萬桶/日,與前值相去不遠,並高於上半年均值,主要反映夏、冬需求高峰的因素,加上沙國延長減產,供給缺口將持續擴大。

OPEC月報表示,2023年全球對OPEC原油的需求預估為2913萬桶/日,較前月下調10萬桶/日,但與上年度相比仍將增長71萬桶/日。2024全球對OPEC原油的需求預估將年增79萬桶/日至2993萬桶/日,較前月的預估也下調9萬桶/日。

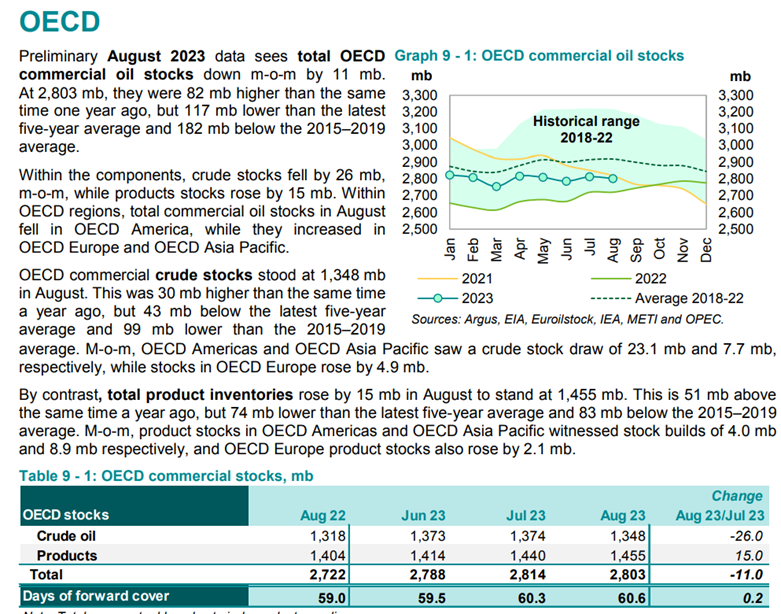

OECD 庫存

截至8月底, OECD國家商業石油庫存月減1100萬桶至28.03億桶,較最近過去5年的平均值減少1.17億桶;其中原油庫存月減2600萬桶,油品庫存月增1500萬桶。

IEA月報

油價格衝上每桶近100美元後回檔,反映油價已高到足以摧毀美國等地區的用油需求。供給疑慮的影響比不上總體經濟指標惡化以及美國出現需求遭摧毀的跡象,美國汽油消費量重摔至20年低點。需求遭破壞的情形在新興市場更為嚴重,匯率的衝擊和政府停止補貼,進一步推高油價。IEA表示利率更高更久的疑慮可能拖累經濟和用油需求的成長力道,導致油價下跌12%。

儘管需求遭侵蝕的初步跡象已浮現,今年全球的每日原油消耗量,仍可望增加230萬桶/日(較上月上調10萬)至創紀錄的1.019億桶/日,這是拜中國大陸的需求提升所賜。本季的原油庫存將急遽縮減,8月的庫存銳減1.02億桶至2017年來低點。調低明年全球原油需求增長預測,由原先100萬桶/日增幅降低至88萬桶/日,主要是受到全球經濟表現及能源使用效率和電動車愈來愈受歡迎等因素影響。

若沙國和俄國取消最近的減產措施,明年全球油市將從供給不足轉為過剩,這兩大OPEC+的要角12日於莫斯科的產業重大活動上重申會密切合作,公開展現團結一致的立場。至於對中東當前的緊張局勢,IEA表示這給石油市場帶來重大風險。

【影響油價利多因素】

1.OPEC+減產 近兩年OPEC市佔33% 俄約11% EIA預估2023Q4OPEC產量2754萬桶/日(兩年低點)

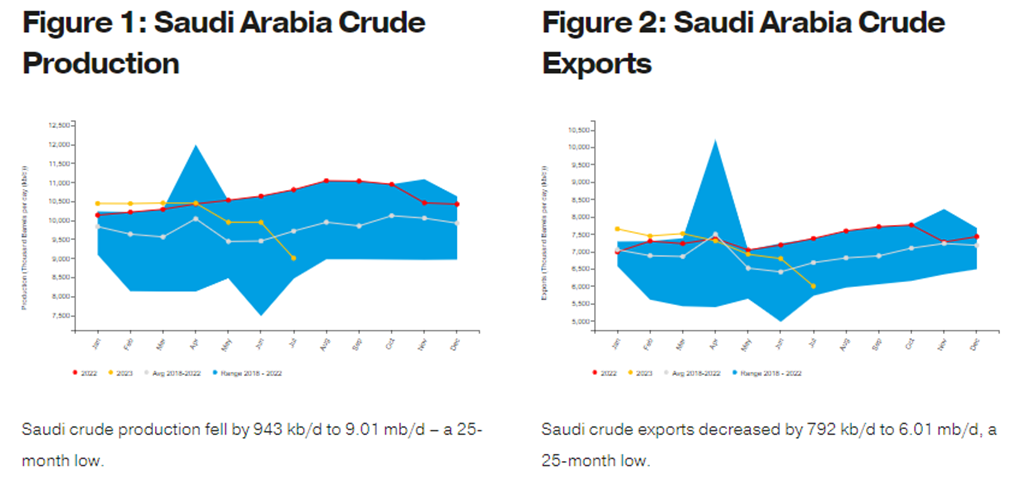

9月OPEC+原油日產量較8月增加33萬至4085萬桶(伊朗315萬桶/日和奈及利亞的產量增加11萬桶/日)沙特8月產量月減10萬至895萬桶/日,創2021/5以來新低(出口暴跌至560萬桶/日)。OPEC+8月產量較目標低80萬桶/日,主因是尼日利亞和安哥拉產能不足。2023/5 OPEC+決議將減產366萬桶/日協議延長至2023年底。沙特自願額外減產100萬桶至900萬桶/日(2023/7- 12 )及俄2023/8宣布原油出口量削減30萬桶/日延至2023/12月底,預估減產開始執行全球庫存將以減少2mb/d速度直到2023下半年結束。俄2023/4宣布原油產量減產50萬桶/日至2024年底。

2.美國開始回補SPR

白宮2022/10表示將以每桶67~72美元(或更低)收購原油建立SPR。美國2023將購買1200萬桶石油補充SPR(上週回補99.5萬桶,最近幾個月回購630萬桶)。

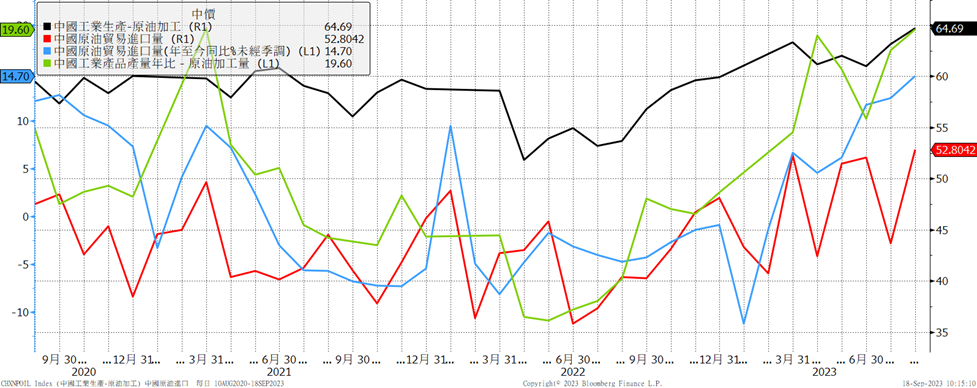

3.中國8月原油產量1747萬噸,較前月增加2.1%,較去年同期增加3.1%。8月中國原油進口量5280萬噸(1248萬桶/日),較前月增加13.8%,較去年同期增加30.9%。8月原油到港量較前月增加130萬桶/日到1300萬桶/日。8月原油加工量創新高達到1523萬桶/日,主要因為出口市場的利潤較高以及夏季國內需求高峰的影響。今年1-8月原油加工量年增11.9%達到1476萬桶/日。8月加工原油6469萬噸,較去年同期增長19.6%,增速比7月份加快2.2%。1-8月份加工原油4.9億噸,較去年同期+11.9%。

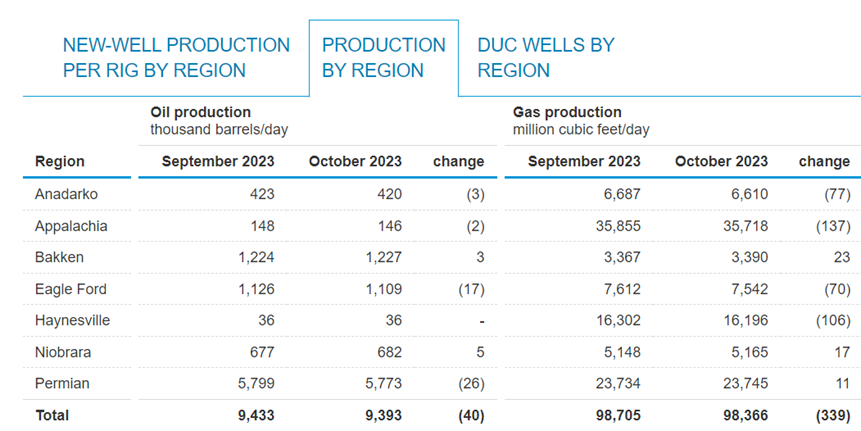

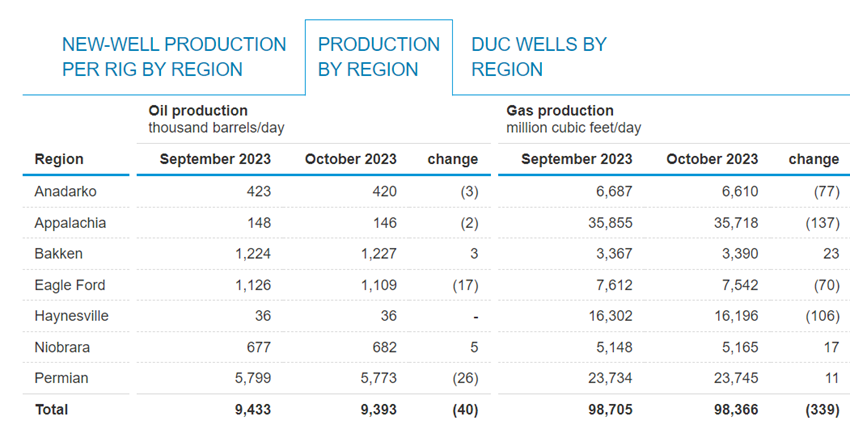

4.EIA表示美國2023/10七大頁岩油產量月減4萬桶/日至939.3萬桶/日(連3個月下滑)(7月歷史新高947.6萬桶/日)。

5.以巴衝突(若伊朗參與其中 可能遭美國制裁石油出口)

【影響油價利空因素】

1.歐美9月PMI不如預期。美國高利率維持更久時間(2024下半年才有機會降息)。全球石油消費逐漸進入淡季。

2.美國(油井生產效率提高)與非OPEC+國家產量加速。預計美國2023和2024產量為:1278、1316萬桶/日。EIA預估2023Q4美國原油產量,達到創新高的1294萬桶/日。預計10月美國海灣出口至歐亞的加拿大原油將大幅增加預計1100萬桶/日(最大買家美國煉油廠秋季檢修),為9月出口量的6倍。

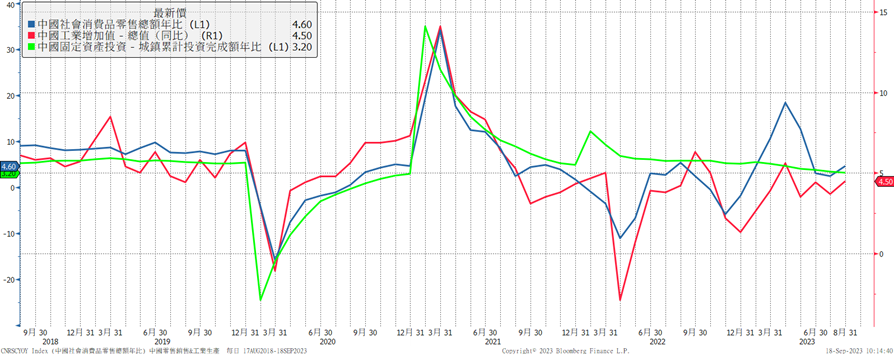

3.中國復甦低迷但有稍微回溫

中國8月產銷投數據優於預期。中國已經在增加石油產品出口配額,並可能開始大幅削減進口,因為中國趁上半年在低價期間進口,已積累到接近歷史最高的庫存。花旗大宗商品研究全球主管的Ed Morse表示中國目前的石油庫存可以滿足該國約130天的需求,超過了90天的全球標準。中國 9 月官方PMI顯示,製造業活動 6 個月來首次擴張。

4.科威特目前產能280萬桶/日之上。委內瑞拉目前產量83.1萬桶/日,計畫將2023底產量提高至100萬桶/日(出口佔60%)。伊朗9月原油和凝析油出口大增至343.8萬桶/日(2017-18峰值380萬桶/日),創4年半新高,出口約200萬桶/日。伊朗閒置產能尚餘90萬桶/日。伊拉克9月至今產量423萬桶/日。俄羅斯解除柴油出口禁令。

5.籌碼較前一周多單稍微減少

6. 美國秋季煉油廠維護

7. 委內瑞拉和美國的談判有所進展(更民主選舉總統),美國可能減輕對委國的石油制裁。

【美國天然氣】

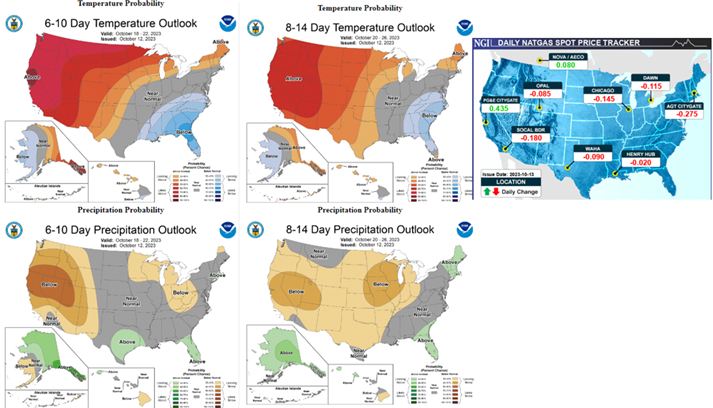

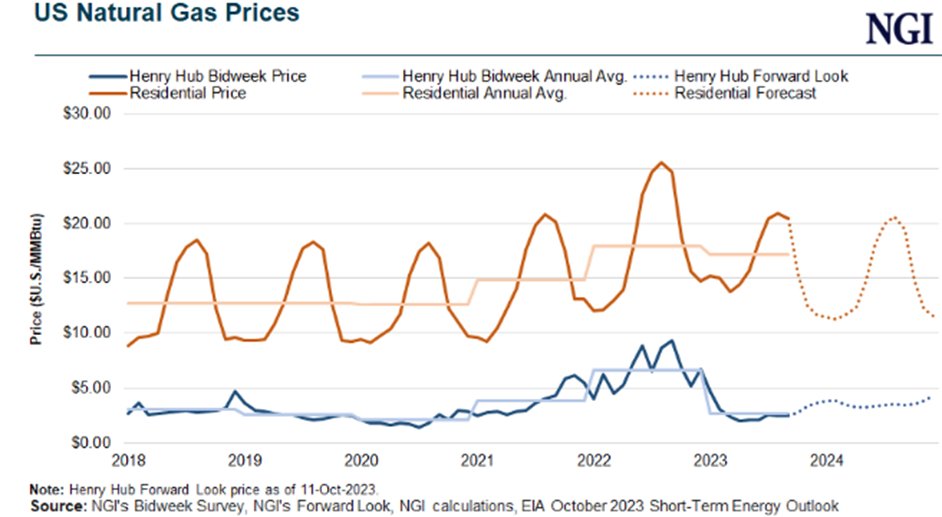

週四天然氣期貨遭部份獲利了結至3.34,原因為產量稍微反彈以及10月下旬天氣預測溫和。利多因素為中東衝突影響供應以及美國庫存較五年平均增幅持續縮小。建議拉回偏多。 (預計下半年平均為2.8美元)。

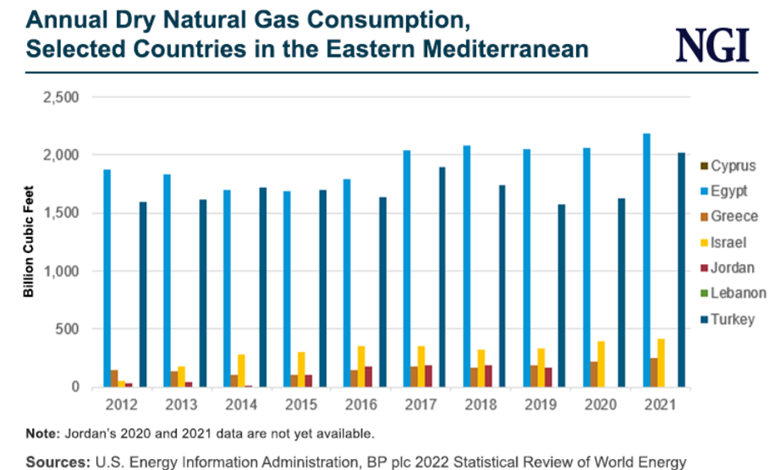

隨著戰爭的加劇,雪佛龍關閉了以色列近海的塔馬(Tamar)天然氣田。這將導致以色列輸送至埃及的天然氣減少20%,從而影響埃及出口至歐洲的LNG。埃及官員表示,由於地中海的塔瑪氣田停擺,埃及從以色列進口的天然氣將減少至6.5億立方公尺左右,而他們正在重新評估將LNG出口至歐洲的計畫。

IEA年度中期天然氣市場展望,從2022到2026年,全球天然氣需求預期每年平均成長1.6%,遠低於2017-2021的年均成長率2.5%。歐洲、北美、亞太地區等成熟市場的整體天然氣需求,已在2021達到頂峰,在那之後到2026年,將以每年1%的速度下降。這些國家加速推動再生能源,並提高能源效率,是天然氣需求減少的關鍵原因。全球近半天然氣需求來自成熟市場,這塊市場的需求減少意味著未來天然氣需求成長動能將高度集中在亞洲的新興市場,以及一些位於中東、非洲、且天然氣儲量豐富的經濟體。2022-2026中國將占全球天然氣需求成長近一半。

【影響天然氣價格利多因素】

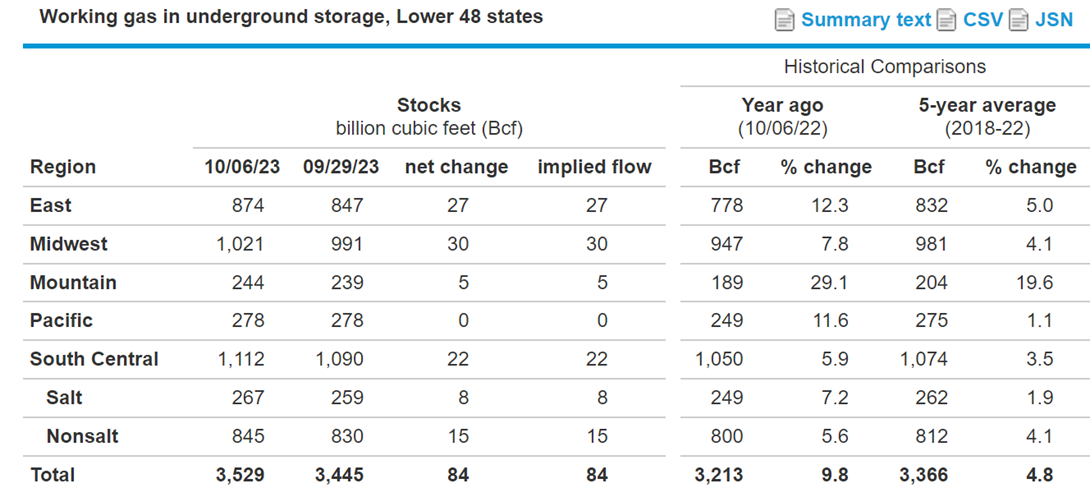

1.美國庫存進入補充庫存季節(4/1-10/31)。庫存仍高於5年平均 但增幅逐漸縮減

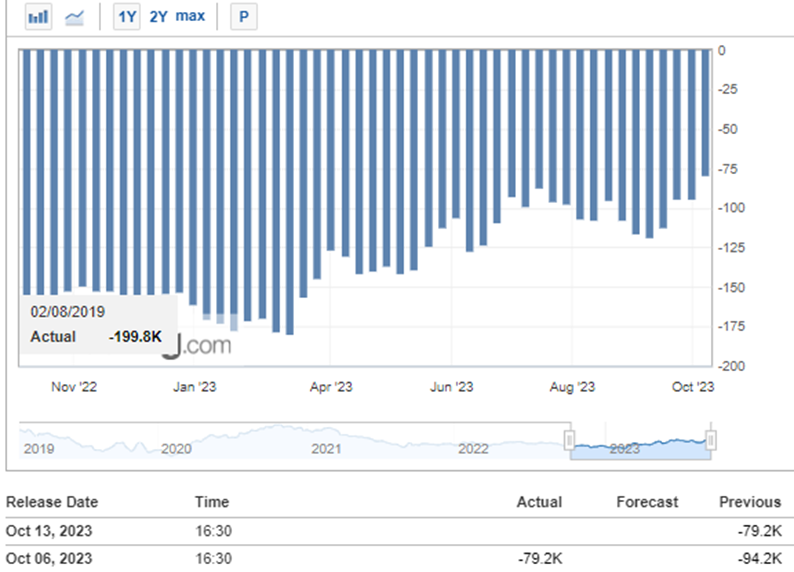

截至10月6日當週,美國天然氣庫存+84Bcf稍低於預期(2018-2022平均+93Bcf,去年同期+125Bcf)至3529Bcf ,較過去5年的同期平均值3366Bcf增加163Bcf ( +4.8%),較去年同期3213Bcf增加316Bcf(+9.8%)。淨注入量連續12週低於五年平均水平。在補充季節,平均注入率與五年平均水平低7%。如果在剩餘的時間注入存儲的速度與9.1Bcf/d的五年平均值匹配,則10/31的總庫存將為3758Bcf,比五年平均值3595 高出163Bcf。

2.美LNG出口高位。7 月STEO預計 2023美國LNG出口量平均為12 Bcf/d,2024 年13.3 Bcf/d。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。美國LNG出口在2023/4份創下12.4 Bcf/d 歷史新高。由於天然氣出口增加,EIA將 2023 第四季價格預測上調至 3.03 美元/MMBtu,不過該機構強調儲存水準仍高於歷史正常水準。

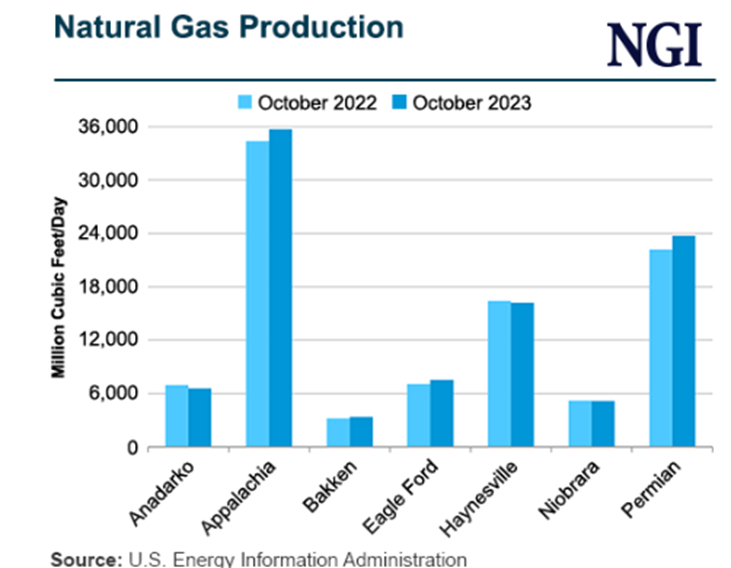

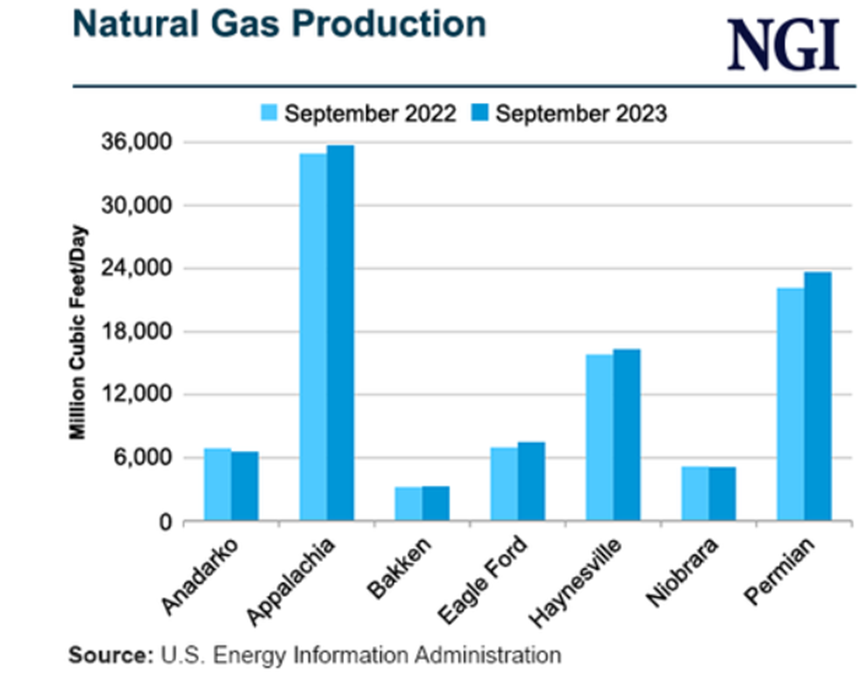

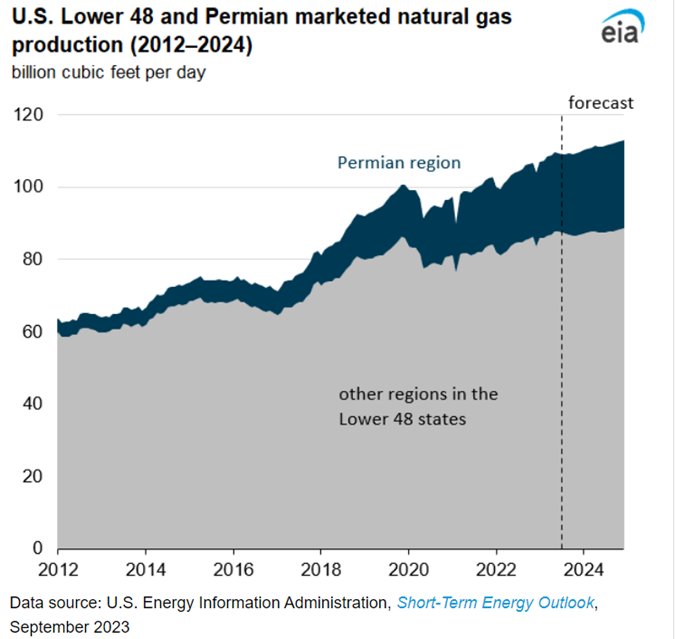

3. EIA表示美國2023/10天然氣產量月減339MMcf/d至98.366Bcf/d。

4.以巴衝突 影響全球LNG供應 目前歐洲儲備進度優於預期以及工業活動低迷

歐盟將能源使用量削減15%措施延長到2024。2024年底,歐洲LNG進口能力與 2021相比,該地區LNG 再氣化產能總計6.8 Bcf/d(擴張 34%)。到 2024年底,該產能將再增加1.5 Bcf/d,與2021相比,該地區新增 LNG再氣化產能總計6.8 Bcf/d(擴張34%)。10/9以巴衝突以及芬蘭天然氣海底管道洩漏。雪佛龍關閉了以色列近海的Tamar天然氣田(以色列一半的天然氣產量)。這將導致以色列輸送至埃及的天然氣減少20%至6.5億立方英尺,從而影響埃及出口至歐洲的LNG。澳洲LNG工會10/19新一輪罷工。

5.籌碼空單較前一週減少

【影響天然氣價格利空因素】

1.根據EIA最新模型,8 -9 月美天然氣產量將有所下降,但仍保持在 98 Bcf/d 以上(高位)

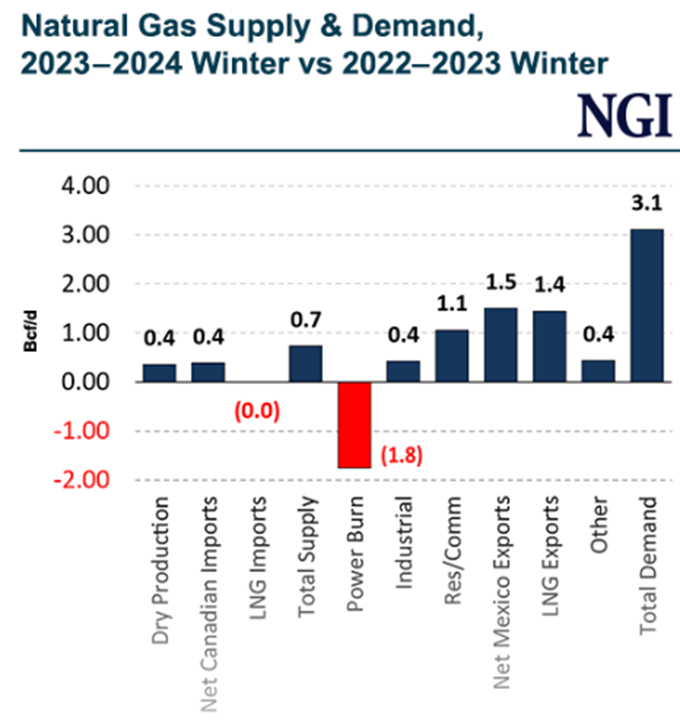

2.產量今明年創高

天然氣供應協會(NGSA)表示,儘管需求有望達到創紀錄水平,但供應充足,預計將為今年冬天的美國天然氣價格帶來小幅下行壓力。

3. IEA年度中期天然氣市場展望,從2022到2026年,全球天然氣需求預期每年平均成長1.6%,遠低於2017-2021的年均成長率2.5%(成熟市場需求減少 再生能源增加)。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。