20231023【國際能源】中東衝突升溫,油市高檔震盪 !

中東衝突升溫,油市高檔震盪 !

10/25 04:30 API公布原油庫存 22:30 EIA公布原油庫存

10/26 22:30 EIA公布天然氣庫存

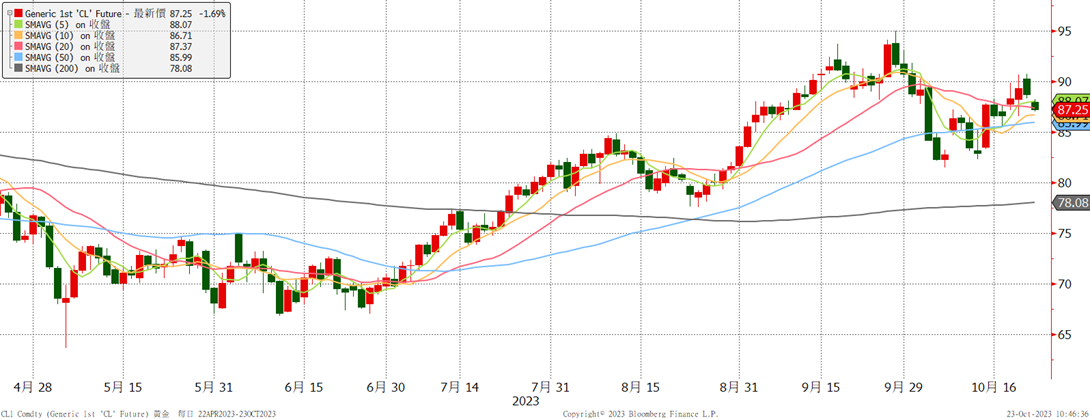

週五油價小幅走低,原因為隨美股下跌以及哈馬斯從加薩釋放了兩名美國人質(稍微降溫)。近期上漲原因為美國原油庫存偏低以及以巴衝突升溫(伊朗呼籲OIC對以色列實施石油禁運並驅逐以色列大使),然而大多數國家包含美德日努力抑制中東衝突升級(OPEC未表示支持對伊朗的呼籲)。

利多 : 美國經濟穩健、OPEC+減量保價(Q3產量為兩年新低)使得下半年全球供需趨緊(第三季最緊),美國原油庫存低於五年均值5%。

利空 : FOMC表示利率Higher and longer、中國歐洲經濟仍低迷以及歐美煉油廠檢修高峰減少需求、美國短期放寬對委內瑞拉的石油制裁。以巴衝突 (伊朗石油出口可能會受制裁200萬桶/日),若升級為更大規模的地緣政治紛爭,則油價的上升可能無法避免,其影響⼤⼩取決於事態升級的程度和反制措施。不過目前看來原油供應未明顯中斷(美國沙特無意擴大衝突)。加薩局勢若有緩和或停火消息將消除原油的政治溢價(約每桶4-5美元),難以持續。美國進入汽油消費淡季,市場注意力開始從供應趨緊轉向到總經方面的利空(高利率更久),短期油價可能會受中東衝突的消息而波動,預計高檔橫盤震盪。

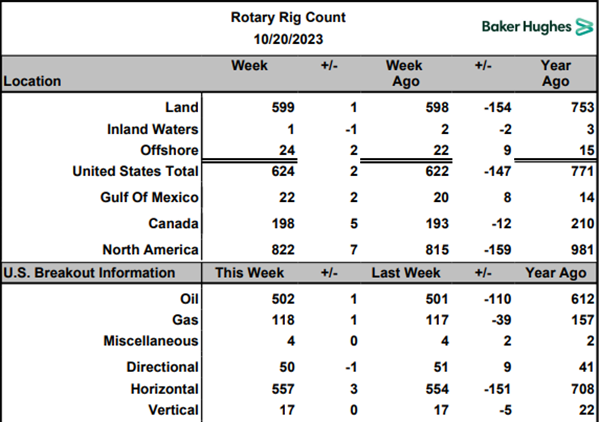

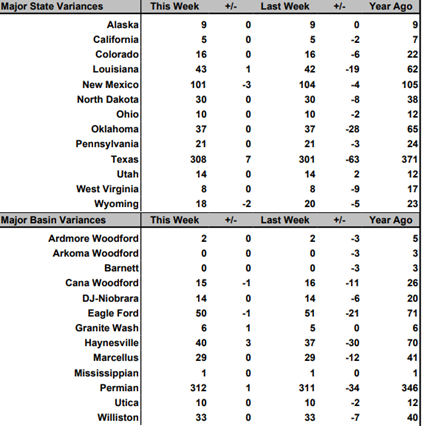

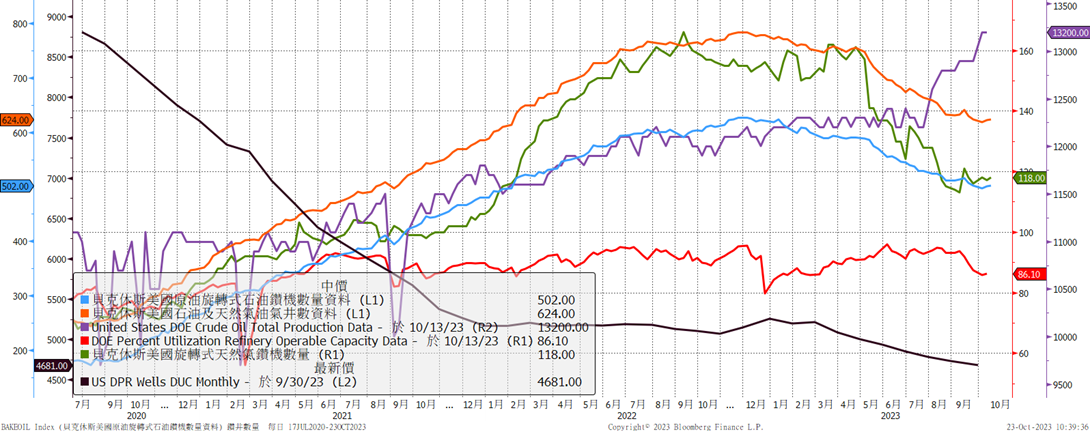

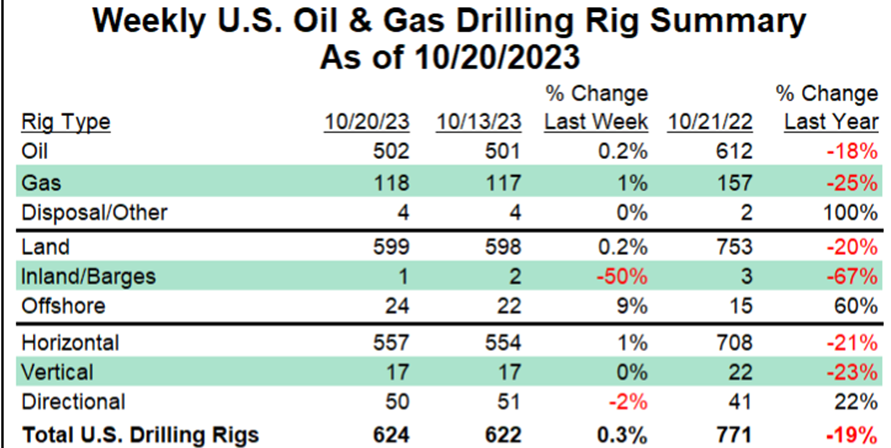

Baker Hughes Inc.報告表示,截至10月20日,美國石油與天然氣探勘井數量較前週+2至624座(相較於去年同期-147座 )。其中,主要用於頁岩油氣開採的水平探勘井數量較前週+3至557座。美國石油探勘井數量較前週+1至502座,天然氣探勘井數量較前週+1至118座。美國原油生產對油價的回應通常有12個月的落差。油商資本支出預算價73美元。留意WTI重回90美元可能讓油商投資意願提升。EIA預計Q3頁岩油產量減28萬至943.3萬桶/日,中斷上半年的成長情勢;然而,新油井的單位產量已高於疫情前水平,舊油井的干預支出同步增加,顯示油商持續提高生產效率;考量鑽井平台數下滑、庫存油井有限,短期內產量成長恐停滯,但在生產效率提升且成本回落下,中長期將呈現溫和成長的格局,有助於供給缺口收斂,限制油價漲勢。

【影響油價利多因素】

1.OPEC+減產 近兩年OPEC市佔33% 俄約11% EIA預估2023Q4OPEC產量2748萬桶/日(兩年低點)

9月OPEC+原油日產量較8月增加33萬至4085萬桶(伊朗315萬桶/日和奈及利亞的產量增加11萬桶/日)。2023/5 OPEC+決議將減產366萬桶/日協議延長至2023年底。沙特自願額外減產100萬桶至900萬桶/日(2023/7- 12 )。俄2023/8宣布原油出口量削減30萬桶/日延至2023/12月底,預估減產開始執行全球庫存將以減少2mb/d速度直到2023下半年結束。俄2023/4宣布原油產量減產50萬桶/日至2024年底。OPEC今明年閒置產能超過400萬桶/日可緩衝。沙特因以巴衝突暫時擱置與以色列關係正常化的協議(沙國曾向美表示願在2024原油增產100萬桶/日,進而實現與以國間的協議)。10/18沙特阿美ceo表示未來幾周提高石油產量。

2.美國開始回補SPR

美國能源部表示將每個月提出回填戰略石油儲備的購油需求,至少直到2024/5。首次請求為 12 月和 1 月交付高達 600萬桶石油,計劃以每桶 79 美元或以下的價格購買石油。

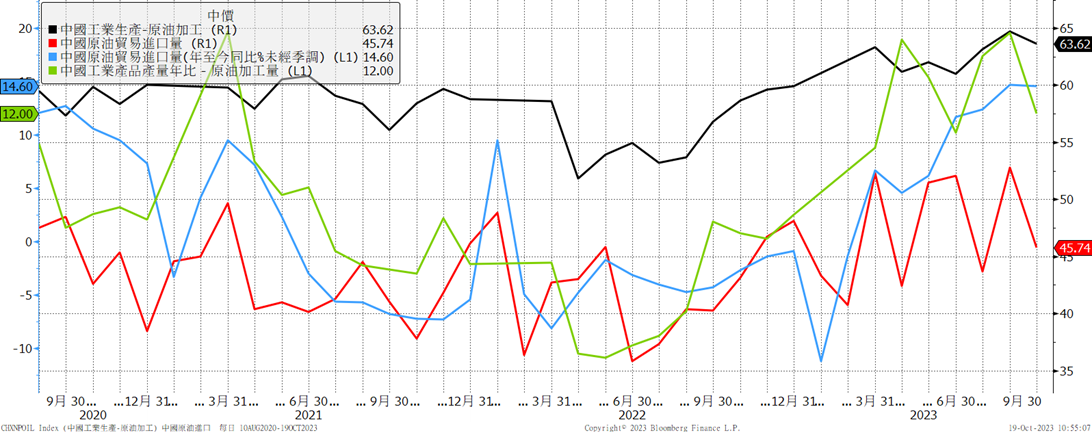

3.中國原油需求復甦

中國9月原油進口量下滑至1117.6萬桶/日(峰值1200萬桶/日之上),年增率放緩至13.7%。中國九月原油加工量達1554萬桶/日,續創歷史新高,第三季平均年增16.3%至1525萬桶/日,寫下單季最高紀錄,顯示民眾出遊需求強勁,第四季起為傳統生產旺季,提煉量有望延續成長動能。

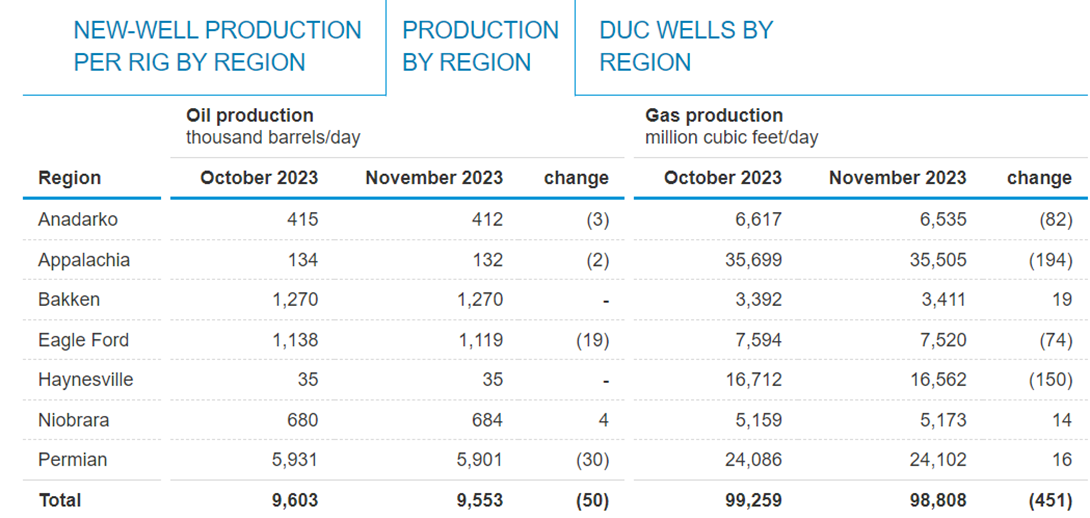

4.EIA表示美2023/11七大頁岩油產量月減5萬桶/日至955.3萬桶/日(連4個月下滑)(8月歷史新高968萬桶/日)。

5.以巴衝突(若升級 伊朗可能遭美國制裁石油出口)

6.美國原油庫存低於五年平均5%

【影響油價利空因素】

1.美國高利率維持更久時間(2024下半年才有機會降息)。全球石油消費逐漸進入淡季

2.美國(油井生產效率提高)與非OPEC+國家產量加速。預計美國2023和2024產量為:1278、1316萬桶/日。EIA預估2023Q4美國原油產量,達到創新高的1294萬桶/日。

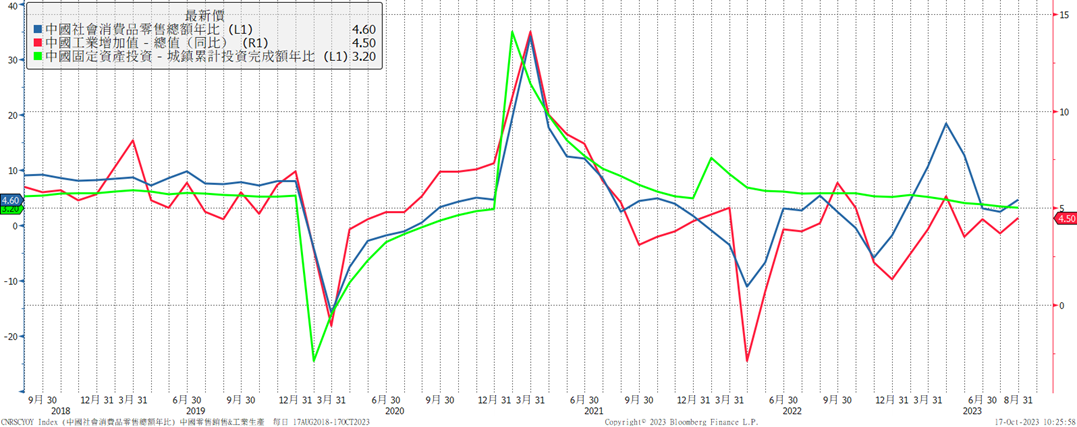

3.中國復甦低迷但有稍微回溫

中國已經在增加石油產品出口配額,並可能開始大幅削減進口,因為中國趁上半年在低價期間進口,已積累到接近歷史最高的庫存。中國目前的石油庫存可以滿足該國約130天的需求,超過了90天的全球標準。

4.科威特目前產能280萬桶/日之上。委內瑞拉目前產量83.1萬桶/日,計畫將2023底產量提高至100萬桶/日(出口佔60%)。伊朗9月原油產量306萬桶/日(2017-18峰值380萬桶/日 2019-2022受制裁降34%至200-255萬桶/日),創4年半新高,出口約200萬桶/日。伊拉克9月至今產量423萬桶/日。截至10/15俄原油四周平均出口量達3個月最高336萬桶/日。沙特阿美表示有300萬桶/日剩餘產能

5.籌碼較前一周多單稍微減少

截至10月17日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週減少4.8%至306388口,為連續第三週減少。

6.美國秋季煉油廠維護 需求減少

7.美方暫時解除對委內瑞拉石油出口實施的制裁(有效期6個月),以換取委內瑞拉左翼政府讓步,舉行更公平自由的選舉,允許美國支持的反對派候選人參與2024年總統大選。目前產量80萬桶/日。

【美國天然氣】

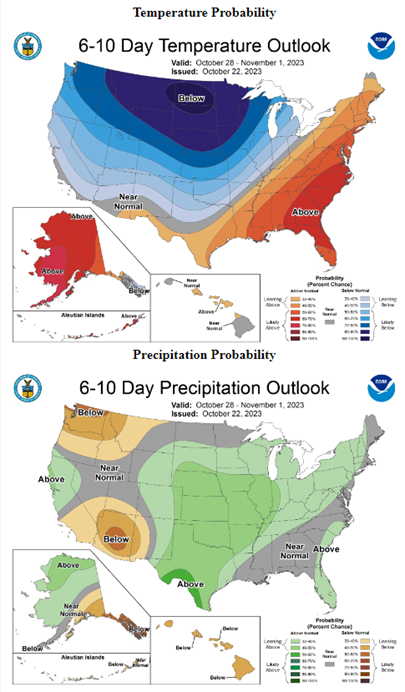

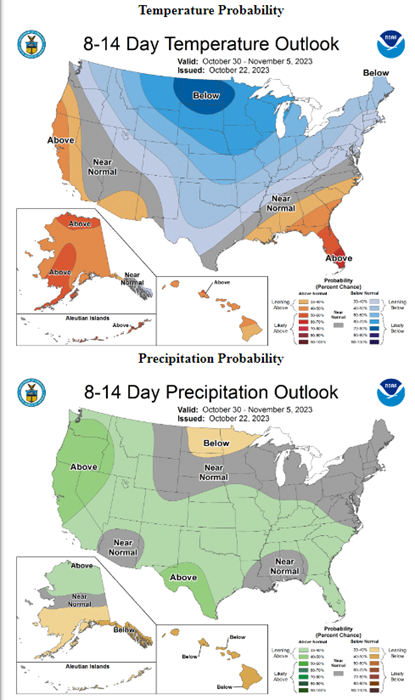

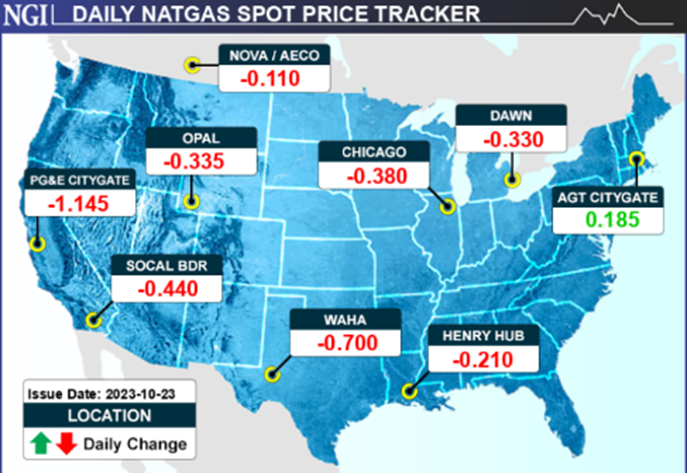

週五天然氣期貨下跌至2.899(連8日下跌),原因為產量躍升至創紀錄水平維持在102Bcf/d以上和庫存報告增幅高於預期以及未來幾個月部分地區氣溫高於正常水平,取暖需求預計減少。利多因素為中東衝突影響供應以及美國庫存較五年平均增幅縮小。天然氣短期價格走勢偏弱。 (預計未來兩季平均為3.17美元)。

![]()

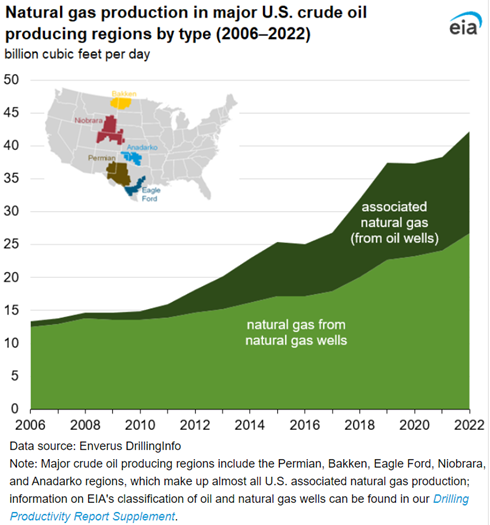

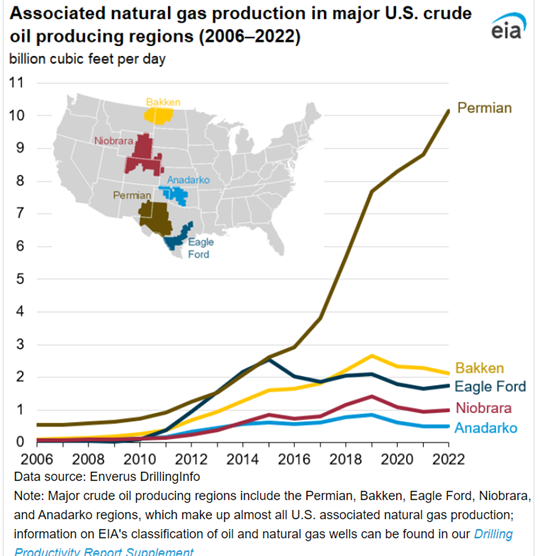

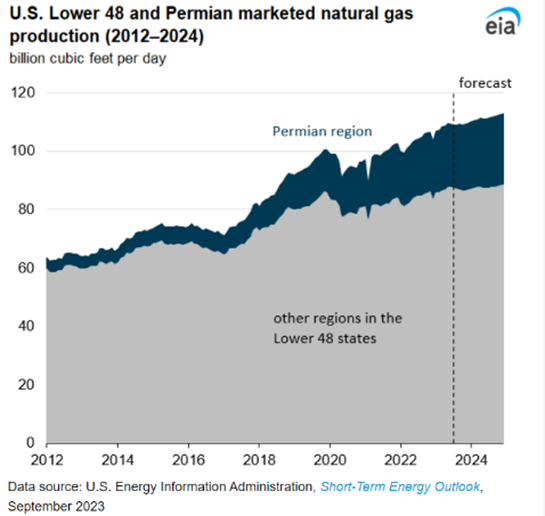

2022美國主要頁岩油產地的伴生天然氣產量年增9%至15.5 Bcf/d,主要受到頁岩油產量年增8%的帶動。主要頁岩油產地的伴生天然氣產量佔其地區天然氣產量1/3,佔全美天然氣總產量約14%。伴生天然氣是指在地質地層壓力下溶解在原油中,並在原油上浮至地表壓力釋放後釋放出來的天然氣。二疊紀原油產量的增加正在推動伴生天然氣產量的成長。目前,二疊紀地區是美國五個主要原油產區中最大的,其原油產量比其他四個地區的總和還要多。2022二疊紀地區原油產量增加12%,伴生天然氣產量增加15%。二疊紀地區伴生天然氣產量增加了1.3 Bcf/d,全年平均產量為10.2 Bcf/d,占美國伴生氣總產量的56%。近年來,新的管道輸送能力的增加也促進了相關天然氣產量的成長。與非伴生天然氣相比,伴生天然氣含有更高比例的NGPL(例如乙烷、丙烷、正丁烷、異丁烷和天然汽油)。NGPL 可用作暖氣和運輸的燃料以及生產塑膠、樹脂和其他石化產品的原料。

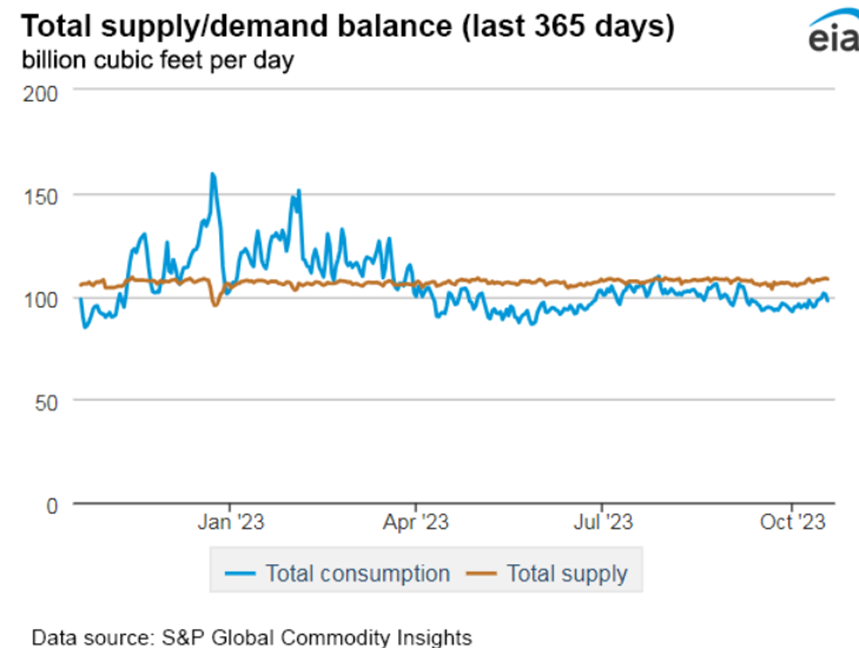

截至10月13日當週,美國天然氣日均供應量較前週增加1.1%或1.2Bcf/d,天然氣產量較前週增加1.3%或1.3 Bcf/d。週產量平均102.6 Bcf/d,為2023/5/31以來最高。來自加拿大的天然氣淨進口量較前週減少1.8%或0.1Bcf/d。

美國天然氣日消費量較前週增加2.4%(+1.7 Bcf/d)至71.5 Bcf/d。其中發電部門的天然氣日消費量較前週減少2.4%(-0.8 Bcf/d)至31.9 Bcf/d,工業消費量較前週增加1.4%(+0.3 Bcf/d )至22.9 Bcf/d,商業/住宅的天然氣消費量較前週增加14.8%(+2.1 Bcf/d)至16.7 Bcf/d。對墨西哥的管道天然氣出口較前週減少4.7%或0.3 Bcf/d。美國LNG出口到港量較前週增加1.5 Bcf/d至14.3 Bcf/d。

【影響天然氣價格利多因素】

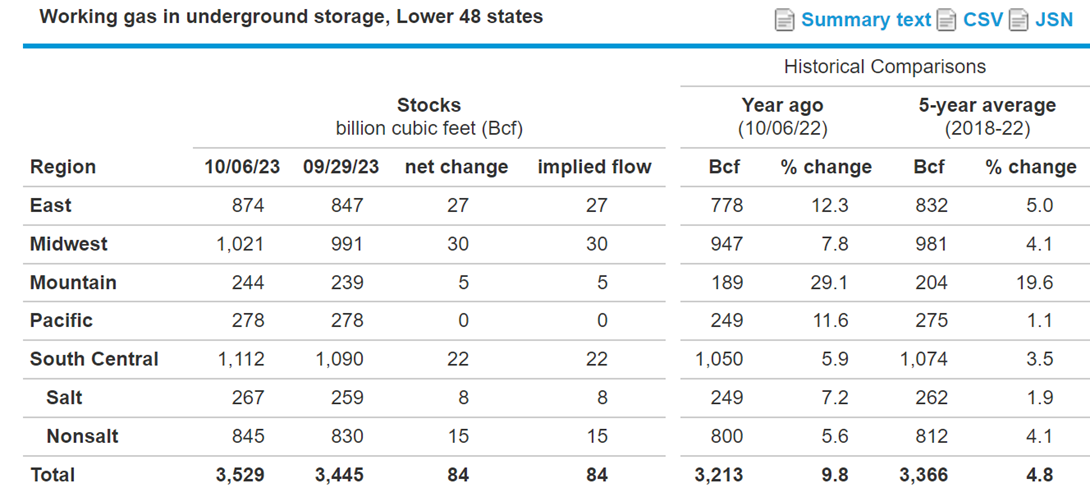

1.美國庫存進入補充庫存季節(4/1-10/31)。庫存仍高於5年平均 但增幅逐漸縮減。

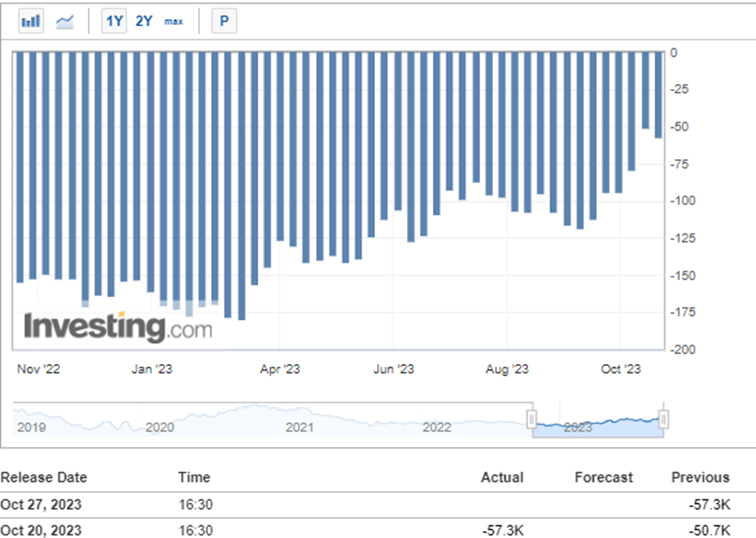

截至10月13日當週,美國天然氣庫存+97Bcf高於預期(2018-2022平均+85Bcf,去年同期+113Bcf)至3626Bcf ,較過去5年的同期平均值3451Bcf增加175Bcf ( +5.1%),較去年同期3326Bcf增加300Bcf(+9%)。淨注入量連續12週低於五年平均水平。在補充季節,平均注入率與五年平均水平低6%。如果在剩餘的時間注入存儲的速度與8Bcf/d的五年平均值匹配,則10/31的總庫存將為3770Bcf,比五年平均值3595 高出175Bcf。

2.美LNG出口高位。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。美國LNG出口在2023/4份創下12.4 Bcf/d 歷史新高。由於天然氣出口增加,EIA將 2023 第四季價格預測上調至 3.03 美元/MMBtu,不過該機構強調儲存水準仍高於歷史正常水準。

3. EIA表示美國2023/11天然氣產量月減451MMcf/d至98.808Bcf/d。

4.以巴衝突 影響全球LNG供應 目前歐洲儲備進度優於預期以及工業活動低迷

歐盟將能源使用量削減15%措施延長到2024。2024年底歐洲LNG進口能力與 2021相比,該地區LNG 再氣化產能總計6.8 Bcf/d(擴張 34%)。到 2024年底,該產能將再增加1.5 Bcf/d,與2021相比,該地區新增 LNG再氣化產能總計6.8 Bcf/d(擴張34%)。10/7以巴衝突以及芬蘭天然氣海底管道洩漏。雪佛龍關閉了以色列近海的Tamar天然氣田(以色列一半的天然氣產量)。這將導致以色列輸送至埃及的天然氣減少20%至6.5億立方英尺,從而影響埃及出口至歐洲的LNG。10/16歐洲天氣預報變暖,挪威產量充足,部分抵銷中東衝突的漲幅。10/19澳洲公會取消Gorgon and Wheatstone LNG terminals 罷工。

【影響天然氣價格利空因素】

2023/11美七大地區天然氣產量將有所下降,但仍保持在 98 Bcf/d 以上(高位)。美整體產量今明年創高,NGSA表示儘管需求有望達到創紀錄水平,但供應充足,預計將為今年冬天的美國天然氣價格帶來小幅下行壓力。

2023/11美國頁岩氣日產量預估將較前月的992.5億立方英尺減少4.5億立方英尺至988億立方英尺。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。

2. IEA年度中期天然氣市場展望,從2022到2026年,全球天然氣需求預期每年平均成長1.6%(2022-2026中國將占全球天然氣需求成長近一半),遠低於2017-2021的年均成長率2.5%(成熟市場需求減少 再生能源增加)。

3.籌碼空單較前一週增加

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。