20231107【國際能源】沙俄減產至12月,符合預期,油市小幅反彈

沙俄減產至12月,符合預期,油市小幅反彈

11/08 01:00 EIA月報 05:30 API公布原油庫存

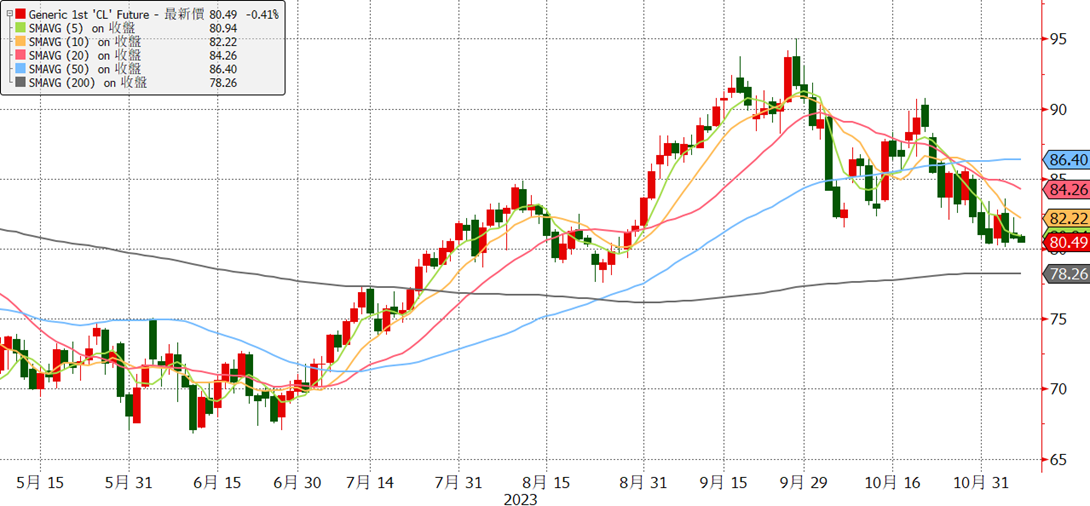

週一油價跌深小幅反彈,原因為沙俄減產延至2023/12(符合預期),尾盤受美元走升,漲幅收斂。儘管中東衝突使得供給風險猶存(我們認為戰事可能限縮在加薩走廊時間會拖長),但中東衝突未見擴散、美就業放緩,市場對於經濟前景的擔憂,持續壓抑油價。目前原油供應未中斷(地緣政治風險有所緩解),原油風險溢價難以持續。短期油價可能會受中東衝突升溫的消息而短暫吸引看漲投機者入場,但美國第四季經濟放緩、歐洲中國經濟疲弱以及淨多單持續減少,市場注意力開始從供應趨緊漸轉向到總經方面的利空(高利率更久),短期油價可能跌深或有反彈,但整體走勢仍偏弱。留意今晚EIA月報!

【影響油價利多因素】

1.OPEC+減產 EIA預估2023Q4OPEC產量2748萬桶/日(兩年低點)

10月OPEC原油日產量較9月增加18萬至2790萬桶(伊朗317萬桶/日和非洲產量增加)。2023/5 OPEC+決議將減產366萬桶/日協議延長至2023年底。沙特自願額外減產100萬桶至900萬桶/日(2023/7- 12 )。俄2023/8宣布原油出口量削減30萬桶/日延至2023/12月底,預估減產開始執行全球庫存將以減少2mb/d速度直到2023下半年結束。俄2023/4宣布原油產量減產50萬桶/日至2024年底。OPEC今明年閒置產能超過400萬桶/日可緩衝。沙特因以巴衝突暫時擱置與以色列關係正常化的協議(沙國曾向美表示願在2024原油增產100萬桶/日,進而實現與以國間的協議)。10/18沙特阿美ceo表示未來幾周提高石油產量。

2.美國開始回補SPR

美國能源部表示將每個月提出回填SPR的要求,至少直到2024/5。首次請求為2023/12和 2024/1 交付高達 600萬桶石油,2024/1再購置300萬桶(第二次招標),計劃以每桶 79 美元或以下的價格購買石油。

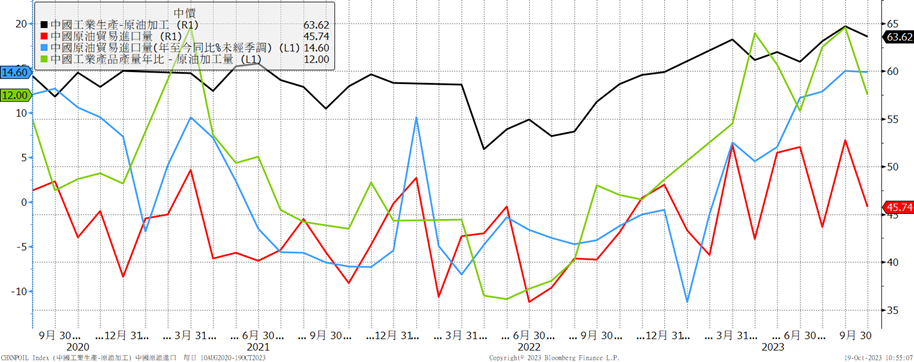

3.中國原油需求復甦

中國9月原油進口量下滑至1117.6萬桶/日(峰值1200萬桶/日之上),年增率放緩至13.7%。中國九月原油加工量達1554萬桶/日,續創歷史新高,第三季平均年增16.3%至1525萬桶/日,寫下單季最高紀錄,顯示民眾出遊需求強勁,第四季起為傳統生產旺季,提煉量有望延續成長動能。

4.EIA表示美2023/11七大頁岩油產量月減5萬桶/日至955.3萬桶/日(連3個月下滑)(8月歷史新高968萬桶/日)。

5.美國原油庫存低於五年平均5%

【影響油價利空因素】

1.美國高利率維持更久時間(2024下半年才有機會降息)。全球石油消費逐漸進入淡季。

2023/10歐元區綜合PMI下降至 46.5,為製造業活動放緩的最新證據,可能抑制通膨並打壓石油需求。美國ISM 10 月美國製造業活動指數下降至 46.7,為 7 月以來最低水準。

2.美國(油井生產效率提高)與非OPEC+國家產量加速。

3.中國復甦低迷但有稍微回溫

中國已經在增加石油產品出口配額,並可能開始大幅削減進口,因為中國趁上半年在低價期間進口,已積累到接近歷史最高的庫存。

4.科威特目前產能280萬桶/日之上。伊朗10月原油產量340萬桶/日(2017-18峰值380萬桶/日 2019-2022受制裁降34%至200-255萬桶/日),創4年半新高,出口約200萬桶/日。截至10/15俄原油四周平均出口量達3個月最高336萬桶/日。沙特阿美表示有300萬桶/日剩餘產能

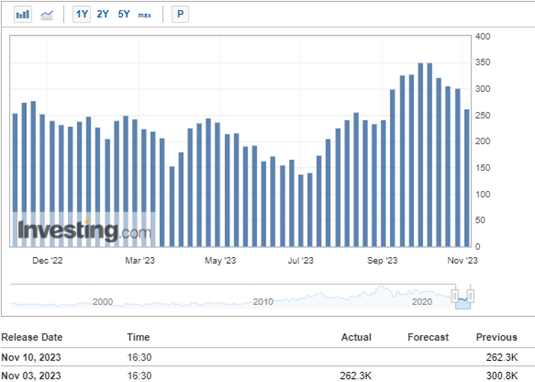

5.籌碼較前一周淨多單減少

截至10月31日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週減少12.8%至262258口,為連續第5週減少。

6.美國秋季煉油廠維護 需求減少

7.美國財政部OFAC 10/18解除未來六個月對委內瑞拉大部分制裁,為該國生產的重質高硫原油的額外出口鋪平道路。目前產量73.5萬桶/日。預估至2024年底,委內瑞拉原油總產量將提高到約90-100萬桶/日(受限投資不足管理不善 預計僅20萬桶/日成長)。

【美國天然氣】

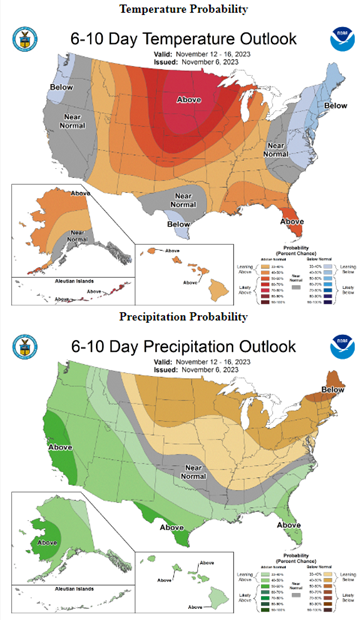

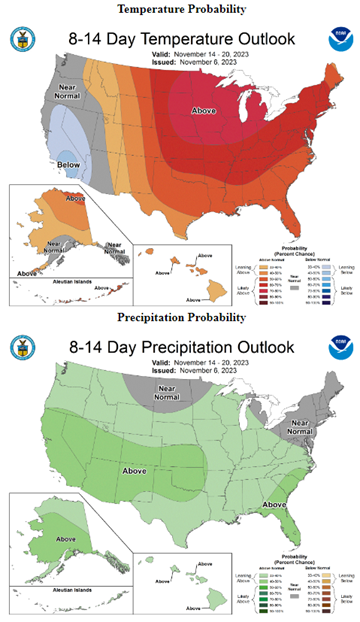

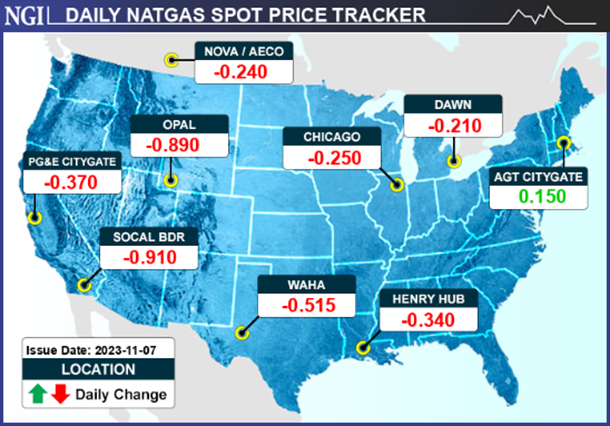

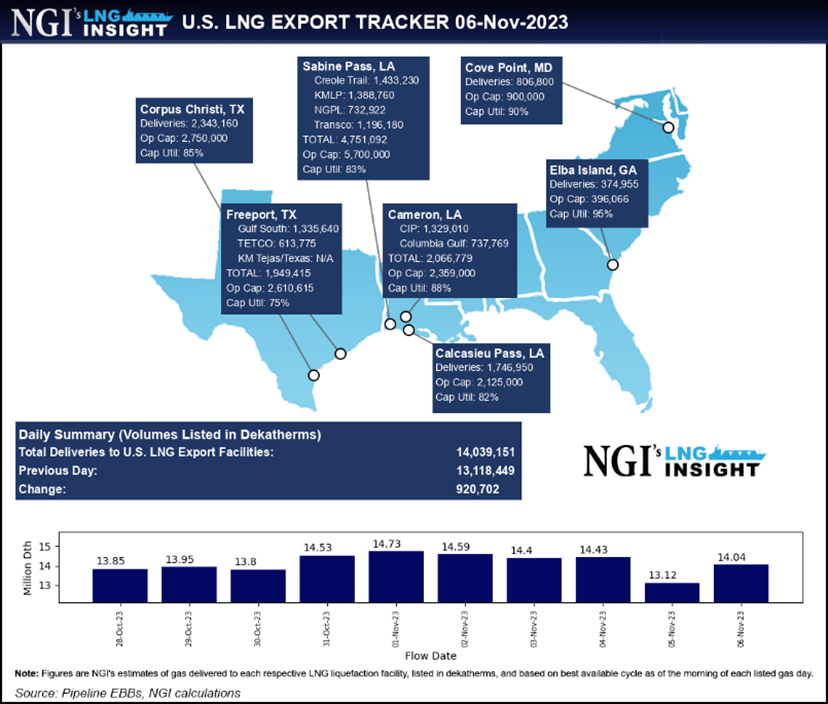

週一天然氣期貨跳空下跌至3.264美元,原因為本週起(11/4-17)天氣預報初冬溫暖降低取暖需求預測(需求從上週天氣較正常偏冷的109.9bcf/d降至本週的101.4bcf/d)和產量再創歷史新高,將對價格產生壓力。利空:產量今明年躍升至創紀錄水平(目前104Bcf/d)。利多因素為美國LNG出口強勁。天然氣價格走勢預計短期區間拉回態勢。 (預計未來兩季平均為3.17美元)。

【影響天然氣價格利多因素】

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。由於天然氣出口增加,EIA將 2023 第四季價格預測上調至 3.03 美元/MMBtu,不過該機構強調儲存水準仍高於歷史正常水準。

2.EIA表示美國2023/11天然氣產量月減451MMcf/d至98.808Bcf/d。

3.籌碼淨空單較前一週減少

【影響天然氣價格利空因素】

1.2023/11美七大地區天然氣產量將有所下降,但整體仍保持在102 Bcf/d 以上(高位)。美整體產量今明年創高。 2023/11美國頁岩氣日產量預估將較前月的992.5億立方英尺減少4.5億立方英尺至988億立方英尺。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。

2. IEA年度中期天然氣市場展望,2022-2026全球天然氣需求預期每年平均成長1.6%(2022-2026中國將占全球天然氣需求成長近一半),遠低於2017-2021的年均成長率2.5%(成熟市場需求減少 再生能源增加)。

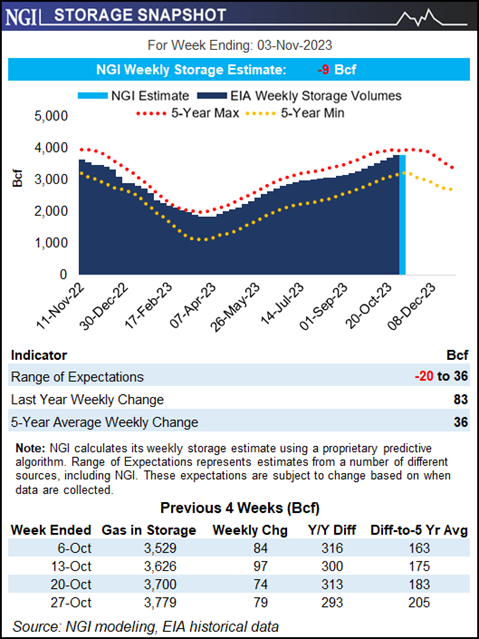

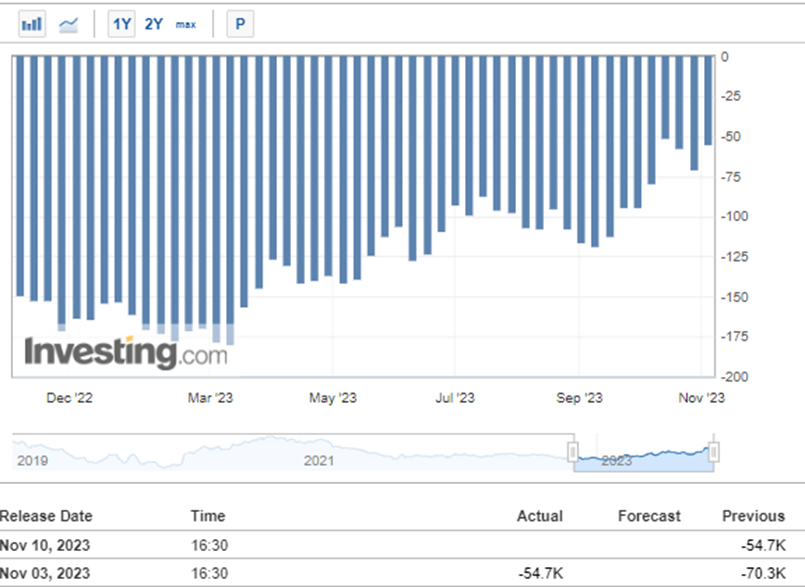

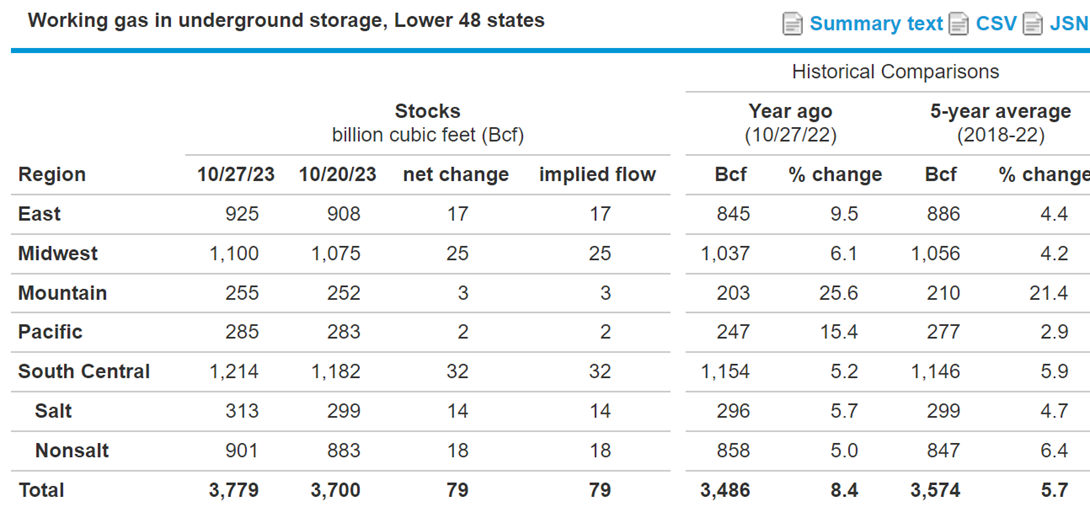

3.美國庫存進入補充庫存季節(4/1-10/31)。庫存仍高於5年平均 增幅近兩週反彈。

截至10月27日當週,美國天然氣庫存+79Bcf低於預期82(2018-2022平均+57Bcf,去年同期+99Bcf)至3486Bcf ,較過去5年的同期平均值3574Bcf增加205Bcf ( +5.7%),較去年同期3387Bcf增加293Bcf(+8.4%)。在補充季節,平均注入率與五年平均水平低6%。如果在剩餘的時間注入存儲的速度與7.1Bcf/d的五年平均值匹配,則10/31的總庫存將為3778Bcf,比五年平均值3595 高出183Bcf。

4.以巴衝突(近期降溫) 目前歐洲儲備進度98.69%以及工業活動低迷

歐盟將能源使用量削減15%措施延長到2024。歐洲未來一周天氣溫和,挪威產量充足,部分抵銷中東衝突的漲幅。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。