20231113【國際能源】伊拉克表示支持OPEC+2024繼續減產,油市跌深反彈

伊拉克表示支持OPEC+ 2024繼續減產,油市跌深反彈

11/13 OPEC月報 11/14 IEA月報 11/15 EIA原油週報 11/16 EIA天然氣週報

11/26 OPEC+部長級會議

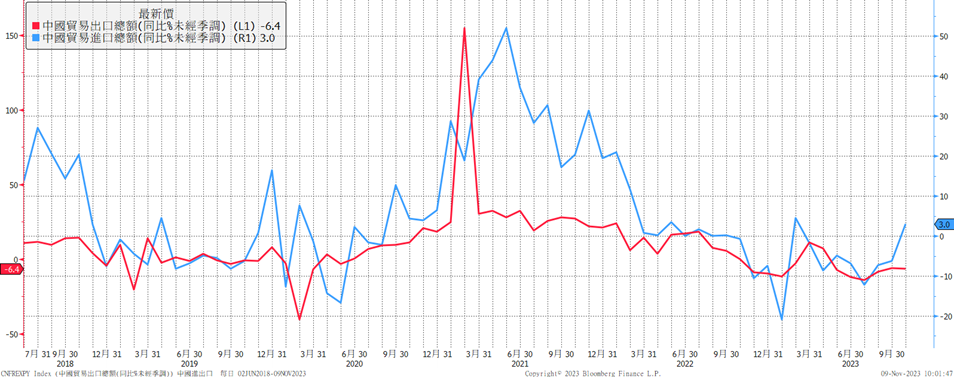

週五油價跌深小反彈,75關卡技術性買盤湧現、空單回補且伊拉克表態支持2024OPEC+繼續減產協議,讓11/26OPEC+部長會議持續減產的預期升溫。儘管中東衝突使得供給風險猶存(戰事可能限縮在加薩走廊 持續預計一年),但中東衝突未見擴散、美就業放緩,市場對於經濟前景的擔憂(中國10月出口年減6.4%以及美消費者信心指數連四個月下降),持續壓抑油價。目前原油供應未中斷(地緣政治風險有所緩解),原油風險溢價明顯下降。短期油價可能會受中東衝突升溫的消息而短暫吸引看漲投機者入場,但美國第四季經濟放緩、歐洲中國經濟疲弱以及淨多單持續減少,市場注意力開始從供應趨緊漸轉向到總經方面的利空(高利率維持更久)以及需求疲軟、俄計畫本周解除對柴油和汽油的出口禁令,短期油價可能於75附近尋求築短底止穩機會,但整體走勢仍偏弱。

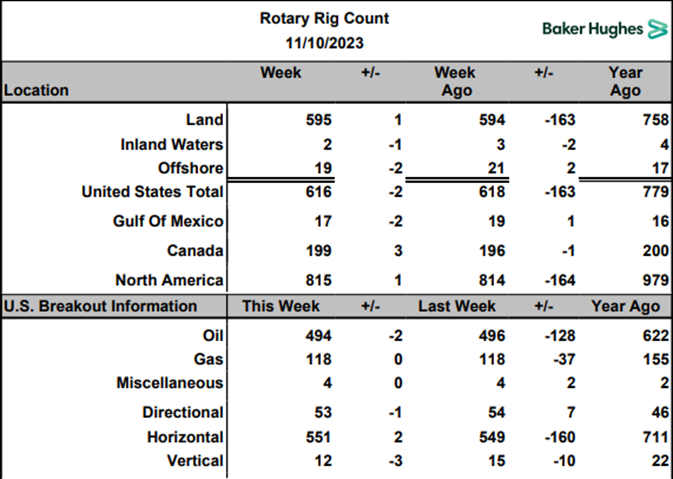

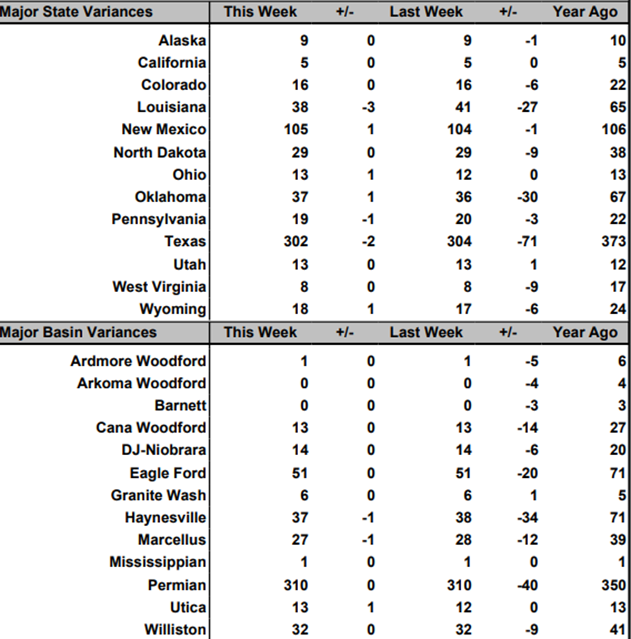

Baker Hughes Inc.報告表示,截至11月10日,美國石油與天然氣探勘井數量較前週-2至616座(相較於去年同期-163座 )。其中,主要用於頁岩油氣開採的水平探勘井數量較前週+2至551座。美國石油探勘井數量較前週-2至494座,天然氣探勘井數量較前週+0至118座。美國原油生產對油價的回應通常有12個月的落差。油商資本支出預算價73美元。EIA預計Q3頁岩油產量減28萬至943.3萬桶/日,中斷上半年的成長情勢;然而,新油井的單位產量已高於疫情前水平,舊油井的干預支出同步增加,顯示油商持續提高生產效率;考量鑽井平台數下滑、庫存油井有限,短期內產量成長恐停滯,但在生產效率提升且成本回落下,中長期將呈現溫和成長的格局,有助於供給缺口收斂,限制油價漲勢。

【影響油價利多因素】

10月OPEC原油日產量較9月增加18萬至2790萬桶(伊朗317萬桶/日和非洲產量增加)。2023/5 OPEC+決議將減產366萬桶/日協議延長至2023年底。沙特自願額外減產100萬桶至900萬桶/日(2023/7- 12 )。俄2023/8宣布原油出口量削減30萬桶/日延至2023/12月底,預估減產開始執行全球庫存將以減少2mb/d速度直到2023下半年結束。俄2023/4宣布原油產量減產50萬桶/日至2024年底。OPEC今明年閒置產能超過400萬桶/日可緩衝。

2.美國開始回補SPR

美國能源部表示將每個月提出回填SPR的要求,至少直到2024/5。首次請求為2023/12和 2024/1 交付高達 600萬桶石油,2024/1再購置300萬桶(第二次招標),計劃以每桶 79 美元或以下的價格購買石油。能源部至今已採購480萬桶回補SPR,均價低於73美元。

3.中國原油需求復甦

10月份中國原油進口量4897萬噸(1158萬桶/日),較前月增加7.1%,較去年同期(新冠病毒疫情實施封城、停工)增加13.5%,但仍較夏季水準低約 100 萬桶 / 日;1-10月原油進口量年增14.4%至4.73億噸。中國預計未來幾個月會減少原油進口量,並減少精煉石油產品的出口量,這將緩解原油價格,但同時支撐裂解價差。

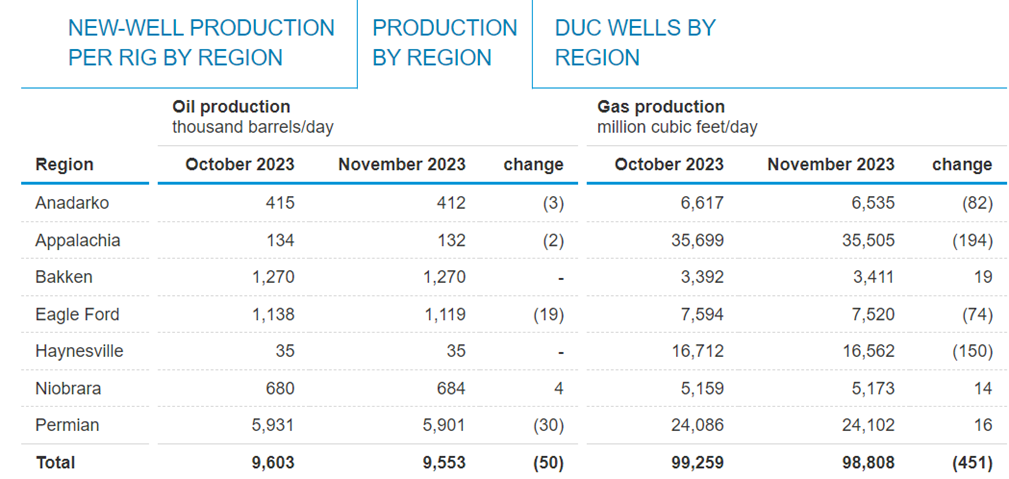

4.EIA表示美2023/11七大頁岩油產量月減5萬桶/日至955.3萬桶/日(連3個月下滑)(8月歷史新高968萬桶/日)。

5.美國原油庫存低於五年平均5%

【影響油價利空因素】

1.美國高利率維持更久時間(2024下半年才有機會降息)。全球石油消費逐漸進入淡季。

2023/10歐元區綜合PMI下降至 46.5,可能抑制通膨並打壓石油需求。美國ISM 10 月美國製造業活動指數下降至 46.7,為 7 月以來最低水準。

2.美國(油井生產效率提高)產量創歷史新高1320萬桶/日與非OPEC+國家產量加速。

3.中國復甦低迷

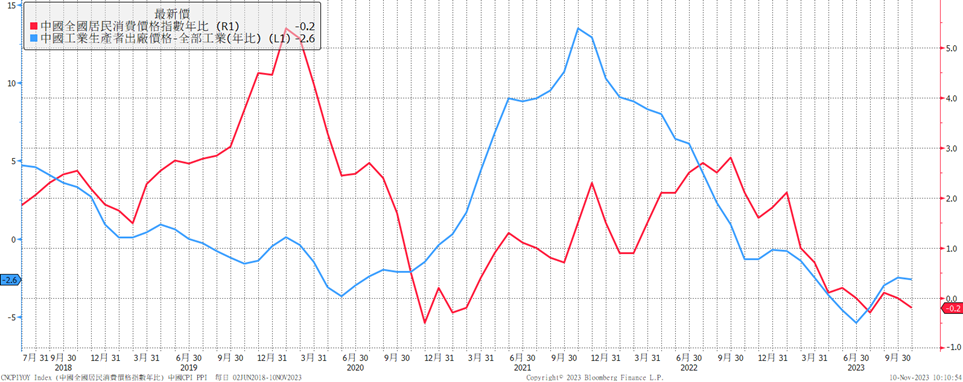

中國10月出口額年減6.4%。10月CPI年減0.2%,10 月PPI年減 2.6%。

4.OPEC+10月供給高於預期,出口提升將近50萬桶/日。伊朗10月原油產量340萬桶/日(2019-2022受制裁降34%至200-255萬桶/日 2024預計再成長20萬桶),創4年半新高,出口約200萬桶/日。近期俄原油出口量達4個月最高348萬桶/日。俄考慮解除部分汽油出口禁令。

5.籌碼較前一周淨多單減少

6.美國2023/10/18解除未來六個月對委內瑞拉大部分制裁,預估至2024年底委內瑞拉原油總產量將提高低於20萬桶至90萬桶/日(受限投資不足管理不善)。

【美國天然氣】

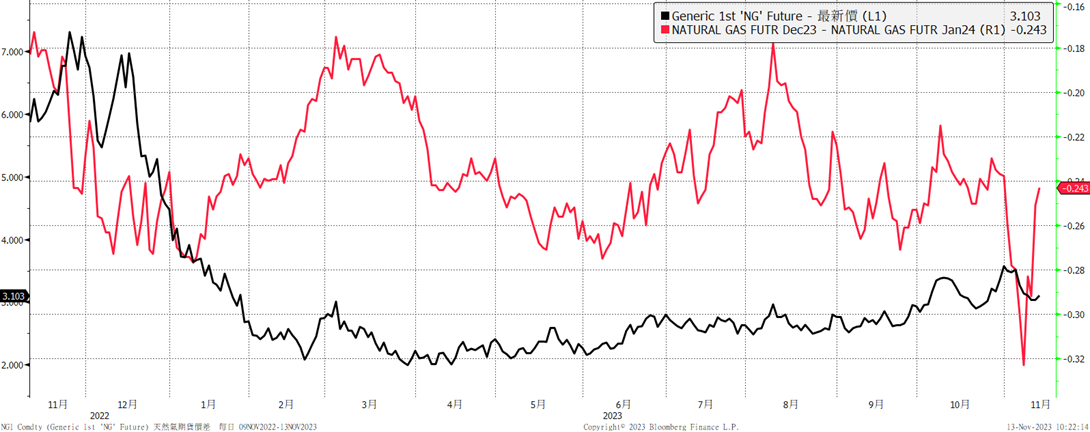

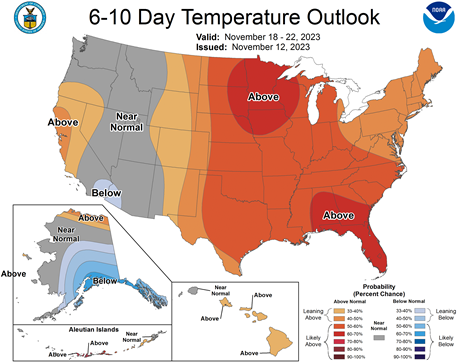

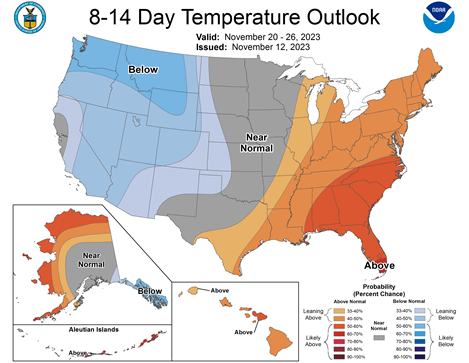

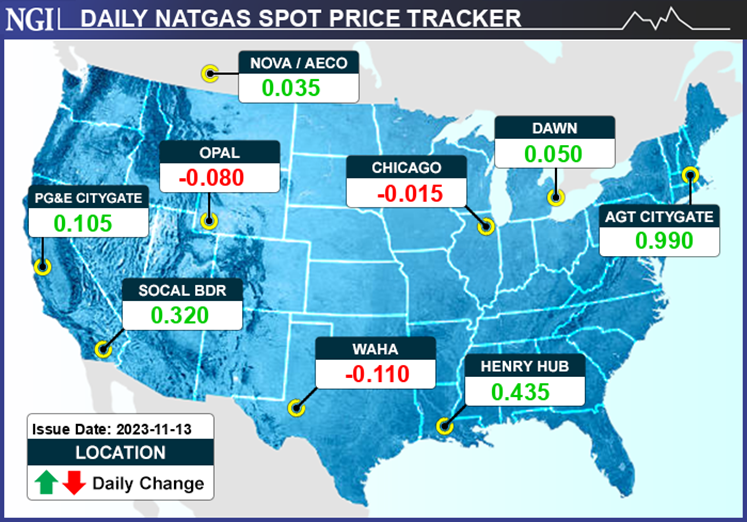

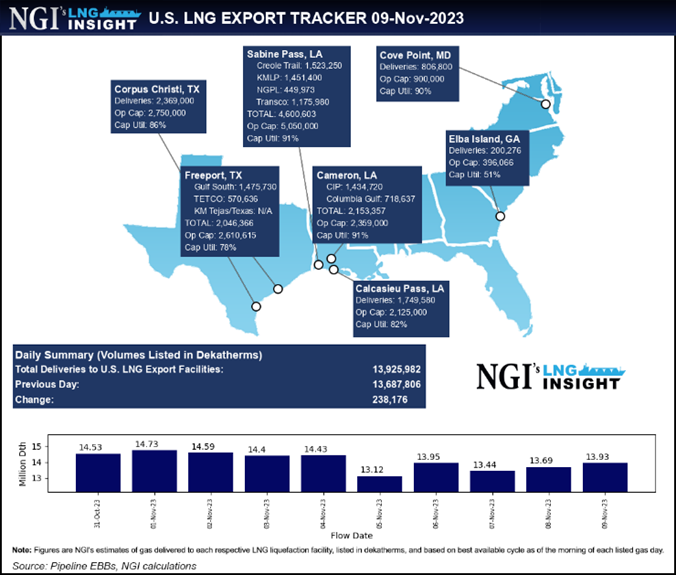

週五天然氣期貨續跌至3.033美元,原因為11月暖冬天氣預報降低取暖需求預測(需求從上週天氣較正常偏冷的109.9bcf/d降至本週的101.4bcf/d)和產量再創歷史新高104Bcf/d以及LNG出口略有疲軟,將對價格產生壓力。天然氣價格走勢預計短期區間震盪態勢。 (EIA預計今年冬天為3.4美元 2024/1可能高過3.6美元)。

【影響天然氣價格利多因素】

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。由於天然氣出口增加,EIA將 2023 第四季價格預測上調至 3.03 美元/MMBtu,不過該機構強調儲存水準仍高於歷史正常水準。

2.EIA表示美國2023/11天然氣產量月減451MMcf/d至98.808Bcf/d。

3.籌碼淨空單較前一週減少

【影響天然氣價格利空因素】

1.美整體產量今明年創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2023冬季產量為105Bcf/d,上半年102 Bcf/d。

2. 2023暖冬

11月 STEO 模型顯示,今年冬季供暖度日數比前 10 年平均水平減少 4%,這將使住宅/商業供暖消耗比五年平均水平減少 2%。預計今年冬天平均會比正常溫暖,但預計2024/1-2會比2023較正常溫暖的1-2月更冷。2023/11較去年同期溫暖,預計488 HDDs(較2022/11減少5% )。2024第一季較2023第一季冷,多4% HDDs。預計今年美國冬天3220 HDDs ,與去年冬天一樣但低於前10年(2013-2022)冬季平均水平4%。

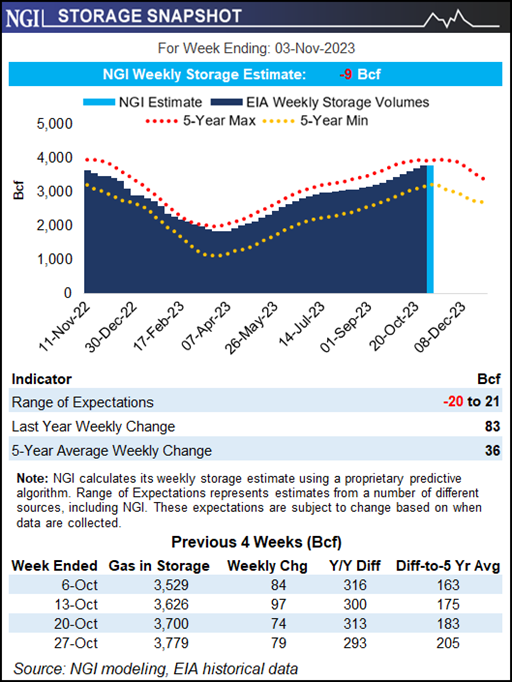

3.美國庫存進入補充庫存季節(4/1-10/31)。庫存仍高於5年平均 增幅近兩週反彈。

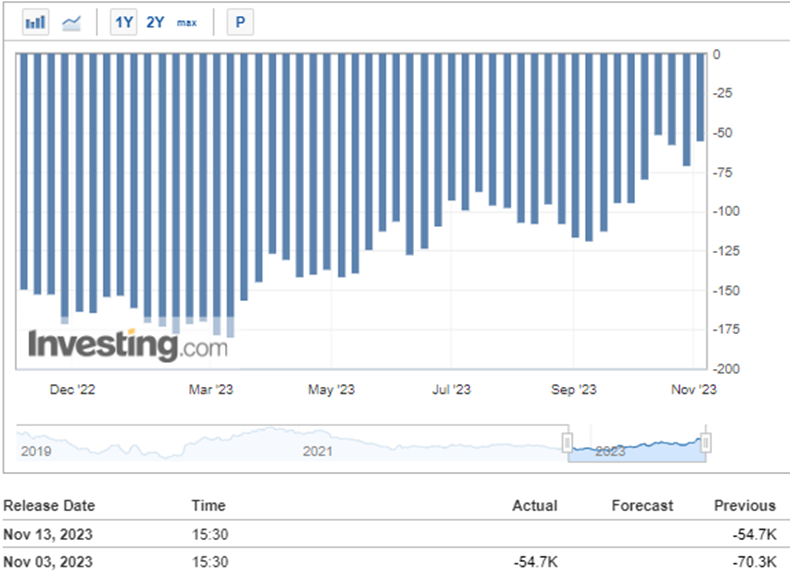

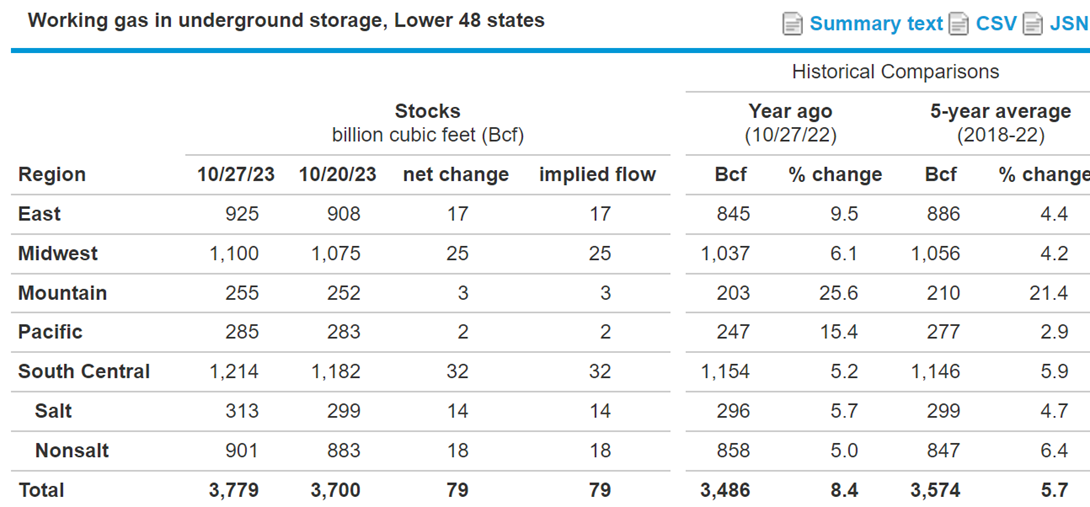

截至10月27日當週,美國天然氣庫存+79Bcf低於預期82(2018-2022平均+57Bcf,去年同期+99Bcf)至3486Bcf ,較過去5年的同期平均值3574Bcf增加205Bcf ( +5.7%),較去年同期3387Bcf增加293Bcf(+8.4%)。在補充季節,平均注入率與五年平均水平低6%。如果在剩餘的時間注入存儲的速度與7.1Bcf/d的五年平均值匹配,則10/31的總庫存將為3778Bcf,比五年平均值3595 高出183Bcf。EIA SETO 11月預計2023/10底庫存3835Bcf(較2018-2022五年水平的同期平均高6%) 。根據機構模型,反映生產強勁和暖冬,到庫存提取季節結束時,將使2024 / 3月底的庫存降至約2000 Bcf,較過去5年的同期平均值高出21%。目前冬初庫存儲存水平約87%以上。

4.以巴衝突(近期降溫) 目前歐洲儲備進度98.69%以及工業活動低迷

歐盟將能源使用量削減15%措施延長到2024。歐洲未來一周天氣溫和,挪威產量充足。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。