20231214【國際能源】EIA公布原油庫存減少超於預期,油市止跌反彈

EIA公布原油庫存減少超於預期,油市止跌反彈

【近期事件】

12/14 17:00 IEA月報 23:30 天然氣庫存

【原油】

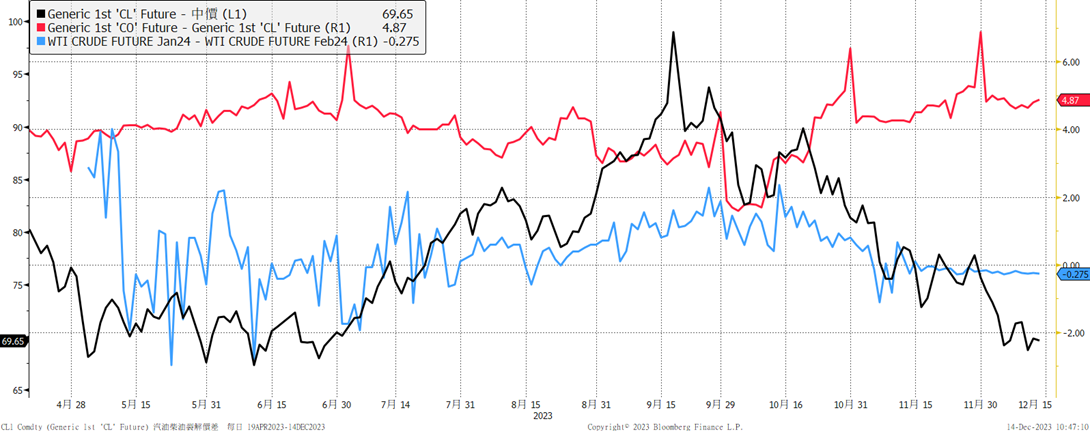

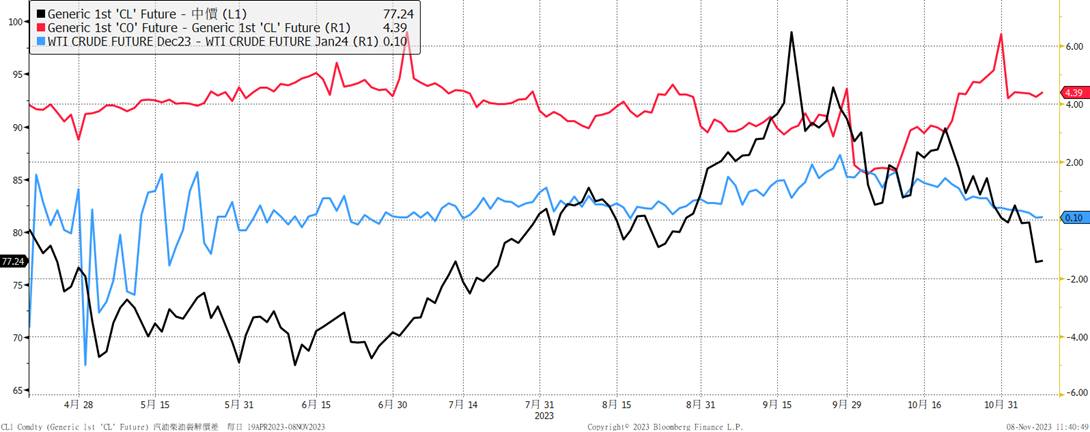

週三油市止跌反彈,收復失土。原因為EIA週報公布原油庫存連兩周減少、FOMC偏鴿風險情緒改善以及葉門武裝份子襲擊郵輪地緣風險稍微升溫。油價整體疲弱主因為全球經濟前景放緩需求疲弱、供給過剩擔憂。然而,即將進入2024第一季OPEC+減產以及聯準會2024將降息,油價有機會慢慢築底低檔震盪反彈。

EIA數據顯示截至12月8日當週,美國商業原油庫存-430萬桶(連兩週減少)高於預期至4.408億桶 (與過去5年的同期平均值低2%)、戰略原油儲備庫存持平至3.519億桶、庫欣原油庫存+120萬桶至3080萬桶、汽油庫存+40萬高於預期至2.24億桶(較過去5年的同期平均值低2% )、蒸餾油庫存+150萬桶至1.135億桶 (較過去5年的同期平均值減少12%)。整體庫存(排除SPR)淨減少1000萬桶。

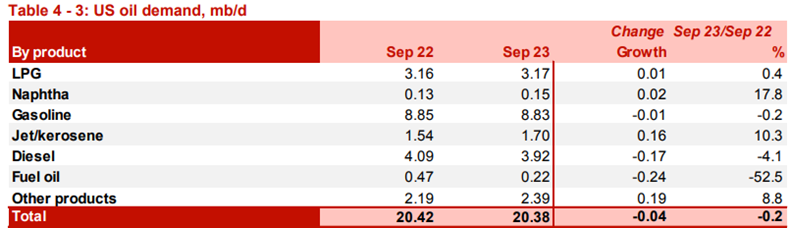

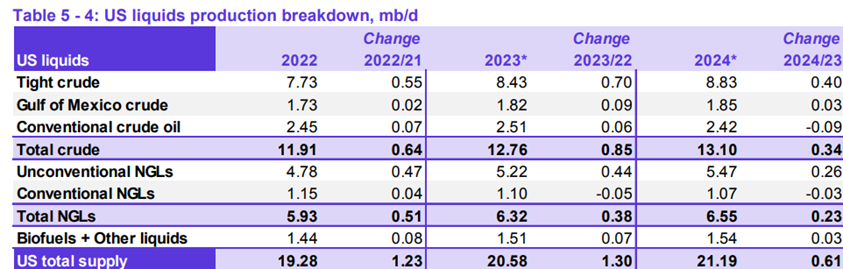

美國原油產量持平至1310萬桶/日 (較去年同期+100萬桶/日)、原油產品消費量+146.8萬桶至2107.9萬桶/日、汽油消費量+39.4萬桶至885.9萬桶/日,原油以及油品的日均出口量-61.8萬桶至1032.4萬桶、原油進口(排除SPR)-99.1萬桶至651.7萬桶/日、原油出口-56.8萬桶至377.1萬桶/日、原油淨進口-42.3萬至274.6萬桶/日、煉油廠原油加工量-10.4萬桶至1609.7萬桶/日、煉油廠產能利用率-0.3%至90.2% (東海岸91.5% 墨西哥灣沿岸90.4% )、汽油產量+2.6萬桶至954.2萬桶/日、蒸餾油產量-8.3萬桶至498.7萬桶/日、石化產品淨進口+13.6萬桶至-457.7萬桶/日、石化產品出口-5萬桶至655.3萬桶/日。整體而言,我們認為數據對於油價有利。

OPEC 12月月報

盡管市場情緒消極,石油市場依舊強勁。

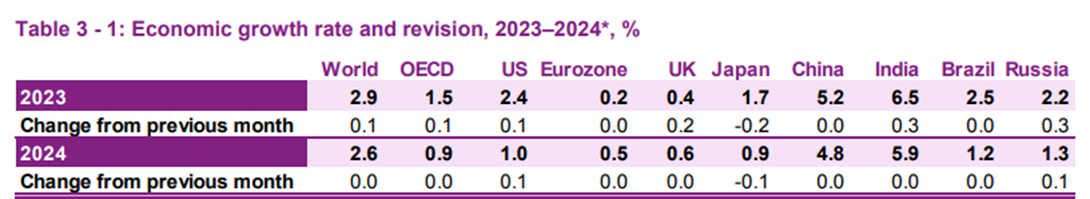

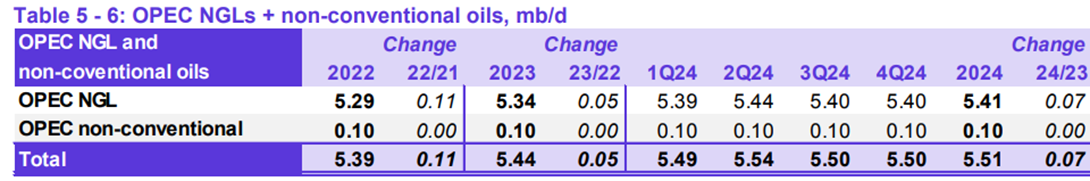

OPEC月報預計今年石油需求增幅上調至246萬桶/日(原244萬桶)。在中國經濟持續改善的情況下且進一步帶動石油消費,2024再進一步增加225萬桶/日(原225萬桶)。今年來跡象顯示世界經濟仍保有韌性(上調美國經濟成長率)。

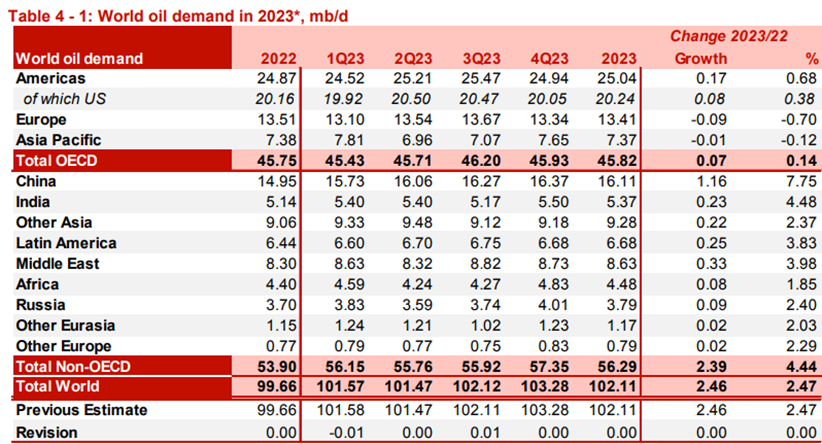

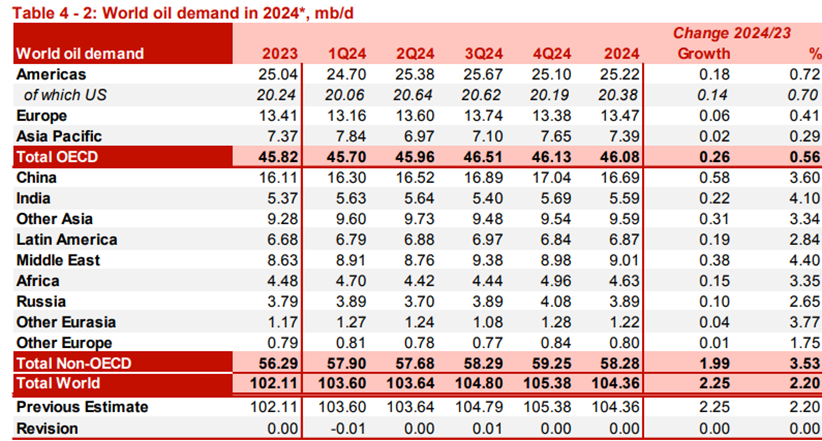

需求端: OPEC月報表示2023全球石油需求增長的預期將增加246萬桶/日(較前月持平)至1.0211億桶/日(較前月預估持平) (超過疫情前水準) ,主要因為中國石油需求增長的影響和印度經濟成長。2023 OECD石油需求增長預估將增加7萬桶/日(較前月預估下調1萬桶)至4582萬桶/日(較前月預估下調2萬桶),OECD以外的石油需求增長則預估將加速至239萬桶/日(較前月預估上調2萬)至5629萬桶/日(較前月預估上調1萬)。預計中國2023需求增加116萬桶/日(較前月預估上調2萬桶)至1611萬桶(較前月預估上調2萬桶)。

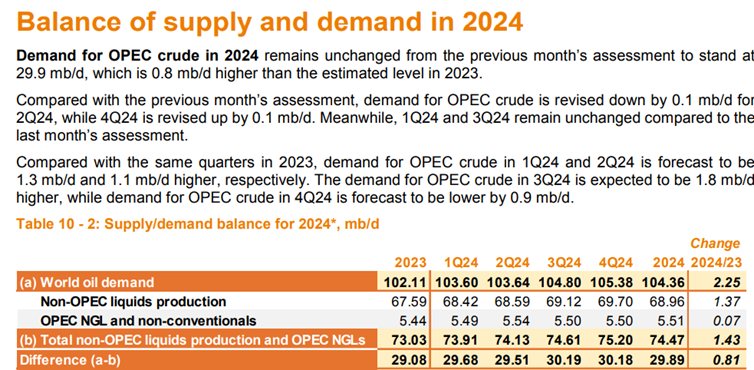

2024全球石油需求則預估將年增225萬桶/日(較前月預估持平),達到1.0436億桶/日(較前月預估持平),主要增長來自於NON OECD特別是中國印度。2024 OECD石油需求增長預估將增加26萬桶/日(較前月預估持平)至4608萬桶/日(較前月預估下調1萬桶),需求增長來自美洲地區。OECD以外的石油需求增長則預估將加速至199萬桶/日至5828萬桶/日(較前月預估上調1萬桶),需求增長來自中國中東印度。

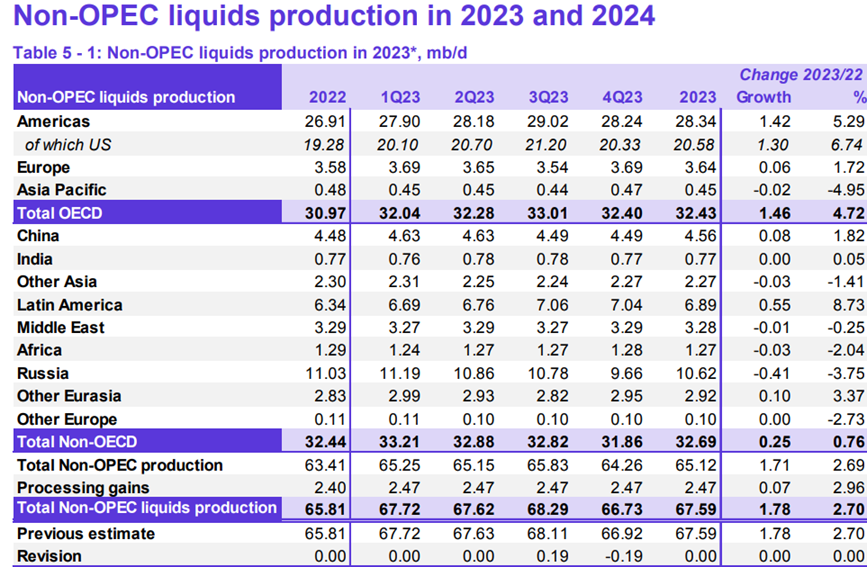

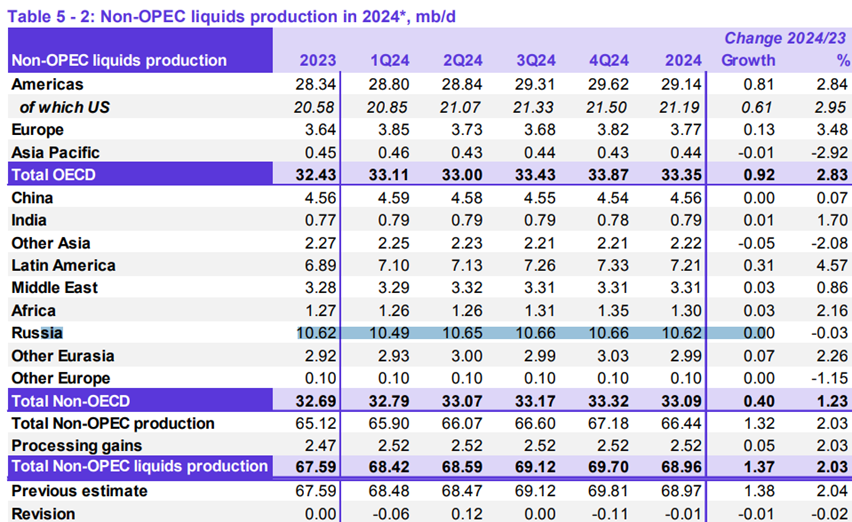

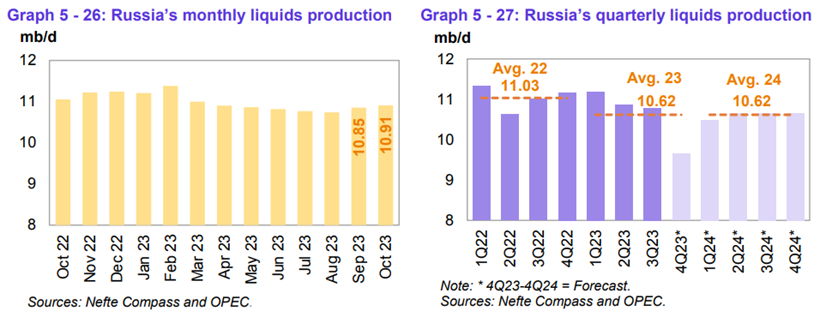

2023 OPEC以外的產油量增長預估178萬桶/日 (較前月預估持平),達到6759萬桶/日(較前月預估持平),產量增長主要來自於美國、巴西、挪威、哈薩克、圭亞那與中國,產量減少主要來自於俄羅斯。俄國 2023石油產量,預計減少41萬桶(較前月預期上調1萬桶)至 1062萬桶(較前月預期上調1萬桶)。2024 OPEC以外的石油產量預估將年增137萬桶/日(較前月預期下調1萬桶),達到6896萬桶/日(較前月預期下調1萬桶)。俄國 2024石油產量,預計減少0萬桶至 1062萬桶。

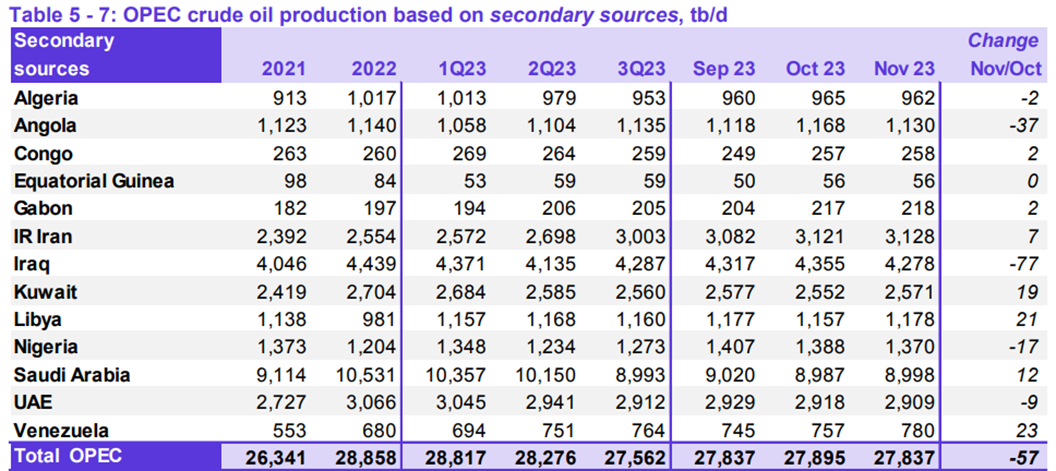

10月OPEC-13原油產量月減5.7萬桶/日至2783.7萬桶/日。

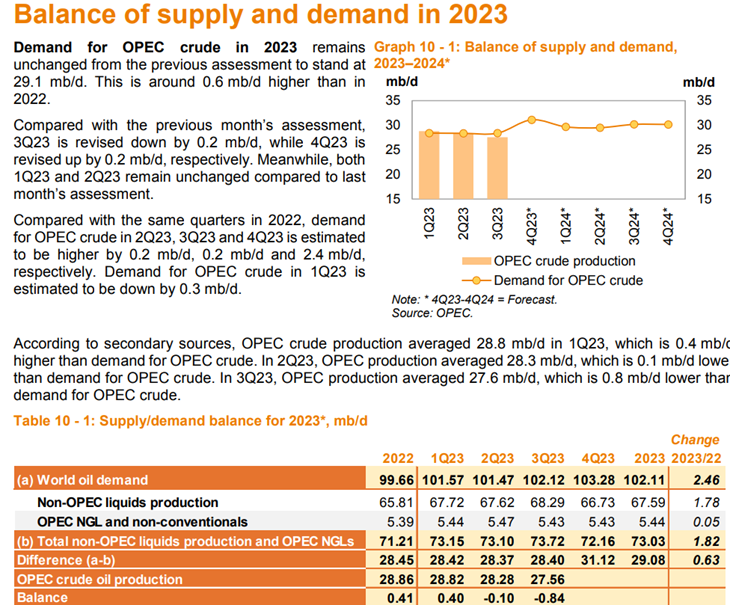

OPEC 月度展望預估2023Q4 及2024Q1 OPEC 潛在供給缺口為3112萬桶(前值3093 萬桶/日)、2968萬桶(前值2963萬桶/日),並高於上半年均值,主要反映夏、冬需求高峰的因素,加上沙國延長減產,供給缺口將持續擴大。OPEC月報表示,2023年全球對OPEC原油的需求預估為2908萬桶/日,較前月持平。2024全球對OPEC原油的需求預估將年增81萬桶/日至2989萬桶/日,較前月的預估上調1萬桶/日。

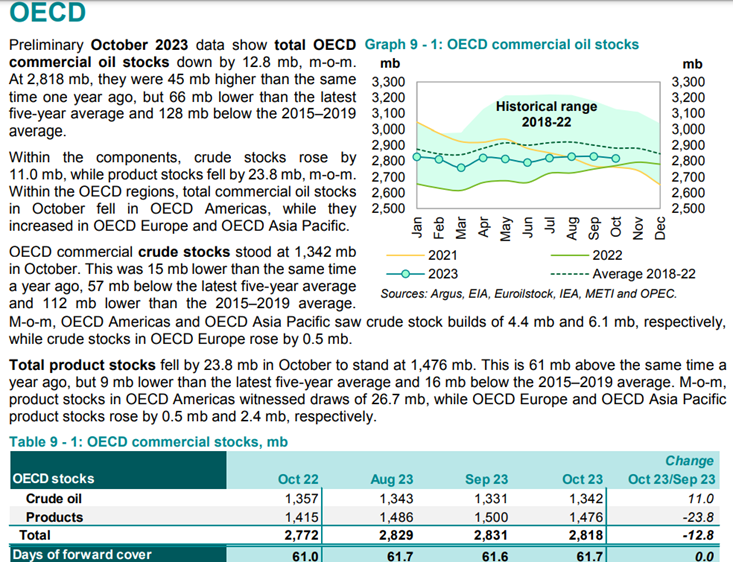

OECD 庫存

截至10月底, OECD國家商業石油庫存月減1280萬桶至27.18億桶,較最近過去5年的平均值減少6600萬桶;其中原油庫存月增1100萬桶,油品庫存月減2380萬桶。

【影響油價利多因素】

11月OPEC原油日產量較10月月減9萬至2781萬桶。OPEC+11/30會後表示多個OPEC+國家宣布額外自願減產,與2023/6原定的2024生產配額相比,合計將減產達220萬桶/日。減產將從2024/1/1開始直至3月結束。宣布額外自願減產的OPEC+國家分別為:沙特(100萬桶/日)、伊拉克(22.3萬桶/日)、阿聯酋(16.3萬桶/日)、科威特(13.5萬桶/日)、哈薩克(8.2萬桶/日)、阿爾及利亞(5.1萬桶/日)、和阿曼(4.2萬桶/日)。俄羅斯也自願減產50萬桶/日,包括30萬桶原油和20萬桶成品油。安哥拉拒絕服從產量配額(市場對於OPEC+約束力的擔憂)。巴西2024/1加入OPEC+。

2.美國開始回補SPR

美國能源部請求為2023/12和 2024/1 交付高達 600萬桶石油,2024/1再購置300萬桶(第二次招標),計劃以每桶 79 美元或以下的價格購買石油。2024/2計畫購買300萬桶。12/1美購買2773萬桶SPR(均價79.1美元)。12/8宣布徵集多達 300 萬桶石油,以便 3 月時交付作為SPR,已以均價 75 美元購入近 900 萬桶 SPR。

【影響油價利空因素】

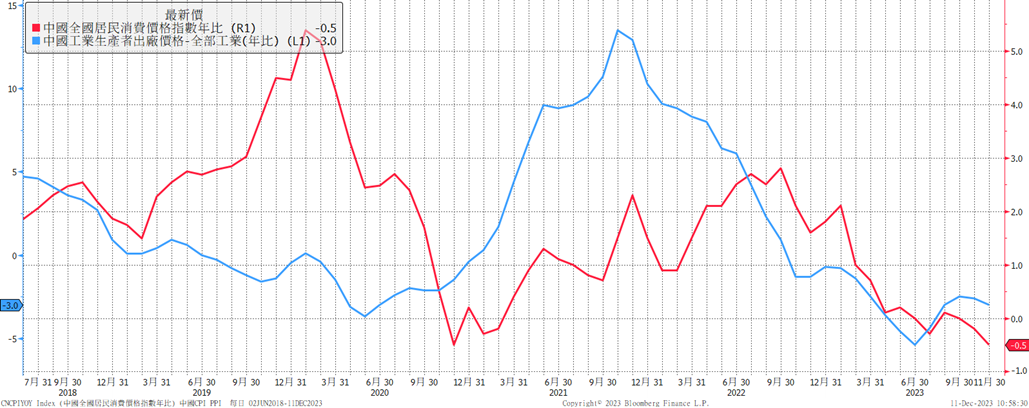

1.美國第四季經濟放緩,就業消費降溫。歐洲經濟疲弱以及中國陷入通縮。

2.美國(油井生產效率提高)產量創歷史新高1320萬桶/日與非OPEC+國家產量加速。

3.中國復甦低迷。 穆迪將中國評級從穩定下調至負面

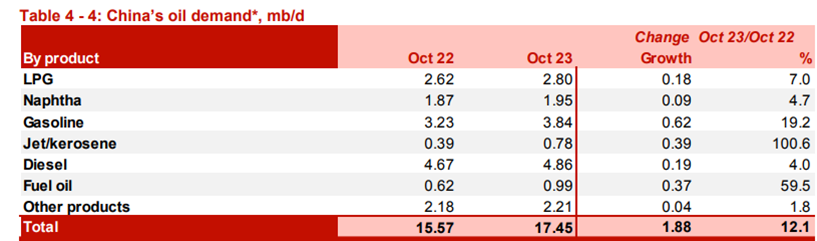

中國11月中國原油進口量4244.5萬噸(1037萬桶/日),較前月減少13.3%,較去年同期減少9.2%;1-11月原油進口量年增12.1%至5.1565億噸。

4.OPEC+10月供給高於預期,出口提升將近50萬桶/日。伊朗10月原油產量340萬桶/日(2019-2022受制裁降34%至200-255萬桶/日 2024/3預計再成長至400萬桶),出口約200萬桶/日。11/17俄解除汽油出口禁令。11/17俄原油加工量出口創12週新高555萬桶/日(檢修季後恢復產能),12月達580萬/日。委內瑞拉產量85萬桶/日。俄計畫12月提高柴油出口25%約68萬桶/日。俄10月產量月增2.7萬桶至966萬桶/日(僅比2月少29萬桶/日 2月是自願減產的基準水平)。利比亞計畫2024年底原油出口上調至110萬桶/日。

5.籌碼較前一周淨多單減少

截至12月5日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週減少7.7%至168,990口,為連續第10週減少,並創下今年7月以來的新低。

6. IEA表示即使OPEC+延長減產協議,2024全球油市仍小幅供過於求。OPEC+2024Q1閒置產能超過600萬桶/日可緩衝。

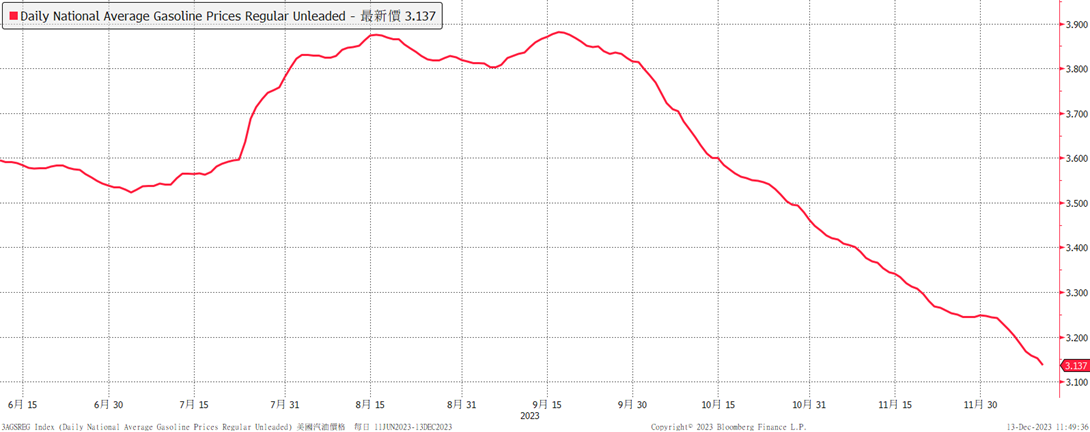

7.全美零售汽油均價已連續12週下跌,因民眾出遊減少,汽油季節性需求下滑的影響。

8.沙特下調1月對亞洲的所有原油價格。烏拉爾原油自2023/7以來首次跌破60美元(印度11月進口俄油月增9.7%至174萬桶/日 不過仍低於5月的215萬桶/日的峰值)。

【美國天然氣】

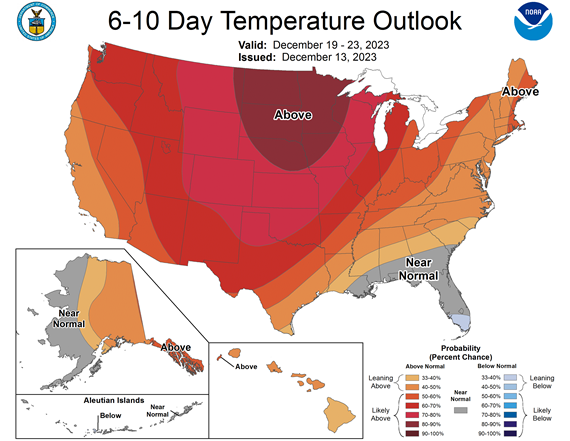

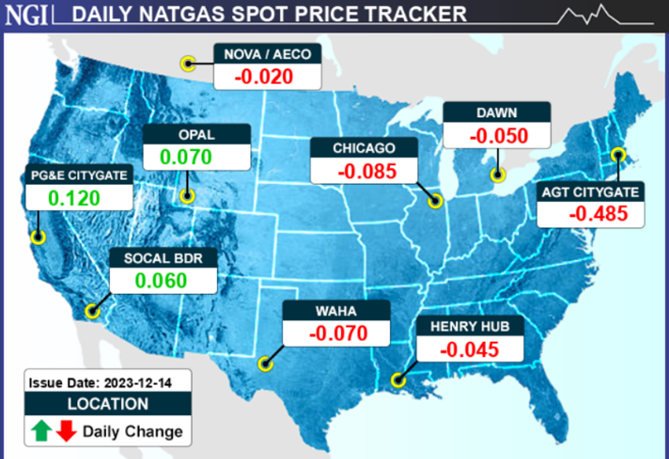

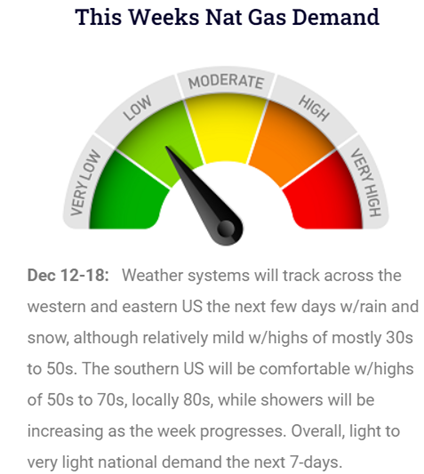

週三天然氣小幅反彈1%。近期價格疲弱因12月上半月暖冬將導致取暖需求不足以及產量歷史新高106Bcf/d(較10月月增2.5%約2.6Bcf/d)及初冬庫存水位高以及大型LNG出口措施推遲完工消息,引發國內儲存過剩擔憂,使得價格持續疲弱。價格要轉強需要看到天氣預報轉為寒冷的時候才有機會。EIA最新月報較前月下調2023冬季價格60美分至2.8美元。2023冬季產量高達105 Bcf/d。

【影響天然氣價格利多因素】

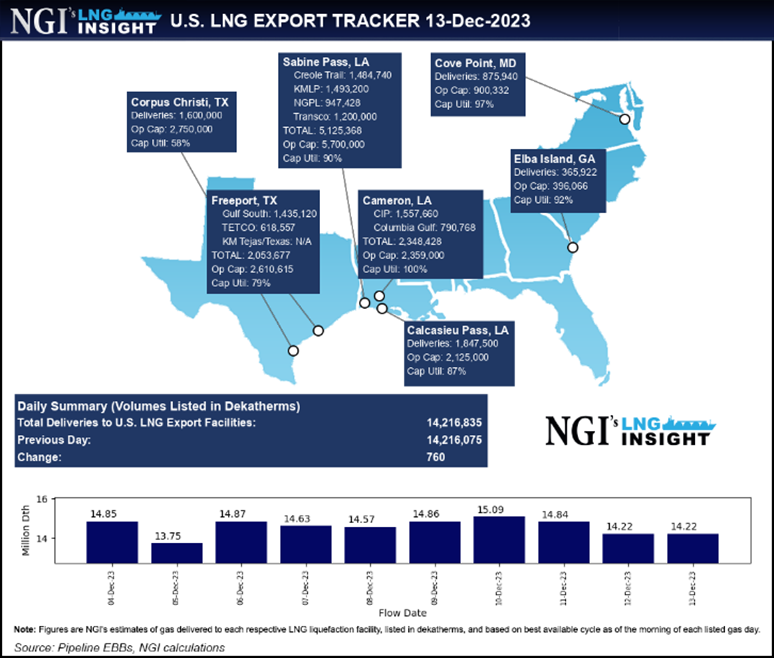

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。

2.籌碼淨空單較前一週減少

【影響天然氣價格利空因素】

1.美整體產量今明年持續創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2023/11約為106Bcf/d,上半年102 Bcf/d。2024預計供過於求。

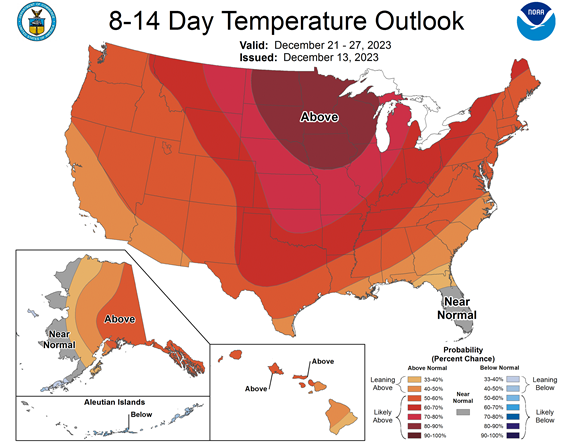

2. 2023/12暖冬取暖需求相對疲軟

11月 STEO 模型顯示,今年冬季供暖度日數比前 10 年平均水平減少 4%,這將使住宅/商業供暖消耗比五年平均水平減少 2%。預計今年冬天平均會比正常溫暖,但預計2024/1-2會比2023較正常溫暖的1-2月更冷。2023/11較去年同期溫暖,預計488 HDDs(較2022/11減少5% )。2024第一季較2023第一季冷,多4% HDDs。預計今年美國冬天3220 HDDs ,與去年冬天一樣但低於前10年(2013-2022)冬季平均水平4%。

3.美國庫存進入消耗庫存季節(11/1-3/31)。初冬庫存水位高

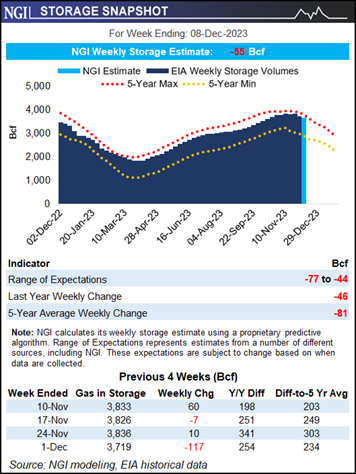

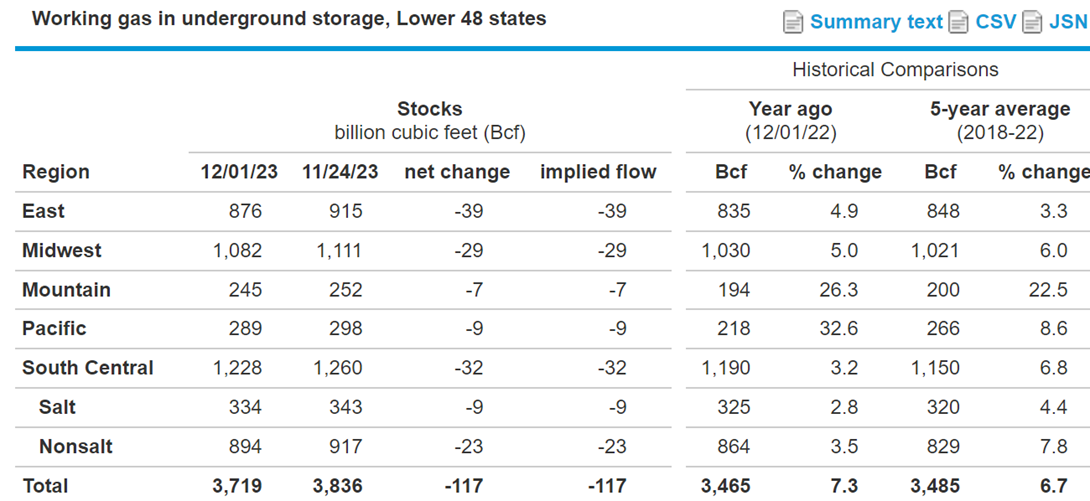

截至12月1日當週,美國天然氣庫存-117Bcf高於預期-106(2018-2022平均-48Bcf,去年同期-30Bcf)至3719Bcf ,較過去5年的同期平均值3485Bcf增加234Bcf(+6.7%),較去年同期3465Bcf增加254Bcf(+7.3%)。2023/10底庫存3776Bcf(較2018-2022五年水平的同期平均高6%) 。根據機構模型,反映生產強勁和暖冬,到庫存提取季節結束時,將使2024 / 3月底的庫存超過2000 Bcf,較過去5年的同期平均值高出22%。

4.目前歐洲儲備進度98.69%以及工業活動低迷 2023/11天氣炎熱

5.淨空單較前一週增加

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。