20231218【國際能源】美製造業低迷,油市小跌作收

美製造業低迷,油市小跌作收

【近期事件】

12/21 23:30 天然氣庫存

【原油】

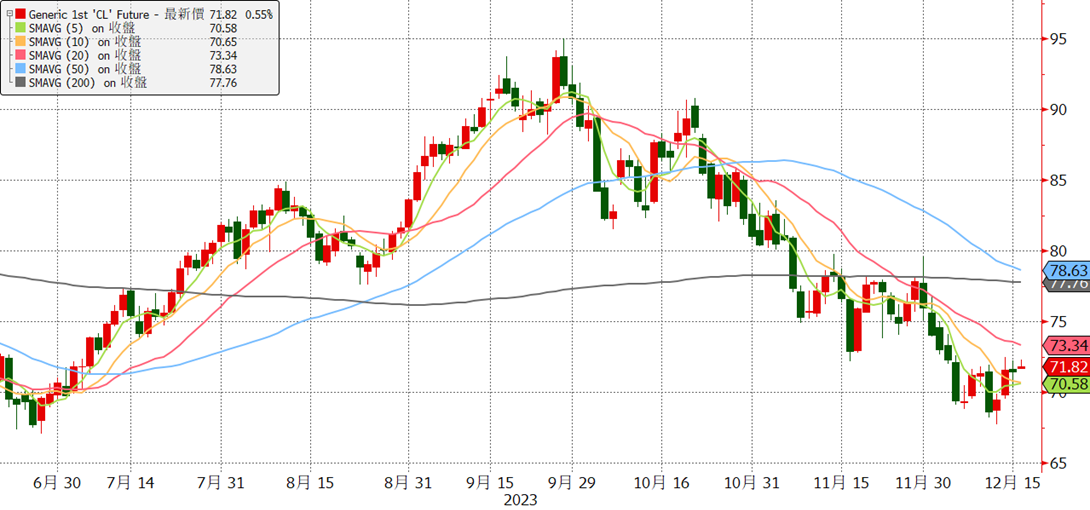

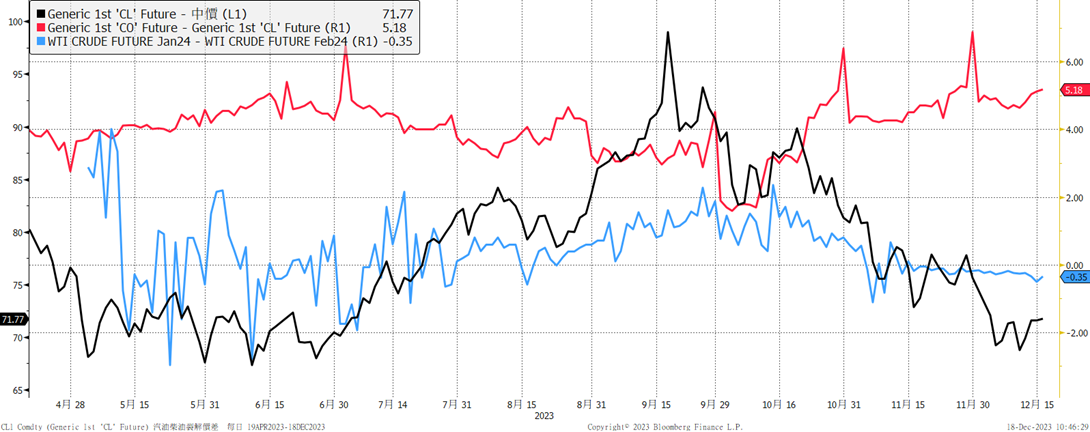

週五油市小跌作收,原因為聯準會官員Williams試圖打壓市場對於2024/3降息的預期以及紐約州製造業指數創4個月新低,然而近期胡賽武裝組織於紅海襲擊,中東地緣風險升溫,使得油價跌幅受限。IEA上調2024全球石油需求增幅至110萬桶/日、FOMC偏鴿帶動美元下滑,風險情緒改善,空頭回補。油價整體疲弱主因為全球經濟前景放緩需求疲弱、供給過剩擔憂。然而,即將進入2024第一季OPEC+減產將部份消除供應過剩的疑慮以及聯準會2024預計降息3碼,油價短時間止穩低檔震盪反彈,不過預計反彈空間有限(目前油價正價差)。

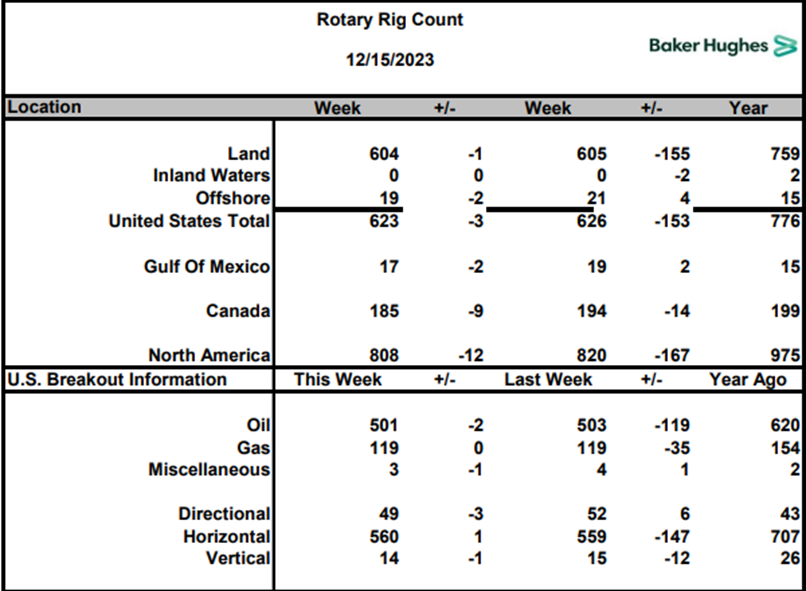

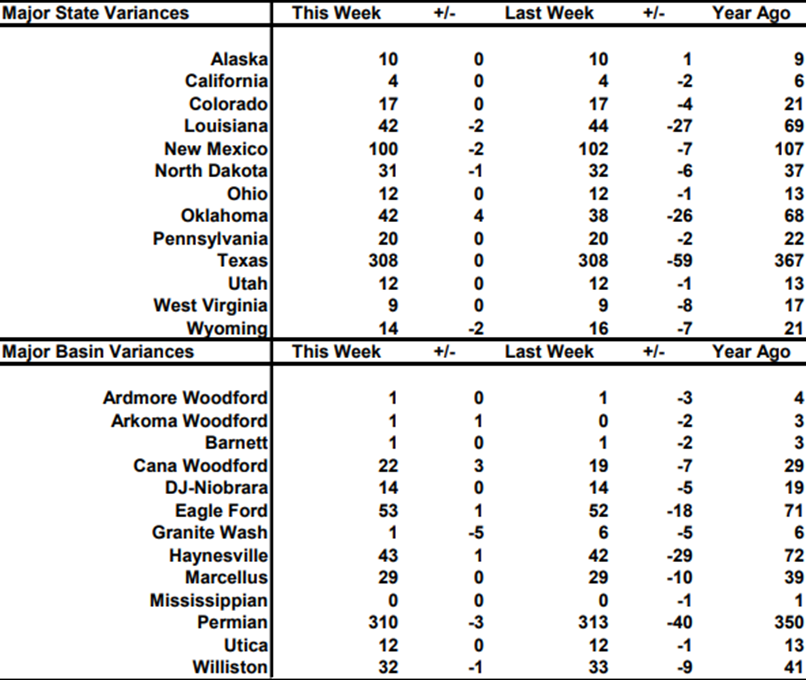

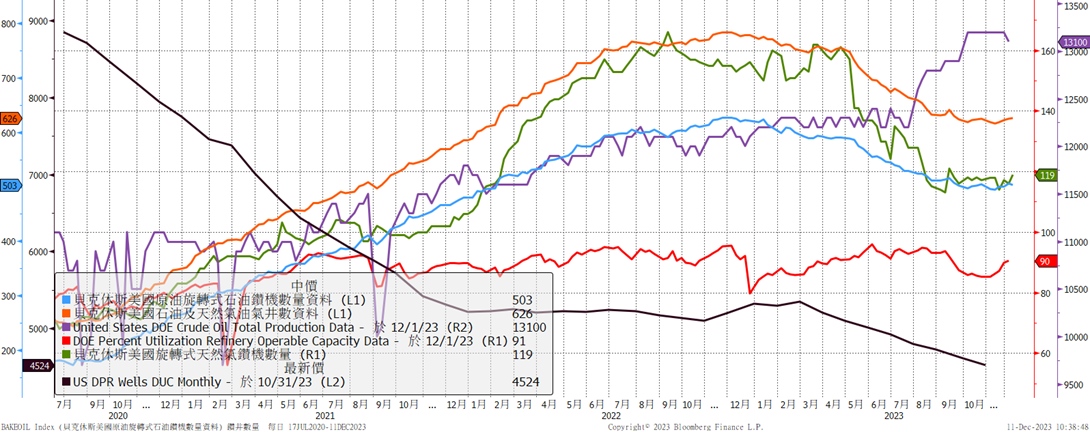

Baker Hughes Inc.報告表示,截至12月15日,美國石油與天然氣探勘井數量較前週-3至623座 (相較於去年同期-153座 )。其中,主要用於頁岩油氣開採的水平探勘井數量較前週+1至560座。美國石油探勘井數量較前週-2至501座,天然氣探勘井數量較前週+0至119座。美國原油生產對油價的回應通常有12個月的落差。油商資本支出預算價73美元。探勘活動的增減會反映未來的石油產量,通常有3-6個月的落差。

【影響油價利多因素】

11月OPEC原油日產量較10月月減9萬至2781萬桶。OPEC+11/30會後表示多個OPEC+國家宣布額外自願減產,與2023/6原定的2024生產配額相比,合計將減產達220萬桶/日。減產將從2024/1/1-3/31。宣布額外自願減產:沙特(100萬桶/日)、伊拉克(22.3萬桶/日)、阿聯酋(16.3萬桶/日)、科威特(13.5萬桶/日)、哈薩克(8.2萬桶/日)、阿爾及利亞(5.1萬桶/日)、和阿曼(4.2萬桶/日)。俄羅斯也自願減產50萬桶/日。安哥拉拒絕服從產量配額(市場對於OPEC+約束力的擔憂)。巴西2024/1加入OPEC+。

2.美國開始回補SPR

美國能源部請求為2023/12和 2024/1 交付高達 600萬桶石油,2024/1再購置300萬桶(第二次招標),計劃以每桶 79 美元或以下的價格購買石油。2024/2計畫購買300萬桶。12/1美購買2773萬桶SPR(均價79.1美元)。12/8宣布徵集多達 300 萬桶石油,以便 3 月時交付作為SPR,已以均價 75 美元購入近 900 萬桶 SPR。

【影響油價利空因素】

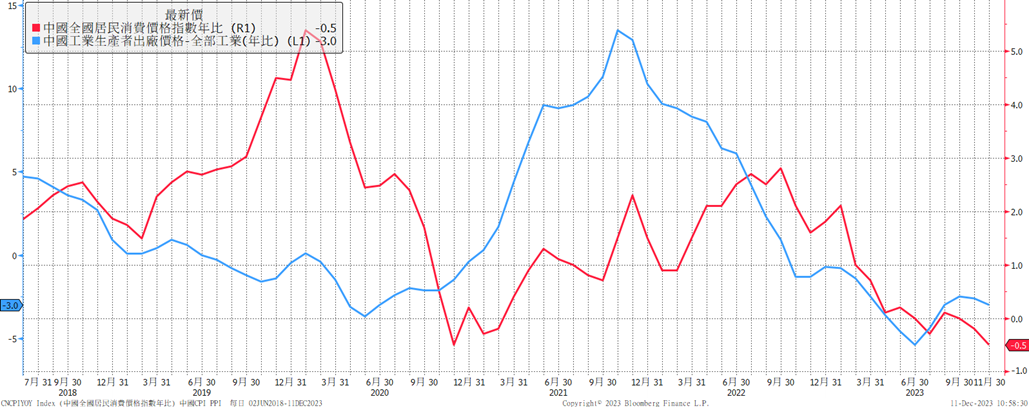

1.美國第四季經濟放緩,就業消費降溫。歐洲經濟疲弱以及中國陷入通縮。

2.美國(油井生產效率提高)產量創歷史新高1320萬桶/日與非OPEC+國家產量加速。

3.中國復甦低迷。 穆迪將中國評級從穩定下調至負面

中國11月中國原油進口量4244.5萬噸(1037萬桶/日),較前月減少13.3%,較去年同期減少9.2%;1-11月原油進口量年增12.1%至5.1565億噸。

4.OPEC+10月供給高於預期,出口提升將近50萬桶/日。伊朗10月原油產量340萬桶/日(2019-2022受制裁降34%至200-255萬桶/日 2024/3預計再成長至400萬桶),出口約200萬桶/日。11/17俄解除汽油出口禁令。11/17俄原油加工量出口創12週新高555萬桶/日(檢修季後恢復產能),12月達580萬/日。委內瑞拉產量85萬桶/日。俄計畫12月提高柴油出口25%約68萬桶/日。俄10月產量月增2.7萬桶至966萬桶/日(僅比2月少29萬桶/日 2月是自願減產的基準水平)。利比亞計畫2024年底原油出口上調至110萬桶/日。

5.籌碼較前一周淨多單減少

截至12月12日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週減少10.3%至151,599口,為連續第11週減少,並創下今年7月以來的5個月新低。

6. IEA表示即使OPEC+延長減產協議,2024全球油市仍小幅供過於求。OPEC+2024Q1閒置產能超過600萬桶/日可緩衝。

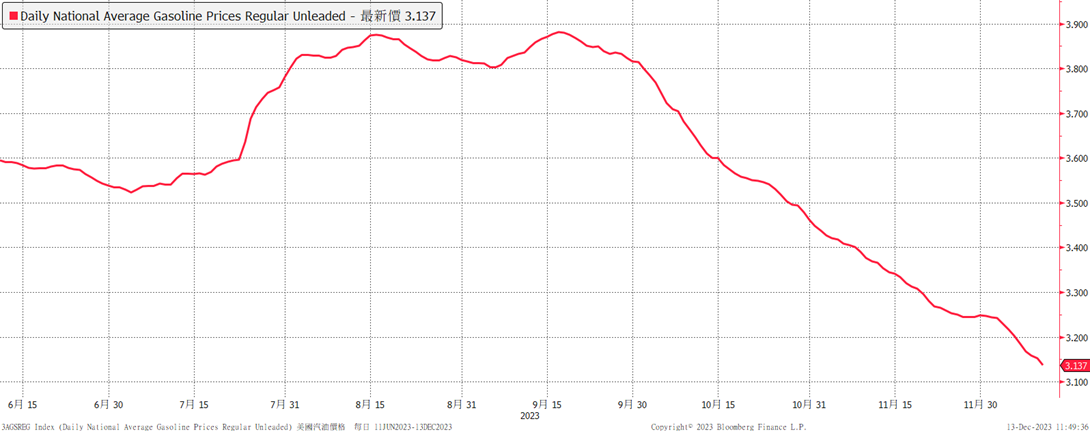

7.全美零售汽油均價已連續12週下跌,因民眾出遊減少,汽油季節性需求下滑的影響。

8.俄宣布2024/1/1起取消石油出口關稅。沙烏地阿拉伯國家石油公司決定將2024/1交付亞洲的阿拉伯輕質原油,對杜拜/阿曼原油均價的溢價額下修50美分至每桶3.5美元,為6月以來首度降價。

【美國天然氣】

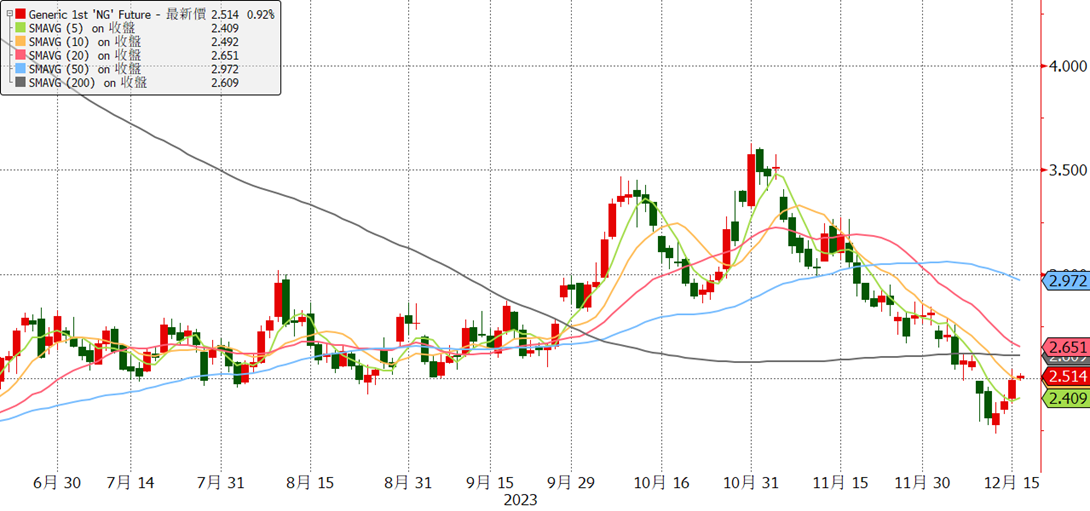

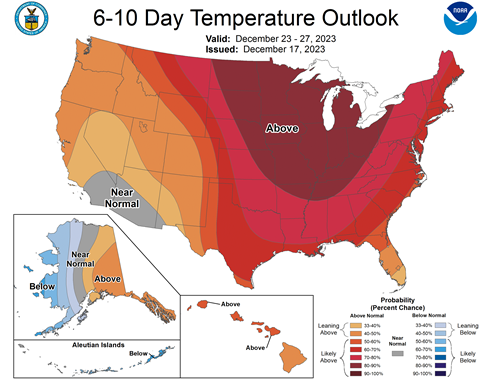

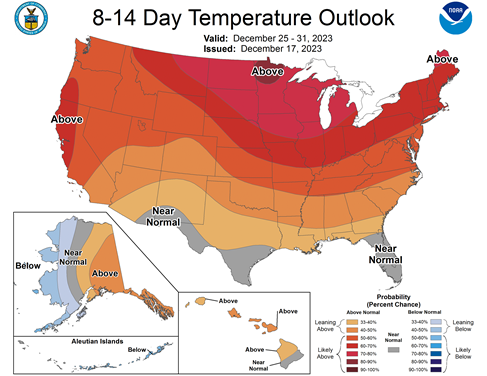

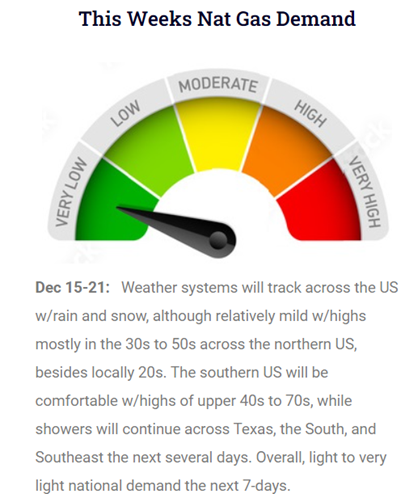

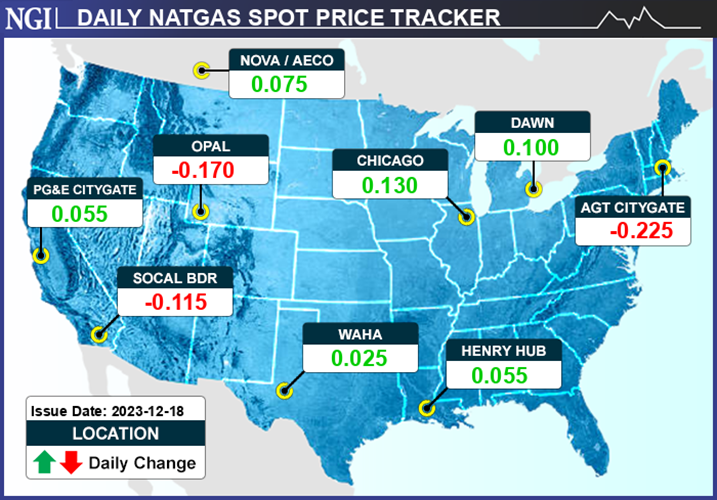

週五天然氣持續3天技術性反彈。聯準會偏鴿,美元疲弱,帶動原物料反彈。12月月暖冬的悲觀程度稍有減輕,但天氣仍溫和以及產量歷史新高105.2Bcf/d及初冬庫存水位高,恐使價格上漲空間不大。價格要轉強需要看到天氣預報轉為寒冷的時候才有機會。EIA最新月報較前月下調2023冬季價格60美分至2.8美元。2023冬季產量高達105 Bcf/d。

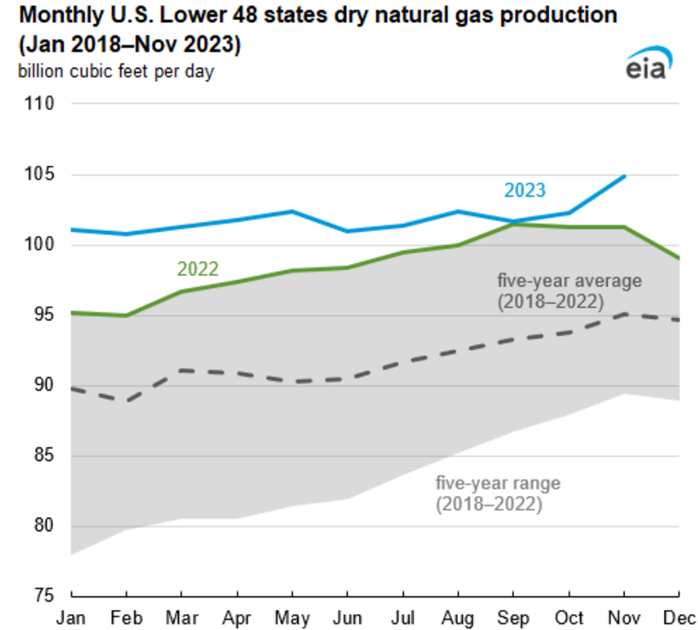

2023/11美國月度乾天然氣產量創歷史新高104.9Bcf/d。今年(截至 2023 /11 )乾天然氣產量較 2022成長 3.3%(3.3 Bcf/d)。2023前 8 個月產量為 101.5 Bcf/d 後,乾天然氣產量從 9 -11月增加了 3.2 Bcf/d.

自 9 月以來,美國乾天然氣產量成長 3.1 Bcf/d,97%增幅發生在三個地區。 美國最大的天然氣產區阿巴拉契亞地區的產量從 9 月到 11 月增加 1.5 Bcf/d。 美國第二大天然氣產區二疊紀地區原油及相關天然氣產量9-11 月天然氣產量 1Bcf/d。俄克拉荷馬州阿納達科地區的產量從最近夏季的低點回升,增加了 0.6 Bcf/d。

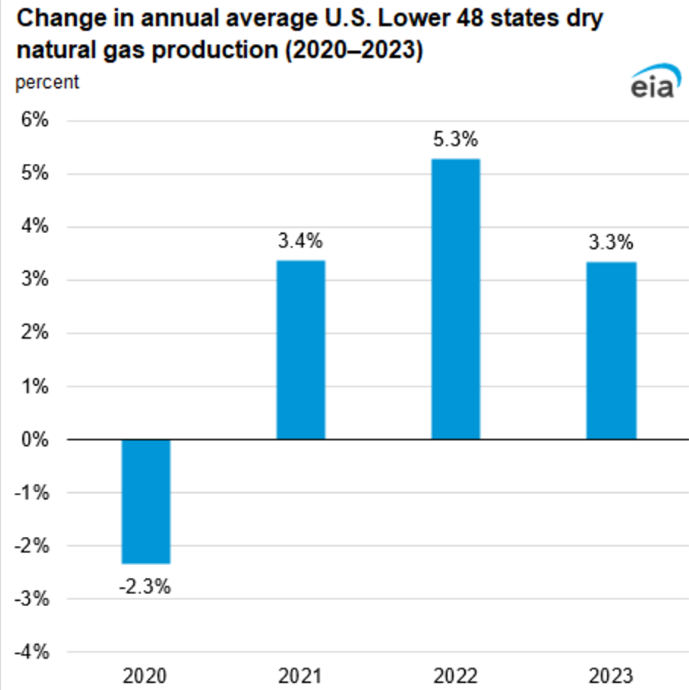

儘管乾天然氣產量最近有所增加,但 2023前 11 個月的產量增長率低於 2022。2022乾天然氣產量年增長率為 5.3%(4.9 Bcf/d),2023前11 個月的成長率為3.3% (3.3 Bcf/d)。2024 年美國乾天然氣總產量將持續增加,較2023年增1.2%。

【影響天然氣價格利多因素】

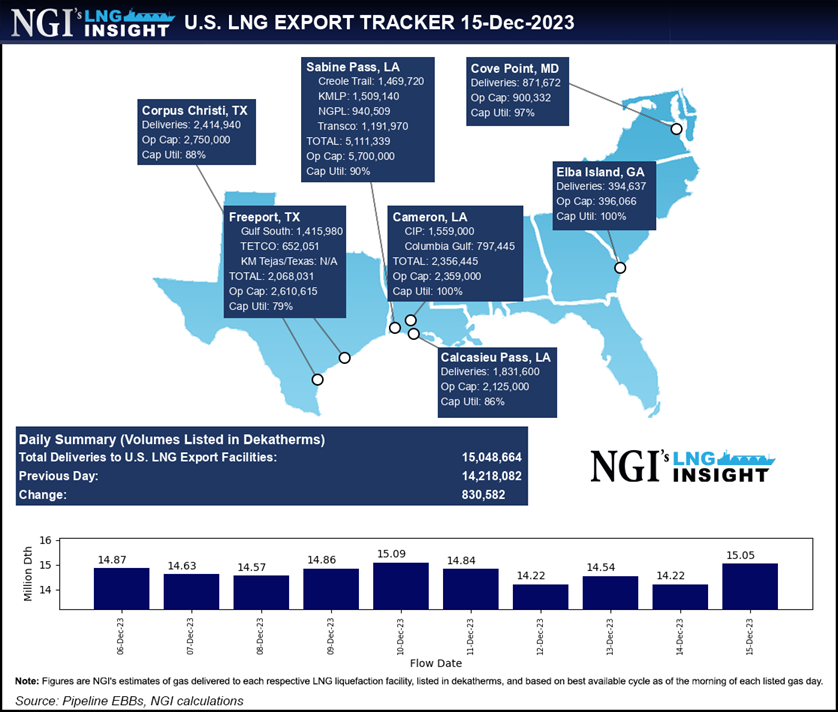

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。

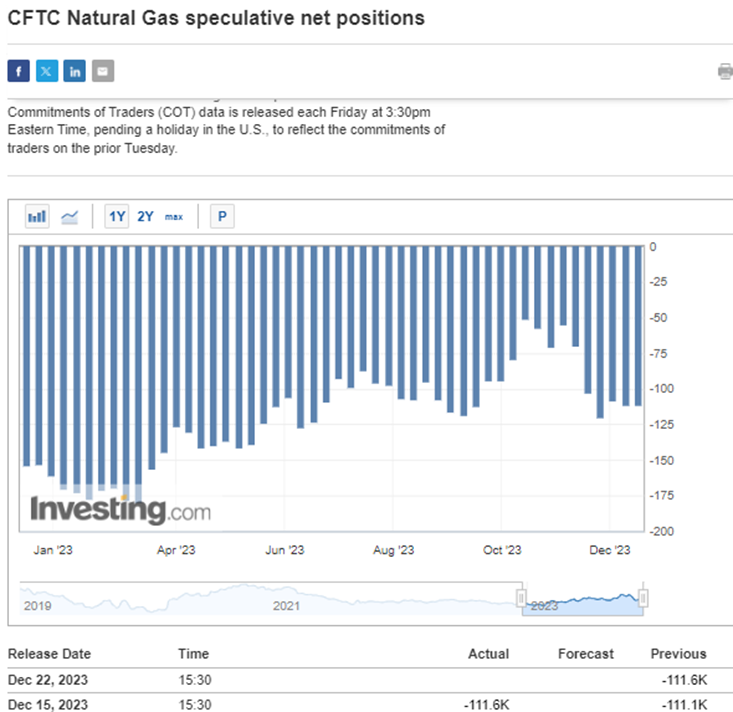

2.籌碼淨空單較前一週減少

【影響天然氣價格利空因素】

1.美整體產量今明年持續創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2023/11約為106Bcf/d,上半年102 Bcf/d。2024預計供過於求。

2. 2023/12暖冬取暖需求相對疲軟

11月 STEO 模型顯示,今年冬季供暖度日數比前 10 年平均水平減少 4%,這將使住宅/商業供暖消耗比五年平均水平減少 2%。預計今年冬天平均會比正常溫暖,但預計2024/1-2會比2023較正常溫暖的1-2月更冷。2023/11較去年同期溫暖,預計488 HDDs(較2022/11減少5% )。2024第一季較2023第一季冷,多4% HDDs。預計今年美國冬天3220 HDDs ,與去年冬天一樣但低於前10年(2013-2022)冬季平均水平4%。

3.美國庫存進入消耗庫存季節(11/1-3/31)。初冬庫存水位高

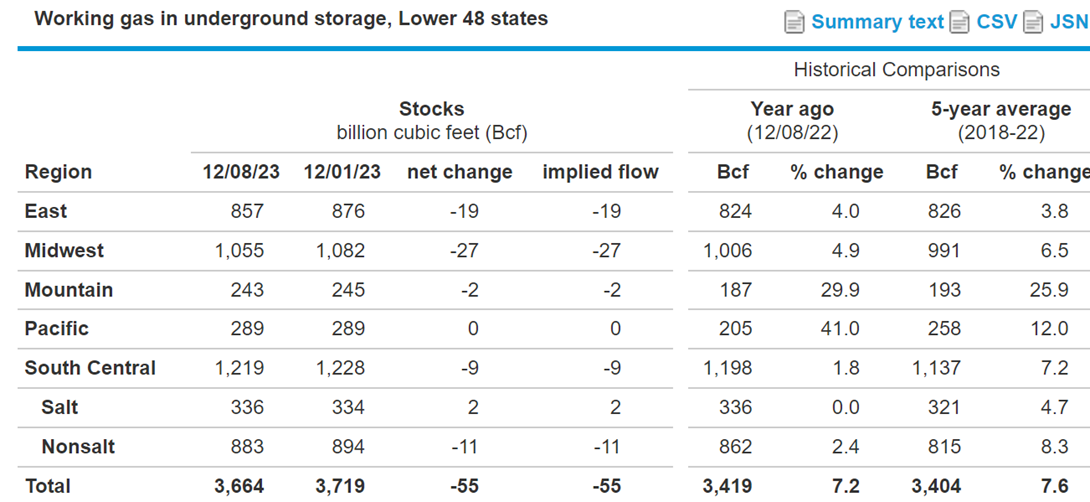

截至12月8日當週,美國天然氣庫存-55Bcf符合預期預期 (2018-2022平均-81Bcf,去年同期-46Bcf)至3664Bcf ,較過去5年的同期平均值3404Bcf增加260Bcf(+7.6%),較去年同期3419Bcf增加245Bcf(+7.2%)。2023/10底庫存3776Bcf(較2018-2022五年水平的同期平均高6%) 。根據機構模型,反映生產強勁和暖冬,到庫存提取季節結束時,將使2024 / 3月底的庫存超過2000 Bcf,較過去5年的同期平均值高出22%。

4.目前歐洲儲備進度98.69%以及工業活動低迷 2023/11天氣炎熱

5.淨空單較前一週增加

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。