20231225【國際能源】安哥拉退出OPEC+,市場質疑其團結性,油價小跌作收

安哥拉退出OPEC+,市場質疑其團結性,油價小跌作收

【近期事件】

12/29 00:00 EIA庫存

【原油】

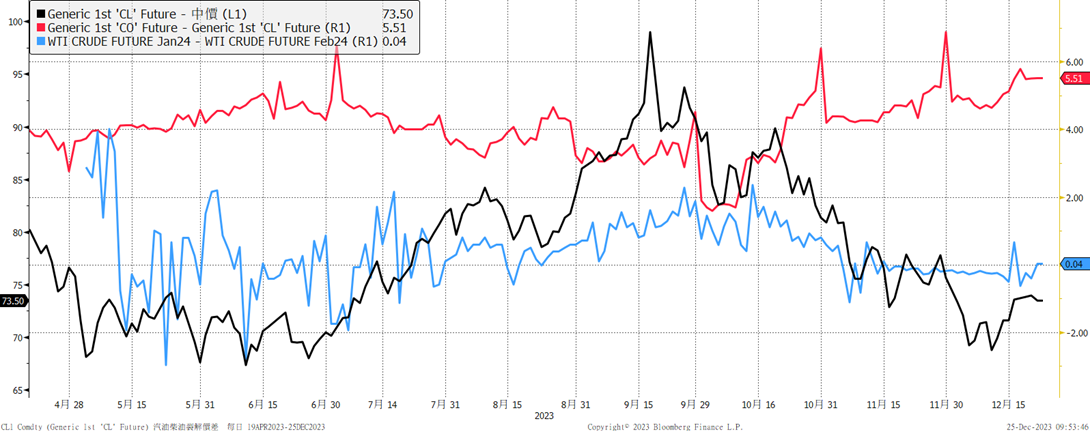

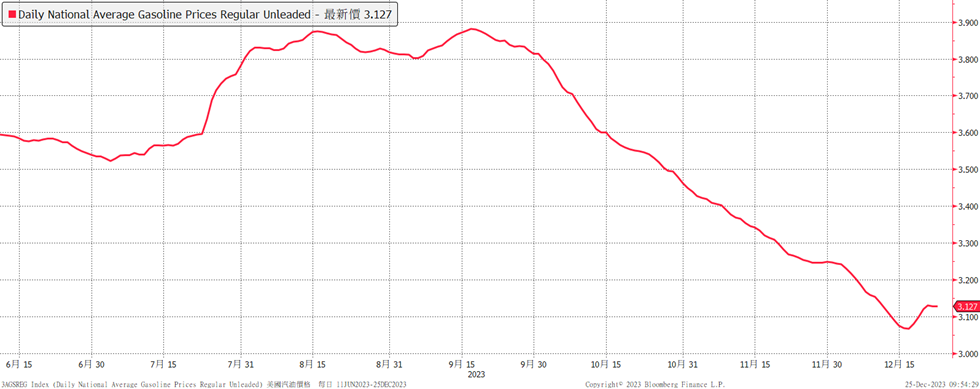

週五油市小跌作收,原因為美國產量創新高和安哥拉退出OPEC+,儘管其產量不大,但市場預期該國產量將增加並質疑OPEC+的團結程度。上週收漲原因為胡賽武裝組織於紅海(全球8%全球原油運輸量)襲擊,中東地緣風險升溫(多家航商宣布暫時停駛紅海航線),預計2-4週。投資人需留意美國12/19宣布將建立國際海軍部隊保護航線安全,阻止胡賽武裝組織攻擊商船,會使得油價漲幅有限。油價整體疲弱主因為全球經濟前景放緩需求疲弱。然而,即將進入2024第一季OPEC+減產將部份消除供應過剩的疑慮以及聯準會2024預計降息3碼,能支撐油價。油價近期低檔整理。

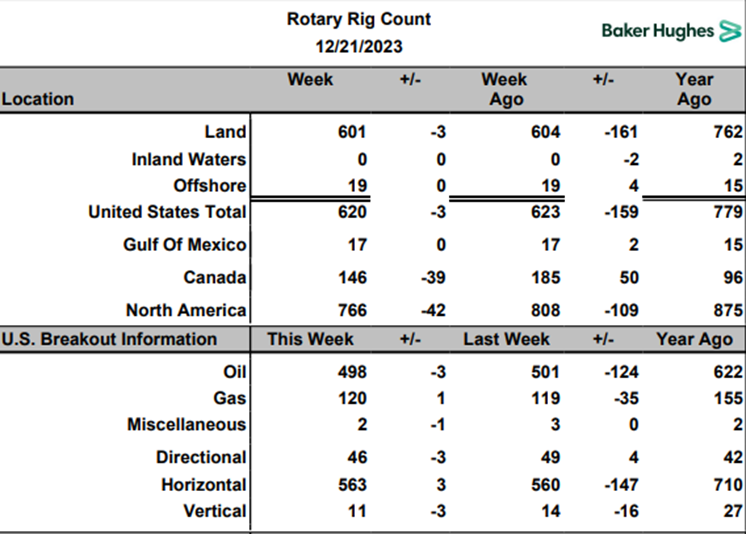

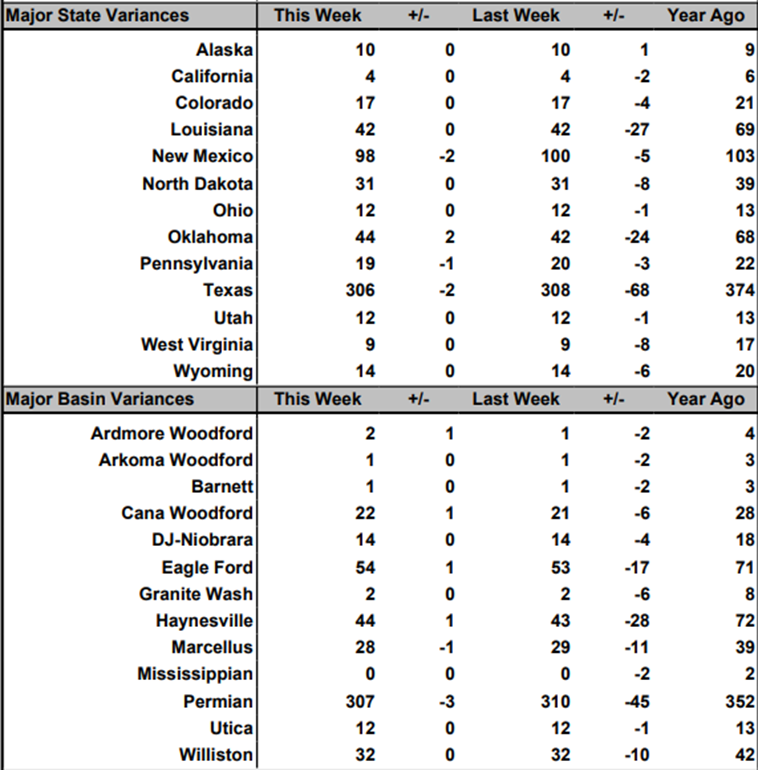

Baker Hughes Inc.報告表示,截至12月21日,美國石油與天然氣探勘井數量較前週-3至620座 (相較於去年同期-159座 )。其中,主要用於頁岩油氣開採的水平探勘井數量較前週+3至563座。美國石油探勘井數量較前週-3至498座,天然氣探勘井數量較前週+1至120座。美國原油生產對油價的回應通常有12個月的落差。油商資本支出預算價73美元。探勘活動的增減會反映未來的石油產量,通常有3-6個月的落差。

【影響油價利多因素】

11月OPEC原油日產量較10月月減9萬至2781萬桶。OPEC+11/30會後表示多個OPEC+國家宣布額外自願減產,與2023/6原定的2024生產配額相比,合計將減產達220萬桶/日。減產將從2024/1/1-3/31。宣布額外自願減產:沙特(100萬桶/日)、俄羅斯也自願減產50萬桶/日。巴西2024/1加入OPEC+。沙特10月產量較9月898萬桶減少至894萬桶/日。安哥拉退出聯盟。

2.美國開始回補SPR

美國能源部請求為2023/12和 2024/1 交付高達 600萬桶石油,2024/1再購置300萬桶(第二次招標),計劃以每桶 79 美元或以下的價格購買石油。2024/2計畫購買300萬桶。12/1美購買2773萬桶SPR(均價79.1美元)。12/20購買 200 萬桶石油(均價74.23美元)作為SPR。

3.中東地緣政治風險近期升溫

4.籌碼較前一周淨多單偏多

截至12月19日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週增加20.5%至182,743口,為12週來首度增加。

5.全美汽油迎來4個月最大漲幅,原因為聖誕假期旅行。

【影響油價利空因素】

1.美國第四季經濟放緩,就業消費降溫。歐洲經濟疲弱以及中國陷入通縮。

2.美國(油井生產效率提高)產量創歷史新高1320萬桶/日與非OPEC+國家產量加速。

3.中國復甦低迷。 穆迪將中國評級從穩定下調至負面。

4.沙特10月原油出口量較9月月增9.6%至630萬桶/日。伊朗10月原油產量340萬桶/日(2019-2022受制裁降34%至200-255萬桶/日 2024/3預計再成長至400萬桶),出口約200萬桶/日。11/17俄解除汽油出口禁令。11/17俄原油加工量出口創12週新高555萬桶/日(檢修季後恢復產能),12月達580萬/日。委內瑞拉產量85萬桶/日。俄10月產量月增2.7萬桶至966萬桶/日(僅比2月少29萬桶/日 2月是自願減產的基準水平)。利比亞計畫2024年底原油出口上調至110萬桶/日。尼日利亞計畫2024產量提升到200萬桶/日。

5. IEA表示即使OPEC+延長減產協議,2024全球油市仍小幅供過於求。OPEC+2024Q1閒置產能超過600萬桶/日可緩衝。

6.沙烏地阿拉伯國家石油公司決定將2024/1交付亞洲的阿拉伯輕質原油,對杜拜/阿曼原油均價的溢價額下修50美分至每桶3.5美元,為6月以來首度降價。

【美國天然氣】

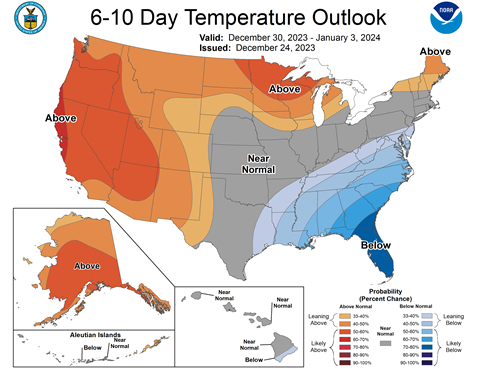

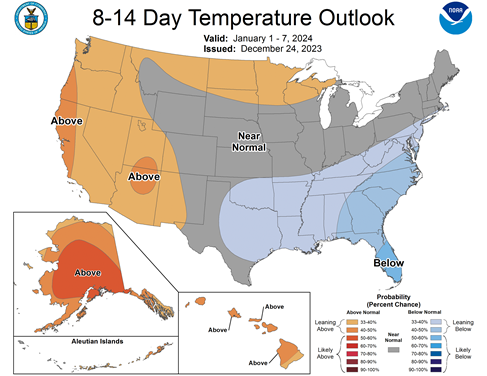

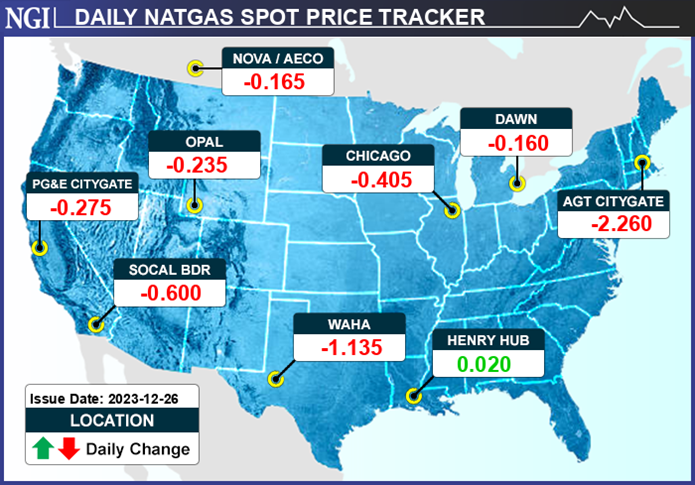

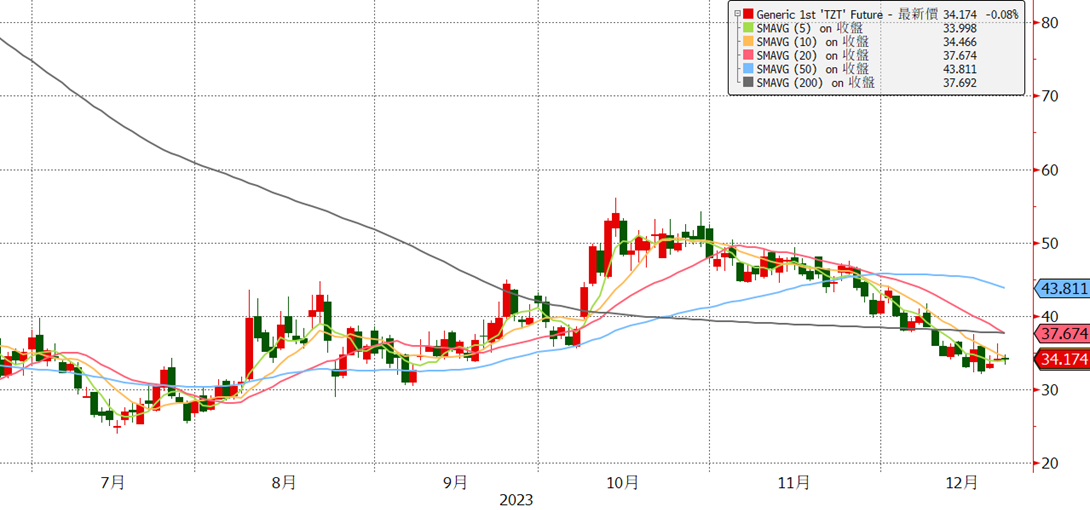

週五天然氣收漲,反映即將來臨的寒冷1月天氣。由於美產量歷史新高105.2Bcf/d及初冬庫存水位高,可能多少限制漲幅,不過天氣轉冷,對於價格仍有正面助益。

【影響天然氣價格利多因素】

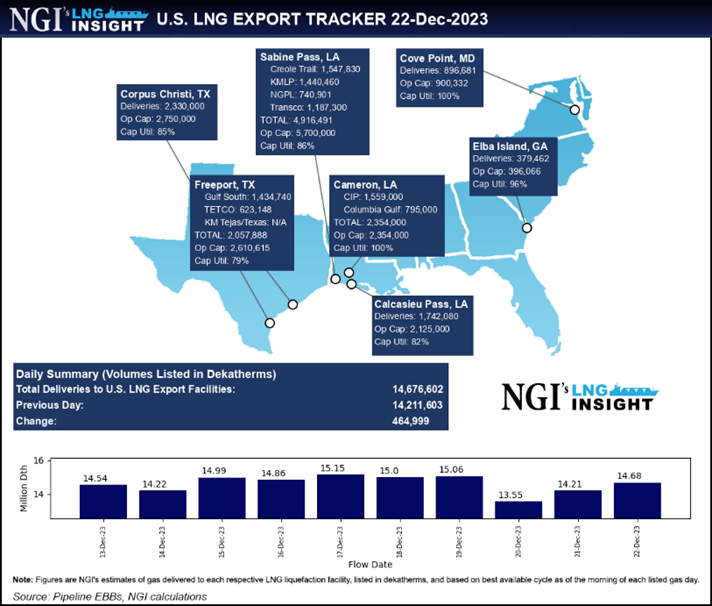

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。

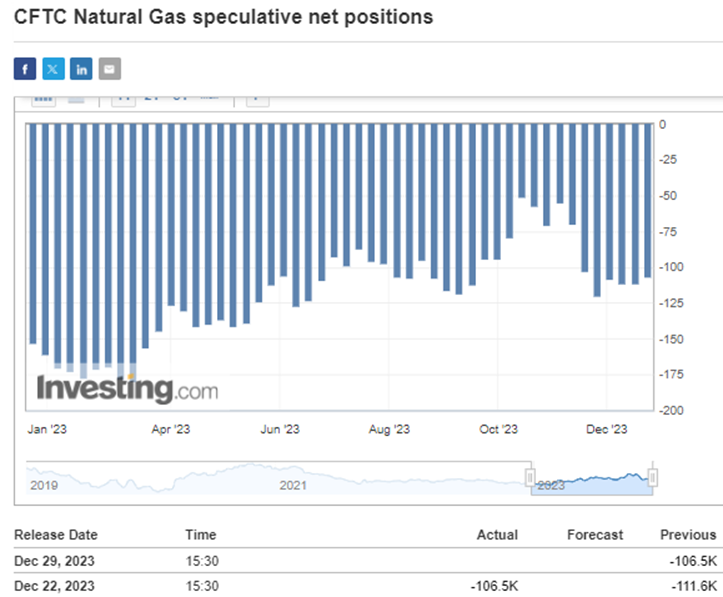

2.籌碼較前一週偏多

【影響天然氣價格利空因素】

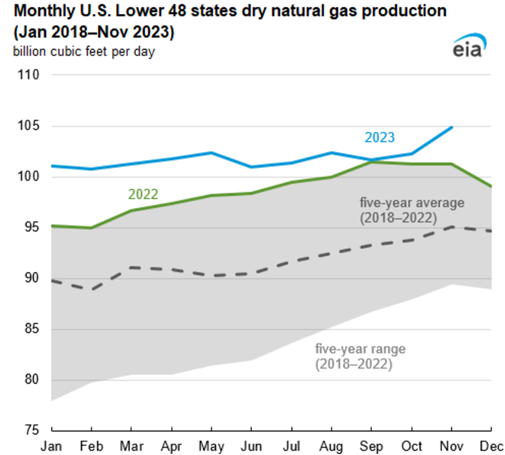

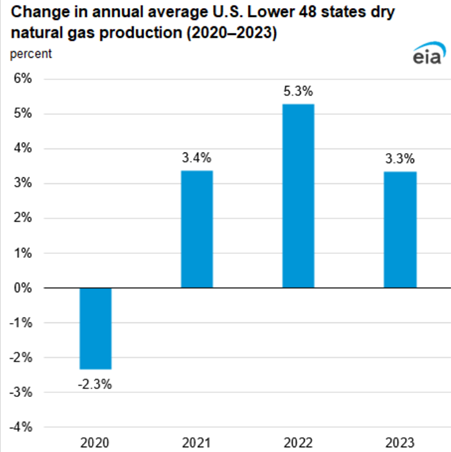

1.美整體產量今明年持續創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2024預計供過於求。2023/11美國月度乾天然氣產量創歷史新高104.9Bcf/d。今年(截至 2023 /11 )乾天然氣產量較 2022成長 3.3%(3.3 Bcf/d)。儘管乾天然氣產量最近有所增加,但 2023前 11 個月的產量增長率低於 2022。2022乾天然氣產量年增長率為 5.3%(4.9 Bcf/d),2023前11 個月的成長率為3.3% (3.3 Bcf/d)。2024 年美國乾天然氣總產量將持續增加,較2023年增1.2%。

2. 2023/12暖冬取暖需求相對疲軟

11月 STEO 模型顯示,今年冬季供暖度日數比前 10 年平均水平減少 4%,這將使住宅/商業供暖消耗比五年平均水平減少 2%。預計今年冬天平均會比正常溫暖,但預計2024/1-2會比2023較正常溫暖的1-2月更冷。2023/11較去年同期溫暖,預計488 HDDs(較2022/11減少5% )。2024第一季較2023第一季冷,多4% HDDs。預計今年美國冬天3220 HDDs ,與去年冬天一樣但低於前10年(2013-2022)冬季平均水平4%。

3.美國庫存進入消耗庫存季節(11/1-3/31)。初冬庫存水位高

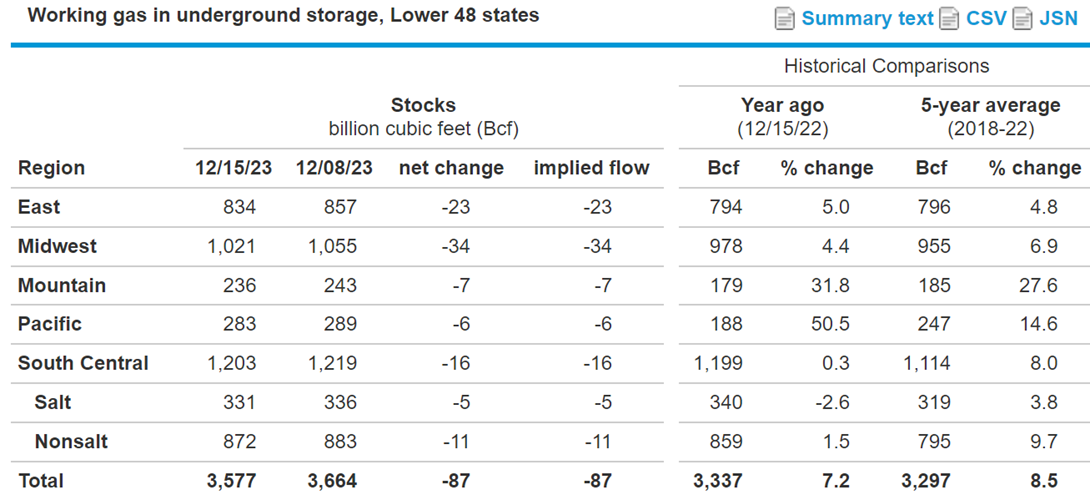

截至12月8日當週,美國天然氣庫存-87Bcf稍高於預期 (2018-2022平均-107Bcf,去年同期-82Bcf)至3577Bcf ,較過去5年的同期平均值3297Bcf增加280Bcf(+8.5%),較去年同期3337Bcf增加240Bcf(+7.2%)。2023/10底庫存3776Bcf(較2018-2022五年水平的同期平均高6%) 。根據機構模型,反映生產強勁和暖冬,到庫存提取季節結束時,將使2024 / 3月底的庫存超過2000 Bcf,較過去5年的同期平均值高出22%。

4.目前歐洲儲備進度98.69%以及工業活動低迷。2023/12/19紅海航運危機,但美國宣佈建立國際海軍部隊保護通過紅海的航運後,歐洲天然氣價格週二回落。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。