20240110【國際能源】中東地緣風險反覆,油價跌深反彈

中東地緣風險反覆,油價跌深反彈

【近期事件】

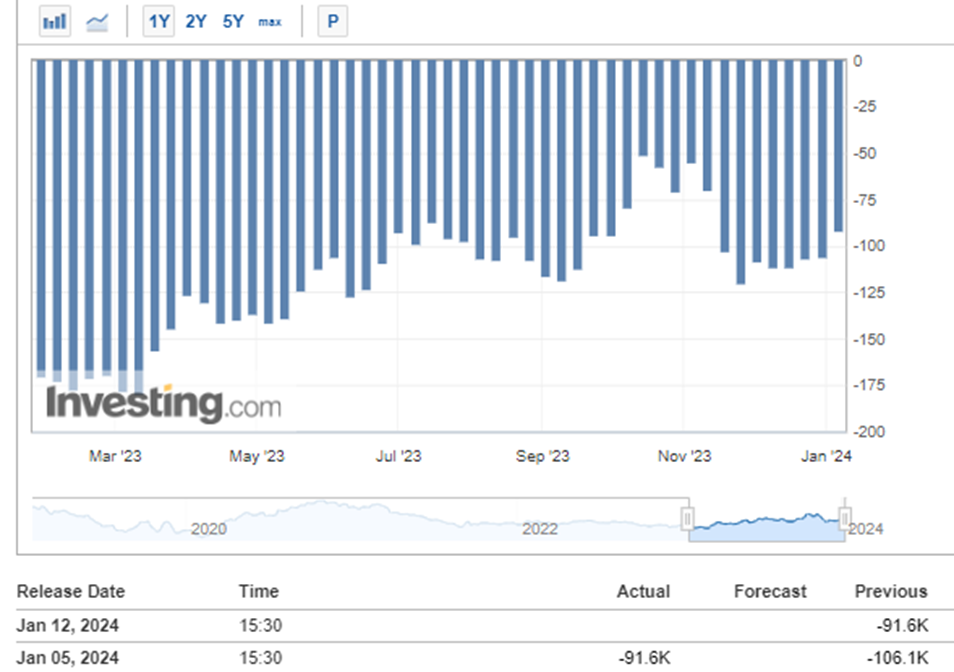

01/11 23:30 天然氣庫存

02/01 OPEC+會議

【原油】

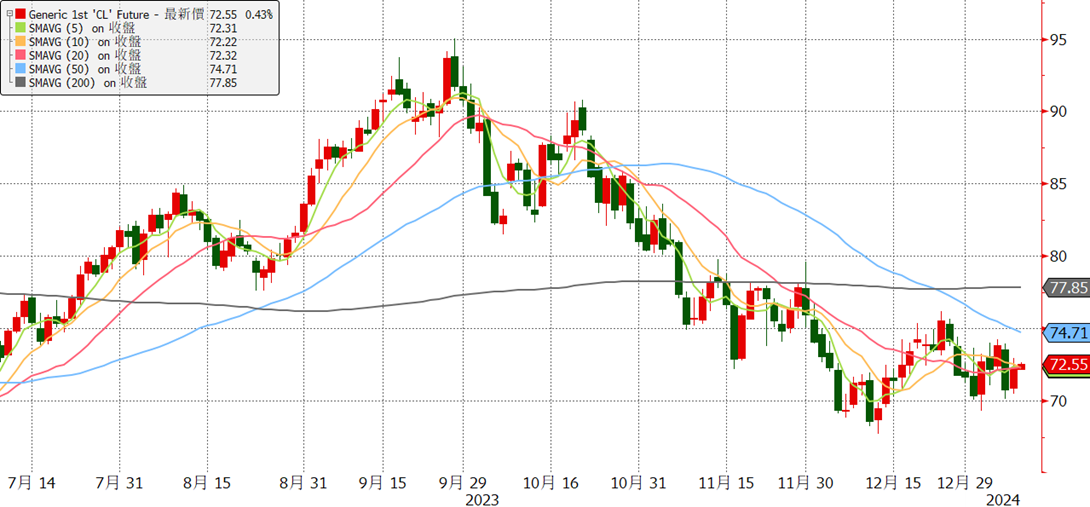

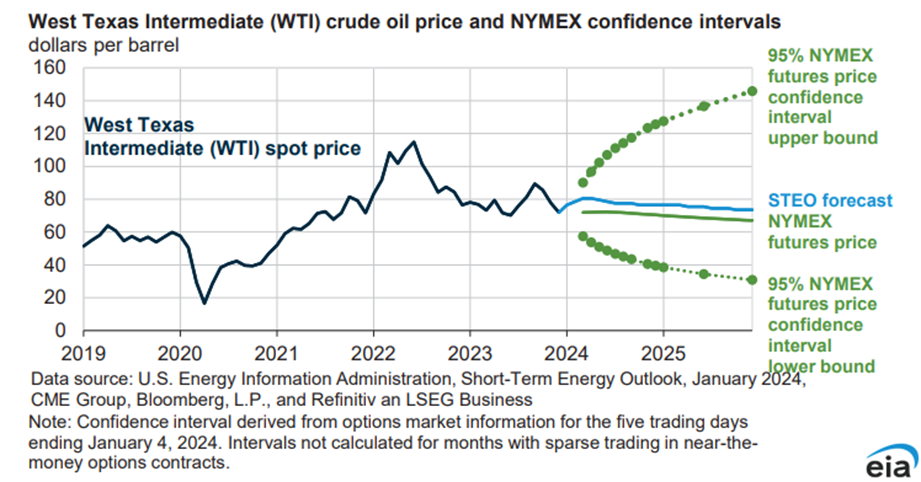

週二油市恢復部分失土,雖然沙特2月下調向所有地區的原油官方售價,但報導指出以色列軍方預計對哈馬斯的戰爭將持續到 2024 年底,市場擔憂演變地區危機的可能性。中東地緣風險升溫仍能帶給價格底部的支撐力道。WTI價格於75面臨明顯阻力,以技術線型來看MA 50跌破MA 200死亡交叉,油價依然承壓。油價整體疲弱主因為全球需求增長放緩及Non OPEC產量創高。然而,即將進入2024第一季OPEC+減產以及中東地緣政治風險反覆多少也能提供油價下檔支撐。油價預計低檔震盪。

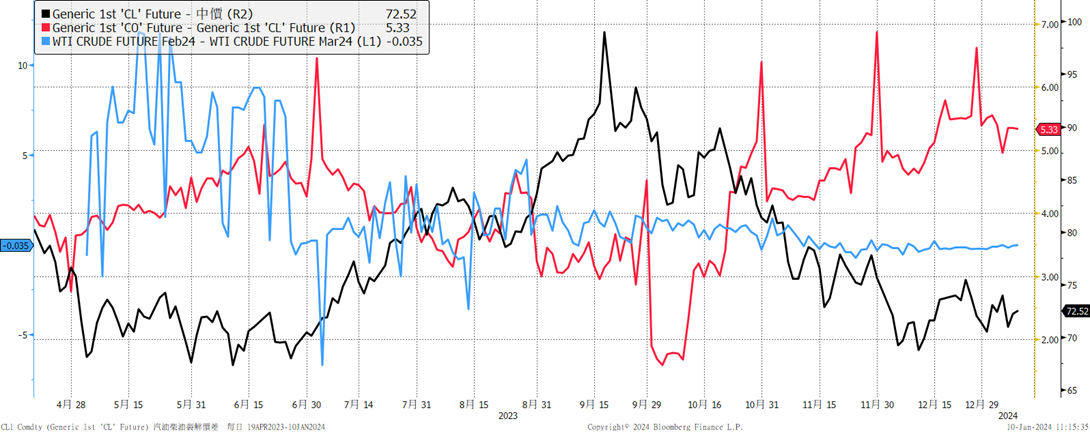

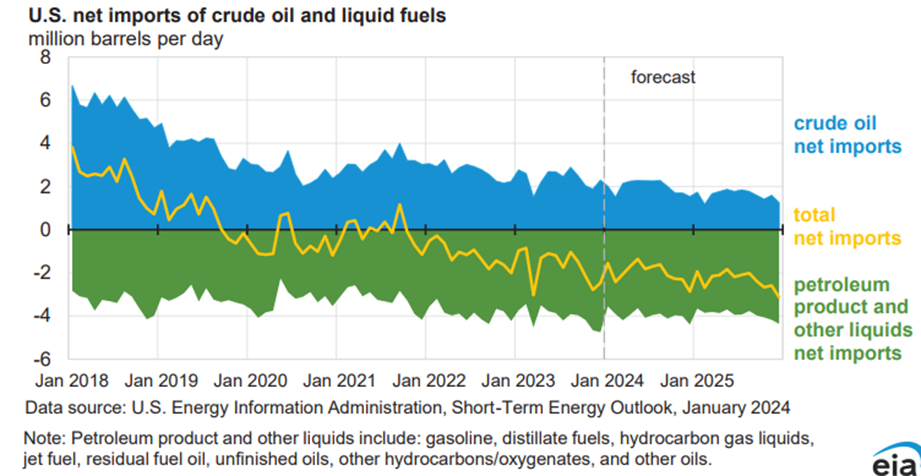

中東地緣政治風險升溫,將刺激美國原油需求,有助於縮小 WTI 原油和 Brent 原油之間的價差,且可能讓美國出口量打破紀錄。

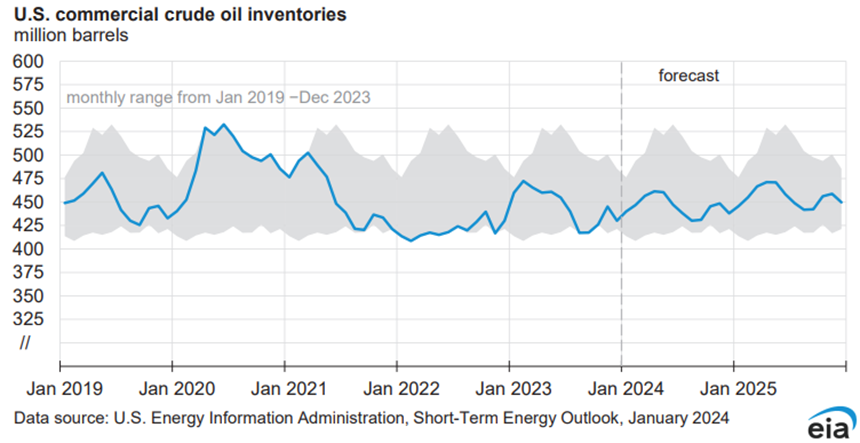

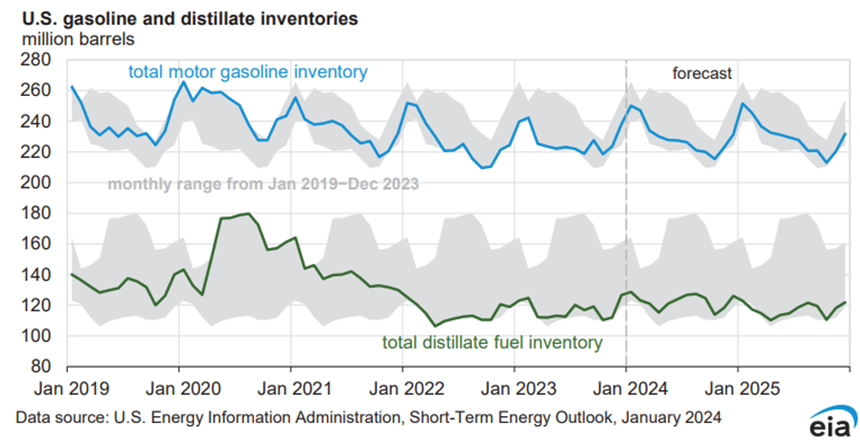

API盤後公布的數據顯示,截至1月5日當週,美國原油庫存-521.5萬桶(前期-741.8萬桶)、庫欣原油庫存-62.5萬桶(前期+76.5萬)、汽油庫存+489.6萬桶(前期+691.3萬桶)、蒸餾油庫存+687.3萬桶(前期+668.6萬桶),我們認為數據對於油價中性。

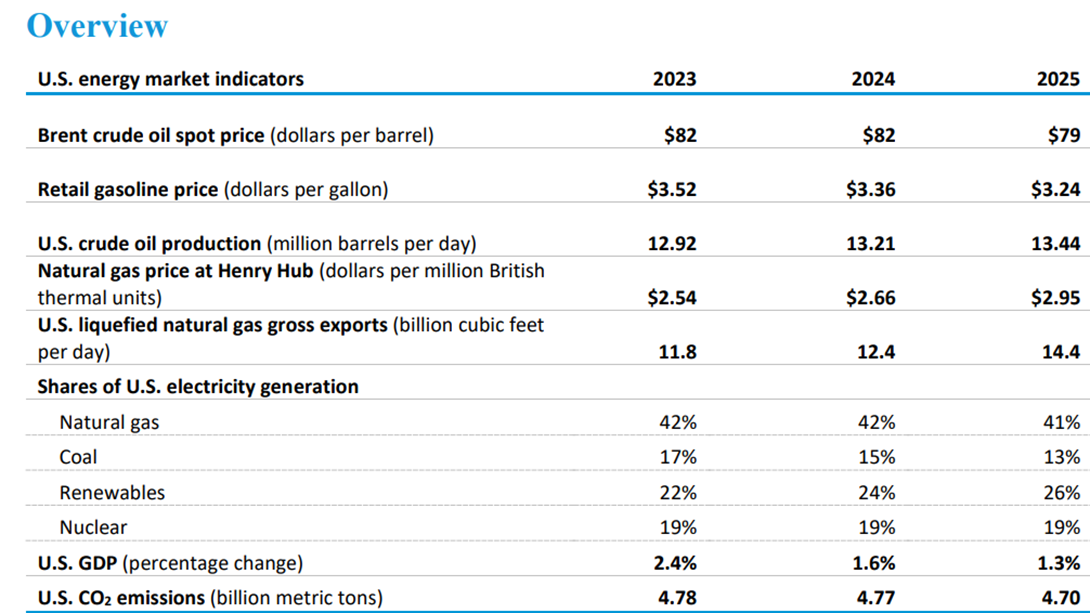

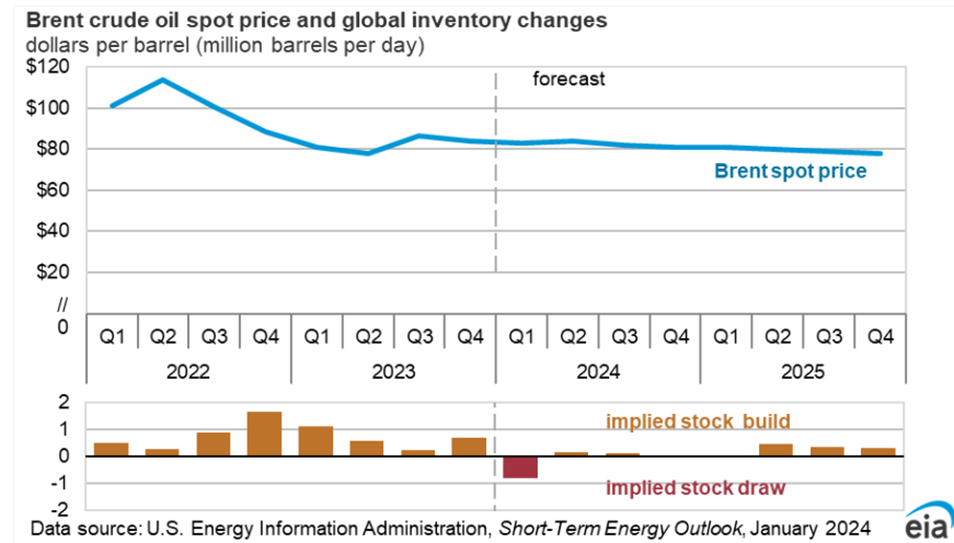

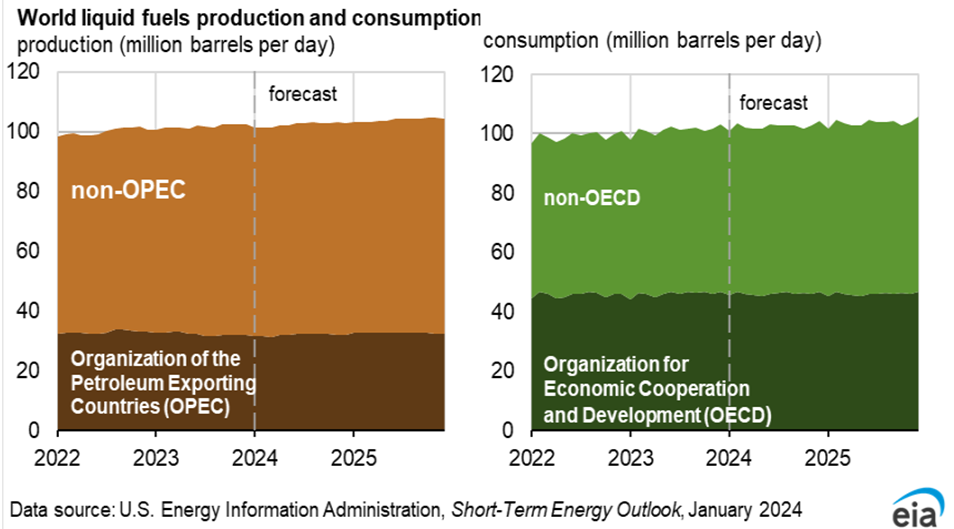

1月EIA STEO 下調今年WTI和Brent價格預期,上調今年全球原油產量預期,上調今年全球原油需求增速預期。

需求:上調2024需求增幅

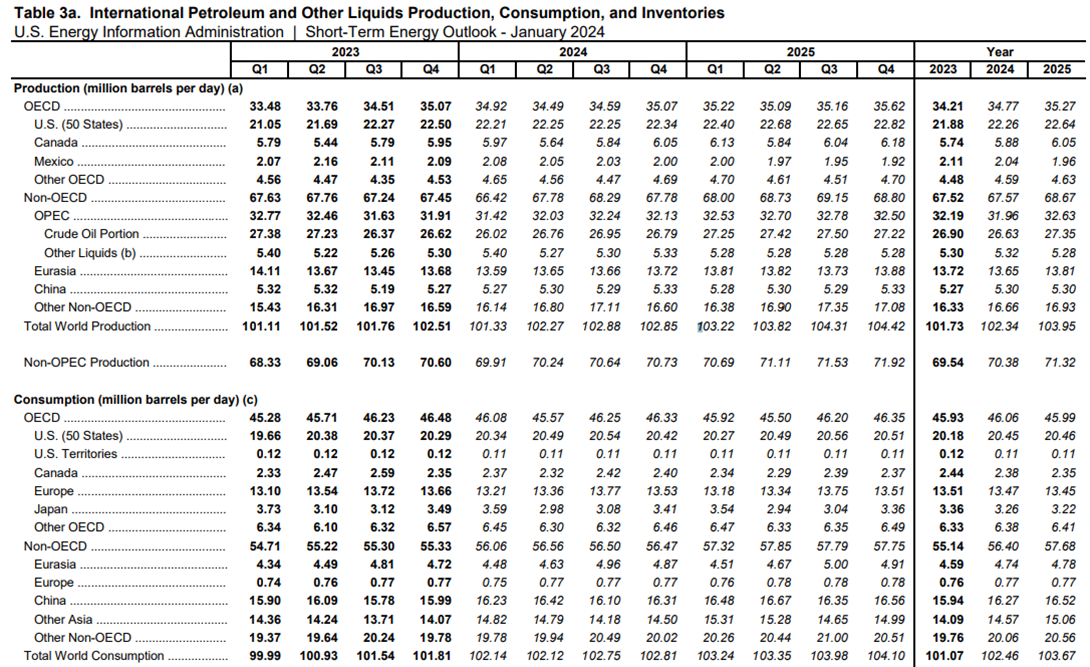

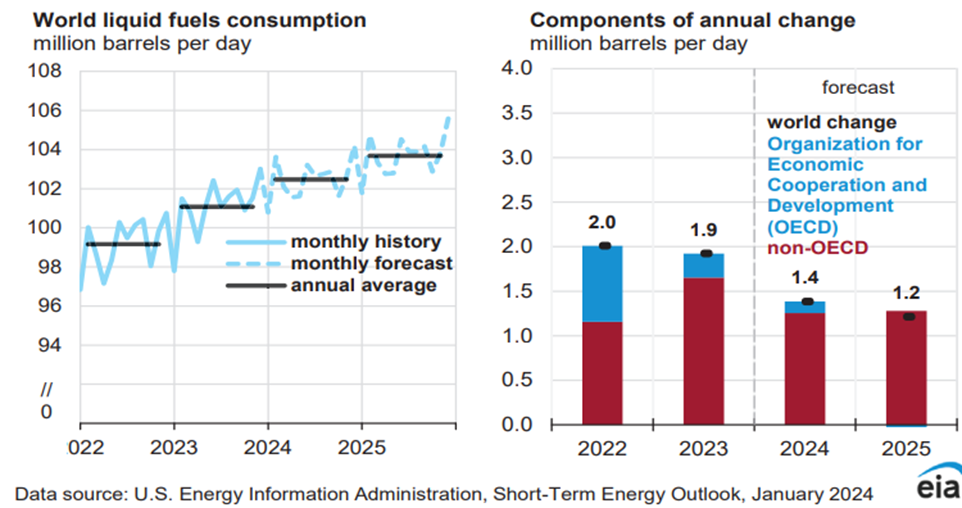

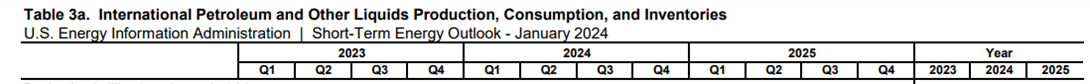

2023全球每日石油需求增幅192萬桶(原 185萬桶)至10107萬桶/日(上調7萬桶),主要來中國印度。自2023美國原油消費量增加17萬桶至2018萬桶/日(上調4萬桶) 與中國增加79萬桶至1594萬桶/日(持平)、印度增加30萬。2024全球原油消費量增幅139萬桶/日(原134萬桶)至10246萬桶/日(上調12萬桶)、2024美國原油消費量增加27萬桶/日至2045萬桶/日(上調6萬)與中國增加33萬桶至1627萬桶/日(持平)、OECD增加6萬桶至 4606萬桶(上調11萬桶)。2025全球原油消費量增幅121萬桶/日至10367萬桶/日。

供給:上調今年產量

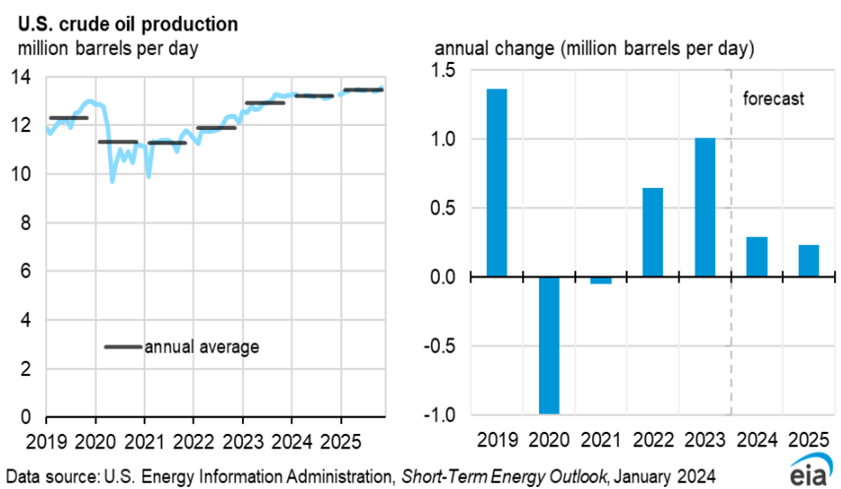

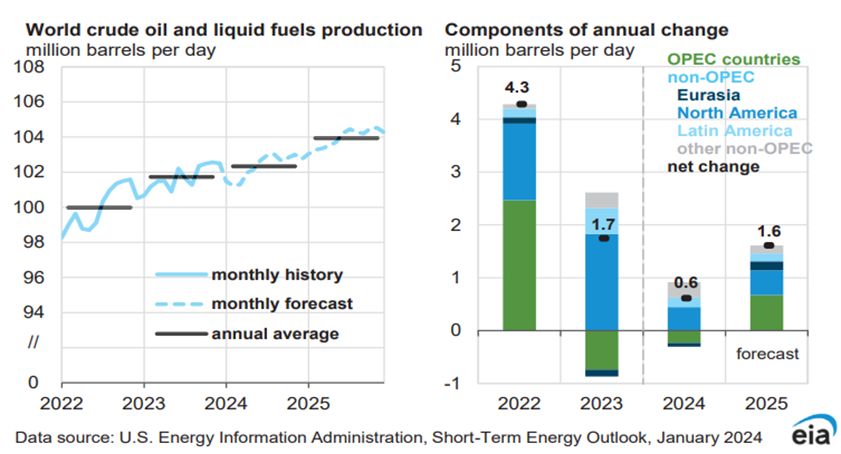

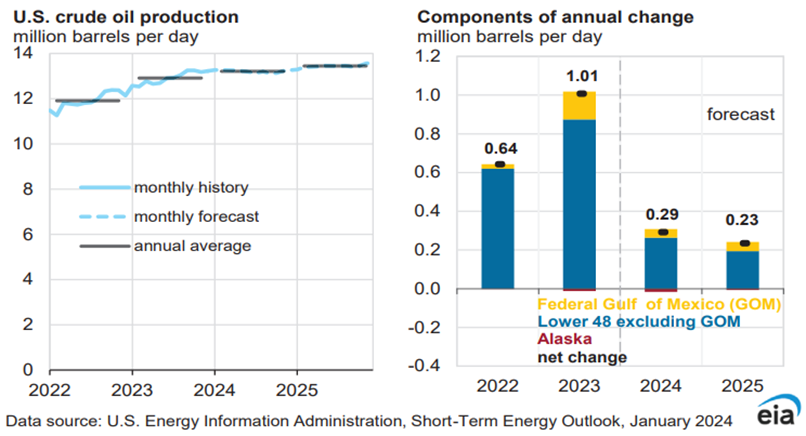

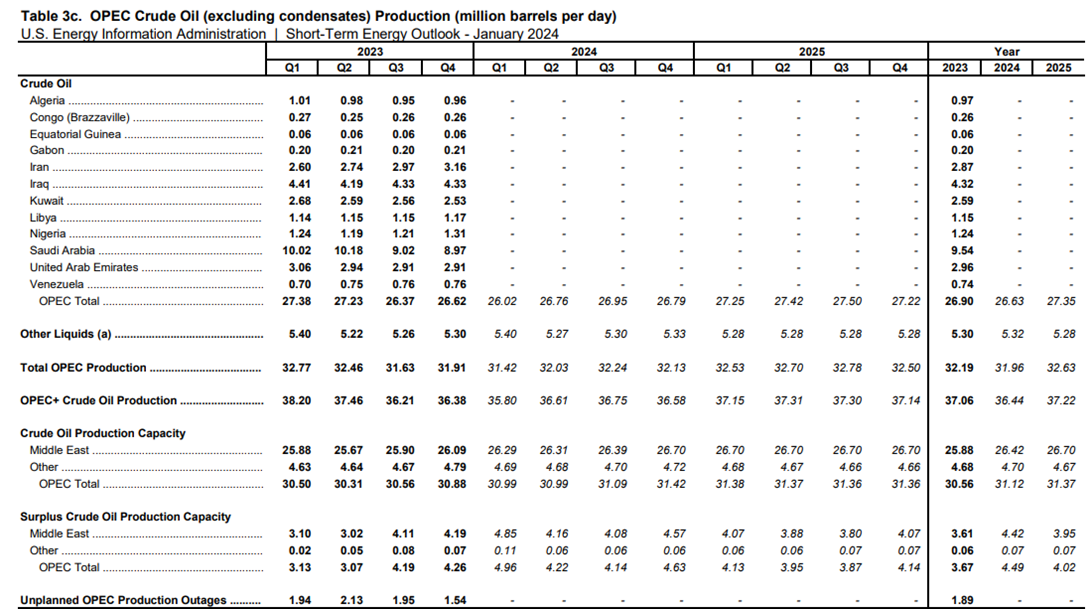

2023全球產油預估將年增163萬桶(原163萬桶)至10173萬桶/日(上調11萬桶) ,今年包括美國、挪威、加拿大、巴西與圭亞那等國的產油都可望增長。EIA 預估 2023 年底美國原油產量將回升至 1293萬桶(上調3萬),相較最新 週數據(1310 萬桶)。2024全球產油預估將增加61萬桶/日至10234萬桶/日(上調15萬桶)。由於OPEC+當前減產將於2024結束,2024OPEC液體燃料總產量將減少31萬桶/日至2663萬桶/日(下修37萬桶)。圭亞那2025產量從2023的40萬桶增加至70萬桶/日。

預計2023美國原油產量將增加101萬桶/日至1292萬桶(下調1萬桶)。2024美國原油產量將增加18萬桶/日至1344萬桶(上調33萬桶),高於2019 (1230 萬桶)水準。預測OPEC 2024將減少37萬桶/日至2663萬桶/日(下調37萬桶)。鑑於歐盟對俄羅斯的原油禁運將於2022/12/5起生效,2023減少22萬桶至1075萬桶(持平),2024減少3萬桶至1072萬桶(持平)。預計non-OPEC液體燃料產量6954萬桶/日(上調132萬桶),2024將再增加84萬桶/日至7038萬桶/日(上調130萬桶) ,抵消了產油國減產的影響。預測OPEC +2024將減少62萬桶/日至3644萬桶/日,2025增加70萬桶。

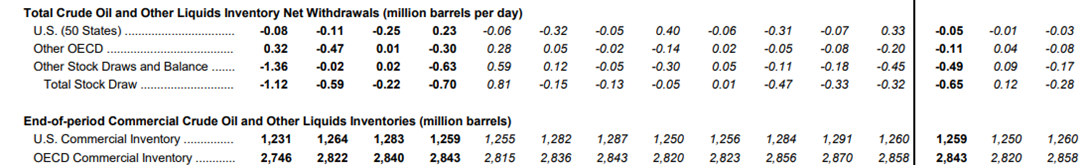

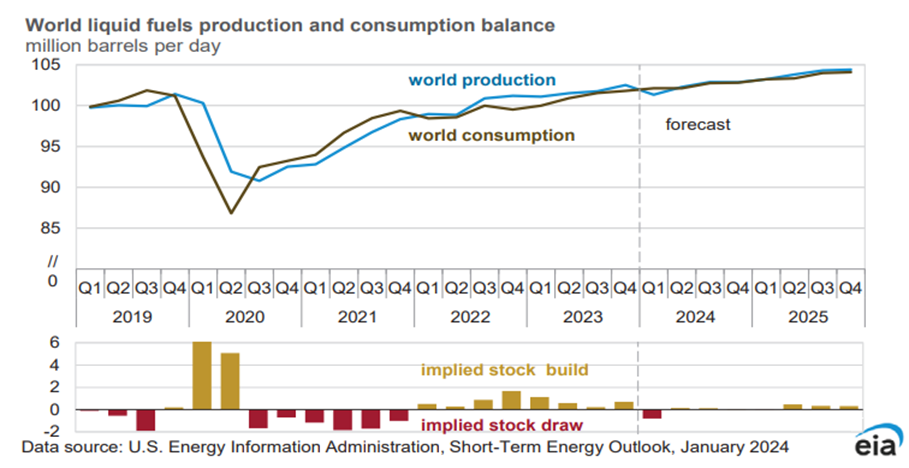

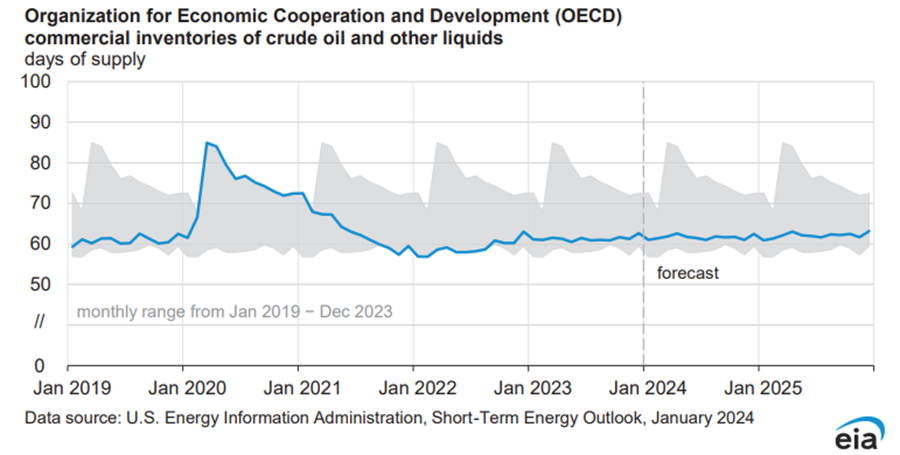

OECD 商業庫存仍在低檔,預估2024 28.2億桶(上調1300萬桶)和2025 28.58億桶。觀察機構預期調整路徑,可以發現最新2024Q1-2024Q3 全球石油庫存淨消耗較前月增加(0.81、-0.15、-0.13百萬桶 vs 12月預估:0.8、-0.03、-0.06百萬桶)。2023(-0.65百萬桶 vs 12月預估-0.62百萬桶)、2024(+0.12百萬桶 vs 12月預估+0.15百萬桶)、2025(-0.28百萬桶)。

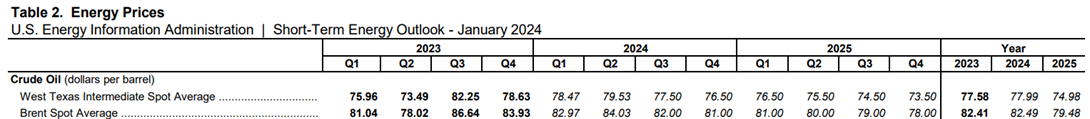

價格:下調今年

EIA預估WTI price 2023 77.99美元/桶(上調0.36元)、2024 74.98美元/桶(下調3.09元);BRENT price 2023 82.49美元/桶(上調0.09元) 、2024 79.48美元/桶(下調3.09元)。

【影響油價利多因素】

11月OPEC原油日產量較10月月減9萬至2781萬桶。OPEC+11/30會後表示多個OPEC+國家宣布額外自願減產,與2023/6原定的2024生產配額相比,合計將減產達220萬桶/日。減產將從2024/1/1-3/31。宣布額外自願減產:沙特(100萬桶/日)、俄羅斯也自願減產50萬桶/日。沙特10月產量較9月898萬桶減少至894萬桶/日。

2.美國開始回補SPR

2024/1/3購買 300 萬桶石油,4月交付。

3.中東地緣政治風險近期升溫 利比亞Sharara油田暫時關閉(產量自120 萬桶降至98.1萬桶/日。)

【影響油價利空因素】

1.美國第四季經濟放緩,就業消費降溫。歐洲經濟疲弱。

2.美國(油井生產效率提高)產量創歷史新高1320萬桶/日與非OPEC+國家產量加速。

3.中國復甦低迷以及通縮。

4.伊朗10月原油產量340萬桶/日(2019-2022受制裁降34%至200-255萬桶/日 2024/3預計再成長至400萬桶)。俄石油產品出口4週平均量創2023/4以來最高。委內瑞拉產量85萬桶/日。OPEC 成員國 12 月產量增加至2788 萬桶/日(年減100萬桶),較 11 月增加 7 萬桶 / 日,其中伊拉克、奈及利亞和安哥拉的增產抵消了沙烏地阿拉伯和 OPEC + 其他成員國的減產。

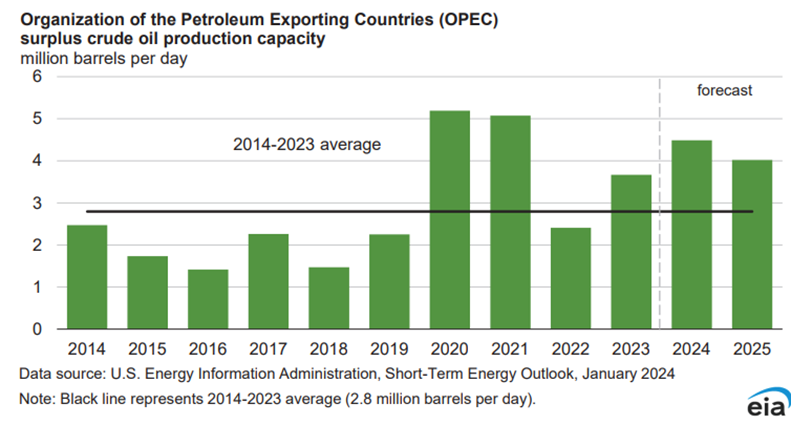

5.IEA表示即使OPEC+延長減產協議,2024全球油市仍小幅供過於求。OPEC+2024Q1閒置產能超過600萬桶/日可緩衝。

6.籌碼較前一周淨多單減少

截至12月26日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週增加9%至199,284口,創下5週以來的新高。

7.沙特調降2024/2交付亞洲的阿拉伯輕質原油等各級原油售價,對杜拜/阿曼原油均價的溢價額將較1月下滑2美元至1.5美元/桶,創27個月以來新低。

【美國天然氣】

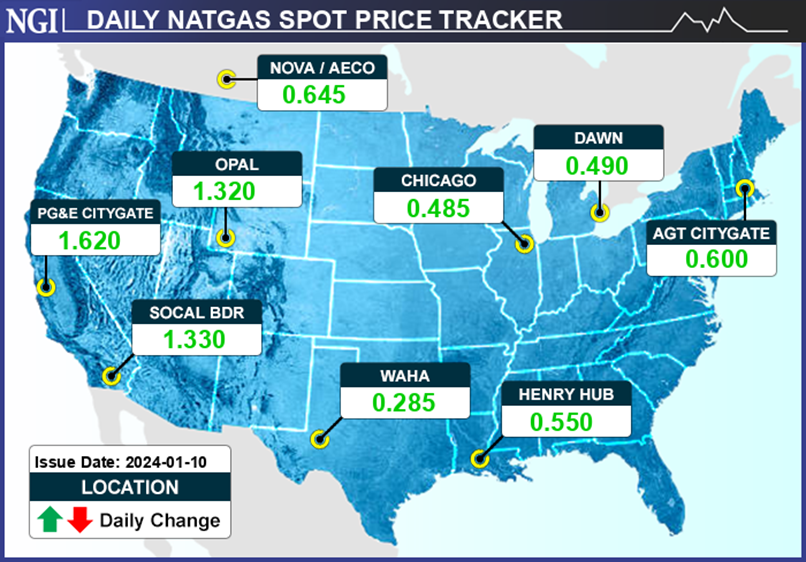

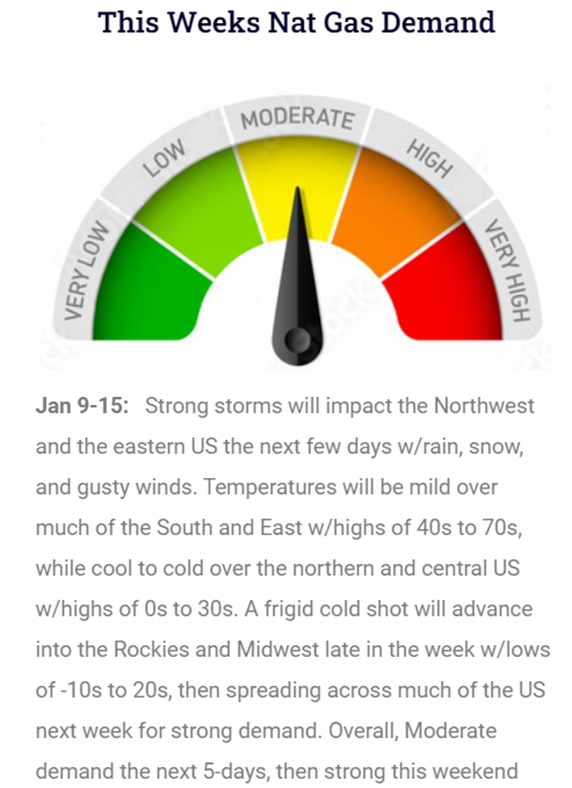

週二天然氣連6日上漲,盡管庫存報告減幅不如預期,但市場反映未來兩週冬季風暴將影響美國中部大部分地區,增加天然氣的供暖需求,且令核心天然氣生產地區潛在供應凍結的風險,目前價格仍在漲勢中,投資人需留意美國天然氣產量歷史新高105.2Bcf/d及初冬庫存水位高,適時獲利了結,拉回再進場。

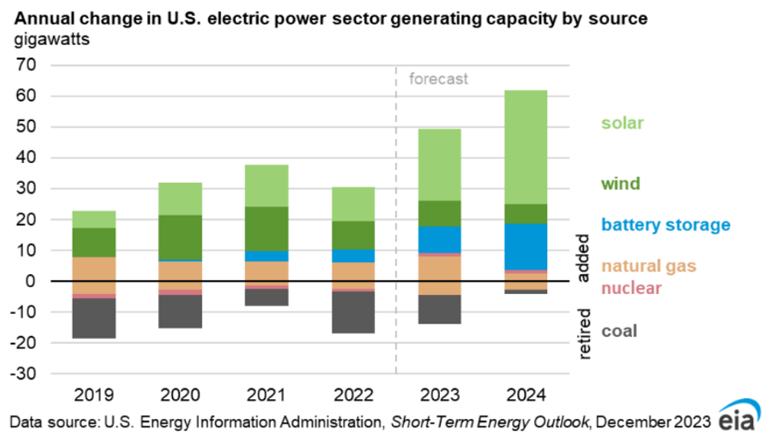

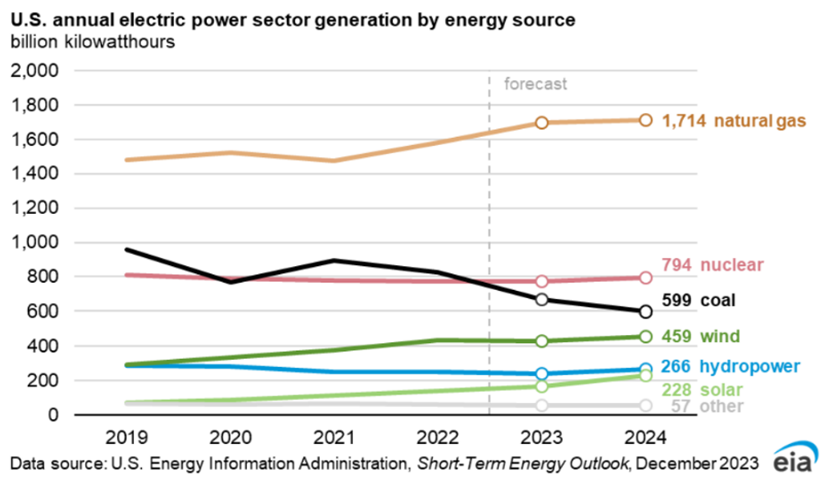

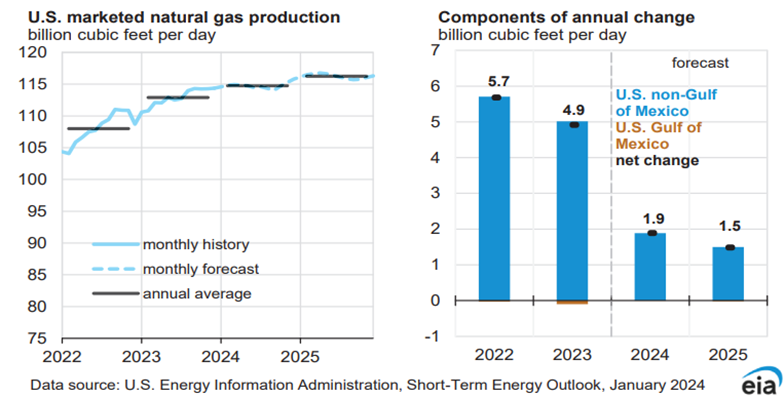

1月EIA STEO下調今年天然氣價格預期,上調今年產量消費量。

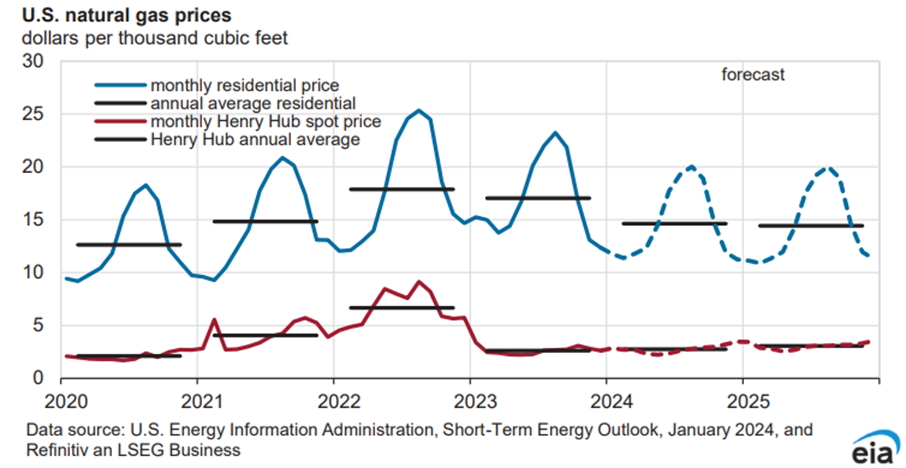

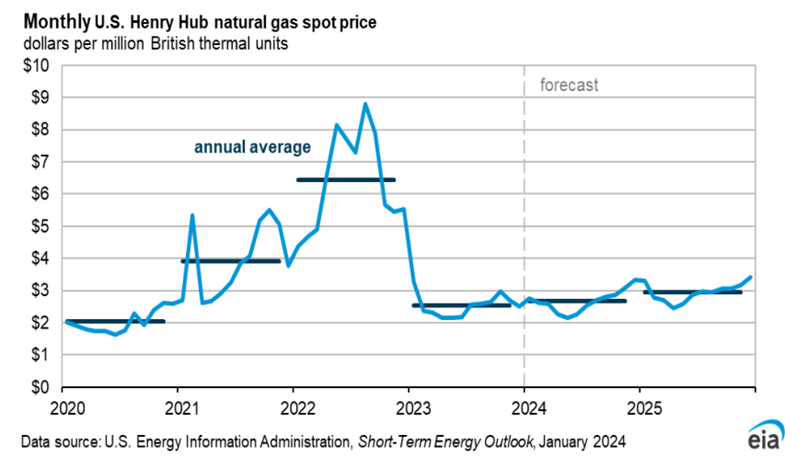

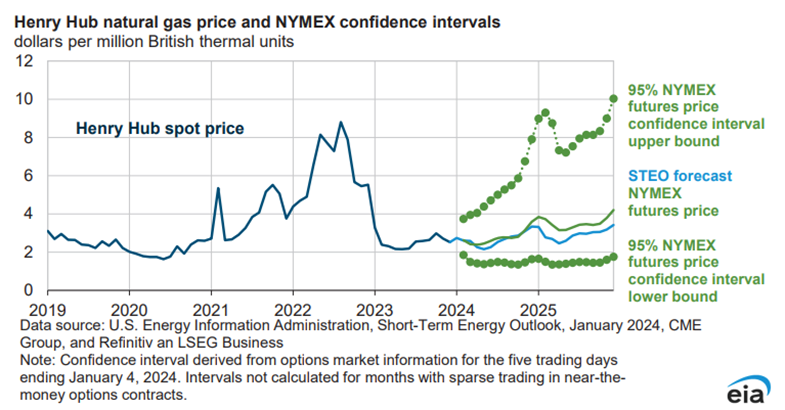

價格:上調今年

2023美國天然氣價格為2.54美元/tcf(下調0.02元)、2024為2.66美元/tcf(下調0.13元)。

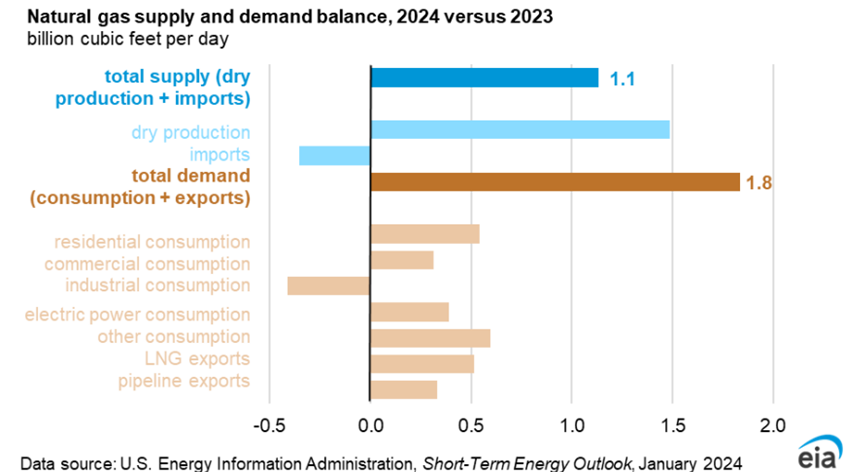

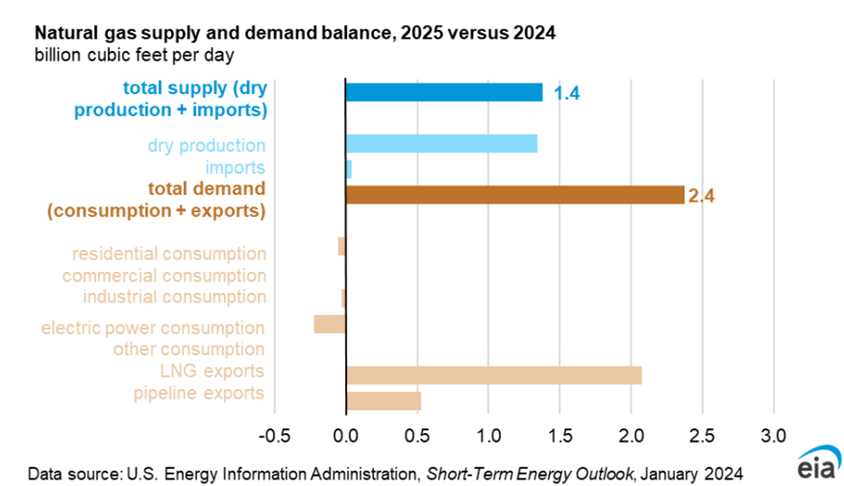

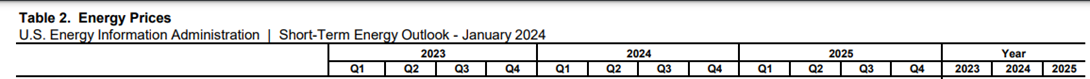

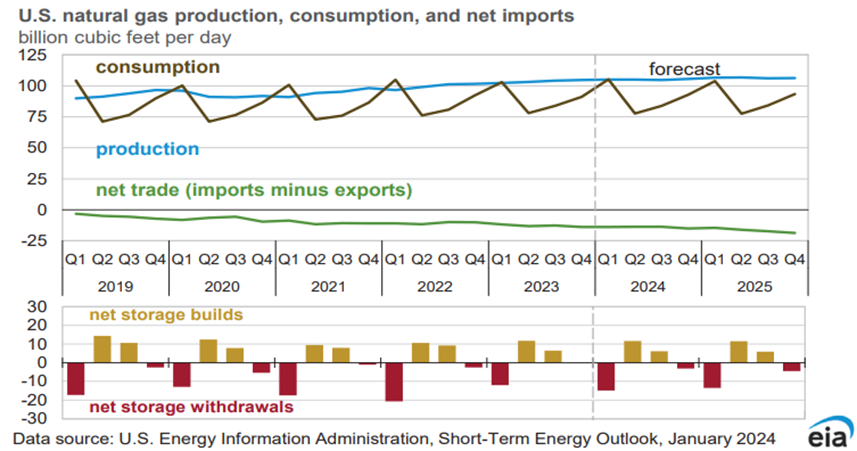

需求:上調2024

2023平均為88.9Bcf/d (下調0.56Bcf/d)、2024平均為89.89Bcf/d(上調0.27Bcf/d)。

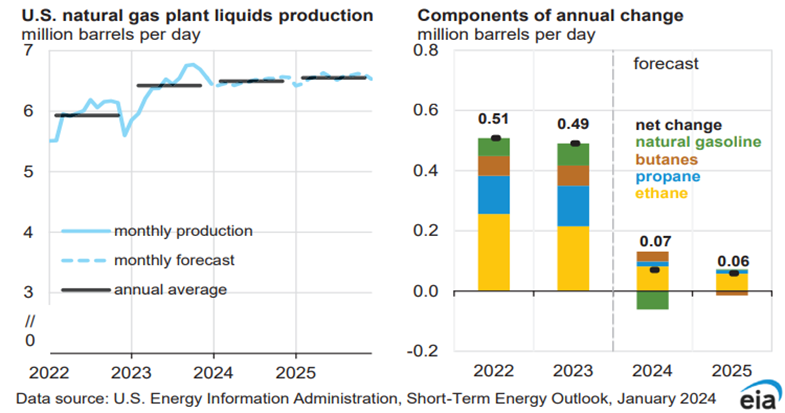

供給:上調2024

2023為112.92Bcf/d (下調0.09Bcf/d)、2024為114.77Bcf/d (上調0.23Bcf/d)。2023美國乾天然氣產量預估103.55Bcf/d (下調0.12Bcf/d),2024乾天然氣產量預估達到105.04Bcf/d (上調0.13Bcf/d),均將超過2022年的紀錄新高99.6 Bcf/d。

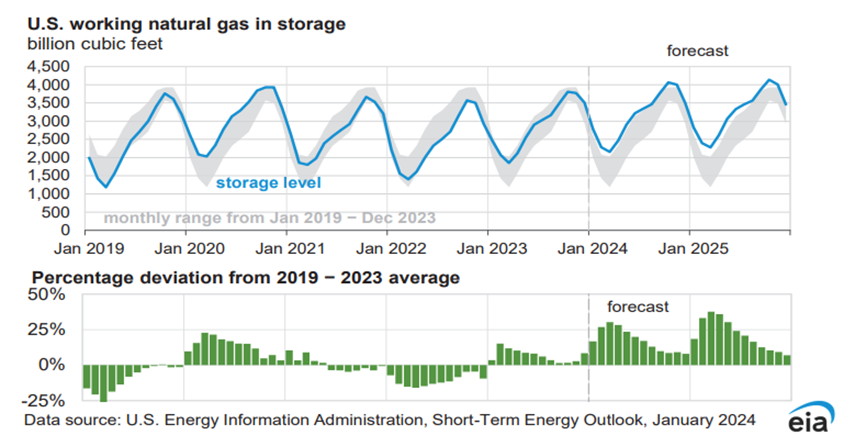

明年庫存:較前月寬鬆

觀察機構預期調整路徑,可以發現最新2024Q1-2023Q3天然氣庫存較前月增加(2155、3216、3778bcf vs 12月預估:2023、3123、3715bcf)以及2023全年(3507bcf vs 12月預估3300bcf)、2024全年(3492bcfvs 12月預估3457bcf)。根據機構模型,反映生產強勁和暖冬,到庫存提取季節結束時,將使2024 / 3月底的庫存盈餘超過2000 Bcf,較過去5年的同期平均值高出22%。

【影響天然氣價格利多因素】

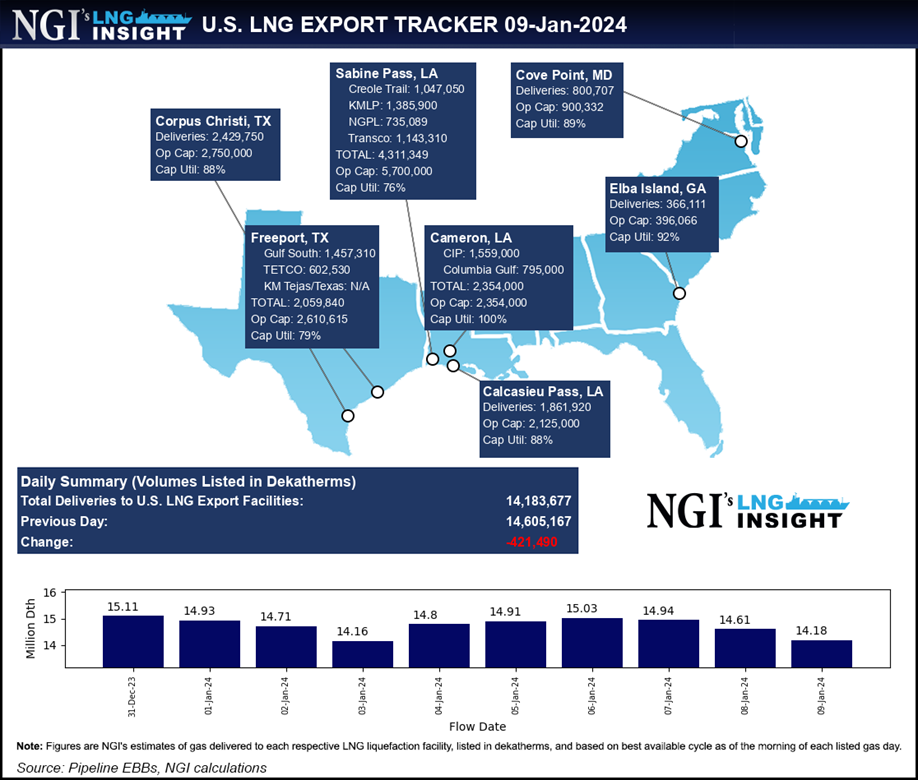

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。

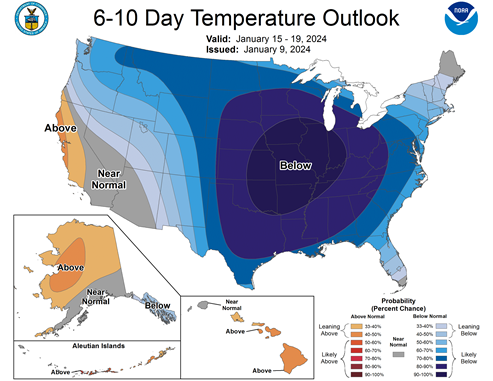

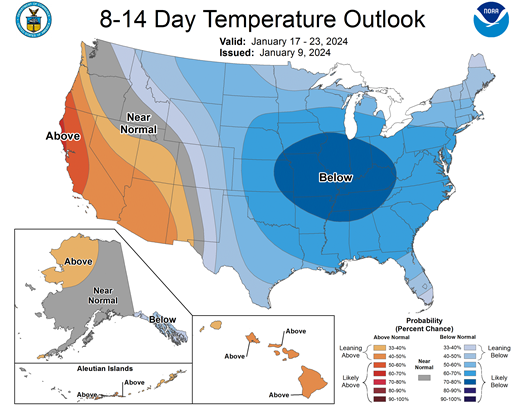

2.2024/1月天氣轉冷

3.淨空單較前一週減少

【影響天然氣價格利空因素】

1.美整體產量今明年持續創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2024預計供過於求。2023/11美國月度乾天然氣產量創歷史新高104.9Bcf/d。2023前11 個月的成長率為3.3% (3.3 Bcf/d)。2024 年美國乾天然氣總產量將持續增加,較2023年增1.2%。

2. 2023/12暖冬取暖需求相對疲軟

今年冬季供暖度日數比前 10 年平均水平減少 4%,這將使住宅/商業供暖消耗比五年平均水平減少 2%。預計今年冬天平均會比正常溫暖,但預計2024/1-2會比2023較正常溫暖的1-2月更冷。2024第一季較2023第一季冷,多4% HDDs。預計今年美國冬天3220 HDDs ,與去年冬天一樣但低於前10年(2013-2022)冬季平均水平4%。

3.美國庫存進入消耗庫存季節(11/1-3/31)。初冬庫存水位高

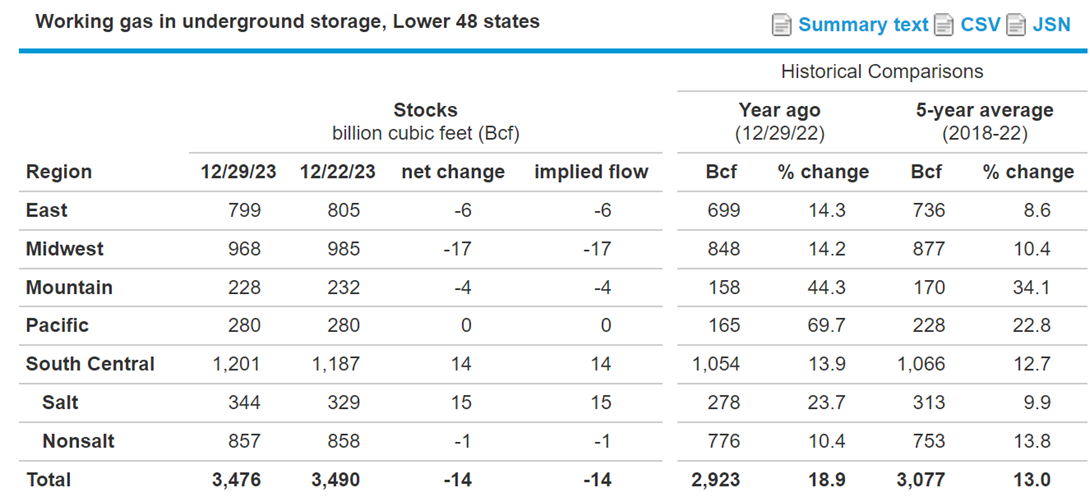

截至12月29日當週,美國天然氣庫存-14Bcf低於預期 (2018-2022平均-97Bcf,去年同期冬季風暴-219Bcf)至3476Bcf ,較過去5年的同期平均值3077Bcf增加399Bcf(+13%),較去年同期2923Bcf增加553Bcf(+18.9%)。根據機構模型,反映生產強勁和暖冬,到庫存提取季節結束時,將使2024 / 3月底的庫存超過2000 Bcf,較過去5年的同期平均值高出22%。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。