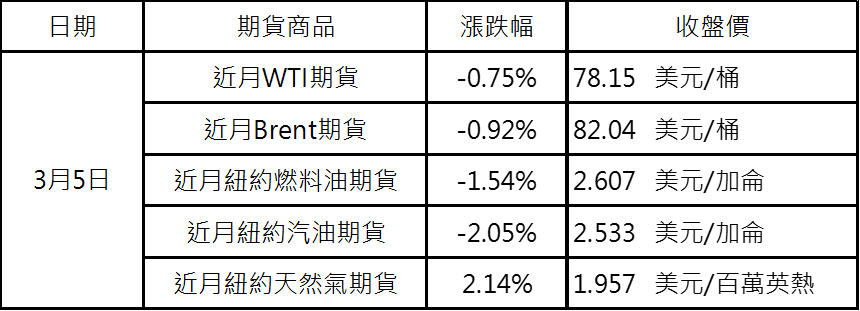

20240306【國際能源】OPEC+減產預期實現,部分獲利了結賣壓出籠

OPEC+減產預期實現,部分獲利了結賣壓出籠

【原油】

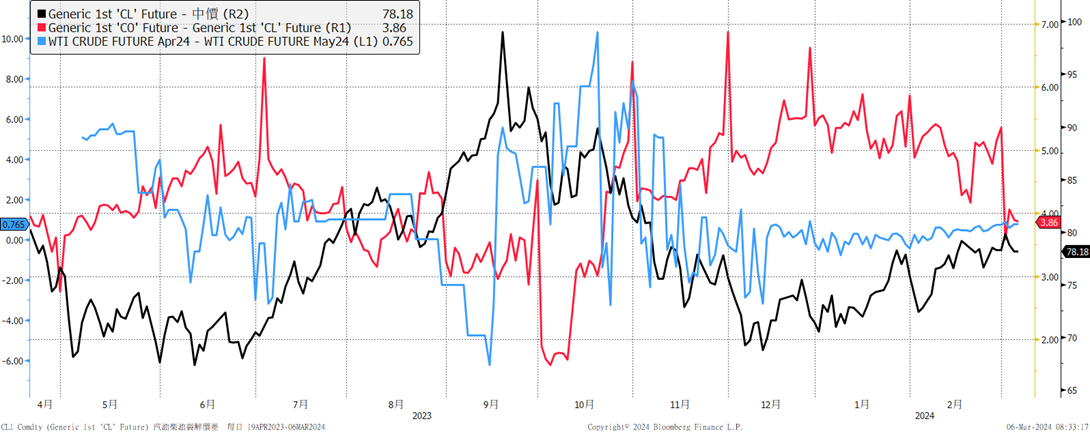

週二市場消化完OPEC+減產至Q2訊息部分利多出盡(部分人士解讀需求疲軟才須減產),油價拉回。盡管IEA月報下修今年全球石油需求增幅及美降息預期延至6月,然中東風險依舊緊張(以色列軍隊襲擊使得停火協議談判複雜化但美國正推動一周後齋戒月前達成)以及OPEC+決議減產延至2024Q2(減產220萬桶/日),支撐價格。油價目前偏多看待(目前還在75-80震盪),大漲機率不大,主因為今年全球原油需求增速放緩及Non OPEC產量創高。然而,2024第一季OPEC+減產和中東地緣政治風險反覆以及夏季將來臨使得下方有所支撐。

期貨逆價差稍微擴大

【影響油價利多因素】

2024/3/4OPEC+決議減產延至Q2(名義減產220萬桶/日),自2022以來OPEC+承諾減產586萬桶/日(佔全球需求5.7%)。俄宣布Q2漸進式擴大減產及放寬出口限制,6月擴大減產47.1萬桶/日。OPEC2月產量月+8.7萬至2642萬桶/日(利比亞+15萬)。俄1月出口-30.7萬桶/日。

2.美國開始回補SPR 2024/2/27購買 300 萬桶石油。

3.美國經濟穩健

4.中東地緣風險緊張

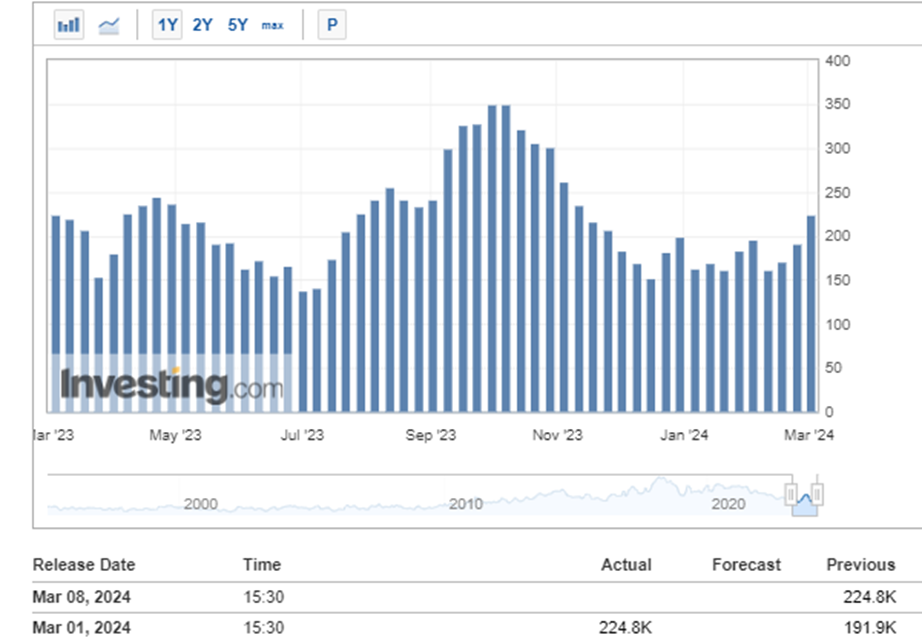

5. 截至2月27日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週增加17%至224,790口,創下近4個月來的新高。

6.夏季將來臨 汽油需求轉強

7.沙特阿美上調4月銷往亞洲的原油售價(升水1.7美元/桶)。

【影響油價利空因素】

1.2024全球原油需求增速放緩(IEA下調至122萬桶/日)。

2.美國(油井生產效率提高)產量創歷史新高與 NON OPEC+國家產量加速。

3.中國復甦低迷以及通縮。

4.OPEC備用產能500萬桶/日 IEA表示2024供過於求

【美國天然氣】

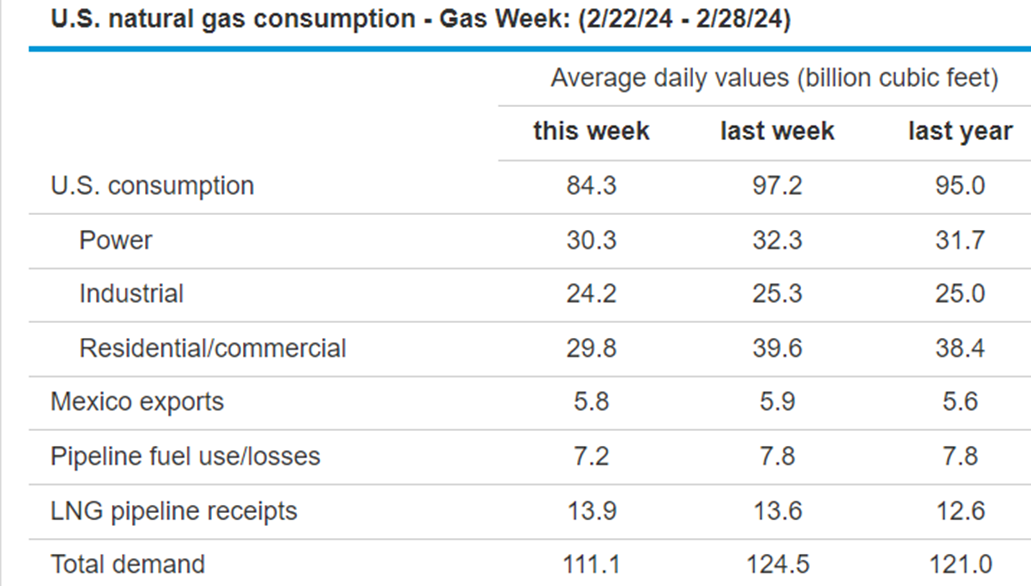

週二天然氣續漲反映廠商減產保價。美國最大天然氣生產商EQT 3月前減1Bcf/d,預計第一季減產30-40Bcf(該公司季度產量7%),應對溫暖天氣及庫存壓力造成的低價格環境。整體基本面仍不佳:天氣溫和需求平淡迎接淡季、庫存壓力大以及籌碼偏空。雖然廠商減產保價(觀察是否有其他家跟進),使得天然氣跌深反彈,但漲勢若要大漲還是得靠天氣預測的幫忙。

【影響天然氣價格利多因素】

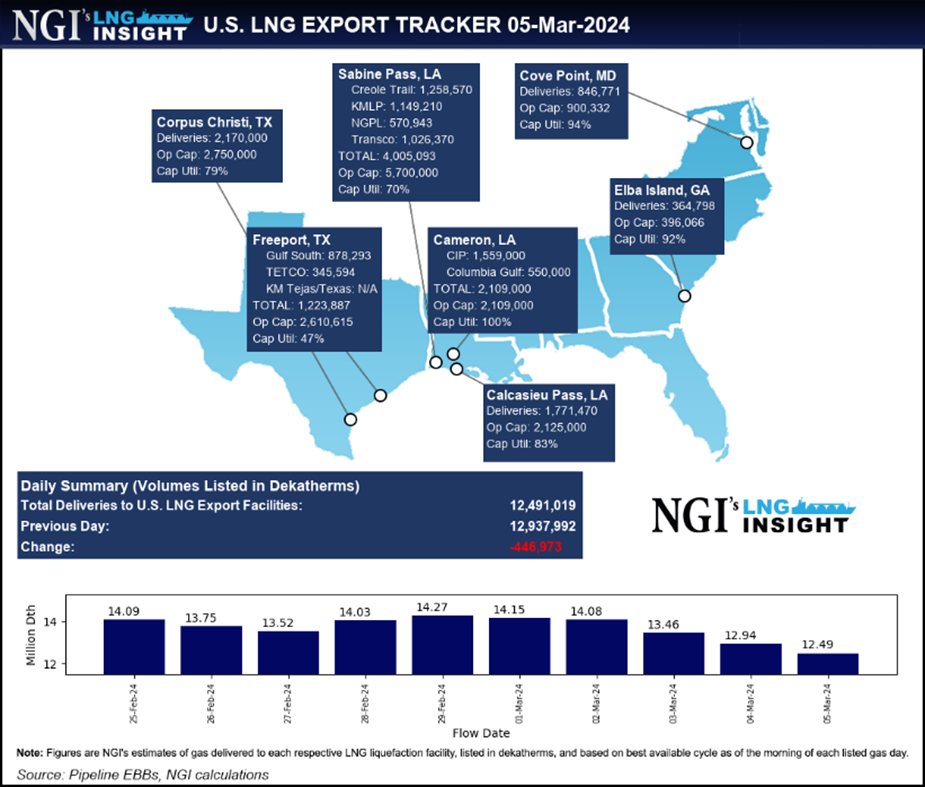

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。2024/1/27自由港將關閉一個工廠,持續約一個月。美國暫停新的LNG出口項目的決定(審查環境和經濟影響)。今明兩年LNG出口預估將分別年增4%(0.5 Bcf/d)與17%(2.1 Bcf/d)。

【影響天然氣價格利空因素】

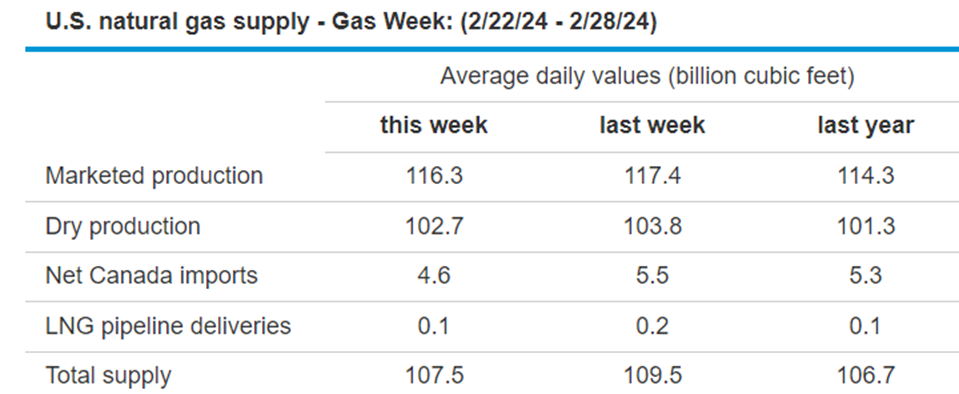

1.美整體產量今明年持續創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2024預計供過於求。2023/12美國月度乾天然氣產量創歷史新高105.5Bcf/d。2024 美國乾天然氣總產量將持續增加,較2023年增1.2%。2024/2/26 產量102.5Bcf/d。

2.美國庫存進入消耗庫存季節(11/1-3/31)。

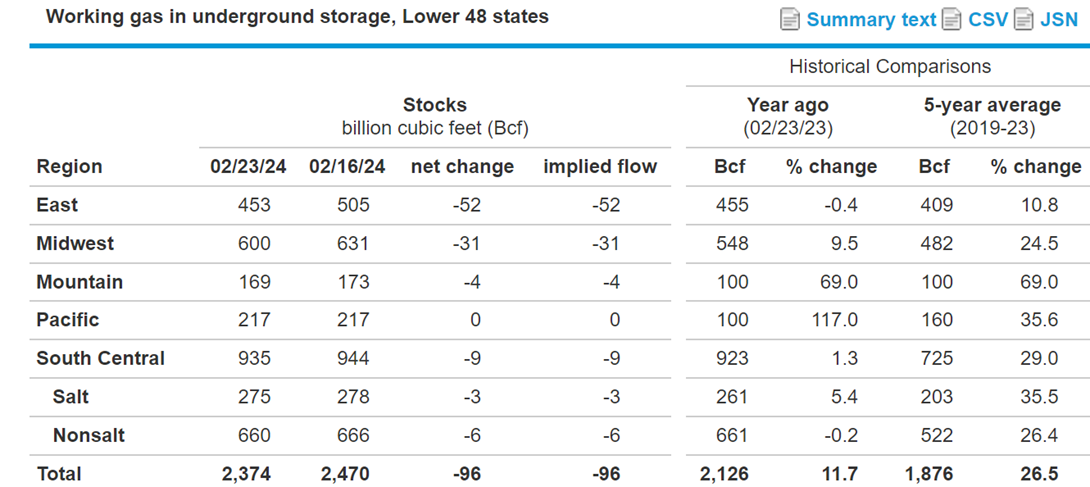

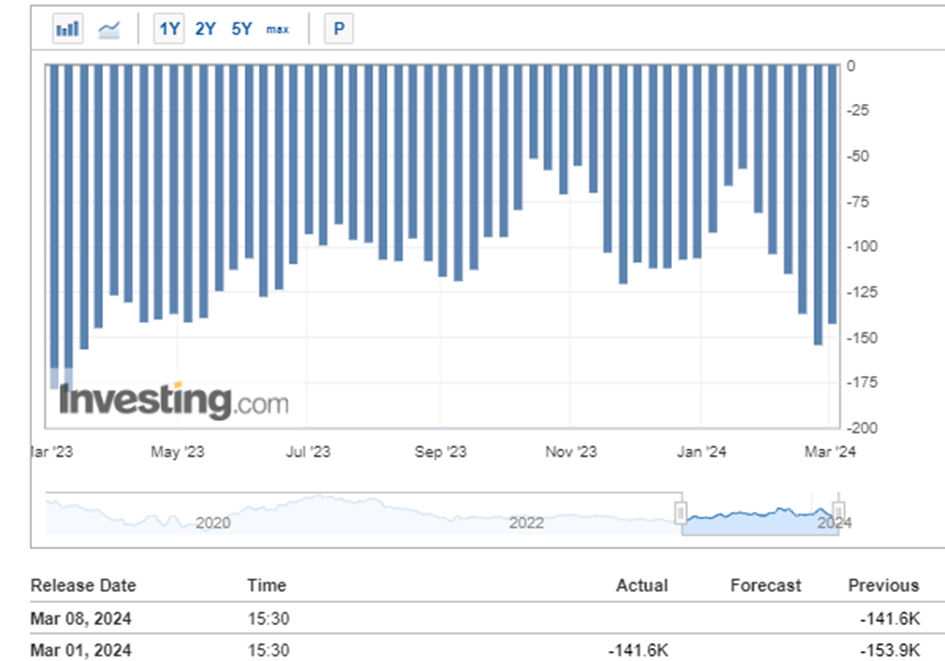

截至2月23日當週,美國天然氣庫存-96Bcf高於預期 (2018-2022平均-143Bcf,去年同期-79Bcf)至2374Bcf ,較過去5年的同期平均值1876Bcf增加498Bcf(+26.5%),較去年同期2126Bcf增加248Bcf(+11.7%)。根據機構模型,庫存提取率若與五年均值6.6Bcf/d相比,到庫存提取季節結束時,將使2024 / 3月底的庫存2131Bcf,較過去5年的同期平均值1633Bcf高出498Bcf。

3.籌碼偏空

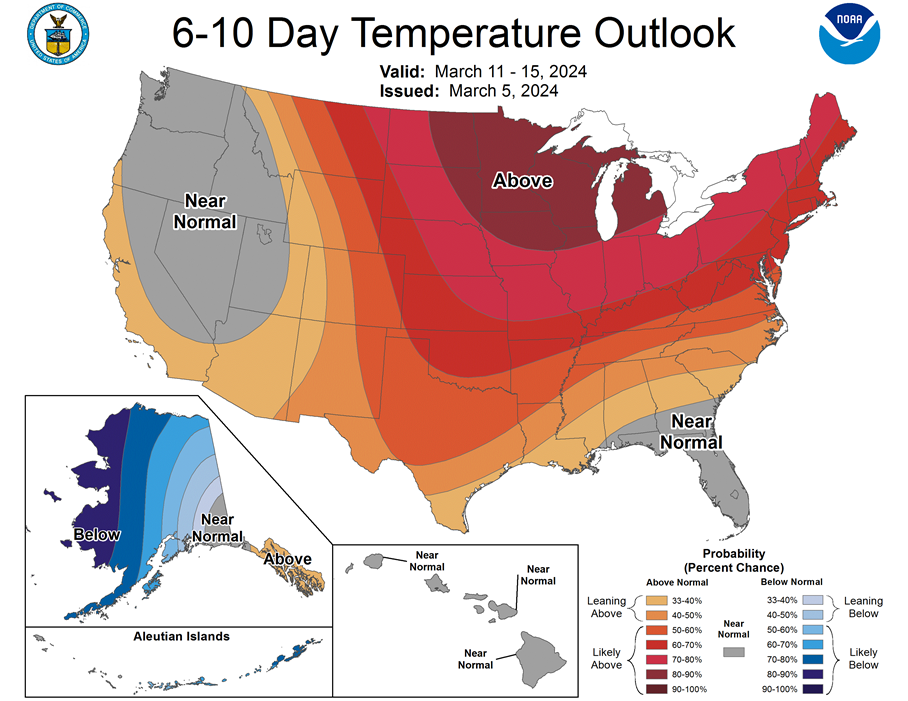

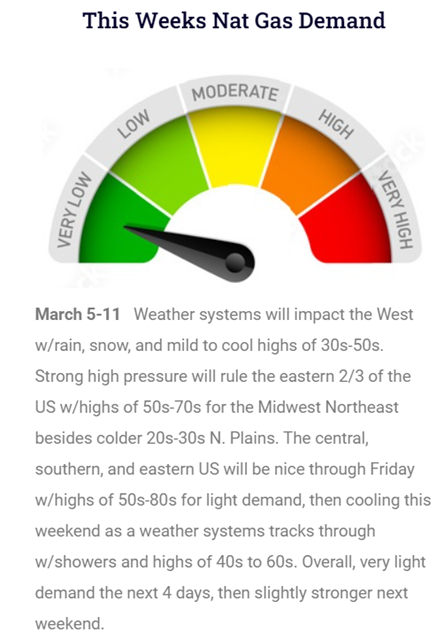

4.天氣溫和 需求平淡 將進入淡季

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。