20240410【國際能源】市場關注中東停火協議進展,油市續跌

【原油】

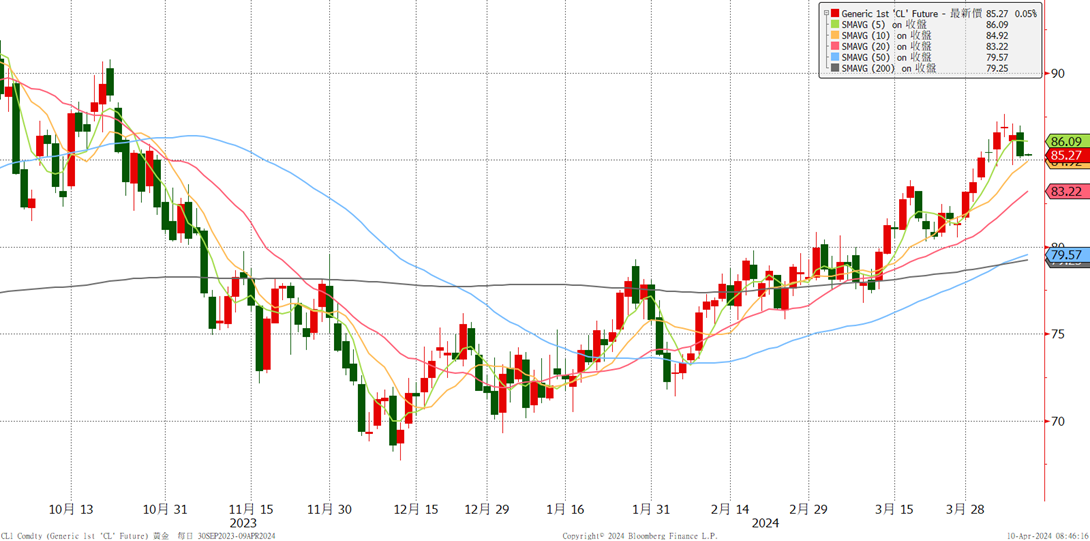

週二油市因以色列自表示加薩停火談判取得進展,地緣風險壓力減緩,油市連跌二日。停火談判可能沒這麼順利,不過伊朗表示不會封鎖霍爾姆茲海峽。油價近期雖震盪偏多,然買方力道縮小,多方力道減緩。盡管今年全球原油需求增速稍微放緩及Non OPEC產量創高。然而,OPEC+減產至2024Q2和地緣政治風險反覆、美中經濟增長改善以及夏季旺季來臨,下方有支撐。

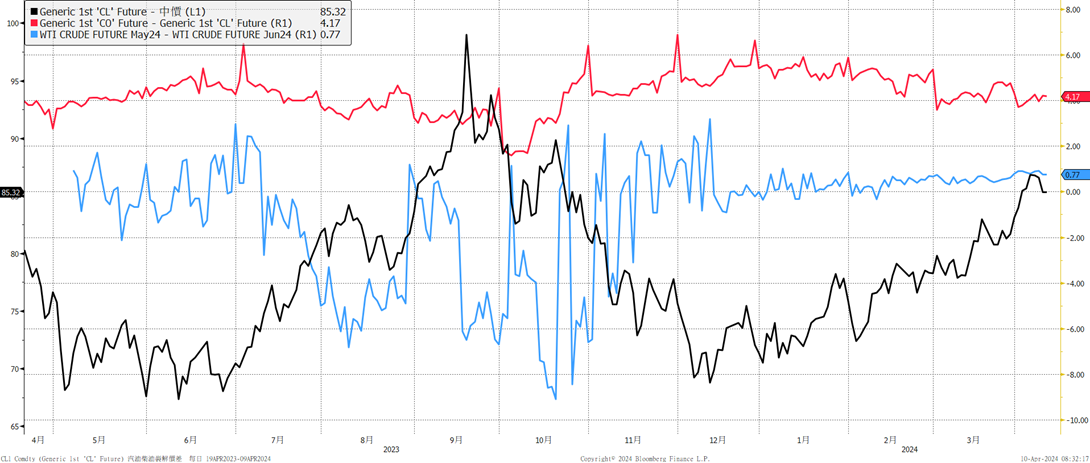

期貨逆價差縮小

【影響油價利多因素】

2024/3/4OPEC+決議減產延至Q2(名義減產220萬桶/日),自2022以來OPEC+承諾減產586萬桶/日(佔全球需求5.7%)。俄宣布Q2漸進式擴大減產及放寬出口限制,6月擴大減產47.1萬桶/日以達成6月底之前實現900萬桶/日的目標。OPEC3月產量月-5萬至2642萬桶/日。2024/4/3公告表示,以下OPEC+國家宣布今年Q2將額外自願減產:沙烏地阿拉伯(100萬桶/日)、伊拉克(22萬桶/日)、阿拉伯聯合大公國(16.3萬桶/日)、科威特(13.5萬桶/日)、哈薩克(8.2萬桶/日)、阿爾及利亞(5.1萬桶/日)、阿曼(4.2萬桶/日)。墨西哥國有石油公司 Pemex 要求旗下交易部門 PMI 取消 4 月份多達 43.6萬桶 / 日的墨西哥原油出口

2.美國開始回補SPR 美國經濟穩健上修2023Q4GDP

3.中東地緣風險緊張

4. 截至4月2日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週增加8.2%至300,897口,創下去年10月以來的新高。

5.美夏季將來臨 汽油需求轉強 夏季汽油零售價或觸及4美元/加侖

6.沙特上調對亞洲所有原油等級的官方售價。

【影響油價利空因素】

1.2024全球原油需求增速放緩

2.美國(油井生產效率提高)產量創歷史新高與 NON OPEC+國家產量加速。

3. OPEC備用產能500萬桶/日

【美國天然氣】

週二天然氣續彈,原因為出口走強及產量下降稍微抵銷天然氣需求平淡。雖然因廠商減產,目前產量於100bcf以下,然而整體基本面仍不佳:庫存壓力龐大以及籌碼偏空,不利價格。天然氣價格要有起色要看減產執行力以及之後夏季的空調需求。目前低檔震盪止跌。

【影響天然氣價格利多因素】

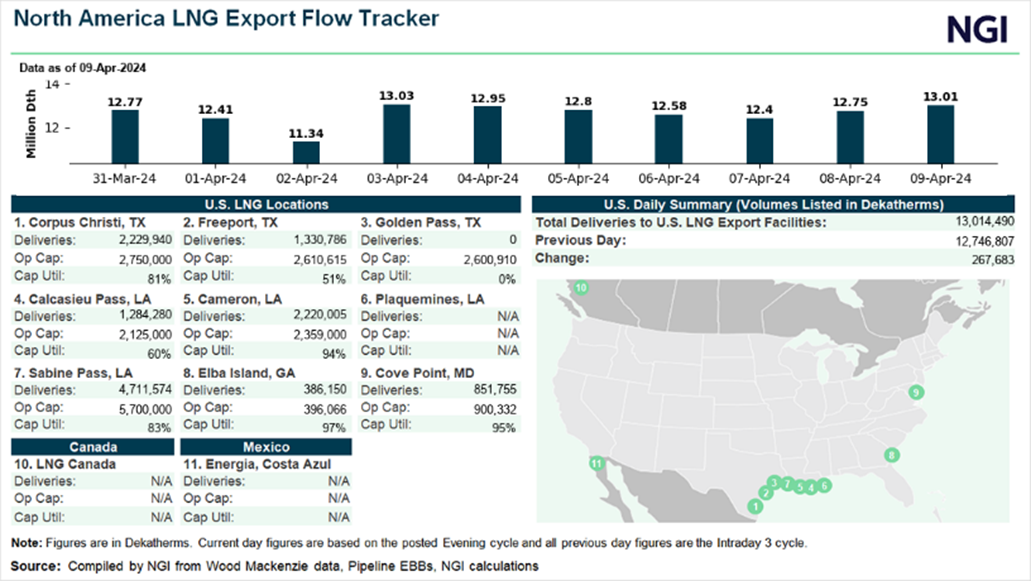

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。2024/1/27自由港將關閉一個工廠,持續約一個月。美國暫停新的LNG出口項目的決定(審查環境和經濟影響)。今明兩年LNG出口預估將分別年增4%(0.5 Bcf/d)與17%(2.1 Bcf/d)。

2.廠商陸續減產,目前產量於100Bcf/d以下。

美國天然氣業者生產成本US$2.2-2.3/MMBtu,現金成本US$1.8-1.9/MMBtu,代表氣價再度下跌空間不大。

【影響天然氣價格利空因素】

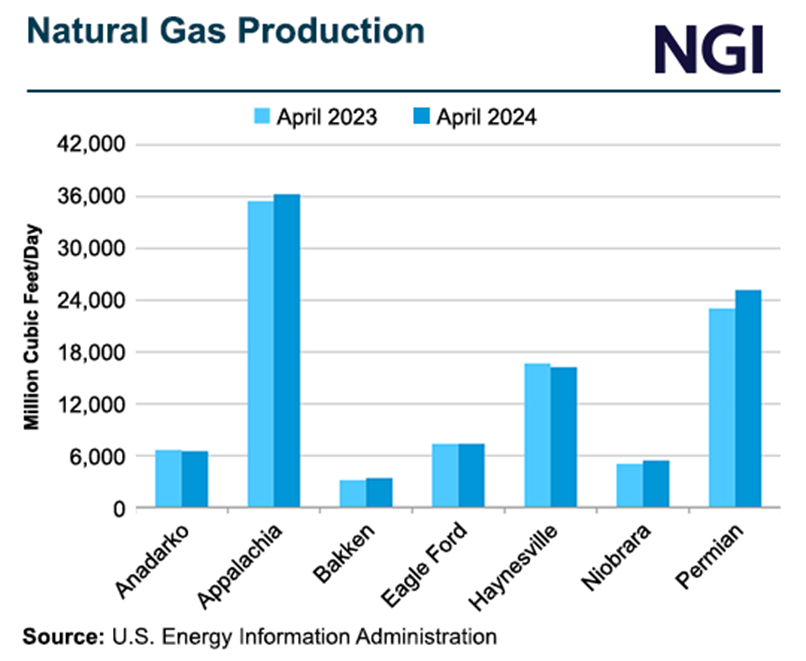

1.美整體產量今明年持續創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2024預計供過於求。2023/12美國月度乾天然氣產量創歷史新高105.5Bcf/d。2024 美國乾天然氣總產量將持續增加,較2023年增1.2%。2024/4 產量100.5Bcf/d。

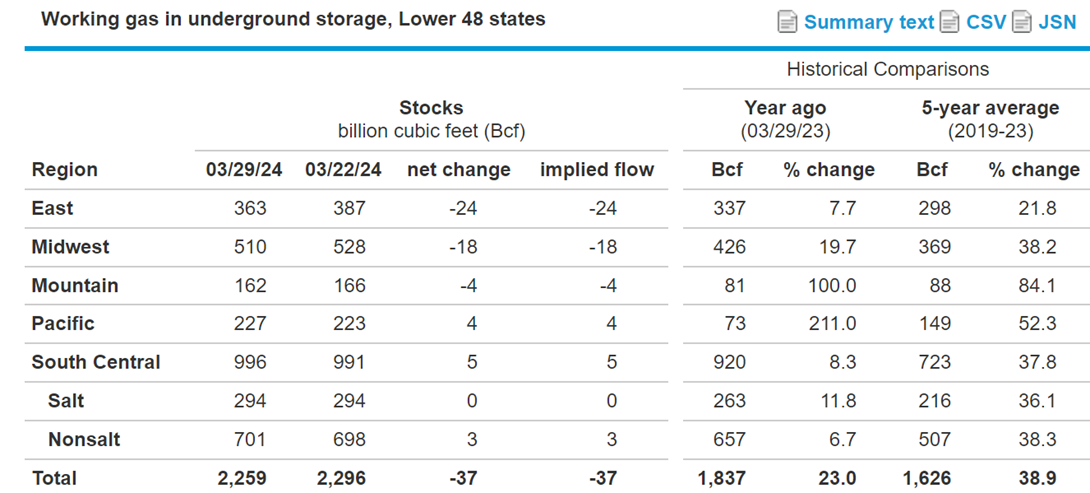

2.美國庫存進入消耗庫存季節(11/1-3/31)。

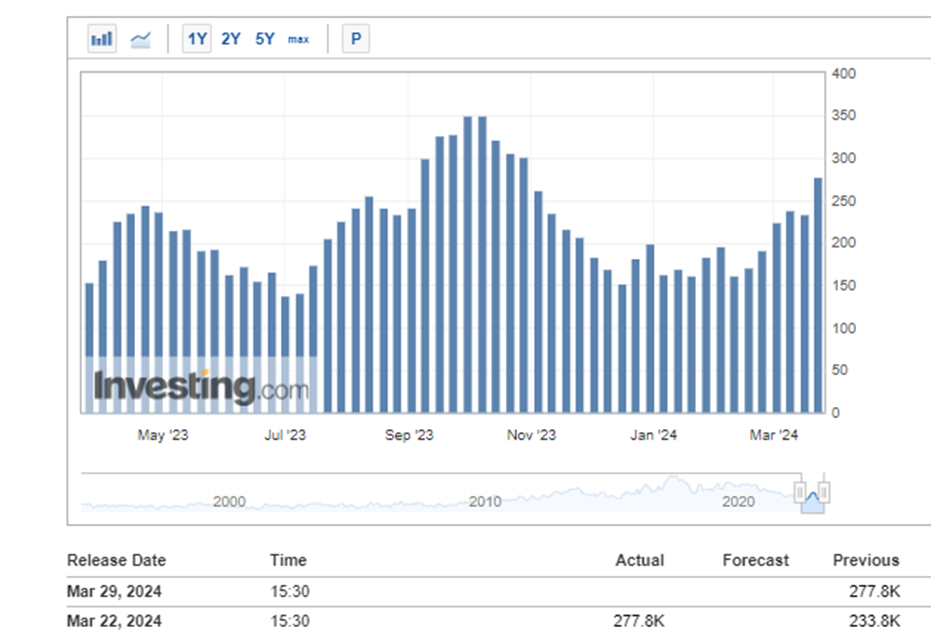

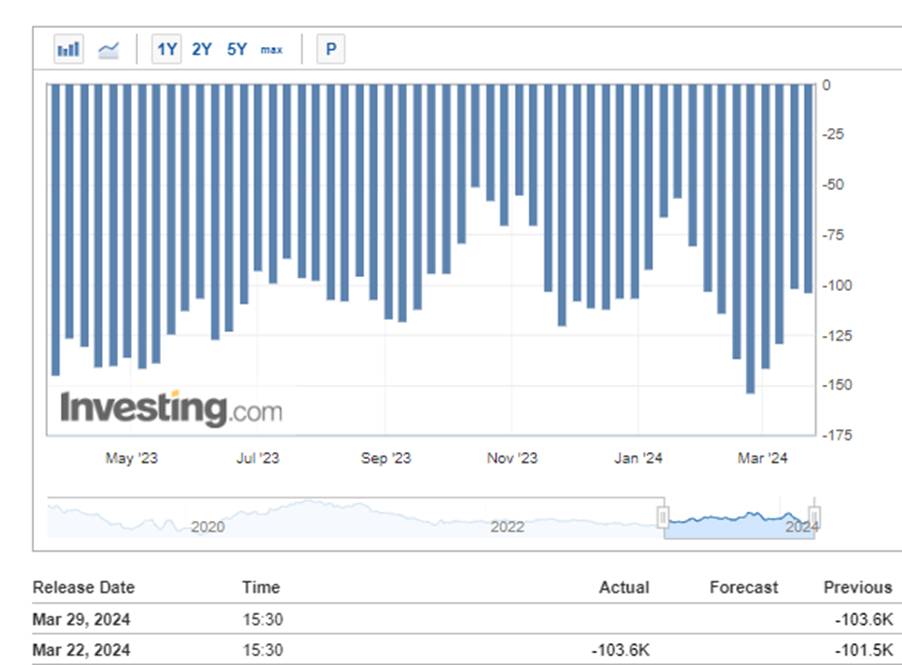

截至3月29日當週,美國天然氣庫存-37Bcf稍高於預期 (2018-2022平均-1Bcf,去年同期-29Bcf)至2259Bcf ,較過去5年的同期平均值1626Bcf增加633Bcf(+38.9%),較去年同期1837Bcf增加422Bcf(+23%)。根據機構模型,庫存提取率若與五年均值0.7Bcf/d相比,到庫存提取季節結束時,將使2024 / 3月底的庫存2302Bcf,較過去5年的同期平均值1633Bcf高出669Bcf。

4.EIA下調2024天然氣價格至2.2美元/MMBtu(較前月預測下降5.2%)

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。