20240517【國際能源】美元轉弱,油市收漲

【原油】

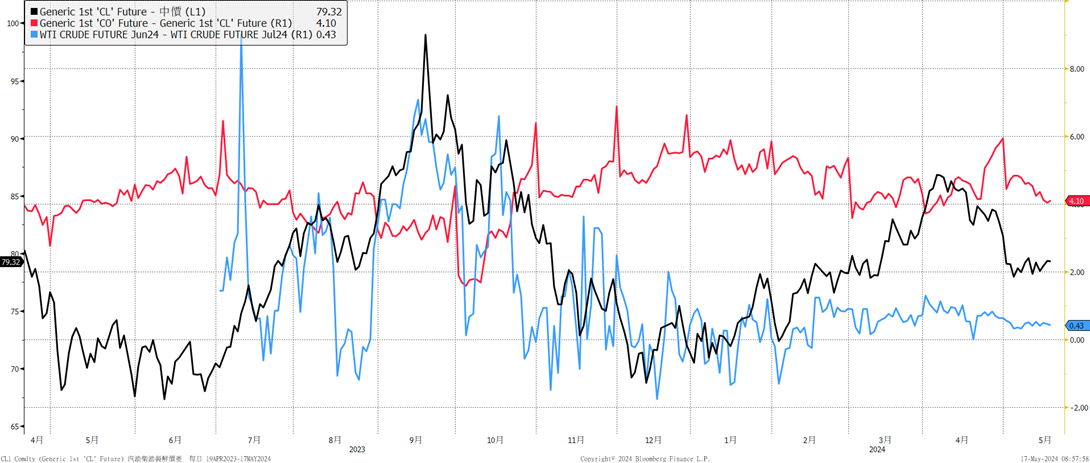

週四油市止跌反彈,原因為美4月CPI放緩使得美元轉弱以及EIA原油庫存連兩周減少。近期油價弱勢震盪原因為今年全球原油需求增速放緩及Non OPEC產量創高、中東風險降溫、美經濟開始放緩,然OPEC+減產至2024Q2、歐洲中國復甦以及美夏季旺季來臨和地緣風險猶存等因素,不宜過度看空,隨時有反彈。目前油市風險偏好不佳,預計橫盤震盪。重點事件為6/1的OPEC會議。

期貨逆價差

【影響油價利多因素】

2024/3/4OPEC+決議減產延至Q2(名義減產220萬桶/日),自2022以來OPEC+承諾減產586萬桶/日(佔全球需求5.7%)。俄宣布Q2漸進式擴大減產及放寬出口限制,6月擴大減產47.1萬桶/日以達成6月底之前實現900萬桶/日的目標。4月OPEC+產量月減21萬至4104萬桶/日。

2.美夏季旺季來臨。

3.歐洲 中國經濟開始復甦。

【影響油價利空因素】

1.IEA下調2024需求增幅10萬桶至110萬桶/日(連2月下修 OECD需求疲軟工業活動低迷與暖冬削弱汽油消費也成影響因素,特別是歐洲,柴油車占比下滑已減弱汽油消費力道。),2025增幅120萬桶/日。IEA 預估,明年市場整體上將更加平衡,OPEC 以外國家的供應將增加,即使石油輸出國組織與夥伴國 (OPEC+) 自願減產維持不變,到 2025 年,全球石油供應可能會每日增加 180 萬桶,而今年的增幅為每日 58 萬桶,這主要取決於非 OPEC + 的產量成長。

2.美國(油井生產效率提高)產量創歷史新高與 NON OPEC+產量2025增加160萬桶/日。2025OPEC閒置產能409萬桶/日。

3.中東地緣風險降溫

4.美經濟開始放緩。

5.淨多單減少

截至5月7日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週減少19%至215,444口,創下11週以來的新低。

【美國天然氣】

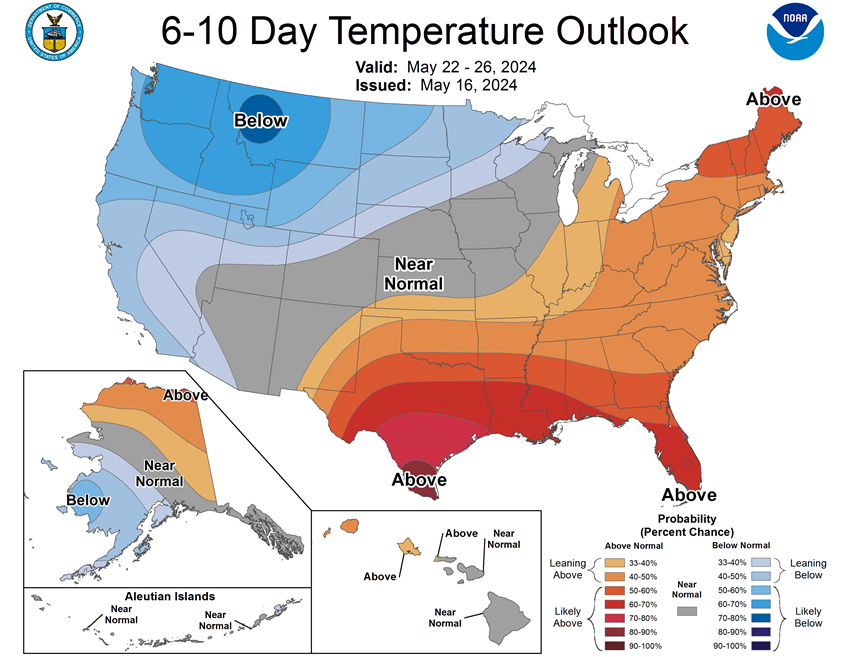

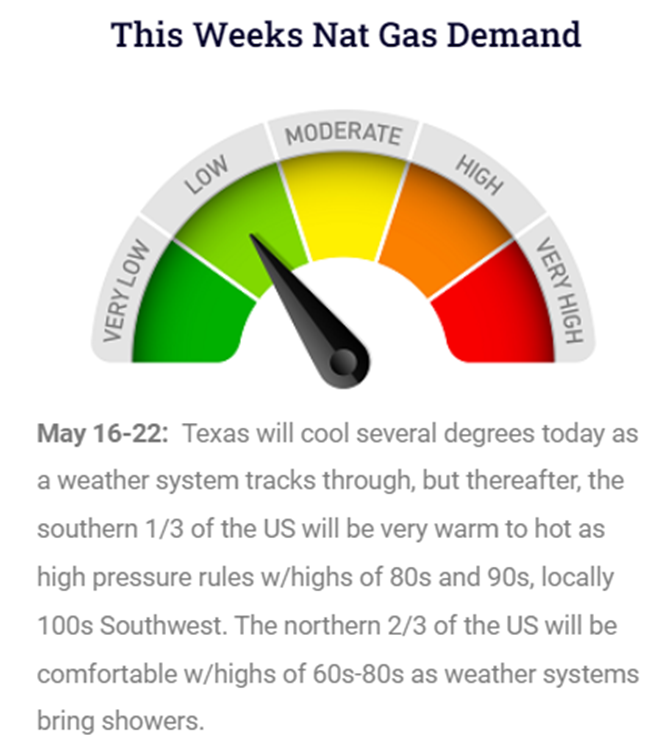

週四天然氣續漲,原因為庫存增幅低於預期。近期上漲原因為產量減少至96bcf/d及5月底美國南部炎熱及庫存壓力緩解。天然氣價格要有波段漲幅要看減產執行力以及夏季的空調需求。目前震盪拉回偏多。

【影響天然氣價格利多因素】

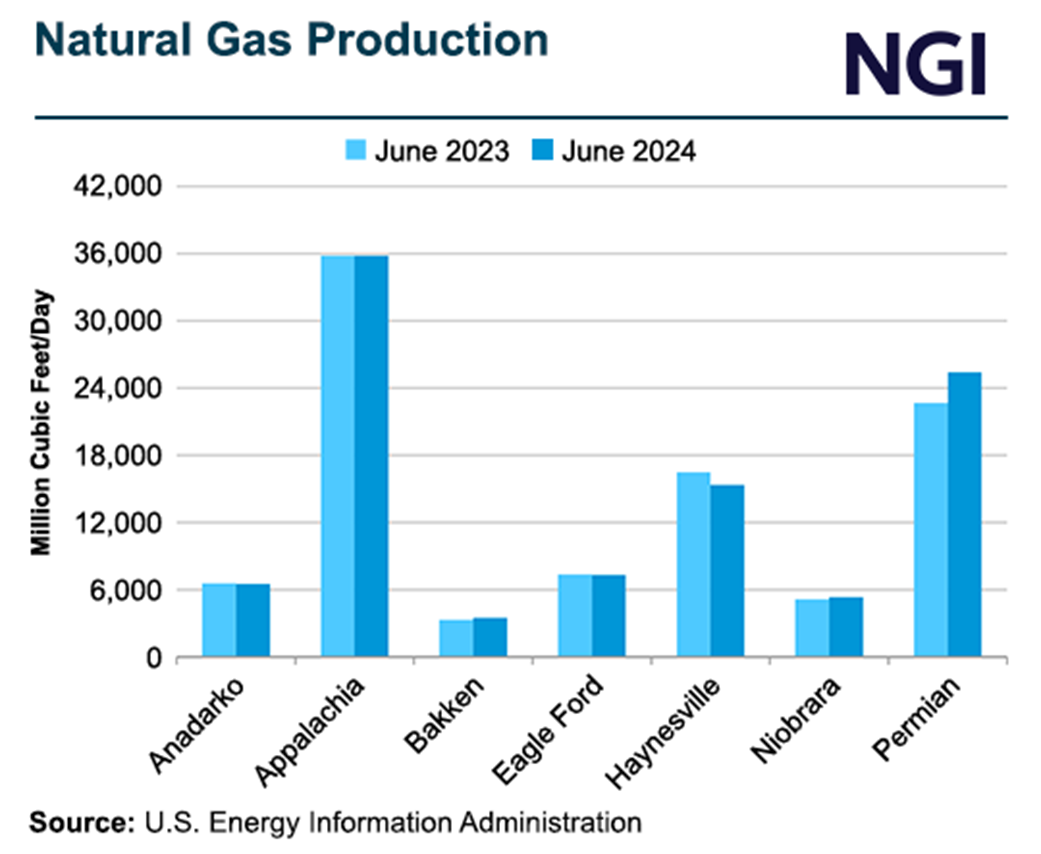

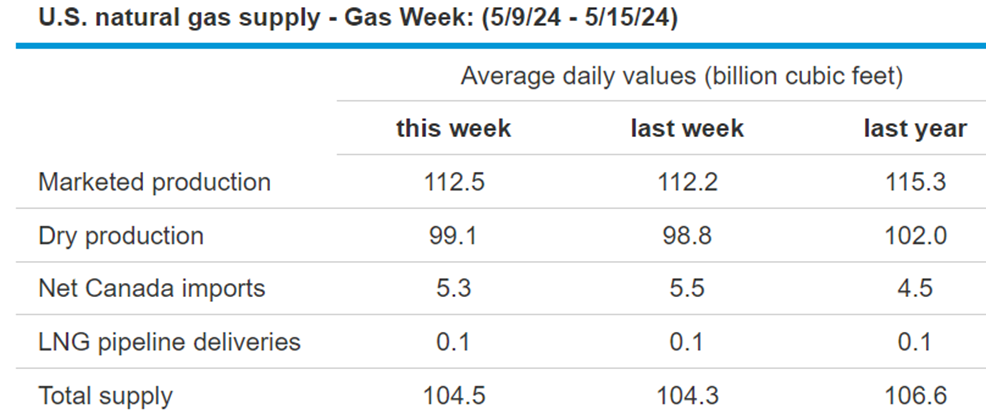

1.廠商陸續減產,目前產量98Bcf/d。

美國天然氣業者生產成本US$2.2-2.3/MMBtu,現金成本US$1.8-1.9/MMBtu,代表氣價再度下跌空間不大。Range Resources計畫今年產量穩定成長。

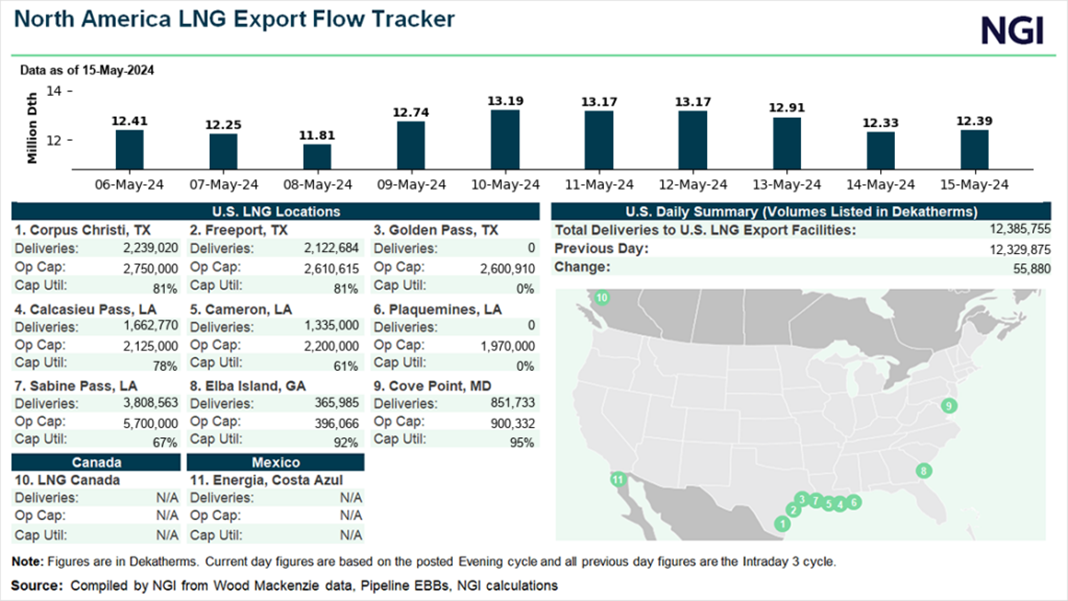

2.美LNG出口逐漸恢復。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。今明兩年LNG出口預估將分別年增4%(0.5 Bcf/d)與17%(2.1 Bcf/d)。東南亞熱浪提升對LNG需求。

3.炎熱夏季來臨 空調需求增加

4.美產量在高檔但稍微放緩。2024/5 EIA月報報告預估2024年美國天然氣產量將年減1%,2025年產量則預估將年增2%,達到創紀錄的1,050億立方英尺/日。2024/6 美國主要地區的產量較5月月減330mmcf/d至99.2bcf/d。

【影響天然氣價格利空因素】

1.美國庫存進入補庫存季節(4/1-10/31)。整體壓力仍大,不過壓力逐漸緩減。

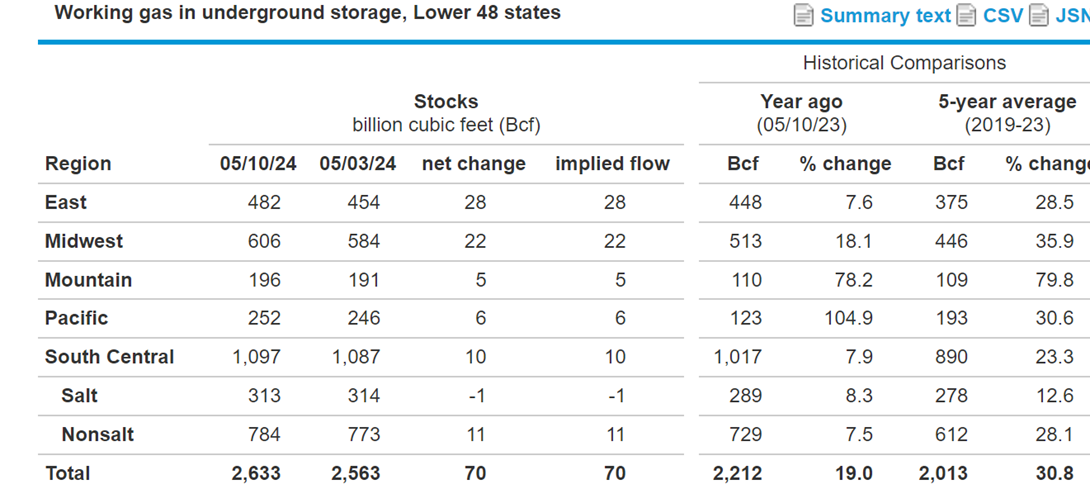

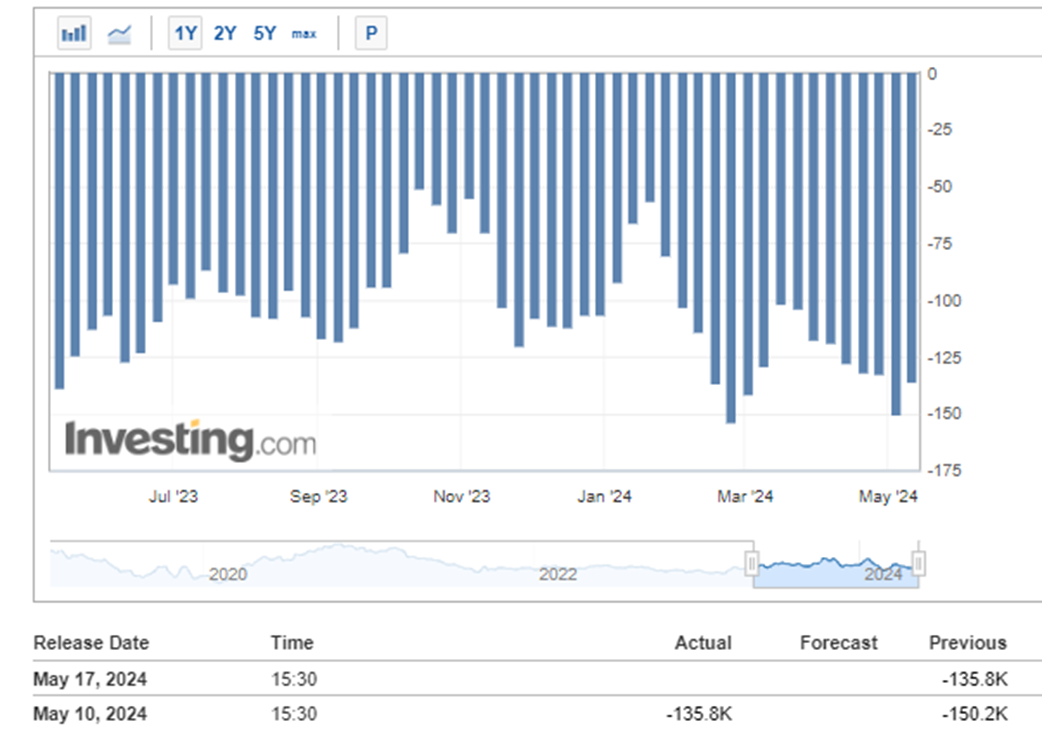

截至5月10日當週,美國天然氣庫存+70Bcf稍低於預期77(2018-2022平均90Bcf,去年同期93Bcf)至2633Bcf ,較過去5年的同期平均值2013Bcf增加620Bcf(+30.8%),較去年同期2212Bcf增加421Bcf(+19%)。根據機構模型,庫存提取率若與五年均值0.7Bcf/d相比,到庫存提取季節結束時,將使2024 / 3月底的庫存2302Bcf,較過去5年的同期平均值1633Bcf高出669Bcf。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。