20240523【國際能源】EIA公布原油庫存增加,油市收低

【原油】

週三油市收低,原因為及聯準會5月會議紀要表示利率Higher and longer,打壓油市風險偏好。近期油價弱勢震盪原因為今年全球原油需求增速放緩及Non OPEC產量創高、中東風險降溫、美經濟開始放緩,然OPEC+減產可能延長、歐洲中國復甦以及美夏季旺季來臨和地緣風險猶存等因素,不宜過度看空。然目前油市風險偏好不佳,預計年線下弱勢震盪,順勢操作。目前市場觀望6/1的OPEC會議。

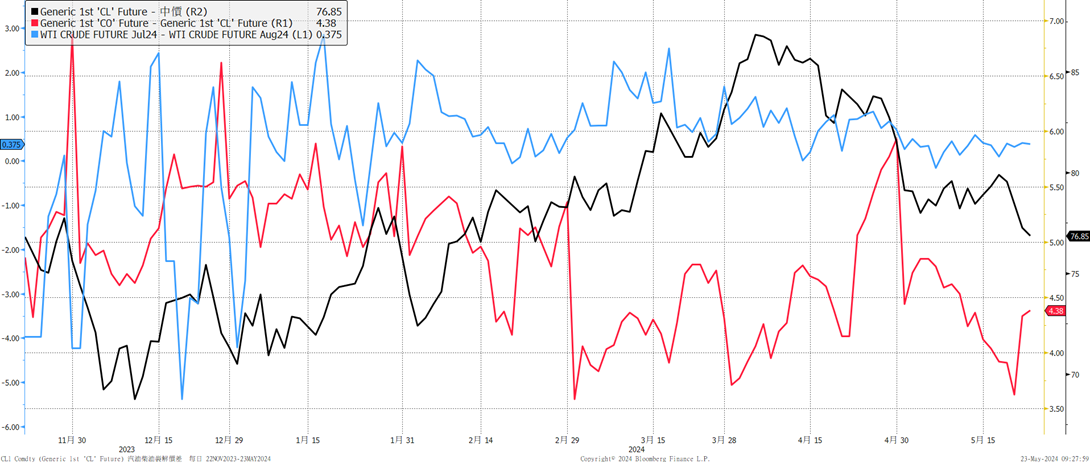

期貨逆價差

EIA數據顯示截至5月24日當週,美國商業原油庫存+180萬桶至4.588億桶(與過去5年的同期平均值低3%)、戰略原油儲備庫存+100萬桶至3.688億桶、庫欣原油庫存+130萬桶至3630萬桶、汽油庫存-90萬至2.268億桶(較過去5年的同期平均值低2%)、蒸餾油庫存+40萬桶至1.167億桶 (較過去5年的同期平均值減少7%)。整體庫存(排除SPR)淨+350萬桶。

美國原油產量+0至1310萬桶/日 (較去年同期+80萬桶/日)、原油產品消費量-2.7萬桶至2003萬桶/日、汽油消費量+43.9萬桶至931.5萬桶/日,原油以及油品的日均出口量+108.9萬桶至1137.6萬桶、原油進口(排除SPR)-8.1萬桶至666.3萬桶/日、原油出口+59.5萬桶至473萬桶/日、原油淨進口-67.6萬至193.3萬桶/日、煉油廠原油加工量+22.7萬桶至1648.2萬桶/日、煉油廠產能利用率+1.3%至91.7% (東海岸89.3% 墨西哥灣沿岸93.7% )、汽油產量+35.1萬桶至1004.9萬桶/日、蒸餾油產量+26萬桶至506.4萬桶/日、石化產品淨進口-27.9萬桶至-456.7萬桶/日、石化產品出口+49.4萬桶至664.6萬桶/日。整體而言,我們認為數據對於油價中性。

【影響油價利多因素】

2024/3/4OPEC+決議減產延至Q2(名義減產220萬桶/日),自2022以來OPEC+承諾減產586萬桶/日(佔全球需求5.7%)。俄宣布Q2漸進式擴大減產及放寬出口限制,6月擴大減產47.1萬桶/日以達成6月底之前實現900萬桶/日的目標。4月OPEC+產量月減21萬至4104萬桶/日。

2.美夏季旺季來臨。

3.歐洲 中國經濟開始復甦。

【影響油價利空因素】

1.IEA下調2024需求增幅10萬桶至110萬桶/日(連2月下修 OECD需求疲軟工業活動低迷與暖冬削弱汽油消費也成影響因素,特別是歐洲,柴油車占比下滑已減弱汽油消費力道。),2025增幅120萬桶/日。IEA 預估2025市場整體上將更加平衡,OPEC 以外國家的供應將增加,即使OPEC+自願減產維持不變,到 2025 全球石油供應可能會增加 180 萬桶/日,而今年增幅為每日 58 萬桶/日,這主要取決於非 OPEC + 的產量成長。

2.美國(油井生產效率提高)產量創歷史新高與 NON OPEC+產量2025增加160萬桶/日。2025OPEC閒置產能409萬桶/日。

3.中東地緣風險降溫

4.美經濟開始放緩。 美國出售100萬桶汽油儲備抑制汽油價格。

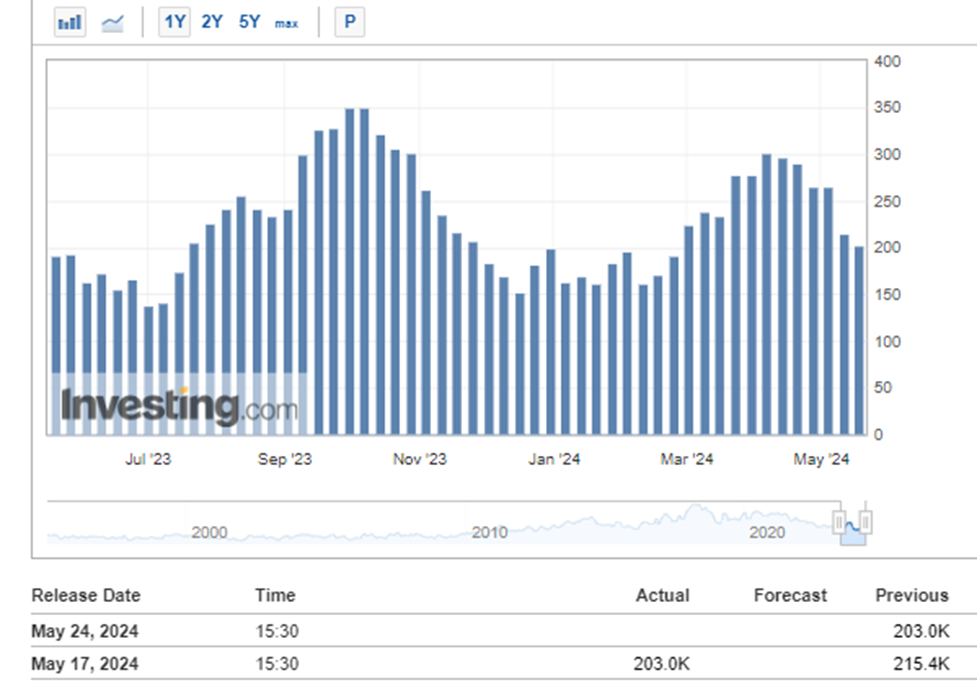

5.淨多單減少

截至5月14日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週減少5.8%至203,043口,創下12週以來的新低。

【美國天然氣】

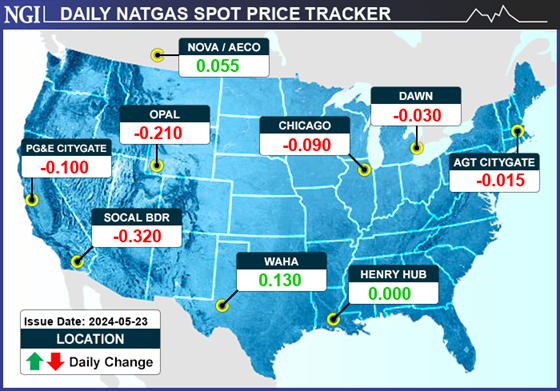

週三天然氣小漲。近期上漲原因為空單回補、產量減少至96bcf/d及美國南部炎熱及庫存壓力緩解。天然氣價格要有波段漲幅要看減產執行力以及夏季的空調需求。目前震盪拉回偏多。

【影響天然氣價格利多因素】

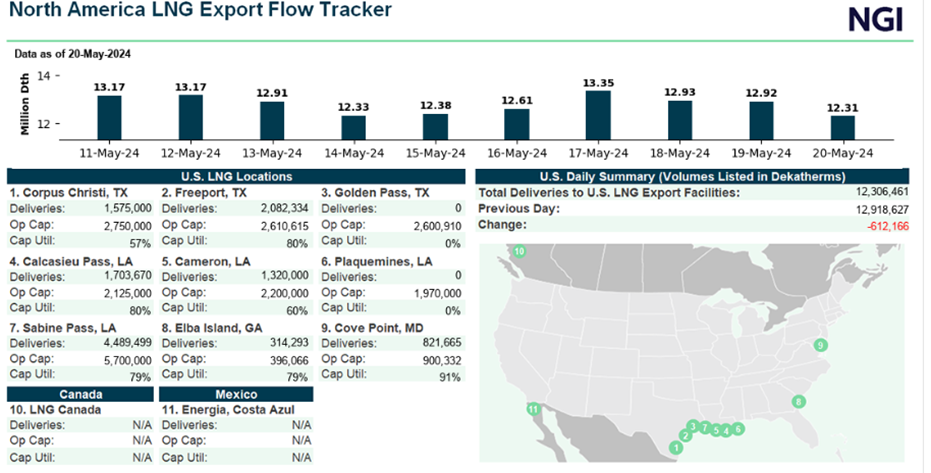

1.美LNG出口逐漸恢復。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。今明兩年LNG出口預估將分別年增4%(0.5 Bcf/d)與17%(2.1 Bcf/d)。東南亞熱浪提升對LNG需求。

2.炎熱夏季來臨 空調需求增加

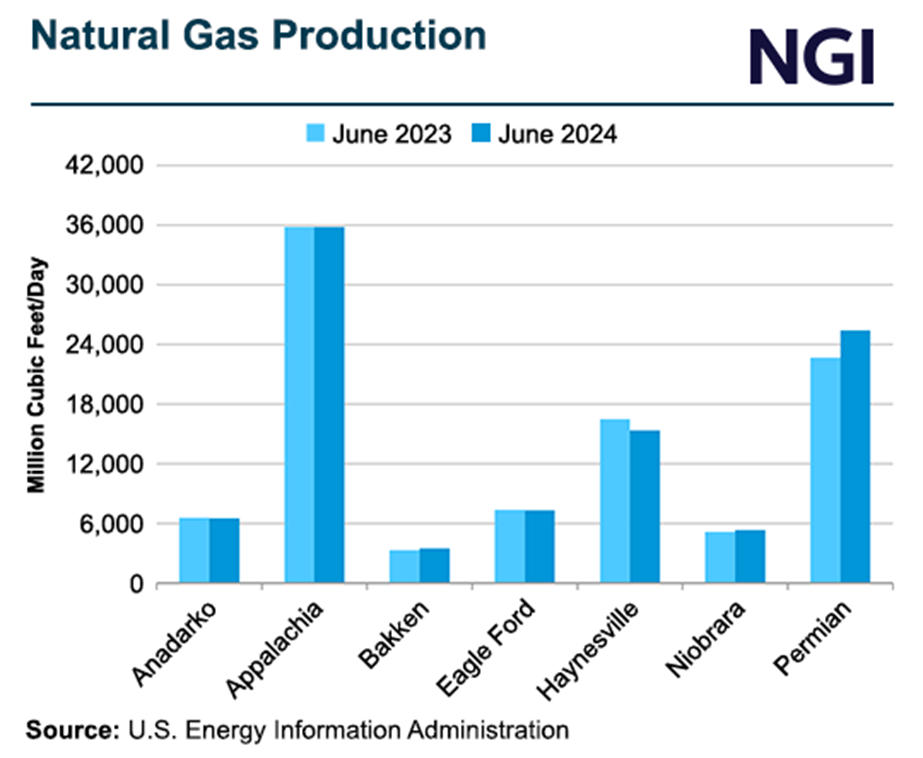

3.美產量在高檔但稍微放緩。2024/5 EIA月報報告預估2024年美國天然氣產量將年減1%,2025年產量則預估將年增2%,達到創紀錄的1,050億立方英尺/日。2024/6 美國主要地區的產量較5月月減330mmcf/d至99.2bcf/d。美國天然氣業者生產成本US$2.2-2.3/MMBtu,現金成本US$1.8-1.9/MMBtu,代表氣價再度下跌空間不大。

【影響天然氣價格利空因素】

1.美國庫存進入補庫存季節(4/1-10/31)。整體壓力仍大,不過壓力逐漸緩減。

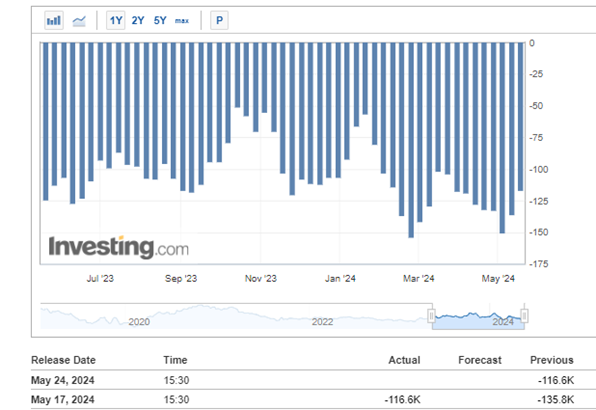

截至5月10日當週,美國天然氣庫存+70Bcf稍低於預期77(2018-2022平均90Bcf,去年同期93Bcf)至2633Bcf ,較過去5年的同期平均值2013Bcf增加620Bcf(+30.8%),較去年同期2212Bcf增加421Bcf(+19%)。根據機構模型,庫存提取率若與五年均值0.7Bcf/d相比,到庫存提取季節結束時,將使2024 / 3月底的庫存2302Bcf,較過去5年的同期平均值1633Bcf高出669Bcf。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。