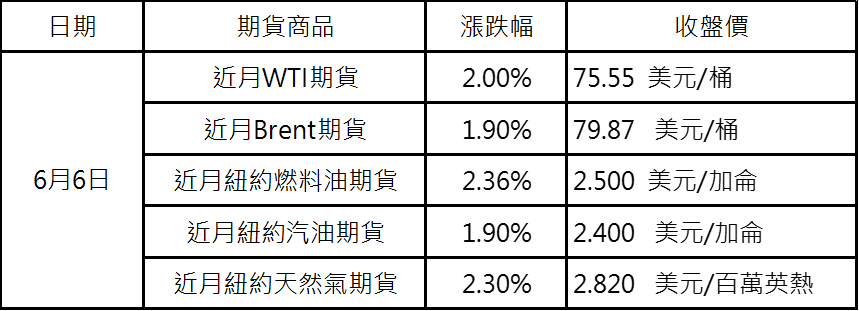

20240607【國際能源】ISM 服務PMI表現佳,油市延續反彈態勢

【原油】

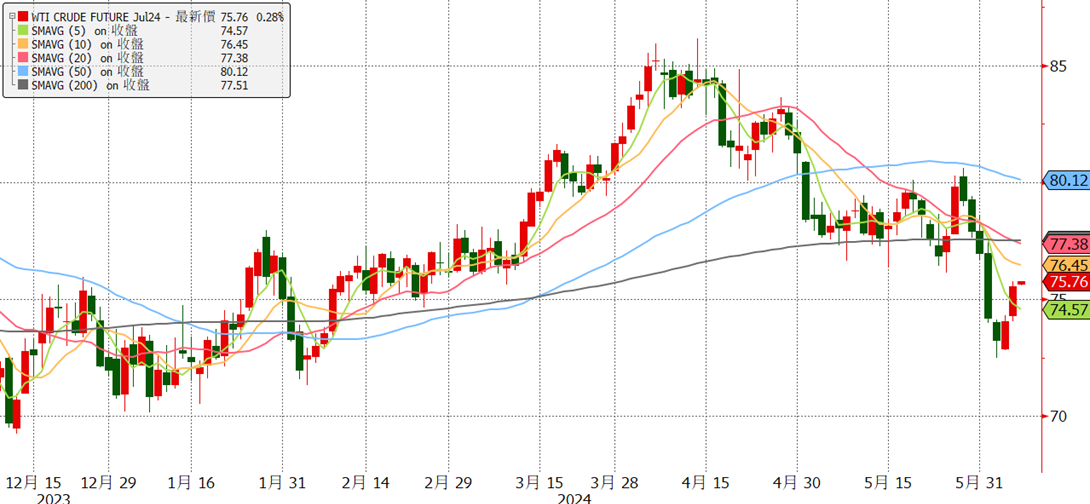

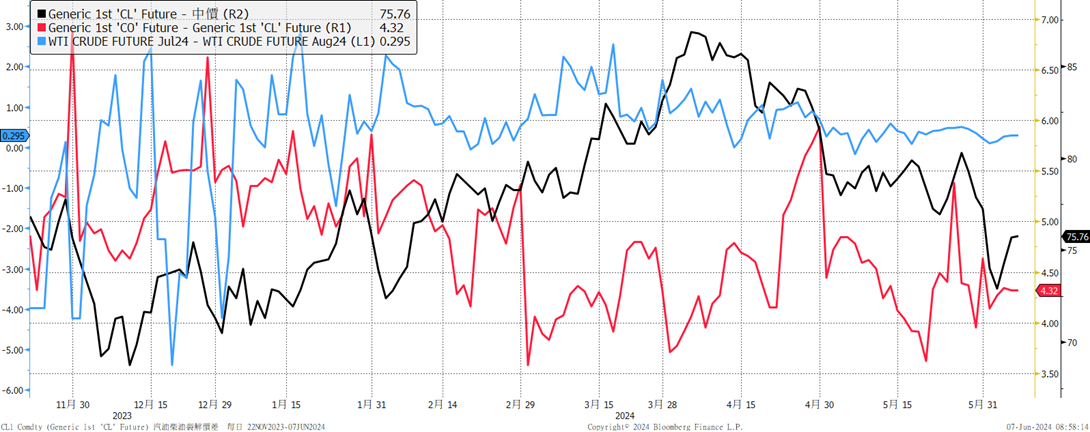

週四油市持續跌深反彈,因ISM服務PMI優於預期、美元疲弱以及OPEC+部長在油市大跌後表示保留在必要時暫停或逆轉增產的選項且俄羅斯表示目前繼續減產。近期油價年線下弱勢震盪原因為OPEC+自願減產提早於Q3結束、今年全球原油需求增速放緩及Non OPEC產量創高、美經濟和就業成長降溫以及汽油消費不振。然OPEC+自願減產延至2024Q3有助庫存去化、歐洲中國復甦以及美夏季旺季來臨等利多因素,應有機會慢慢止穩尋求支撐。

期貨逆價差稍稍回升

【影響油價利空因素】

1.IEA下調2024需求增幅10萬桶至110萬桶/日(連2月下修 OECD需求疲軟工業活動低迷與暖冬和電動車削弱汽油消費),2025增幅120萬桶/日。IEA 預估2025 全球石油供應可能會增加 180 萬桶/日,而2024增幅為58 萬桶/日。

2.美國高利率預計到2024第四季、美經濟成長降溫

OPEC +目前減產 586 萬桶/日,約佔全球需求 5.7%。OPEC+同意將2022年10月宣布的200萬桶/日減產以及2023/4宣布的166萬桶/日減產期限延長一年至2025年底,並將2023/11宣布的220萬桶/日的自願減產期限延長三個月至2024/9月底。OPEC+將在2024/10至2025/9的一年內逐步取消每日220萬桶的自願減產。

4.沙烏地阿美表示7 月將降低向亞洲銷售的阿拉伯輕質原油價格。

【影響油價利多因素】

1.美元轉弱

2.夏季來臨駕駛旺季

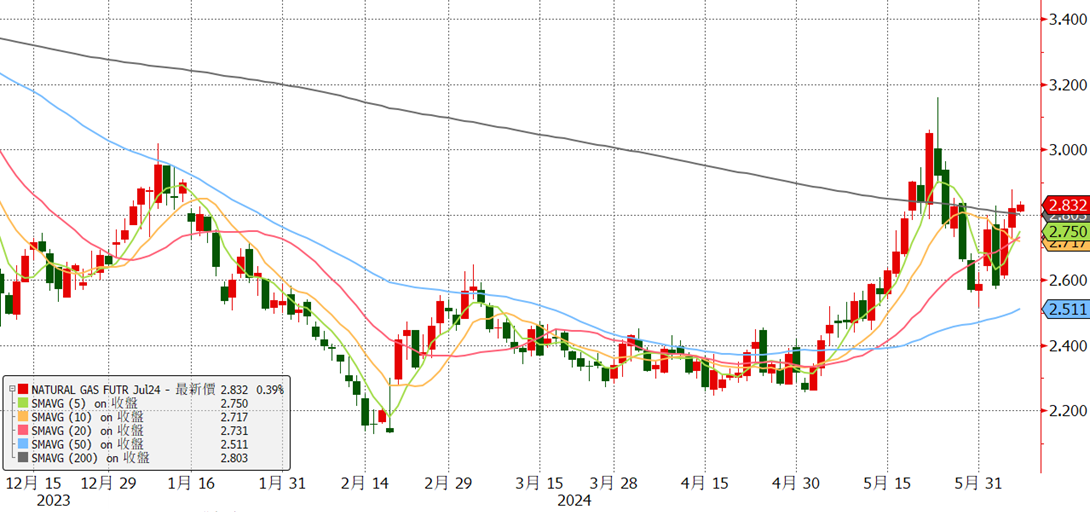

【美國天然氣】

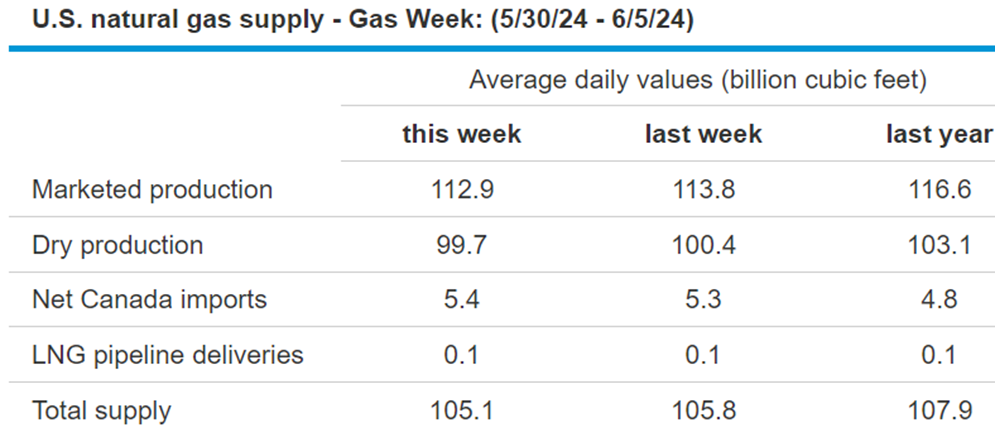

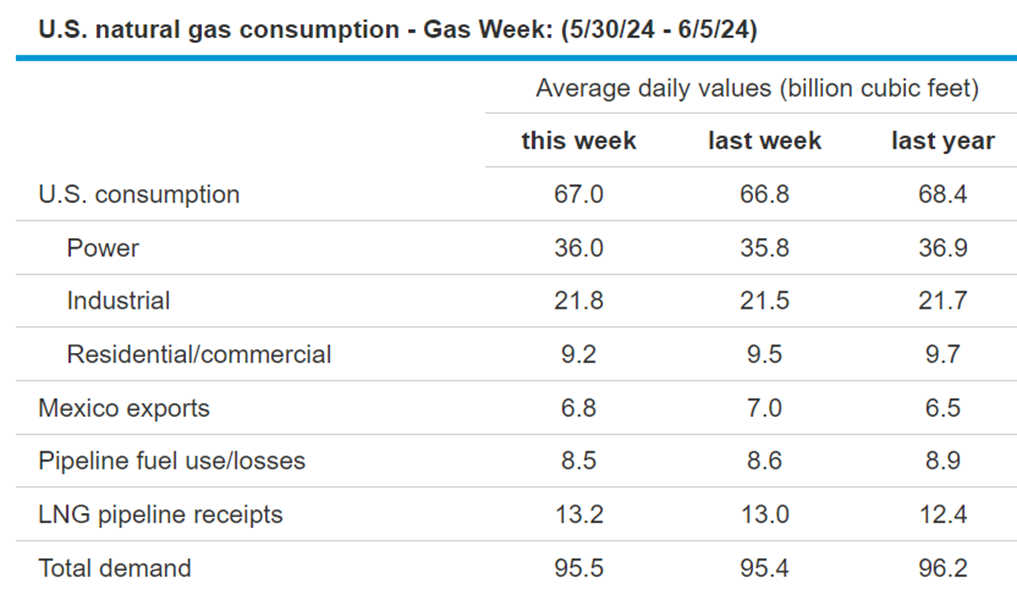

週四天然氣持續上漲。雖庫存報告增幅高於預期,但炎熱天氣抵銷。近期價格震盪,主因為產量回升及LNG出口創3個月新高、6月天氣炎熱及庫存壓力緩解等因素互相拉扯。天然氣價格要續漲,要看產量回升程度、夏季空調需求用電量及庫存報告壓力減緩的程度。投資人可短打因應拉回偏多。

【影響天然氣價格利多因素】

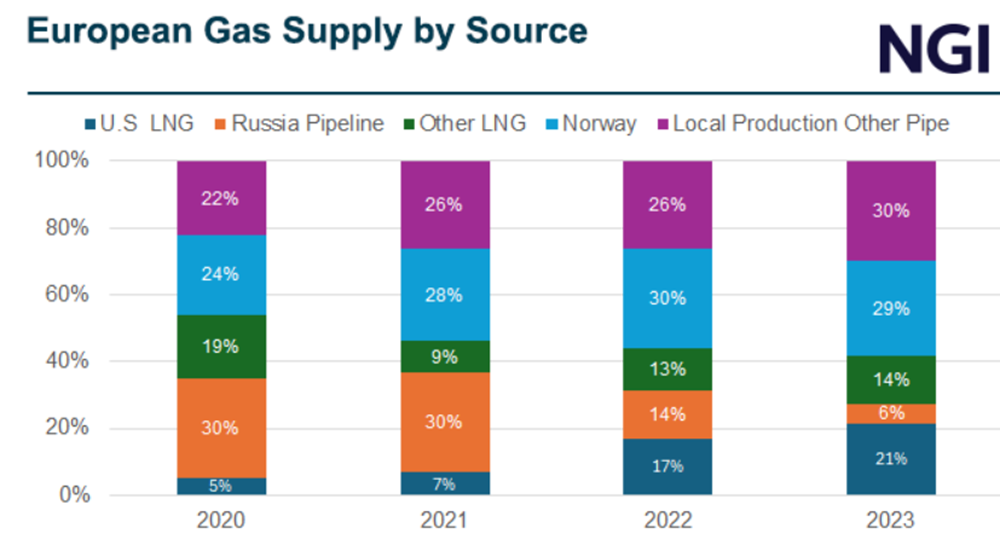

1.美LNG出口逐漸恢復。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。今明兩年LNG出口預估將分別年增4%(0.5 Bcf/d)與17%(2.1 Bcf/d)。東南亞熱浪提升對LNG需求。

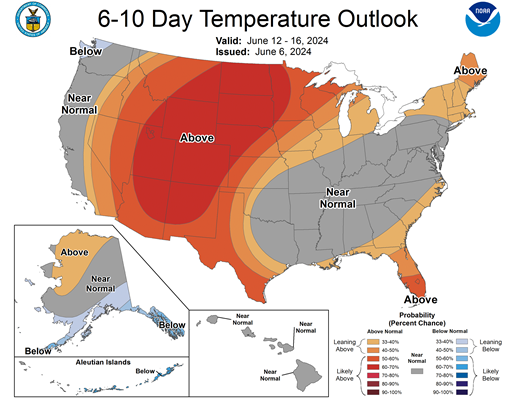

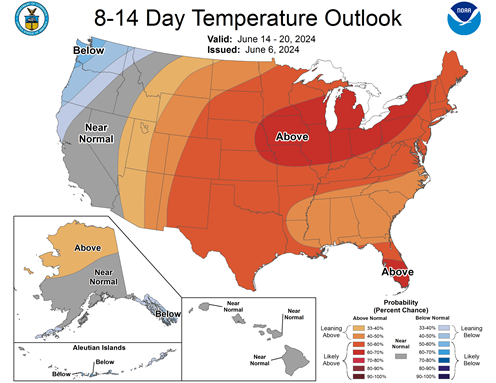

2.炎熱夏季來臨 空調需求增加

今年夏天比正常更熱可能會給美國電網性能帶來壓力,總負荷逐年攀升,天然氣消耗量較 2023 夏季增加 1.7%。

3.美產量在高檔但稍微放緩至98.7bcf/d。美國天然氣生產成本US$2.2-2.3/MMBtu,現金成本US$1.8-1.9/MMBtu。

【影響天然氣價格利空因素】

1.美國庫存進入補庫存季節(4/1-10/31)。整體壓力仍大,不過壓力逐漸緩減。

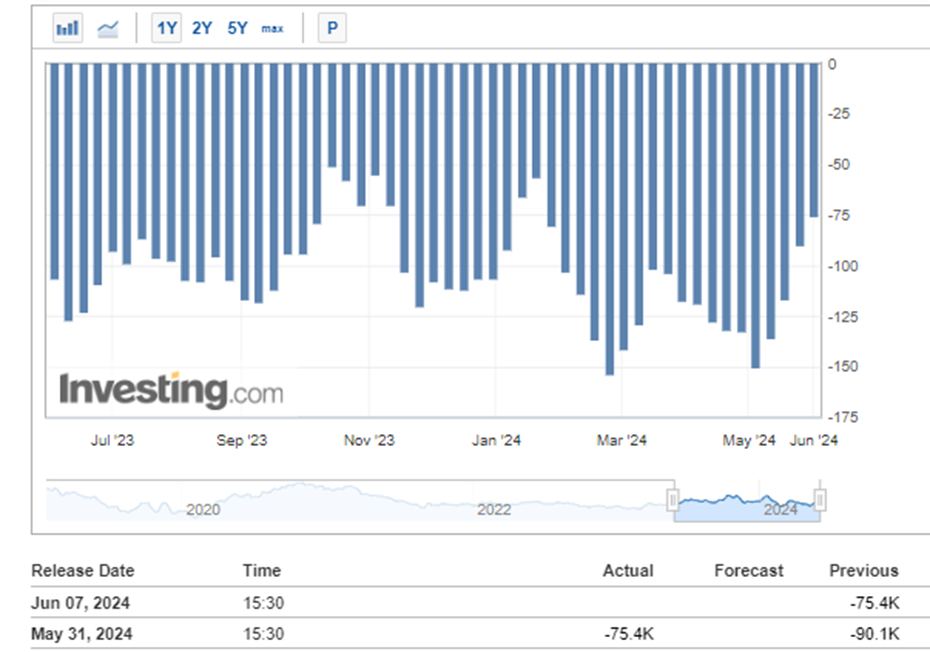

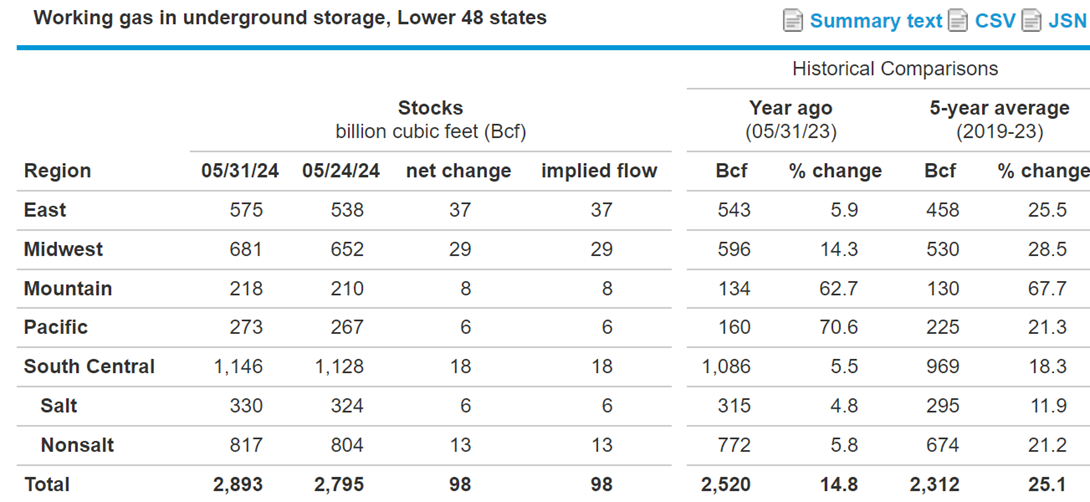

截至5月31日當週,美國天然氣庫存+98Bcf稍高預期90(2018-2022平均103Bcf,去年同期105Bcf)至2893Bcf ,較過去5年同期平均值2312Bcf增加581Bcf(+25.1%),較去年同期2520Bcf增加373Bcf(+14.8%)。補充季節(4 月至 10 月)迄今為止,入庫的平均注入率比五年平均值低 8%。如果在補充季節剩餘時間內,庫存注入率與五年平均值 9.2 Bcf/d 相匹配,則 10 月 31 日的總庫存將為 4,293 Bcf,比五年平均 3,712 Bcf 高出 581 Bcf一年中這個時候的Bcf。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。