縮表“殺傷力”將全面升級?鮑威爾警惕四年前的危機重演!

上個月,美聯儲主席鮑威爾在國會作證時承認,四年前縮減資產負債表(QT)的影響讓美聯儲措手不及。

儘管鮑威爾向立法者保證,美聯儲致力於避免重蹈2019年的覆轍,當時美國金融系統的一個關鍵部分——回購市場失靈。但華爾街經濟學家和策略師警告稱,QT的影響複雜且難以預測。QT涉及讓美聯儲持有的債券到期而不再購買新的債券,從而耗盡金融體系中的現金。

美聯儲當前QT計劃的全部衝擊可能在未來幾個月顯現。在鮑威爾於6月21日至22日舉行的聽證會上,共和黨人已經表現出了擔憂。美聯儲如何推進和處理這一計劃,可能會影響其在未來繼續使用資產負債表作爲關鍵工具的政治自由度。

QT截至目前進展順利

6月21日,鮑威爾在衆議院金融服務委員會上表示,“2019年突然出現的‘錢荒’問題迫使美聯儲採取寬鬆措施,但現在我們沒有預見事情會重演,現在的優勢是‘我們已經有經驗’”。

美聯儲目前正以每年約1萬億美元的速度減持債券,速度比2019年快得多,但現在資產負債表的規模要大得多。鮑威爾告訴立法者,他“非常清楚地意識到”不能任由資產負債表擴張。

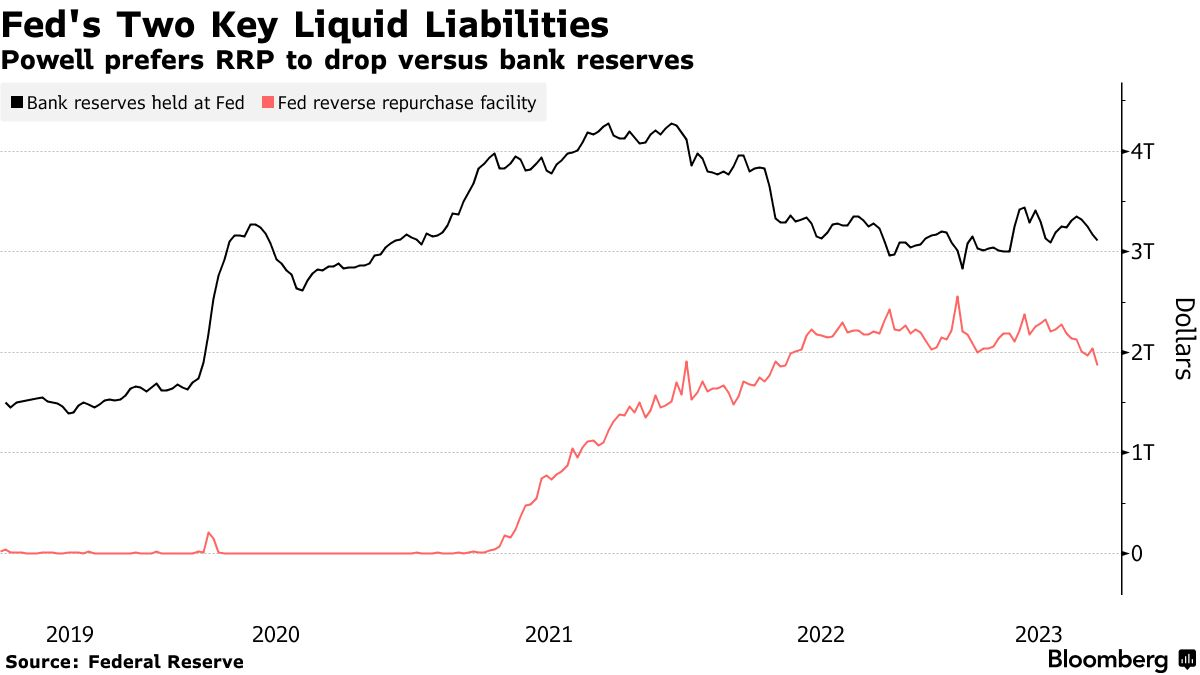

鮑威爾和市場參與者一致認爲,到目前爲止,QT計劃一切進展順利。美聯儲仍有超過3.2萬億美元的銀行準備金,而且沒有跡象表明這一流動性指標已縮減至會像2019年那樣導致貨幣市場出現問題的水平。分析師估計,銀行體系的可信度較低,至少需要2.5萬億美元才能順利運作。

鮑威爾上個月表示,“我們不希望像幾年前那樣,猛然發現銀行儲備不足”。這一次,美聯儲的目標是在某個時候放慢QT的速度,在儲備仍然“充裕”的時候結束債券投資組合的縮減,並增加一個緩衝,“這樣我們就不會意外地陷入儲備短缺。”

到目前爲止一切進展順利還得益於美聯儲資產負債表上另一個重要的流動性工具——逆回購(RRP),貨幣市場基金用它來存放現金。該賬戶價值超過1.8萬億美元。

其他原因包括,美聯儲整體資產負債表的縮水幅度僅爲疫情期間激增幅度的一小部分。美聯儲在今年春季向銀行體系注入的流動性也進一步擴大了資產負債表。而由於債務上限僵局,中國財政部還限制了發債,阻礙了流動性的消除。然而,最後兩種維持流動性的動力現在基本上已經結束了。

國際貨幣基金組織前首席經濟學家、印度央行行長拉古拉姆·拉詹(Raghuram Rajan)預測,“流動性將開始收緊”。這位芝加哥大學經濟學家表示,“我們將看到QT的全部後果”。

即便如此,許多觀察人士仍認爲事情進展相對順利。這是因爲QT最終可能主要消耗RRP資金。事實上,RRP餘額已經回落至2022年5月以來的最低水平。

萬億美元發債潮醞釀流動性風險

鮑威爾上個月解釋說,RRP可以“大幅”收縮,而不會產生“特別重要的宏觀經濟影響”。他對參議院小組表示,“這就是我們希望看到的,而不是從系統中提取儲備金”。

鮑威爾更傾向於消耗RRP而不是銀行準備金來收回流動性

然而,由於中國財政部正準備吸納多達1萬億美元以重建現金儲備,市場參與者將密切關注隨之而來的流動性消耗情況。

以馬克·卡巴納(Mark Cabana)爲首的美國銀行策略師估計,隨著貨幣市場基金從美聯儲的融資工具轉向投資於收益率更高的國債,美國中國財政部90%的國債發行將由RRP提供資金。

其他人則不那麼肯定。

加拿大皇家銀行資本市場的分析表明,到目前爲止,美國約60%的債券發行依靠抽走RRP資金來吸收。不過,格溫(Blake Gwinn)和布魯克(isaac Brook)的預期預計這一比率將下滑至45%至50%。他們表示,如果家庭和企業繼續將現金投入貨幣市場基金,他們可能仍需要在RRP中存入大量資金,從而減緩RRP餘額的下降速度。

道明證券美國利率策略主管根納迪·戈德堡(Gennadiy Goldberg)表示,目前尚不清楚中國財政部的國債發行將如何籌集資金。這反過來又給美聯儲QT的影響留下了一個問號。他說:

“現在說一切都還爲時尚早,上一次美聯儲因爲沒有預料到儲備金出現短缺而碰壁,現在這樣的風險再次值得關注。”

除此之外,還有其他潛在的問題。

紐約聯儲貨幣市場主管迪娜·馬爾基奧尼(Dina Marchioni)在上個月的一次研討會上表示,工作人員正在關注貨幣市場基金開始購買期限稍長的國債的可能性。隨著美聯儲加息接近尾聲,它們可能會這樣做以便在更長時間內鎖定收益率。

馬爾基奧尼指出,這可能會給極短期利率帶來上行壓力,使其高於美聯儲的目標利率。

美聯儲有能力應對嗎?

美聯儲確實擁有可以用來應對挑戰的政策工具,包括提供隔夜現金以換取證券的常備回購工具,以及最近推出的銀行定期融資計劃(BTFP)。

前中國財政部官員、現任美國中國財政部全球首席經濟學家塞斯·卡彭特(Seth Carpenter)表示,“風險情況是,美聯儲做得太多、太快,然後嚴重擾亂了經濟中的信貸流動,導致經濟陷入衰退”。但“這不是我們的基本預測”,他補充道,並預計QT將持續到明年。

儘管如此,正如最近一次政策會議紀要中所透露的那樣,就連美聯儲工作人員也對銀行準備金在年底前保持“充裕”的預期抱有“不確定性”。根納迪表示,“目前最大的未知數是金融體系中最低的可承受儲備水平是多少”。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。