華爾街押注:從美股轉向黃金和美債,大宗商品仍看經濟“臉色”

事情本不該是這樣的。由於股市對人工智能的狂熱,2023年初倡導的大宗交易看起來是多餘的,而長期預測的、本應刺激固定收益的衰退也被證明是難以捉摸的。

經濟增長放緩本應使今年成爲全球股市表現平平的一年。但MSCI的旗艦全球股票指數 MSCI ACWI指數上漲了13%,而“大型科技公司”的漲幅更是超過了70%。

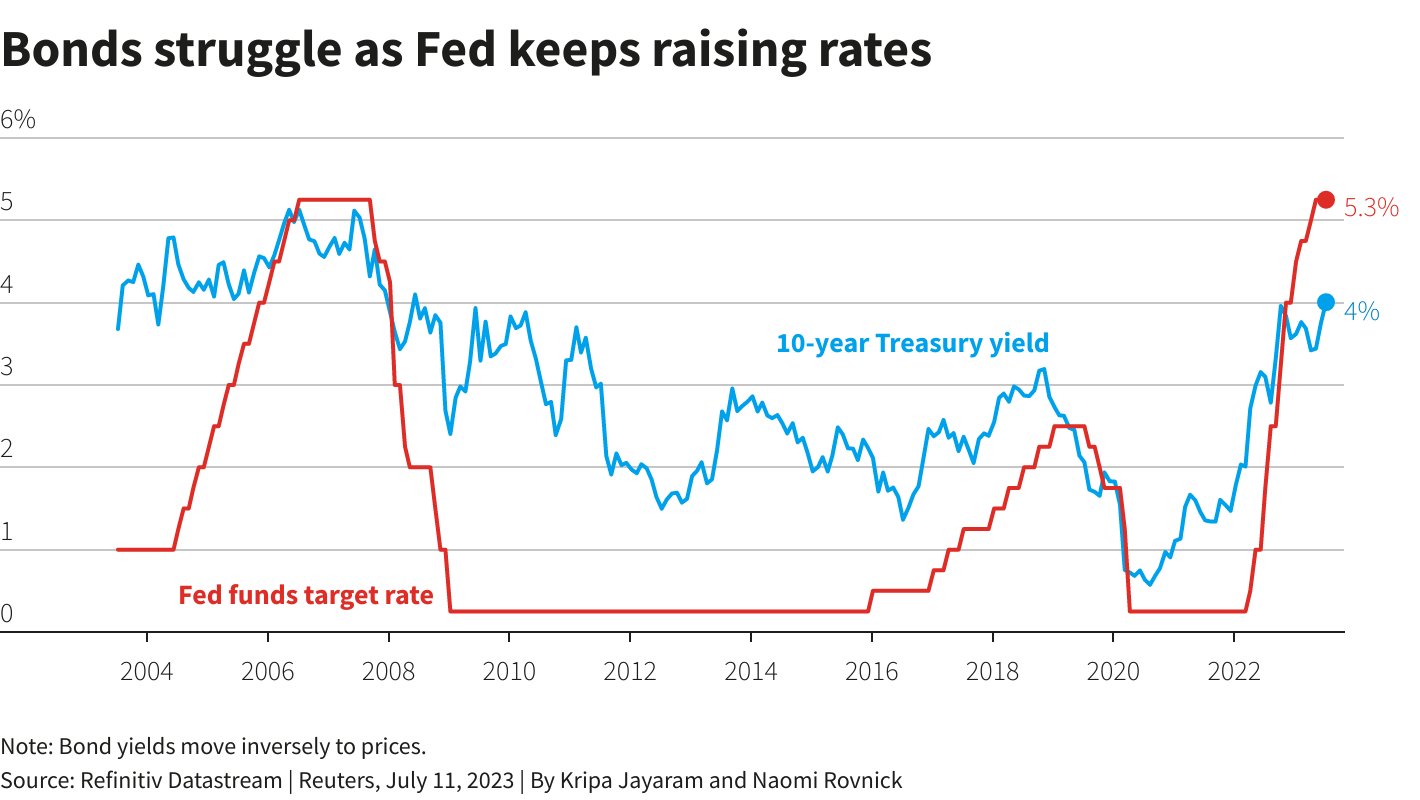

由於經濟衰退導致利率下調,債券本應反彈,但借貸成本和10年期美國國債收益率走高,從比特幣到新興市場債券等所有高風險資產都令債券價格大受打擊。

數據顯示,經濟衰退的風險依然很高,但工資水平以及美國和歐洲的利率仍在上升,那麼是該堅持押注經濟衰退還是該改變看法呢?以下是投資者目前做出的主要預測。

第一,堅持持有美國國債。

歐洲最大的基金管理公司Amundi多資產策略主管Francesco Sandrini表示,該公司年初看好美國國債,因其預計美國將停止加息,且這個全球最大經濟體的增長將轉弱。

“我們錯了,就像世界上所有的資產管理公司一樣”,他說,並補充道,“在未來幾個季度裏,我們可能仍是錯的”。但他表示,經濟出現有意義的放緩是“時間問題”。

1月份接受路透社調查的投資者預計,到2023年底,10年期美國國債收益率將降至3.25%,但頑固的通脹和鷹派美聯儲正使收益率保持在較高水平。

這些債券的收益率目前接近4%。美國、德國和英國兩年期國債收益率剛剛觸及2007-2008年以來的最高水平。

美國國債收益率曲線倒掛被廣泛視爲經濟衰退的可靠指標,目前的倒掛程度比上世紀80年代初以來任何時候都要嚴重。

Principal Global Investors首席全球策略師Seema Shah表示,她堅持自己的觀點,即在年底前仍有可能陷入衰退的情況下,政府債券將表現良好。

第二,FOMO(害怕錯過上漲)情緒無法持續助推股市。

隨著人們對人工智能的狂熱追捧,如今主導全球股指的超大型美國科技公司今年累計上漲了73%,做空股市的押注已經變得支離破碎。

但這些驚人的漲幅也意味著,美國股市中最大的10%股票如今佔據了整個美股市值的75%。根據Absolute Strategy Research的數據,這種集中度是1932年以來的最高水平。

摩根大通在給客戶的一份報告中警告稱,“FOMO情緒正在全面蔓延,股市正在形成一種自滿情緒”。該報告強調,華爾街的“恐慌指數”VIX波動指數處於較低水平。

Royal London Asset Management多元資產主管格里瑟姆(Trevor Greetham)表示,自去年10月以來,他一直在“反向買入”股票,但現在已準備好轉向債券和黃金。

Lombard Odier Investment Managers宏觀經濟主管Florian Ielpo對美國製造業數據和歐洲PMI指數等關鍵指標正在惡化持謹慎態度。

他表示,“重要的是要明白,市場情緒看漲,宏觀經濟看空,你需要在這兩者之間取得平衡”。“我們還能再帶動兩個季度的人氣嗎?我對此表示懷疑”。

第三,日元升值預期恐繼續落空。

2023年外匯市場的一大押注是,由於美國降息和日本結束超寬鬆貨幣政策,對利率敏感的日元將走強,但目前還沒有跡象表明這一點。

2023年初,日元兌美元匯率約爲131日元兌1美元,在6月底跌至145日元兌1美元后,目前位於140日元以下。目前,美元指數低於1月水準,因近期的數據表明利率正在見頂。

美銀(BofA)10國集團外匯策略主管Athanasios Vamvakidis預計美元將再度走強,而歐元兌美元將從1.10美元左右跌至1.05美元,因爲美聯儲在衰退最終到來前將把利率維持在高位。另外,他預計到9月底,美元兌日元將升至147。

而在年初表現不佳之後,摩根士丹利剛剛轉爲“戰術性看漲”人民幣。

第四,大宗商品繼續看經濟“臉色”。

或許還沒有出現衰退,但今年大宗商品市場震盪得好像衰退已經發生過一樣。

摩根大通指出,投資者在能源、工業金屬、糧食和油籽以及環境、碳市場的頭寸基本上與疫情恐慌高峯時的水平相當,甚至更弱。

Principal Global Investors的Shah表示,她仍預計大宗商品將繼續掙扎,“因爲美國等主要經濟體經濟增長(潛在)放緩,將意味著需求疲弱”。

不過,較長期的供應限制意味著,只要有跡象表明中美的刺激力度加大,或者一旦預期中的衰退結束,需求將復甦,大宗商品就值得重新買入。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。