便宜又賺錢!巴菲特買能源股“根本停不下來”

巴菲特在疫情初期斥資數十億美元購買了石油和天然氣巨頭的股票,最終該行業在2022年創造了創紀錄的利潤。然而,這位奧馬哈先知今年並沒有在得到鉅額回報後拋售股票,而是繼續買買買。

伯克希爾哈撒韋公司正利用今年大宗商品價格下跌的機會增持巴菲特最青睞的一些石油和天然氣公司的股票,這表明這位赫赫有名的投資者在這個因波動性和對氣候的影響而不受青睞的行業看到了機會。

本月早些時候,伯克希爾斥資33億美元增持美國馬里蘭州液化天然氣公司Cove Point的股票,今年還增持了西方石油公司15%的股份,並增持了日本五大商社的股票。與此同時,伯克希爾的能源部門正在努力遊說一項法案,要求德克薩斯州花費至少100億美元建設天然氣發電廠,以支持其電網。

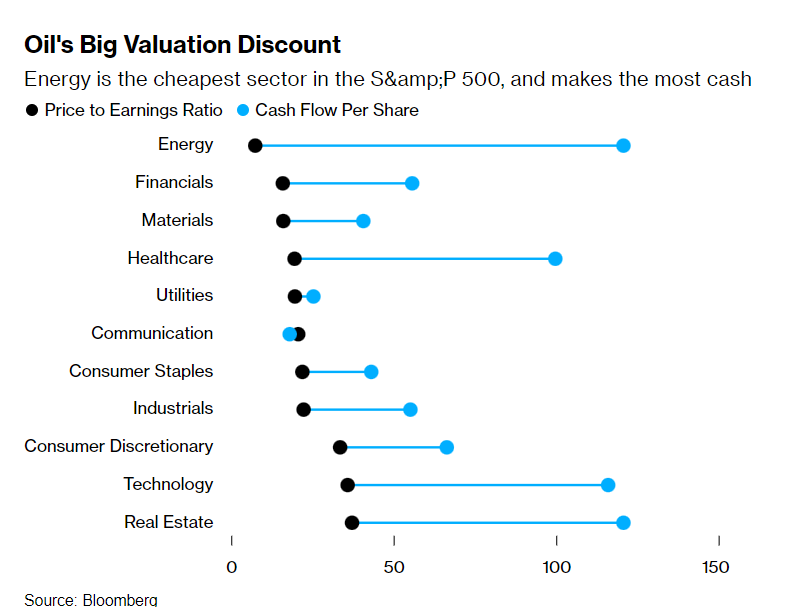

一方面,這是巴菲特和伯克希爾副董事長查理·芒格典型的逢低吸納行爲。對該行業在環境、社會和治理(ESG,用來衡量企業發展的可持續性 )方面的持續擔憂、疫情前的低迴報以及未來幾十年化石燃料需求下降的風險,使許多投資者對該行業產生了興趣。根據外媒彙編的數據,在標普500指數的所有行業中,能源行業的市盈率估值最低。但它也產生了最多的每股現金流。

Smead Capital Management首席執行官科爾·斯米德(Cole Smead)表示,“人們錯過了巴菲特和芒格所關注的經濟狀況”。該公司管理著54億美元的資產,其中包括伯克希爾和西方石油公司的股票。“與其他行業相比,煤炭、石油和天然氣行業的資本回報率高得驚人。多虧ESG,現在您可以更便宜地投資能源領域”。

細緻入微的押注

不過,巴菲特對化石燃料的投資並不是無差別式的。儘管伯克希爾仍然是雪佛龍公司的第三大股東,但它在第一季度減持了約21%的股份。此外,西方石油公司、Cove Point LNG和日本貿易巨頭都擁有獨特的資產,無論能源轉型通過什麼路徑得以實現,這些資產都將在爲世界提供動力的過程中發揮關鍵作用。

即使是伯克希爾在石油領域看似直接的投資也有其微妙之處。以西方石油公司爲例。2019年,巴菲特投資100億美元幫助西方石油公司在阿納達科石油公司的競購戰中擊敗雪佛龍,該公司現在擁有世界上最大、成本最低的頁巖油田,面積相當於牙買加。

在今年的年度會議上,巴菲特強調了頁巖油與俄羅斯和中東的傳統原油來源有何不同。頁巖油田貢獻了大部分美國石油產量,其投產速度快且壽命短,使運營商能夠更靈活地應對石油需求和價格。“在美國,我們很幸運有能力從頁巖中開採出這種石油,但它不是你在看電影時所想象的那種長期來源”,他說,並將其稱爲“短命石油”。

巴菲特還表示,氣候辯論中的“兩個極端”的論點都變得“荒謬”。“我們將做出理性的決定”,他說,“我們不認爲生產石油有違美國精神”。

對Cove Point的投資是巴菲特進軍能源行業的另一個微妙案例。

該公司從附近的馬塞勒斯頁巖區購買天然氣,並將其冷卻成液體,然後運往世界各地。它還罕見地具有進口天然氣的能力,這是墨西哥灣沿岸的競爭對手工廠無法做到的。近年來,隨著歐洲尋找俄羅斯天然氣替代品、亞洲蓬勃發展的經濟體利用液化天然氣爲發電以及各國尋求更清潔的煤炭替代品,全球液化天然氣需求大幅上升。

但Cove Point還有幾個獨特的優勢。與俄烏衝突以來墨西哥灣沿岸數個價值數十億美元的項目相比,Cove Point已經成熟,它自2018年以來一直在運營。該公司位於東海岸的馬里蘭州,那裏的法律規定導致競爭對手很難建造新設施,從而減少了競爭。至關重要的是,它得到了與東京燃氣公司和住友商事等買家的長期合同的支撐。伯克希爾是住友商事的第二大股東,僅次於日本政府的養老基金。

除了巴菲特持有的股票,擁有公用事業、發電設施和輸電線路的伯克希爾哈撒韋能源公司(Berkshire Hathaway Energy)也表現良好。在巴菲特指定的繼任者格雷格·阿貝爾(Greg Abel)的監督下,該部門的收入在2022年達到了創紀錄的39億美元,在五年內幾乎翻了一番。伯克希爾定於8月5日公佈第二季度業績。

這是一個明顯的跡象,表明即使氣候危機加劇,世界對能源(包括化石燃料和可再生能源)的需求仍然無法滿足。今年氣溫和石油需求都創下歷史新高,並有望在本十年餘下時間繼續上升。斯米德表示,對環境的擔憂可能促使其他人避開能源,但也可能爲巴菲特的獲利敞開了大門。

斯米德調侃道,“我喜歡ESG,因爲它有助於保持石油和天然氣股票便宜。我確信巴菲特和芒格也喜歡ESG”。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。