別對中性利率太著迷!鮑威爾今晚恐不會“輕舉妄動”

由於美聯儲主席鮑威爾可能在傑克遜霍爾全球央行年會上討論中性利率(也稱爲R*),包括富達國際(Fidelity International)、木星資產管理公司(Jupiter Asset Management)和對沖基金Blue Edge Advisors等投行機構們正在思考R*可能上調的影響。如果R*確實上調的話,美國國債預計將進一步下跌。

R*指的是利率既不刺激也不限制經濟的理論水平。如果美聯儲想要遏制物價飆升(就像現在所做的那樣),它就會將基準利率提高到該水平之上。任何向上修正的暗示都可能會波及全球市場,迫使人們重新評估美國國債收益率的公允價值可能達到的水平。更復雜的是,對經濟最有利的利率水平未必對市場最有利,因此有可能擾亂金融體系。

Blue Edge旗下魚尾獅基金(Merlion Fund)經理Calvin Yeoh說,“對於大多數交易者來說,R*就像闌尾,雖然被視爲與日常生活無關,但它的突然爆發將引發痛苦並吸引關注”。

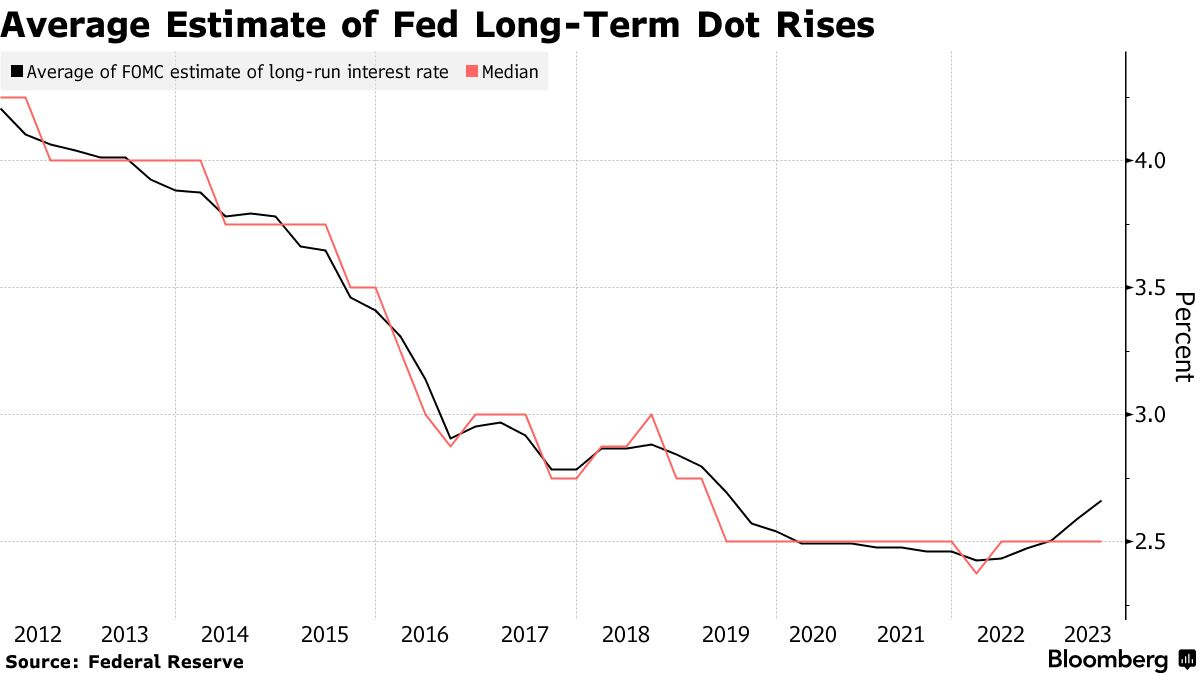

自2019年以來,美聯儲政策制定者對長期政策利率的中值預期爲2.5%(基本上是衡量中性利率的指標),低於八年前的3.5%。Yeoh表示,進一步上調可能會加劇有關趨勢通脹率現在是否更高,以及投資者是否應該要求更高的溢價來購買長期國債的討論。

美聯儲長期政策利率的平均預期有所上升

R*真的會上調嗎?

有關R*可能上調的討論已經成爲本週推動10年期美國國債收益率升至2007年以來最高水平的一部分驅動力。

儘管市場議論紛紛,但許多美聯儲觀察人士認爲鮑威爾在週五講話時將回避這個話題。他在今年3月份告訴立法者,“老實說,我們不知道(R*在哪裏)”。2018年,他作爲美聯儲主席首次在傑克遜霍爾發表演講時,強調了對此類長期變量的估計存在固有的不確定性。

紐約聯儲主席威廉姆斯在5月份表示,疫情並未對R*造成太大影響。其他人則不太確定。提高中性利率的原因包括經濟近期的韌性、預算赤字不斷上升、儲蓄可能減少、在碳轉型方面投入更多支出,以及人工智能等技術進步有可能提高生產率。

澳洲國民銀行私人財富部門JBWere Ltd.首席投資官Sally Auld表示,“如果美聯儲認爲R*可能高於當前預期的2.5%,這將暗示政策並不像我們之前假設的那樣嚴格。因此,市場對美聯儲將在明年底前降息100個基點的預期可能是錯誤的”。

摩根大通美國政府債券策略主管傑伊·巴里(Jay Barry)則認爲,本月預期鮑威爾將暗示提高中性利率而推高美國國債收益率的交易員面臨失望的風險。他在一份報告中寫道,“我們認爲,鮑威爾的言論不太可能預示在9月份的FOMC會議上對長期觀點進行更大的調整,因爲鮑威爾之前多次談到政策是限制性的”。以歷史爲指導,“很難確定主席會在週五就這個話題發表激進的聲明,儘管風險可能傾向於這個方向”。

數據更重要

對於木星資產管理公司的哈里·理查茲(Harry Richards)來說,對於權衡美國國債前景的投資者來說,密切關注通脹數據等可知因素更爲重要。

理查茲談到中性利率時說道,“這(R*)是我們經常思考的事情。通常情況下,當事情開始出錯時,問題可能就出在這裏。但對我們來說,比略顯空洞的R*更重要的是嘗試瞭解GDP和通脹的關鍵驅動因素”。

另一個對美國國債收益率有重要影響的潛在具體指標是通脹保值債券(TIPS)的需求。週四的30年期TIPS拍賣顯示需求平平。這批債券的成交價高於標售結束前的發行價,表明市場興趣低迷,儘管與2月份之前的拍賣相比,此次的投標數量更多。

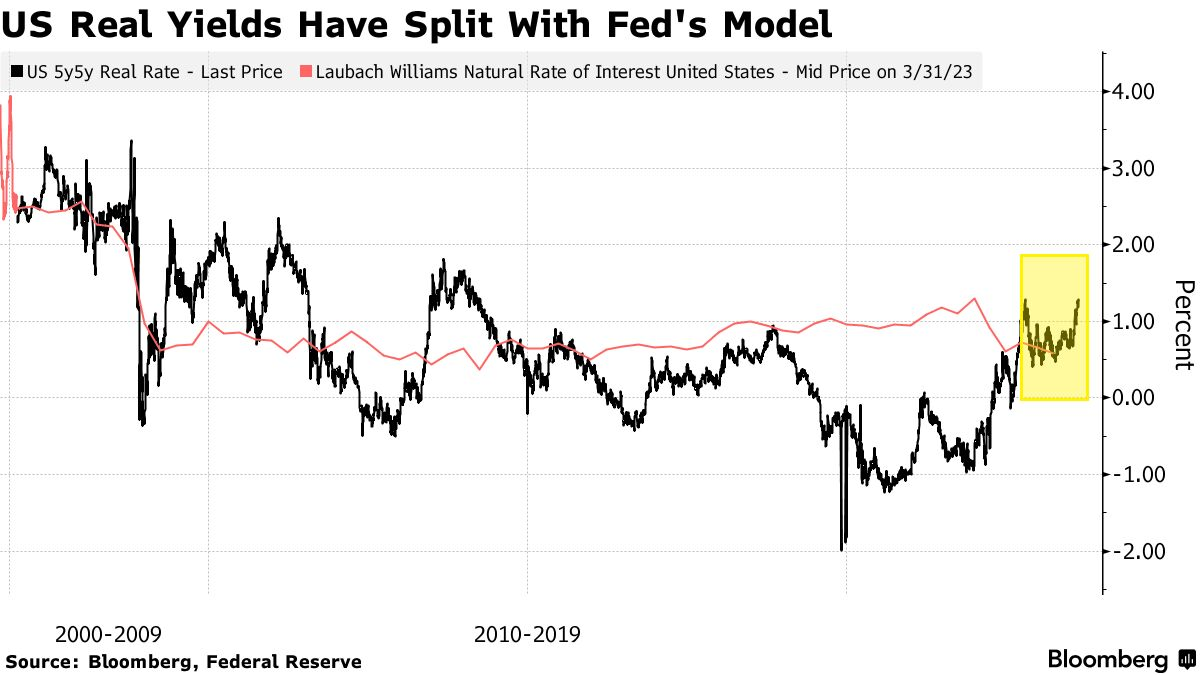

至少從一項衡量標準來看,市場已經押注美聯儲在中性利率方面落後於曲線。紐約聯儲衡量通脹調整後的R*的指標徘徊在0.6%左右,而基於掉期的替代指標——5年後經通脹調整後的5年期TIPS收益率已躍升至1%以上。

對一些人來說,中性利率可能上升的前景並沒有削弱美國國債的吸引力。

儘管對長期借貸成本上升的擔憂抹去了今年國債多頭的收益,但全球一些最大的資產管理公司仍青睞美國國債。富達國際等搶購固定收益證券的公司表示,即使中性利率發生任何調整,國債仍然具有吸引力。

基金經理喬治·埃夫斯塔索普洛斯(George Efstathopoulos)在談到美國30年期國債收益率時表示,“即使它繼續上升,4.5%、4.4%的收益率也能提供足夠的緩衝,並且較修訂後的R*有一定的期限溢價。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。