過去3年回報率高達121%的基金經理警告:市場將現大規模拋售

Smead資本管理公司的創始人比爾•斯米德(Bill Smead)在給投資者的一封信中,直截了當地描述了股市的過度擴張。

斯米德與其兒子科爾共同管理的Smead價值基金在過去五年的表現優於99%的同類基金,過去10年和15年的表現優於98%的同行。自2020年3月以來,該基金的回報率爲121%,超過了標普500指數的91.6%。

斯米德在8月22日的信中寫道,“金融市場的興奮已經達到了一個使得互聯網泡沫看起來微不足道的高度”。

那麼,爲什麼會出現這樣大膽的押注呢?斯米德指出了科技股的極度集中。今年迄今爲止,標普500指數令人印象深刻的回報中,7只科技股佔據了大部分份額。年初至今,該指數累計上漲15.5%,但在7月底時漲幅曾高達20%。

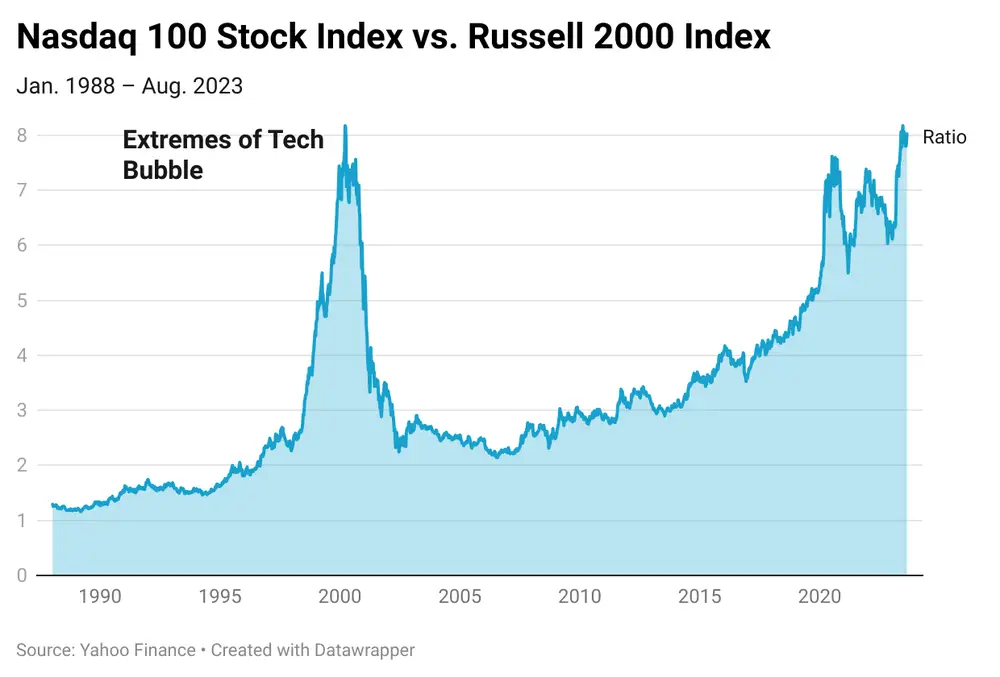

判斷科技股明顯集中的一種方式是,將以科技股爲主的納斯達克100指數與被視爲小盤股指數的羅素2000指數的表現進行比較。用納斯達克100指數目前約14965點的水平除以羅素2000指數1861點的水平,得到的商爲8.04。互聯網泡沫時期的最高紀錄是8.16。這一比例在2000年徘徊在7以上,然後下降到接近2,在2020年、2021年和2023年,這一比例再次上升到7。

另一種判斷這種集中度的方法是,看看科技股在標普500指數中所佔的市值份額。在互聯網泡沫的高峯期,這一比例超過了34%。如今,這一比例爲28%。斯米德說,如果把亞馬遜、特斯拉、Netflix、Alphabet、Meta、Visa、萬事達、貝寶和Fiserv等曾經或目前被認爲屬於科技行業的公司也加起來,這個數字就超過了41%。

然後是投資者心理。家庭股權持有量(即家庭資產中以股票形式持有的比例)超過35%,接近互聯網泡沫時期的水平。該指標與未來10年的年化股市回報率的相關係數爲0.82。家庭股權持有量超過35%,意味著未來10年的年化回報率約爲0%。

當然,這是平均水平。不要認爲這意味著標普500指數在2033年之前每年的回報率都很低。但未來幾年股市更有可能出現更大規模的拋售。

“人生中沒有什麼是確定的。然而,在這個行業工作了43年後,我們發現歷史上有一件事是真實的。狂熱者都以兇險的方式死去”,斯米德在給投資者的信中說。

上週五,他的兒子科爾在接受採訪時表示,他認爲標普500指數在未來幾年將下跌30%或更多。他認爲,這最終將導致投資者在未來幾年對股市的幻想破滅。

“心理狀態非常糟糕。人們非常自滿”,科爾說。

什麼能戳破泡沫?

由於圍繞人工智能的炒作,以及人們對美國經濟最終將能夠避免衰退的樂觀情緒日益高漲,今年股市迎來了新一輪牛市。

然而,這種樂觀情緒能持續多久還不確定。標普500指數本月下跌4%,原因是投資者擔心美聯儲在勞動力市場及經濟增長強勁的情況下可能會進一步採取鷹派政策,從而導致利率上升。

雖然目前經濟強勁,但美聯儲維持高利率的時間越長,衰退發生的可能性就越大。

摩根大通首席全球股票策略師杜布拉夫科•拉科斯(Dubravko Lakos)上週表示,他認爲,隨著通脹繼續高於美聯儲2%的目標,利率繼續走高,未來將出現衰退。

拉科斯說,“我認爲經濟將硬著陸,我不相信軟著陸理論”。

美國國債收益率曲線和世界大型企業聯合會領先經濟指數等主要宏觀指標顯示,美國經濟即將陷入衰退。在過去幾十年裏,這兩大指標都有發出衰退警告的完美記錄。

但是一些人認爲,這次不同,消費者仍在消費,部分原因是疫情期間的刺激措施帶來的超額儲蓄的支持以及通脹已經明顯放緩。

但隨著高利率的滯後效應繼續對經濟產生影響,時間將證明這種說法是否正確。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。