美聯儲或將觸及峯值利率,警惕這一“後備”工具的轟炸

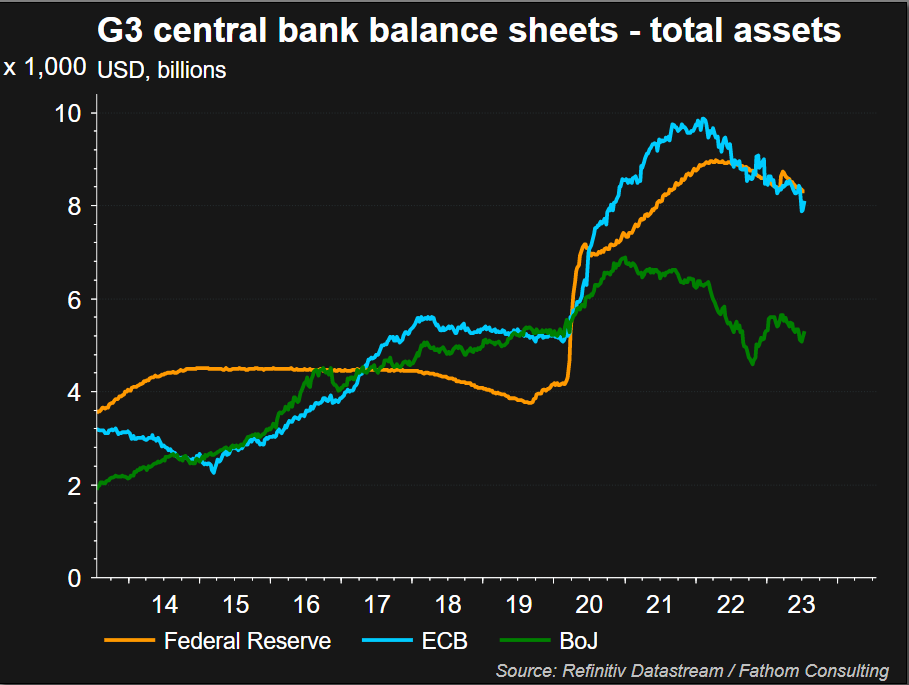

央行今年暫停加息可能會伴隨著資產負債表規模的進一步縮減,即QT(量化緊縮),從而令市場對緊縮政策結束的希望落空,這可能不會讓興奮的債券投資者感到興奮。QT在過去一年裏一直悄無聲息地運行,在很大程度上被官方爲應對高通脹而大幅加息的喧囂所淹沒。

然而,隨著反通脹的加深,各國央行將發現,在當前週期內尋找進行更多政策加息的理由變得更加困難,尤其是在過去一年加息的滯後效應仍在發揮作用,而從現在起進一步加息的影響目前還不確定的情況下。

但在暫停加息方面,央行將面臨一項艱鉅的工作,即阻止投資者進一步增持債券,並降低更廣泛經濟領域的借貸成本,抑制對貨幣政策放鬆的押注。因爲如果通脹仍超過2%的目標,許多政策制定者會認爲這爲時過早。

至少在口頭上,美聯儲已經在打這場仗,本週美聯儲可能觸及市場認爲的“峯值利率”以及一直強調的明年年底之前的“更長時間內更高”的政策利率。

但對美聯儲資產負債表的管理可能會有所幫助,即使美聯儲官員們熱衷於公開將這一過程與貨幣政策目標本身分離開來。

在3月份地區銀行倒閉帶來的壓力短暫反彈完全解除後,截至7月13日,美聯儲8.26萬億美元的資產負債表回到了兩年來的最低水平,比疫情高點低了近7500億美元。這一比例剛剛超過未償國債的20%,接近2020年初的水平,也接近8年前的水平。

儘管美聯儲政策制定者認爲,調整美聯儲目前每月950億美元的縮表門檻很高,但他們也將其視爲利率政策的“後備”工具。

與歐洲央行相比,美聯儲在利率接近峯值、通脹更接近目標的情況下可能會更放心地QT,因爲歐洲央行未來的權衡取捨可能更有風險。

英國央行急於削減資產負債表

首先,英國央行副行長拉姆斯登(Dave Ramsden)上週三表示,從9月份開始的一年裏,將允許加速削減央行剩餘8000億英鎊(約合1萬億美元)規模的資產負債表中的政府債券持有規模。在疫情期間,英國央行的資產負債表最高曾增長了一倍多。

這是因爲市場現在預計英國央行的主要利率將在12月達到6%以下的峯值,上週數據顯示,英國通脹終於在6月開始回落至8%以下,這是一年來首次,讓市場鬆了一口氣。

可以說,如果現在家庭和整個經濟都難以承受更高利率所帶來的痛苦,那麼在沒有導致經濟深度衰退的情況下,英國央行加快退出對債券市場的支持可能能令其在保持市場流動性相對緊縮的同時停止加息。

拉姆斯登在發表評論時謹慎地表示,不要將英國央行“資產購買工具”的縮減與其核心政策任務混爲一談。他還強調,減持政府債券的步伐將繼續通過不再投資到期債券的方式自然上升,因爲明年到期的債券數量更多,並且不需要英國央行增加主動出售債券的數量。

他還詳細介紹了英國央行的深入分析,該分析顯示,在截至2023年第三季度的一年中,有1000億英鎊的英國國債和公司債被拋售,除了政策利率大幅上升的影響外,對債券定價或流動性的額外收緊效應僅爲10個基點左右。

不過,儘管他強調,這一過程應保持“漸進和可預測”,而且要在有新的回購工具以防止商業銀行準備金出現任何相關的過度消耗的背景下進行,但它肯定會有助於遏制債券市場不合時宜的行動。

英國央行實際上急於削減資產負債表,但它可能會受到其特殊的商業銀行準備金報酬制度的影響。

隨著英國央行提高政策利率,它也增加了以遠低於當前政策利率的收益率購買的債券投資組合的運營損失,因爲其向銀行支付的準備金將比最初從銀行購買的債券獲得的回報更低。

即使拉姆斯登認爲英格蘭銀行記錄的中國財政部補償的損失只是多年來大量轉移利潤的另一面,但加快削減資產負債表的動力更大。

歐洲央行或將QT作爲“妥協”方案

有越來越多的傳言稱,本週與美聯儲同時召開會議的歐洲央行可能會審查其縮表戰略,作爲一種“妥協”舉措。

在6月份通脹率仍爲5.5%的情況下,由於市場,可能還有政策制定者自己,不確定歐洲央行基準利率是否需要在本週預期的加息25個基點至3.75%之後再次上調,縮減資產負債表可能被視爲一種替代方案。

“鑑於政策利率在短時間內以創紀錄的幅度上調……圍繞更快縮減資產負債表的討論可能會獲得動力”,德意志銀行補充稱,圍繞歐洲央行可能的峯值利率的分歧可能會使圍繞資產負債表的“妥協解決方案”變得“活躍”。

他們認爲,QT規模的增加理論上應該會導致歐元債券市場的期限溢價上升。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。