一個數據改三觀?美股一夜之間橫掃焦慮,接下來怎麼走?

美國最新的勞動力市場數據幫助緩解了人們對全球最大經濟體經濟放緩的擔憂,股市出現強勁反彈,債券價格回落。

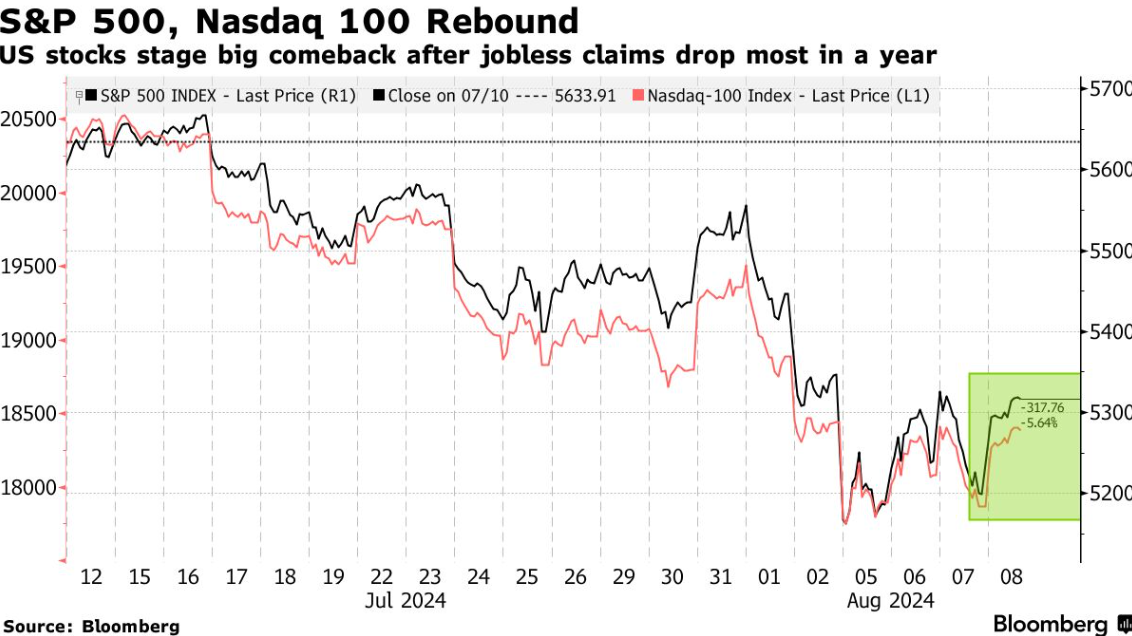

數據顯示上週美國首次申請失業救濟的人數下降幅度接近一年來最大,經濟焦慮隨之減輕,週四標普500指數中的所有主要板塊都有所增長,這也是自2022年11月以來的最大漲幅,美國國債全線下跌,短期國債領跌。

截至收盤,標普500指數上漲2.3%。納斯達克100指數上漲3.1%。較小公司的羅素2000指數上漲2.4%。英偉達領漲大市值股。10年期美債收益率上漲四個基點至3.99%。掉期交易商進一步減少了對2024年美聯儲進一步放鬆的押注。加密貨幣大幅上漲,比特幣漲逾10%,投資者重新投資於金融市場中的風險資產。

上週經濟數據引發擔憂,投資者認爲美聯儲等待降息的時間過長,從而危及“軟著陸”的前景,自此市場一直處於低迷狀態。這些不安情緒與過度持倉、科技股收益不佳以及季節性不佳等因素相結合,引發了市場的波動性。

“失業救濟申請數據帶來了一些好消息,”Independent Advisor Alliance的Chris Zaccarelli說。“我們正在謹慎行事,但認爲本月初開始的恐慌是誇大的。”

盈透證券的Steve Sosnick表示,他對買家有一個重要問題:“你們是週一大聲要求緊急降息50個基點的那些人嗎?”

“我們能說今天(週四)的數字已經平息了即將到來的衰退恐慌嗎?絕對不是,”他補充道。“我們能說股票交易員仍然專注於買入低點和追逐漲勢嗎?絕對是。後者是否表明我們迫切需要降息來維持市場的穩定?來吧,別抱怨了。”

“這是相當不錯的一週,”SoFi的Liz Young Thomas說道。“起伏不定,四處皆是。我們瞭解到市場對美國經濟數據的敏感程度,日元套利交易影響的廣泛性,以及投資者對降息作爲解決一切問題的習慣。”話雖如此,Thomas認爲未來還會有更多波動,今年剩餘時間需要消化進一步降溫的經濟和盈利數據。

“波動性可能會讓人感到不安,但它也可以是重新審視您的資產配置並檢查您對風險水平的舒適度的機會,以便考慮到可能出現的各種結果,”她總結道。

對文藝復興宏觀研究的Neil Duttaat來說,現在的問題是美聯儲是否應該儘快放寬政策,以及是否可能會有大規模的前期行動。

“我們今天(週四)上漲是因爲失業救濟數據!”Duttaat說。“這很不尋常。如果下週的數據出現一些負面意外,你猜會發生什麼?這隻會加劇人們對美聯儲有點跟不上曲線的看法。”

摩根大通:美聯儲缺乏“緊迫感”令股市面臨風險

儘管最近的股市暴跌清除了一些泡沫,但根據摩根大通公司的Dubravko Lakos-Bujas的說法,如果增長繼續放緩,而美聯儲在放寬貨幣政策方面“沒有表現出緊迫性”,美國股市仍面臨更嚴重的下跌風險。

Lakos-Bujas稱,股市不再是“單向上行交易,而是越來越多地圍繞經濟增長下行風險、美聯儲時機、倉位過多、估值過高,以及選舉和地緣政治不確定性上升展開的雙向辯論”。對Lakos-Bujas來說,鑑於極端倉位和動量擠壓,美國股市很容易受到影響,這種情況在歷史上曾導致激烈的平倉,就像本週初所見的情況一樣。這是摩根大通策略團隊自去年以來一直在警示的風險,儘管市場一直在上漲。

至於7月份的股市輪動,投資者紛紛湧入小盤股和股市中不太受青睞的領域,Lakos-Bujas表示,這與“週期內部解除”相一致,而不是一個完全結束週期動量衝擊的開始。

最新的市場回調是由於對增長放緩的擔憂和對經濟收縮可能性重新定價所驅動的。摩根大通的Bruce Kasman領導的經濟學家們此前將今年年底美國陷入衰退的概率上調至35%,而上個月初爲25%。該銀行的觀點是,美聯儲將在9月和11月的會議上分別降息50個基點,在隨後的會議上再次降息25個基點,直到美聯儲確信經濟正朝著正確方向發展。

瑞銀:華爾街的恐慌指數正在發出買入信號

隨著本週股市的震盪,許多交易商在思考未來走勢,瑞銀集團的Solita Marcelli仍然對美國股市在未來幾個月繼續上升保持信心。

這位該銀行財富管理部門的首席投資官表示,最近市場的波動並沒有動搖她對2024年股市的基本看法。她指出,美聯儲的首次降息即將到來,在經濟增長穩固的背景下,標普500指數在美聯儲開始放鬆政策後的接下來12個月內平均上漲約17%。“因此,我認爲市場可以得到支撐,”Marcelli在採訪中說道。“也出現了一些逆向買入信號。”

她補充稱,本週早些時候,芝加哥期權交易所波動率指數、恐慌指數(VIX )短暫飆升至多年高點,這爲交易員——尤其是那些持現金觀望的交易員,提供了買入的機會。她說在恐慌指數出現飆升之後3個月、6個月和12個月內,美國股市的回報通常會高於平均水平。 “一些波動將與我們同在,但我認爲這裏還有一些不錯的上漲空間,”她說。

Marcelli表示,瑞銀財富公司一直建議客戶在最新的市場波動中保持對美國股票的全額配置,原因是有四個關鍵因素支撐著一個有利的背景:健康的盈利增長、人工智能投資、反通脹環境(如住房最終降溫)以及美聯儲即將實施的貨幣寬鬆政策。

儘管本季度投資者對企業在人工智能方面的鉅額支出感到擔憂,但這位曾在21世紀初擔任瑞士信貸科技分析師的首席信息官仍然表示,與錯失人工智能變革潛力的風險相比,投入過多現金的風險“微不足道”。瑞銀團隊估計,未來幾年人工智能的市場規模將超過萬億美元。

她還表示,如果歐元區避免陷入衰退,鑑於該地區的政策放鬆已經開始,那裏的中小型公司將比美國的中小型公司表現更好。

瑞銀財富美股主管David Lefkowitz在7月中旬將標普500指數的最新年終目標上調至5900點,這意味著該指數將較週四的水平上漲約11%。這位策略師還表示,美聯儲在投資和創新熱潮中降息可能會進一步激發“動物精神”,並在2024年底前將該指數推高至6200點。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。