美元美股重現1987年股災前異象,歷史會重演嗎?

上週,美元指數迎來了自去年10月以來的最佳表現,與今年上半年下跌近11%(該指數自20世紀70年代初創立以來的上半年最差回報)的頹勢形成鮮明對比。

MarketWatch分析師Mark Hulbert表示,從歷史經驗來看,投資者可能以爲美元走弱對美股是好事,因爲標普500指數在美元下跌期間獲得了6.2%的總回報率。然而,在美元異常強勢的年份,美國股市也曾表現出色。因此,美元的走勢可能對美元投資者無關緊要。

Hulbert警告道,如果美聯儲像特朗普政府希望的那樣大幅降息,導致美元急劇下跌,那麼股市可能會做出不利的反應。這種情況以前也發生過——就在1987年10月。

Hulbert首先衡量了美元指數作爲標普500指數每股收益的同步和領先指標的歷史表現。在考察美元作爲同步指標的潛力時,Hulbert發現幾乎沒有什麼證據。

被稱爲相關係數(R平方)的統計數據顯示,自1973年以來,美元指數過去一年的變化,只能解釋或預測標普500指數同期每股收益變化的1%。這種接近於零的相關係數的一個原因是,美元和每股收益過去一年變化之間的關係差異很大。自1973年以來的每個五年期內,兩者之間的相關性都大相徑庭,高時可達0.44,低時可達-0.83。

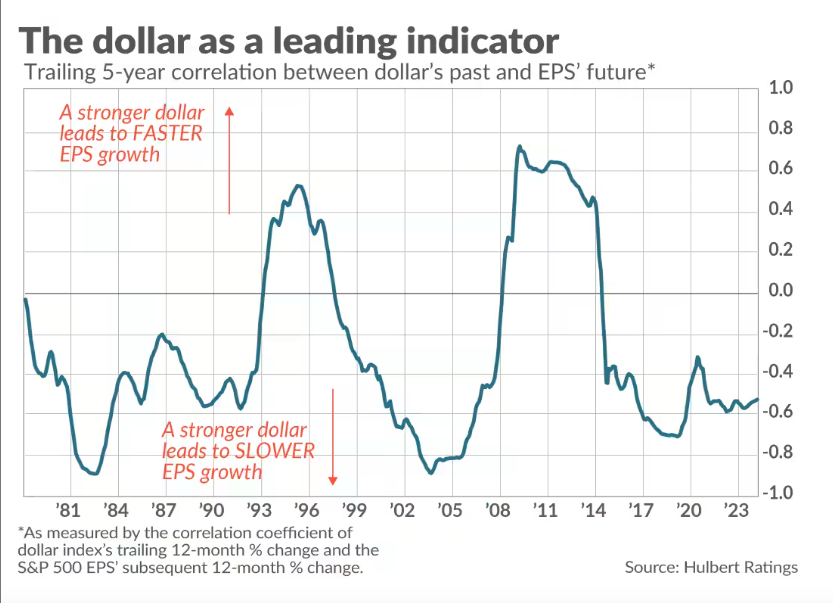

那麼,美元作爲領先指標的情況又如何呢?接下來,Hulbert觀察了美元過去一年的變化率是否與每股收益隨後的增長率相關,得出了和之前相似的結論(下圖)。

該圖描繪了自20世紀70年代以來,美元過去12個月的變化與標普500指數隨後12個月每股收益增長率之間的相關性。值得注意的是,這種相關性並不穩定。

在20世紀90年代中期以及2008年全球金融危機爆發前的那段時間裏,這種相關性是強烈的正相關,意味著美元走強會帶來更快的每股收益增長。

相比之下,在20世紀80年代和21世紀初,這種相關性是強烈的負相關。從20世紀70年代初以來的整個時期來看,美元指數過去12個月的變化,只能解釋隨後12個月標普500指數每股收益增長率的0.4%(由相關係數衡量)。

那麼,美元貶值是導致1987年股災的原因嗎?從統計學角度來看,似乎沒有依據得出美元下跌對持有美元的美股投資者來說是好是壞的結論。

Hulbert表示,當前存在一個非統計學上的擔憂:目前的金融環境與1987年10月股市崩盤前幾周的情況有著不祥的相似之處。在那一天,也就是“黑色星期一”,道瓊斯工業平均指數在單個交易日內暴跌了22.6%。

儘管導致1987年股災的因素有很多,但當時美元的暴跌是主要原因之一。因此,在極端情況下,美元下跌確實值得投資者關注。

在“黑色星期一”之前,美元指數比1987年初低了7%。當時似乎特別令投資者擔憂的是,里根政府正在積極推動美元進一步走低。時任中國財政部長詹姆斯·貝克(James Baker)對美聯儲施壓,要求其大幅降息,其公開目的是刺激經濟,並讓美元進一步貶值。

《巴倫週刊》編輯蘭德爾·福賽思(Randall Forsyth)在他關於1987年股災的歷史文章中寫道:“貝克在‘黑色星期一’前一週的言論,旨在推動美元兌德國馬克和其他貨幣走低。

貝克認爲,美元走弱比提高利率更可取,因爲他將後者視爲對美國經濟復甦的威脅,尤其是在1988年大選迫近的情況下。市場對此的反應是拋售股票。

爆發貨幣衝突的前景,使得風險資產(尤其是價格昂貴的股票)變得風險過高。”

當前的金融和政治氣候與當時的情況有著相似之處,這令人擔憂。現在的股票估值甚至更高,而且一個好鬥的總統政府再次積極向美聯儲施壓要求降息。毫無疑問,降息幾乎肯定會推動美元對外國貨幣進一步走低。

當然,1987年股災只是一個數據點,所以歷史絕對不會重演,但歷史總是驚人地相似,而就目前的情況而言,這是一個可怕的前景。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。