美國利率上演“波動性末日”,華爾街熱門對沖策略失效

美國利率波動率驟降,正讓華爾街一種熱門的金融市場動盪對沖策略陷入困境。

近年來,各大銀行一直在開發並銷售“保護性量化投資策略(QIS)”,這類策略與市場對利率波動的長期預期掛鉤。此類產品本質是“系統性交易組合”,以互換合約形式售予對沖基金、養老金等機構,爲其抵禦重大經濟風險提供“保險”。

多數QIS策略圍繞“10年/20年期互換期權”(10-year/20-year swaptions)構建——這類10年期期權允許投資者簽訂20年期利率互換合約。它們既是應對利率波動的保護工具,也能反映市場對未來波動率的預期。

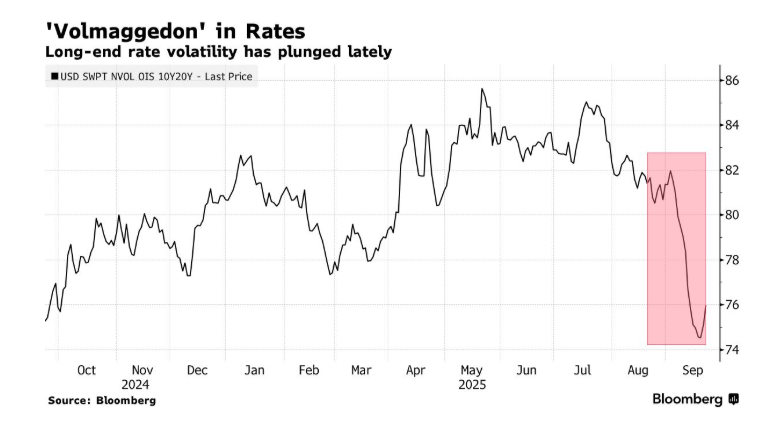

彭博彙編數據顯示,當前各類資產的波動幅度普遍收窄,上述互換期權所隱含的波動率正迎來2023年11月以來的最大單月跌幅。LumRisk的數據顯示,這意味著大量旨在從合約波動率飆升中獲利的QIS策略,本月已錄得2.6%的平均虧損。

長端利率波動率近期暴跌

長端利率波動率近期暴跌表面看這一虧損幅度不大,但在利率交易與QIS領域已是顯著。巴克萊集團策略師表示,波動率驟降正將原本的防禦性頭寸轉化爲虧損來源,並將這種“預期波動率暴跌”現象描述爲“波動性末日(volmaggedon)”。

“多數擁有QIS業務的銀行,其客戶都持有‘美元10年/20年利率波動率多頭頭寸’,”德意志銀行英國及中東和北非地區資產解決方案銷售主管斯圖爾特·弗格森(Stuart Ferguson)表示,“這類策略的賣點在於‘尾部風險對沖+大體平穩的利差收益結構’——能爲投資組合抵禦極端風險。”

他認爲,長期端利率波動率突然下跌,源於投資者平倉“抵押貸款支持證券(MBS)對沖頭寸”。

儘管這種異常波動背後存在技術性原因,但當前從股市到匯市,各類市場的波動率普遍下降——核心原因是市場預期美聯儲將持續降息,這會支撐風險偏好與美國經濟。

以阿姆魯特·納西卡(Amrut Nashikkar)爲首的巴克萊策略師指出,市場對美國財政赤字的關注度似乎有所下降,且美聯儲理事莉薩·庫克(Lisa Cook)在最近會議中的表態,也緩解了市場對“央行獨立性”的擔憂。

“從長期視角看,這種情況出現的原因可歸結爲‘TACO’,”野村(Nomura)量化策略主管安東尼·莫里斯(Anthony Morris)表示,這一縮寫對應的全稱是“Trump Always Chickens Out(特朗普總退縮)”。“市場似乎認爲,一旦市場惡化,特朗普總會找到退縮的辦法。在這種環境下,許多短線資金不願持有波動率頭寸。”

近年來,做多長期利率波動率不僅是一種對沖手段,還因一個技術特性而極具吸引力:短期利率波動率曾高於長期利率波動率。這意味著投資者只需持有長期波動率頭寸,就能通過“時間推移”獲利(即利差收益)。

如今,隨著收益率曲線短端的波動率也開始下降,這種利差收益優勢正逐漸消失。

追蹤預期利率波動率的美銀MOVE指數,上週跌至近四年最低水平。在歐洲,與歐元利率掛鉤的同類合約波動率,也正迎來一年來的最大單月跌幅。

這種大幅波動引發市場擔憂:QIS領域是否會出現進一步去槓桿——畢竟不同QIS產品的具體表現,會因產品設計差異而有所不同。

德意志銀行的弗格森認爲,在長期端,利率波動率的下跌或許不會持續,因爲相關QIS產品尚未出現大規模清算。

“即便從長期看,某筆交易的利差收益略呈負值,但只要它能幫助投資者對沖‘美國債務違約’‘歐洲某國政局動盪’等風險,做這筆交易仍是合理的,”他表示。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。