美債多頭力挺:美聯儲將重獲信譽 低利率迴歸是正確預期

在通脹飆升的兩年後,美聯儲在抑制通脹方面取得的進展有限。然而,債券市場的一小部分投資者不僅押注政策制定者會獲勝,而且認爲他們對長期低利率時代將回歸的預測是正確的。

Columbia Threadneedle Investments全球固定收益主管Gene Tannuzzo就是其中之一。他在接受電話採訪時說:

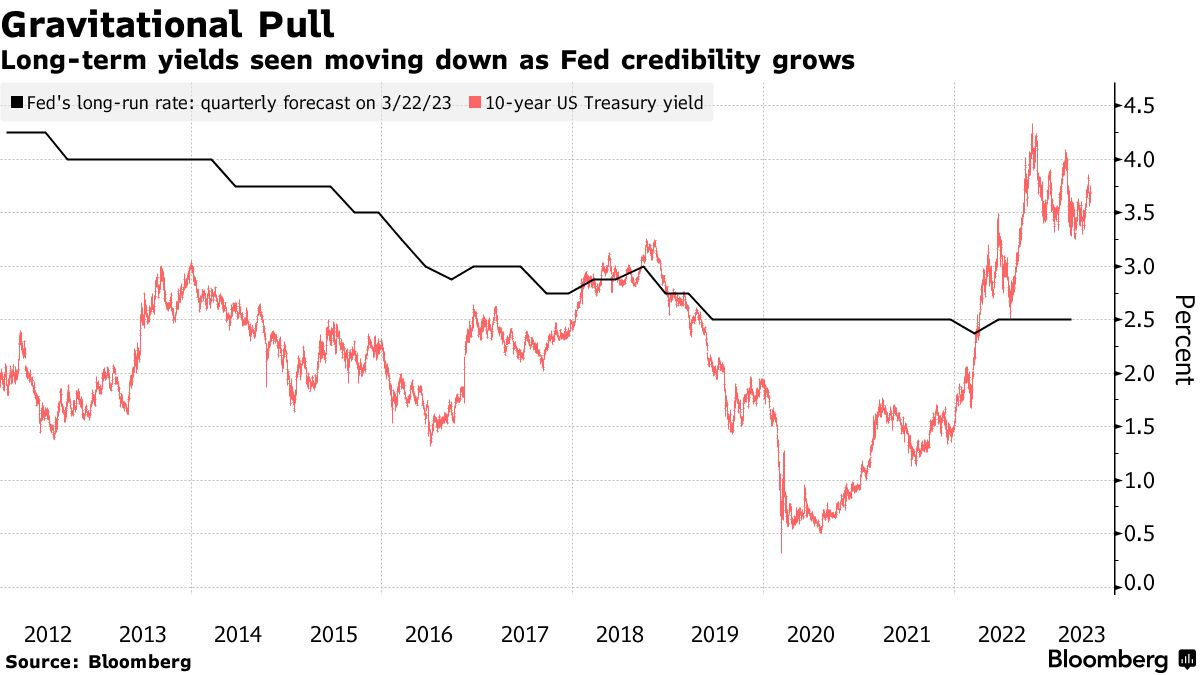

“我認爲美聯儲正在慢慢恢復其通脹目標的可信度,隨著政策制定者們讓通脹更接近目標水平,他們的長期利率預期將再次成爲美國國債收益率的可靠指標。”

分析師們對美國國債收益率的共識預測顯然參考了這種想法。外媒調查顯示,隨著時間的推移,10年期美國國債收益率將在2024年和2025年降至接近3%的水平,目前的水平約爲3.69%。然而他們過去一年多的共識預測在被證明是錯誤的。在他們的預期中,現在10年期美國國債收益率將低於3%。

正如Tannuzzo所指出,目前他所謂的“美聯儲信譽風險溢價”仍然存在,這體現在10年期美國國債收益率與美聯儲官員對長期政策利率的估計之間的差距。

包括哈佛大學的肯尼思·羅格夫在內的許多經濟學家表示,由於供應鏈成本上升和國防開支增加等因素,從長遠來看,利率將穩定在較高水平。

Bloomberg Intelligence首席美國利率策略師Ira Jersey認爲,如果通脹擔憂持續存在並且勞動力市場保持足夠的彈性以限制對長期衰退的擔憂,美聯儲今年可能不願降息。“我們的基準預測是美聯儲今年不會降息”。

美聯儲需要一場衰退來降低通脹,美國國債將因此重獲青睞

但Tannuzzo和一些志同道合的投資者依舊支持美聯儲政策制定者的觀點,例如紐約聯儲主席威廉姆斯,他最近提出了低利率終將回歸的理由。這些基金經理還認爲,美聯儲需要引發一場衰退,以最終贏得與通脹的鬥爭,這一結果將提振政府債券的吸引力。

目前,美聯儲首選的通脹指標是其2%目標的兩倍多。如果4月份4.4%的年增長率持續下去,持有收益率低於4%的10年期美國國債的投資者的處境將隨著時間的推移變得更糟。美國國債多頭正在指望事情有所轉變。

Federated Hermes的高級投資組合經理Donald Ellenberger表示:

“在接下來的幾年裏,我們認爲長期利率應該會更低。如果美聯儲真的要將通脹率降至2%,那將需要經濟衰退才能實現。經濟衰退通常會導致投資者爭相購買高質量的美國國債。”

Ellenberger領導的團隊管理著Federated Hermes逾120億美元的總回報基金,他補充稱,“現在是增加久期的好時機”,並認爲美國國債收益率的任何進一步攀升都爲增持美國國債提供了機會。

嘉信理財首席固定收益策略師凱西·瓊斯(Kathy Jones)認爲,“如果一個擁有自己貨幣的主要央行願意堅持下去,那麼它是可以獲得想要的通脹率的”。她說,“我們一直在建議人們隨著收益率上升而增加久期。我認爲世界沒有發生重大變化”。

美聯儲的長期利率預期即將更新 這一指標面臨諸多不確定性

並非所有人都相信長期利率將會走低。格蘭特利率觀察家(Grant's Interest Rate Observer)的創始人吉姆·格蘭特(Jim Grant)表示,他認爲未來將出現一個“長期的利率上升週期”。

美聯儲政策制定者將在下週更新他們對長期政策利率的估計,上一次計算出的結果爲2.5%——與新冠疫情之前的情況大致相同。

儘管經濟在疫情和俄烏衝突期間發生了巨大變化:勞動力市場參與率仍低於新冠疫情前的水平、供應鏈正在轉向強調彈性而非純粹的效率、政府債務負擔現在要大得多,但美聯儲仍保持其長期利率預測不變。

而一些人認爲,很難判斷被研究人員稱爲“R-star”的長期中性利率可能會在何處穩定下來。從本質上講,這一指標反映了需要多少利率才能吸引儲蓄,並使經濟充分實現其增長潛力。

“我對R-star的總體看法是,所有的估計都非常不確定”,德意志銀行首席經濟學家Matthew Luzzetti說。

這是因爲經濟的潛在增長率很難實時估計,並且可能受到許多不同因素的影響:例如,節省勞動力的智能自動化趨勢如何平衡美國勞動力供應的有限增長。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。