“貪婪通脹”是價格壓力的一大推手!美聯儲下一步是維持高利率?

宏觀策略師西蒙·懷特(Simon White)在對投資者進行調查後撰文稱,美聯儲需要維持高利率以打擊助長通脹的利潤率飆升,而一旦疫情期間的儲蓄被消耗殆盡,通脹引發的怨恨可能會迅速擴散,反過來將導致高利潤率消退。以下是懷特的觀點:

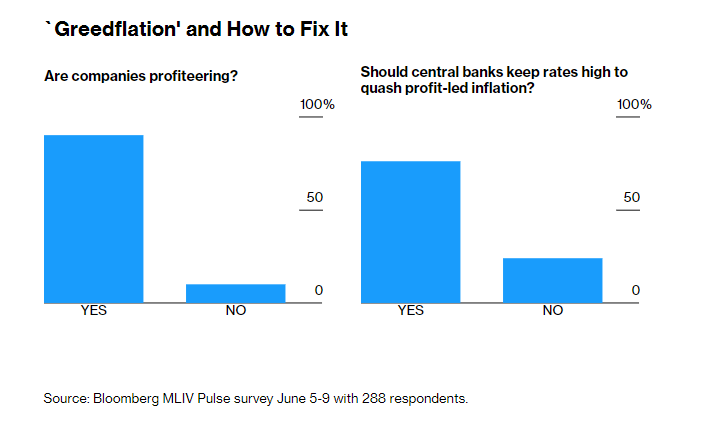

對專業投資者和散戶投資者的最新調查顯示,企業利潤飆升是通脹問題的重要組成部分,而保持高利率是控制通脹的最佳途徑。

在一項名爲Markets Live Pulse的調查中,288名受訪者中約有90%的人表示,自2020年新冠疫情開始以來,大西洋兩岸的公司一直在以超過自身成本增速的速度提價。近五分之四的人表示,緊縮的貨幣政策是應對利潤推高通脹的正確途徑。

幾十年來最嚴重的一次通脹促使人們開始尋找解釋,斷裂的供應鏈、大手筆的政府刺激和不斷上漲的工資都要承擔部分責任。但企業加價是另一個值得關注的潛在原因,並且目前正得到關注。

在疫情暴發之初,企業利潤率飆升,自那時以來,利潤率一直保持在歷史高位。這就提出了兩個關鍵問題:利潤的增加是否會助長通脹?如果是,應該採取什麼措施?這是一場更廣泛的辯論的一部分,即不同類型的價格壓力是否需要不同的工具來應對,而非僅通過加息這種一刀切的應對措施。

該調查的參與者大多認爲,美聯儲收緊貨幣政策是對利潤驅動的價格上漲的適當回應。大約四分之一的人不同意,他們提出了替代解決方案,包括利用企業稅率打擊哄擡物價者,以及更嚴格的反壟斷規定。

約67%的受訪者表示,零售行業在疫情期間的定價最具投機性質。能源行業以大約六分之一的比率遠遠落後。這些發現可能反映了這樣一個事實,即人們購買基本消費品的頻率比購買高價商品的頻率高,所以他們更容易感知到價格的上漲,這就是所謂的“碰撞頻率”。

疫情導致的特殊環境,即嚴重的供應限制及隨之而來的刺激推動的前所未有的需求爆發是利潤率提高的背後原因,美企的利潤率已經達到70年來的高點。

不過,有53%受訪者表示,這種情況不太可能是永久性的,他們預計總體利潤率將回落到新冠疫情之前的水平。

從經濟學理論來看,利潤率將“均值迴歸”。換句話說,它們傾向於被拉回正常水平。均值迴歸指的是一個高利潤的行業應該吸引新的進入者,而隨著競爭加劇,利潤率將降低。但現實粗暴地反駁了這一點。在疫情之前,企業利潤率就已經提高了,現在更是如此。

各種理論試圖解釋爲什麼會發生這種情況。馬薩諸塞大學阿姆赫斯特分校經濟學家韋伯(Isabella Weber)認爲,美國近期的通脹在很大程度上是“賣方通脹”,源於占主導地位的企業利用其壟斷地位來提高價格的能力。韋伯指出,“(供應)瓶頸可以產生暫時的壟斷力量,從而使提高價格變得安全,不僅可以保護企業,還可以幫助它們增加利潤”。

瑞銀集團首席全球經濟學家多諾萬(Paul Donovan)將這種情況稱爲“利潤主導的通脹”,即企業利用廣泛的價格上漲作爲掩護,將自己的價格提高到超出必要水平的水平,更通俗地說,這種情況被稱爲“貪婪通脹”。

不管其標籤是什麼,如果公司一直在利用壟斷來提高利潤率,他們將不願意大幅降低利潤率。誰會想在加薪後立馬給自己減薪呢?

隨著企業重新在價格與需求之間進行權衡,利潤率開始從高點回落,但仍遠高於疫情前的水平。

這很可能繼續有利於一些股票。當被問及哪種股票最能從利潤導向的通脹中獲益時,近四分之三的受訪者選擇了具有強大定價能力的公司。這裏的邏輯是,在對壟斷或寡頭壟斷日益強烈的抵制得到適當實施之前,持有那些最能利用通脹背景的公司是有意義的。

不過,大多數受訪者認爲,“貪婪通脹”最終不太可能導致長期的粘性通脹。

只有10%的人表示,美國CPI需要超過5年的時間才能回到2%左右的穩定水平。超過一半的人認爲通脹率將在兩年內回到2%的水平。這與市場觀點一致,目前的兩年盈虧平衡率約爲2.1%。

那麼,我們可以具體做些什麼來遏制利潤導致的通脹呢?24%的受訪者不認爲收緊貨幣政策是解決辦法,他們提出了一些深思熟慮的替代方案。

其中最常見的建議是加強對併購的反壟斷力度,以及其他刺激競爭的措施。有人支持提高公司稅,可能包括在認定存在哄擡物價的領域徵收暴利稅。其中一個直言不諱的建議是“對他們徵稅直至毀滅”。

通脹加劇了不平等,從而滋生怨恨。一旦疫情期間的儲蓄耗盡,這種怨恨就有可能迅速蔓延,公司的高利潤期可能會面臨更大的挑戰和監管。一旦出現這種情況,收緊貨幣政策可能是企業最不擔心的事情了。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。