利率還不夠緊縮?華爾街用實際行動叫板美聯儲!

美聯儲官員週四暫停加息,因爲他們認爲貨幣政策已經非常緊縮。但市場對此的回答是:不,還不夠。

美聯儲的使命是將利率調高到足以將通脹率從目前的4%-5%降至2%的水平,即使這意味著經濟陷入衰退,失業率上升。如果美聯儲成功了,現在你就不太可能看到這些:股市進入新的牛市,房地產市場反彈,長期美債收益率遠低於通脹率。

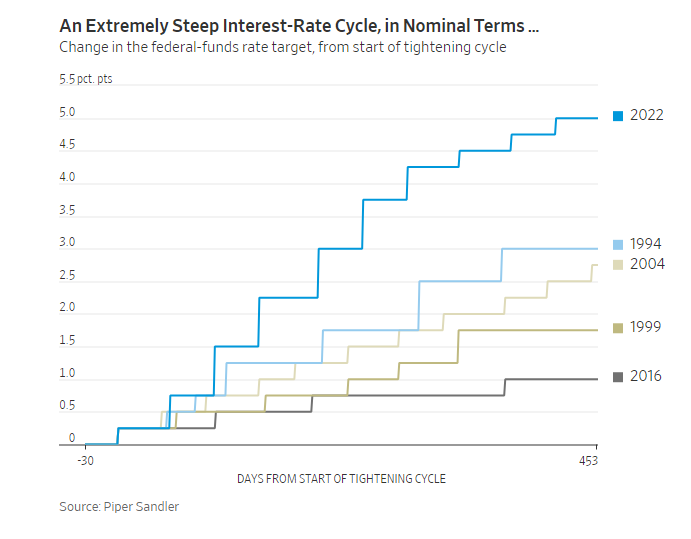

換句話說,美聯儲暫停加息的前提是可疑的。沒錯,自2022年初以來,利率已經上升了整整5個百分點,這是自上世紀80年代以來最快的加息速度。儘管如此,貨幣政策還不夠緊縮,這就解釋了爲什麼經濟依然強勁,通脹比美聯儲官員預期的更加頑固,以及爲什麼他們的工作還沒有完成。

週四凌晨,美聯儲主席鮑威爾也承認了這一點,他告訴記者,在通脹問題上“仍沒有看到太多進展”。美聯儲官員目前預計,今年年底的核心通脹率將達到3.9%,高於他們3月份預測的3.6%。因此,他們預計今年將需要再加息兩次。

通脹問題是全球性的。澳洲聯儲和加拿大央行都曾迅速加息,然後暫停加息,等待經濟放緩和通脹下降。但是這兩種情況都沒有發生,因此兩國都在上週恢復了加息。

貨幣政策之所以顯得緊縮,是因爲美聯儲大幅上調了名義聯邦基金利率,從接近於零提高到5%-5.25%之間。鮑威爾表示,美聯儲本週暫停加息是因爲“我們走得太遠、走得太快了”。

但對經濟有影響的是實際利率(經通脹調整),而不是名義利率。由於通脹高於前幾個週期,實際利率的上升幅度要小得多。

實際利率的水平取決於所用的通脹率。根據過去12個月剔除食品和能源的消費者價格5.3%的漲幅計算,實際利率目前接近於零。Piper Sandler的分析師達勒姆(Benson Durham)利用通脹保值國債收益率估計,目前的實際利率約爲1.4%。

美聯儲認爲中性實際利率爲0.5%,在這一水平意味著它既不會刺激也不會減緩經濟活動。高於這一水平則被視爲限制性的,足以推高失業率,降低通脹。但是,就算實際利率爲1.4%也不算特別緊縮。至少自1960年以來,每次經濟衰退之前,實際利率都要比這一水平更高。

根據達勒姆的計算,與名義利率不同,實際利率相對於中性利率的上升幅度低於1994年和2004年,但高於1999年和2016年。“這沒什麼值得稱讚的”,他說。

通常來說,當美聯儲提高短期利率時,股價會下跌,而長期債券收益率和美元會上漲。經濟放緩的原因是更廣泛的金融環境收緊,而不僅僅是短期利率上升。美聯儲緊縮政策的頭6個月通常都會發生這種情況。

但自去年10月以來,所有個股都掉頭向上,標普500指數已經較去年秋季的低點上漲了22%。這反映了人們對人工智能的興奮,更高的市盈率也意味著投資者願意爲未來每一美元的利潤支付更高的價格。股市的上漲反過來又歸因於10年期美國國債收益率的下降,該收益率目前遠低於短期利率和通脹率,這是一種相對不尋常的現象。

股市上漲的背後還體現了這樣一種邏輯:即認爲隨著與疫情相關的新車和二手車、公寓租金和住房價格扭曲現象全部逆轉,通脹將很快下降;而過去1年的加息和存款流向貨幣市場基金導致銀行收緊貸款的舉措將導致經濟放緩,投資者將失去信心。然後,美聯儲就會降息。

這種想法並不瘋狂,相反,美聯儲官員對此是認同的。許多官員主張暫停加息,因爲貨幣政策的運作存在滯後性。留心一點的話就能看到這些滯後性,剔除疫情時期的扭曲因素後,通脹在5月份確實有所降溫,銀行也正在收緊貸款。在截至3月份的一年中,實際GDP增長1.6%,略低於美聯儲官員認爲的長期增長率,5月份失業率從3.4%升至3.7%。

但美國經濟似乎沒有進一步放緩,而是在緩慢增長。美聯儲將今年的經濟增長預期從3月份的0.4%上調至1%。對利率敏感的房地產市場去年暴跌,這通常是美聯儲緊縮政策影響經濟增長的一個關鍵渠道,如今房價已經開始上漲。因此,建築業就業正在迅速增長,房屋建築商的股票也在上漲。這在很大程度上是因爲金融環境依然寬鬆。

如果美聯儲希望通過進一步加息的警告來收緊金融環境,那麼它失敗了。標普500指數最初因美聯儲的聲明而暴跌,但週三仍收漲。美債收益率最初上漲,但隨後收低。奇怪的是,投資者對軟著陸的押注越多,軟著陸的可能性就越小。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。