鮑威爾終於戰勝了市場預期?交易員退出激進押注

債券市場終於與美聯儲主席鮑威爾對經濟的展望步調一致。交易員們已經放棄了一度激進的押注,即美聯儲加息將引發嚴重衰退,迫使鮑威爾在今年年底前轉向寬鬆政策。債券收益率已回升至硅谷銀行倒閉引發恐慌之前的水平。

儘管政策制定者認爲未來幾個月有可能再加息兩次,但預計美國經濟將保持得相當好,不像歐洲經濟那樣出現停滯跡象。“人們開始意識到,美聯儲今年不會降息”,PGIM Fixed Income聯席首席投資官Greg Peters表示。

上週五,標準普爾全球採購經理人指數(S&P Global purchasing managers index)顯示,歐元區本月的增長幾乎停滯,但美國的增長仍在繼續,儘管速度有所放緩。這突顯了美國和歐洲前景的分歧。這些數據推動投資者轉向避險,歐洲政府債券大幅上漲,美國國債漲幅較小。這些數據還突顯出全球增長放緩的風險,這將給美國帶來壓力。市場一直預計經濟將放緩,即便是美國今年也只能勉強避免陷入衰退。

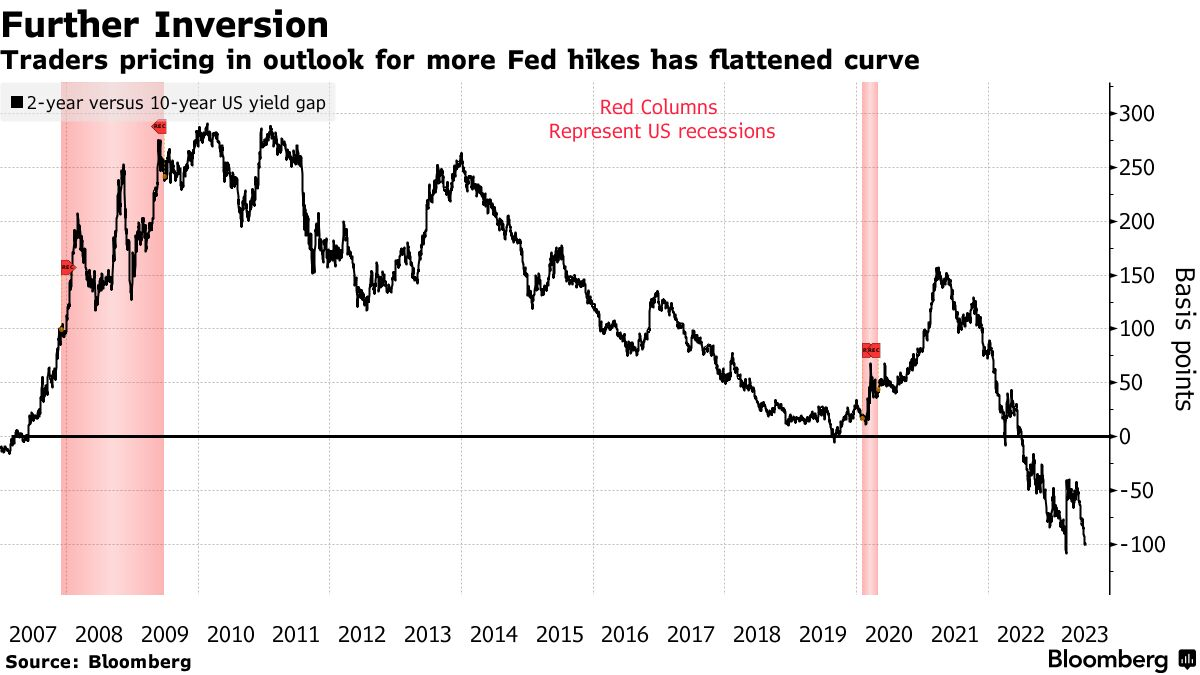

鮑威爾上週四對參議院銀行委員會表示,“我們將採取一切必要措施,隨著時間的推移將通脹率降至2%”。他說,今年可能還會有兩次加息,而且他認爲“短期內”不會降息。在此之後,10年期美債收益率比2年期美債收益率低了整整一個百分點,加深了收益率曲線的倒掛,這通常被視爲經濟衰退的預兆。但這主要是因爲短期利率上升,而長期利率幾乎沒有變化。儘管掉期交易員已將預期的降息推遲到明年,但他們預計美聯儲的關鍵利率仍將維持在足以抑制經濟增長的高位。這意味著,預計政策制定者仍將關注通脹,而不是試圖刺激經濟增長。

鮑威爾本週還將在多個全球活動上發表講話,可能會對政策前景提供更多見解。本週五公佈的美聯儲首選通脹指標——PCE預計將顯示,在4月份的數據出人意料地火爆之後,5月份將出現一些改善,這一結果將給債券交易員帶來更多動力,他們認爲未來會更加平靜。經濟學家預計,PCE將從4月份的4.4%降至5月份的3.8%,不包括食品和能源的核心PCE預計將再次穩定在4.7%的水平。由於預期美聯儲將成功完成其使命,自5月初以來,短期和長期消費者價格通脹預期都穩定在略高於2%的水平。

麥格理(Macquarie)全球利率和外匯策略師Thierry Wizman表示:

“如果你看看美國的一些通脹指標會發現,它們顯然正在下降。今年下半年,你將最終看到我們在幾個通脹指數中看到的所謂粘性通脹開始消退並下降。我認爲市場明白這一點。”

隨著前景的不確定性降低,債券市場的波動也不那麼劇烈。這對交易員來說也是一個積極的信號,他們中的許多人在進入2023年時預測債券的表現將會更好,目前債券價格已上漲約1.6%,較2022年的大幅下跌略有反彈。反映美國國債預期波動的ICE-BofA MOVE指數自3月份達到2008年以來最高水平以來已下跌近一半。

交易員們目前認爲,7月份有可能再次加息25個基點,並認爲後續有可能再次加息。美聯儲的政策利率預計將在今年達到5.35%左右的峯值,之後美聯儲將在2024年12月將利率降至3.8%左右,這一水平仍然被認爲足以減緩經濟增長。摩根大通資產管理公司的機構投資組合策略主管Jared Gross表示,考慮到通脹方面已經取得的進展,加息可能是有意義的,但加息速度將溫和得多。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。