20230828【農產品】俄土將就黑海舉行會談 CBOT小麥玉米下跌

CBOT小麥玉米下跌

【近期事件】

8/28晚上11:00公布8/18-8/24出口檢驗數據

8/29凌晨4:00公布8/21-8/27作物生長報告

8/30晚上10:30公布8/19-8/25乙醇產量及庫存數據

8/31晚上8:30公布8/18-8/24出口銷售數據、8/23-8/29作物乾旱報告

9/2凌晨3:00公布美國7月玉米黃豆消費報告

【農產品】

小麥:

俄羅斯總統普丁和土耳其總統埃爾多安預計舉行面對面會談以重啟黑海船隻安全通行的談判,導致25日CBOT小麥主力合約12月期貨下跌1.58%至每英斗621.75美分。

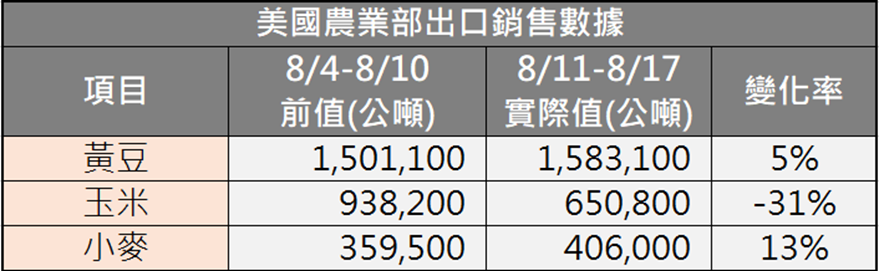

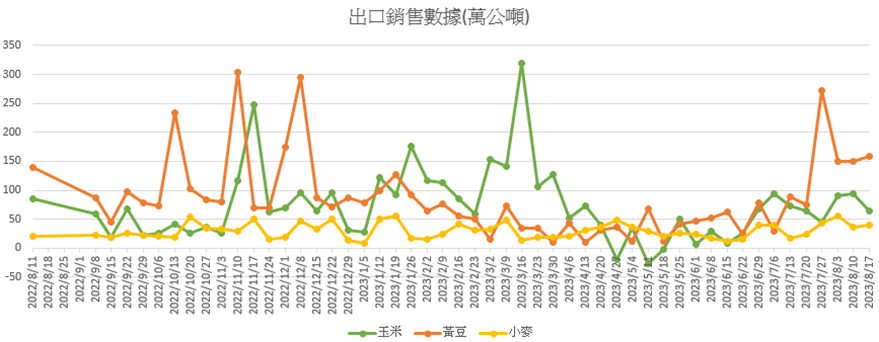

8/11-8/17一週小麥出口銷售量為406,000噸,較上週增加13%,較去年同期增加96%,接近市場平均預期,市場預期範圍在25-55萬噸之間。去年同期出口銷售量207,200噸,今年累計出口銷售量7,175,700噸,去年同期累計出口銷售量8,813,100噸,年減19%。

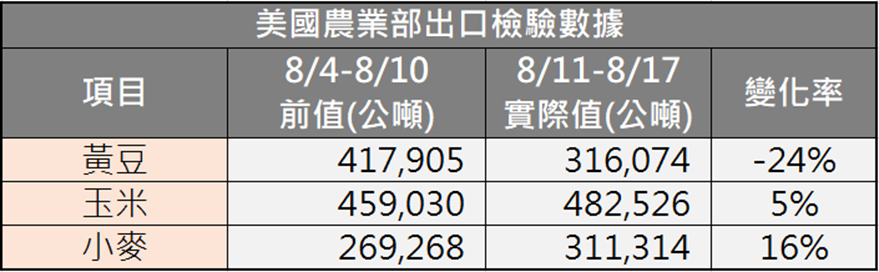

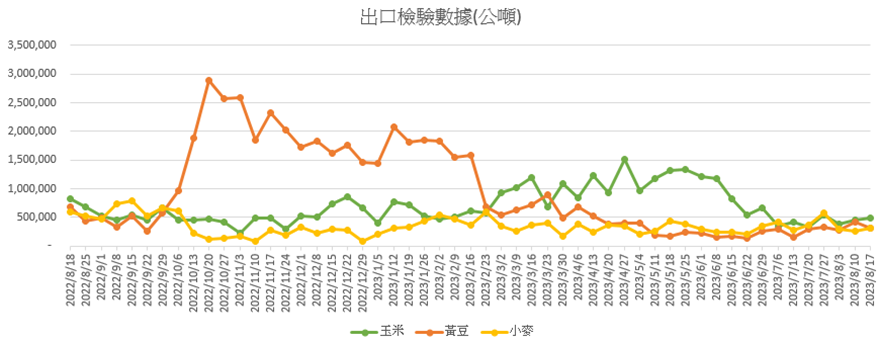

8/11-8/17一週小麥出口檢驗量為311,314噸,較上週增加16%,較去年同期減少48%,接近市場平均預期,市場預期範圍在20-50萬噸之間。去年同期出口檢驗量594,273噸,今年累計出口檢驗量3,639,908噸,去年同期累計出口檢驗量4,494,206噸,年減19%。

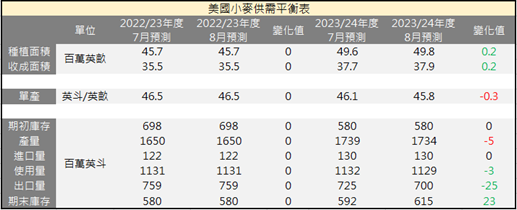

美國農業部8月份WASDE報告預估2023/24年度小麥出口量將年減8%至1,905萬公噸。

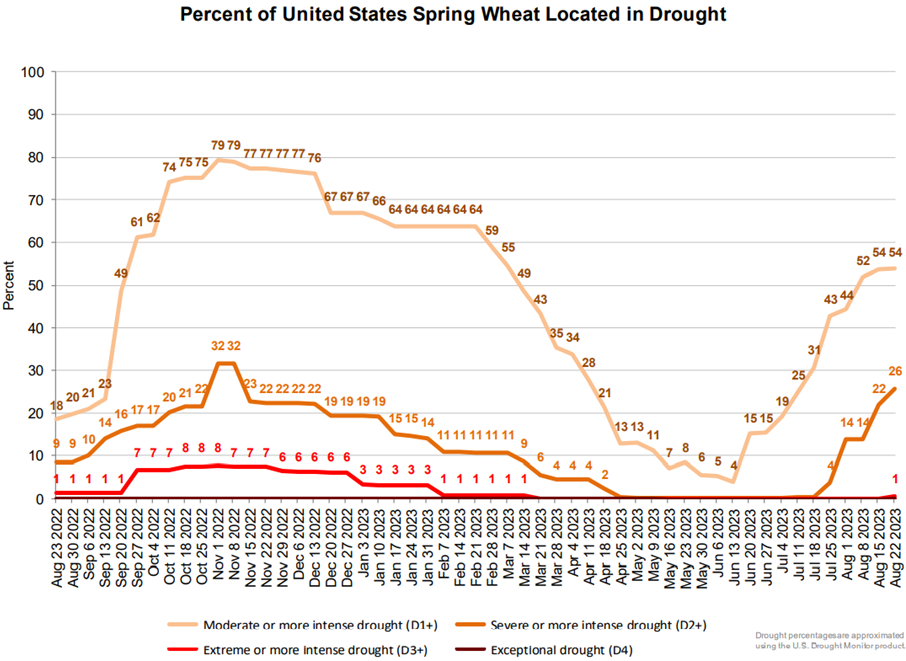

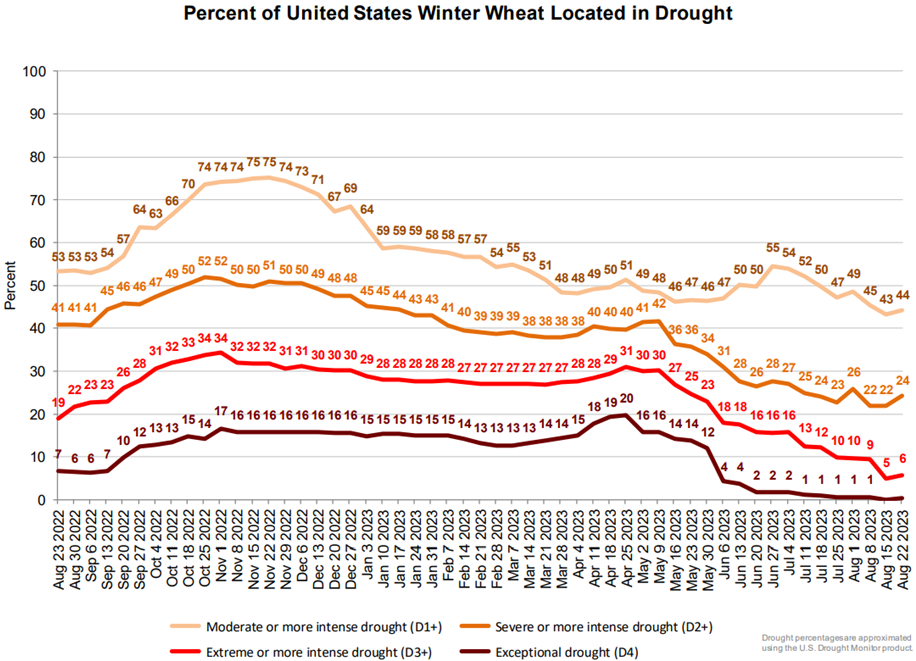

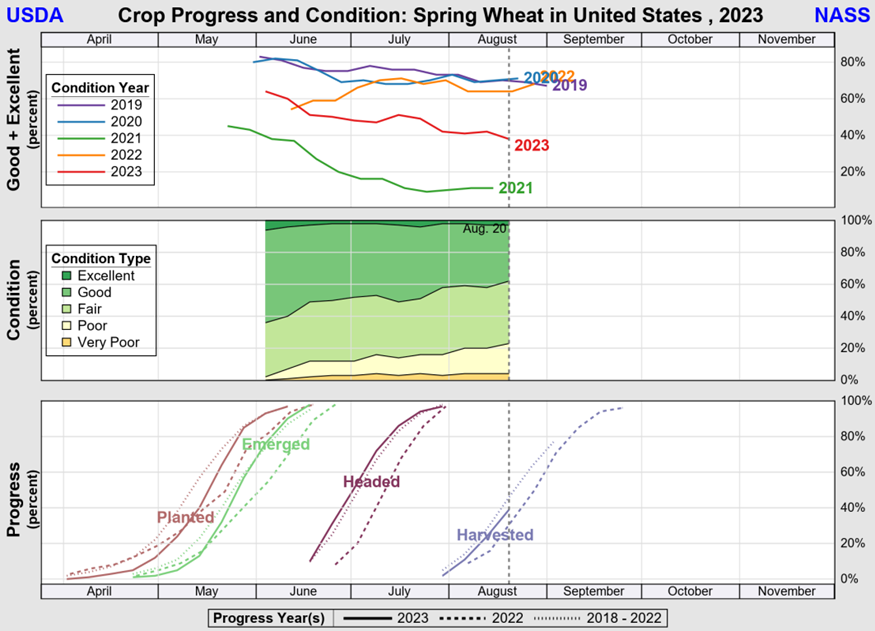

8月14日至8月20日:美國春小麥良率為38%,之前一週為42%,去年同期為64%;收割率為39%,去年同期為31%,五年均值為46%。美國冬小麥收割率為96%,去年同期為94%,五年均值為96%。

8月份WASDE對於2023/24年度美國小麥的展望為供給量、需求量、出口量的減少,以及庫存量的增加。小麥產量預計為17.34億英斗,較上月預估減少500萬英斗,主要是因為春小麥產量的減少,但部分被冬小麥產量的增加所抵銷。

根據8月1日發布的NASS麵粉加工產品報告顯示,國內使用量減少300萬英斗。由於硬紅冬麥迄今為止的銷售速度疲軟,小麥出口量下調2500萬英斗至7億英斗。產量的減少被使用量及出口量的減少所抵銷,期末庫存預計上調2300萬英斗至6.15億英斗。

8月份WASDE對於2023/24年度全球小麥的展望為供給、需求、貿易、以及庫存的減少。全球產量下調330萬公噸至7.9337億公噸,主要是因為歐盟、中國、和加拿大的減產,但部分被烏克蘭、哈薩克、與巴西的增產所抵銷。

歐盟產量下調300萬公噸至1.35億公噸,主要是因為西班牙、立陶宛、和羅馬尼亞產量減少。中國產量下調300萬公噸至1.37億公噸,是根據中國國家統計局夏季糧食產量的預測。加拿大產量下調200萬公噸至3300萬公噸,主要是因為部分省分草原乾旱狀況的惡化。烏克蘭產量上調350萬公噸至2100萬公噸,預測單產將創下歷史次高,主要是因為收成面積和單產的增加。哈薩克產量上調100萬公噸至1500萬公噸,主要是根據哈薩克國家統計局的報告。

全球需求量下調338萬公噸至7.9607億公噸,主要是因為歐盟的飼料用量減少,以及中國的食品、種子、和工業用量的減少。全球出口量下調223萬公噸至2.0939億公噸,主要是因為加拿大和美國出口的下調,但部分被俄羅斯出口的上調所抵銷。雖然黑海出口協議暫停續約,但烏克蘭的出口量預計仍維持在1050萬公噸不變。全球庫存量下調92萬公噸至2.6561億公噸,為2015/16年度以來的最低水準。

玉米:

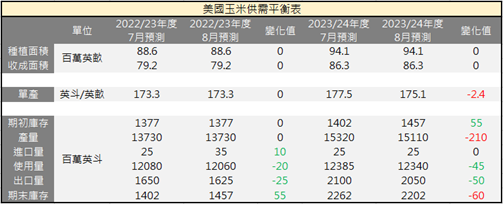

俄羅斯總統普丁和土耳其總統埃爾多安預計舉行面對面會談以重啟黑海船隻安全通行的談判,導致25日CBOT玉米主力合約12月期貨下跌0.05%至每英斗488美分。8/11-8/17一週玉米出口銷售量為650,800噸,較上週減少31%,較去年同期減少23%,接近市場平均預期,市場預期範圍在30-90萬噸之間。去年同期出口銷售量850,000噸,今年累計出口銷售量40,526,000噸,去年同期累計出口銷售量60,949,500噸,年減33%。8/11-8/17一週玉米出口檢驗量為482,526噸,較上週增加5%,較去年同期減少41%,高於市場平均預期,市場預期範圍在20-55萬噸之間。去年同期出口檢驗量821,533噸,今年累計出口檢驗量36,153,608噸,去年同期累計出口檢驗量53,902,329噸,年減33%。美國農業部8月份WASDE報告預估2022/23年度玉米出口量將年減34%至4,128萬公噸。

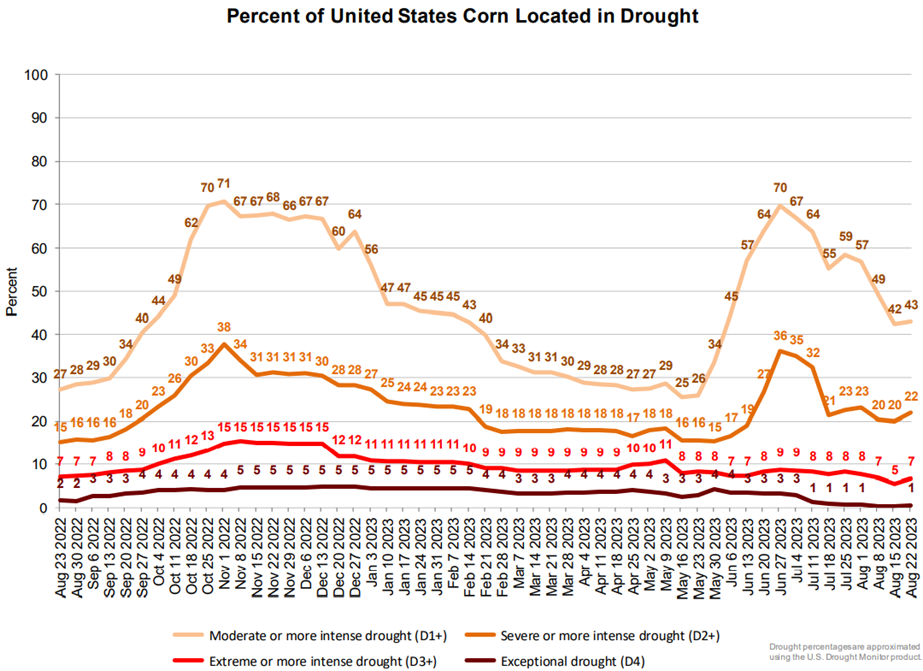

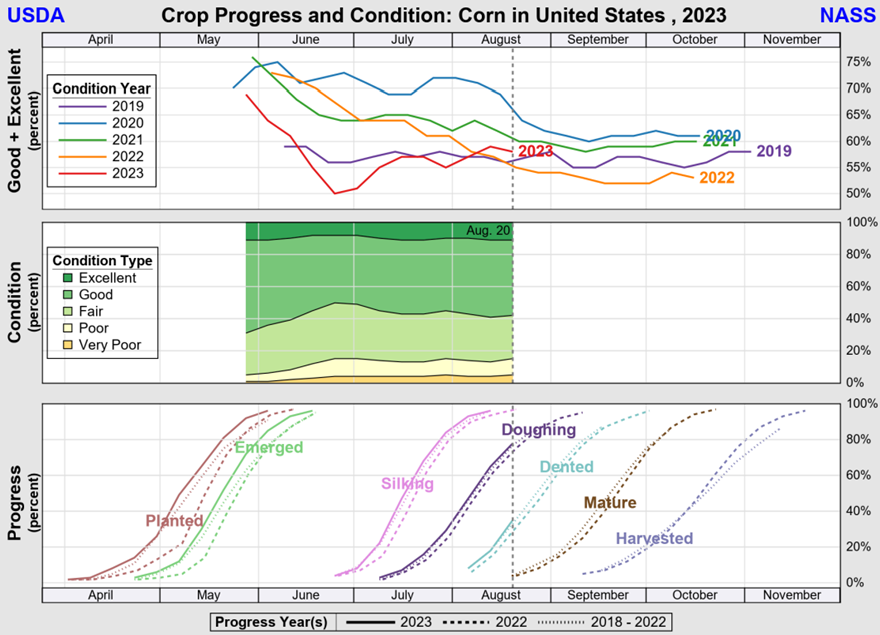

8月14日至8月20日:美國玉米生長優良率為58%,之前一週為59%,去年同期為55%。

8月份WASDE對於2023/24年度美國玉米的展望為產量、需求、出口、以及庫存的減少。期初庫存上調5500萬英斗至14.57億英斗,主要是基於2022/23年度較低的使用量預測,反映出用於出口的玉米、葡萄糖、與澱粉的減少。產量下調2.1億英斗至151.1億英斗,主要因單產下調每英畝2.4英斗至每英畝175.1英斗,但仍是史上產量次高,僅次於2016/17年度。需求下調4500萬英斗至123.4億英斗,主要是因為產量的下調,導致飼料用量的減少及用於生產葡萄糖及澱粉的玉米減少。

8月份WASDE對於2023/24年全球玉米的展望為產量、出口量、及期末庫存的減少。

全球產量下調1097萬公噸至12.1350億公噸,主要因美國、歐盟、中國、和俄羅斯的減產,但部分被烏克蘭及加拿大的增產所抵銷。歐盟產量下調370萬公噸至5970萬公噸,主要因為面積及單產均減少。降幅最大的是匈牙利、羅馬尼亞、德國、及義大利。中國產量下調300萬公噸至2.77億公噸,主要是因為東北地區及華北平原主要生產省份過度潮濕降低了單產前景。

烏克蘭產量上調250萬公噸至2750萬公噸,主要是因為面積及單產均有所增加,7月份有利的降雨及氣溫提高了單產前景。俄羅斯產量下調170萬公噸至1460萬公噸,主要是因為種植面積的減少。全球出口下調207萬公噸至1.9619億公噸,主要因為美國及歐盟出口的減少。而隨著黑海出口協議的暫停,烏克蘭玉米出口預估仍維持不變。全球庫存下調307萬公噸至3.1105億公噸,因為美國、中國、和俄羅斯庫存減少,但部分被烏克蘭和南非庫存增加抵銷。

黃豆:

天氣持續乾燥支撐黃豆價格,加上民間出口商向美國農業部申報對中出口12.1萬公噸黃豆,導致25日CBOT黃豆主力合約11月期貨上漲1.17%至每英斗1387.75美分。

8/11-8/17一週黃豆出口銷售量為1,583,100噸,較上週增加5%,較去年同期增加13%,高於市場預期高標,市場預期範圍在65-130萬噸之間。去年同期出口銷售量1,400,000噸,今年累計出口銷售量53,468,800噸,去年同期累計出口銷售量59,558,200噸,年減10%。

8/11-8/17一週黃豆出口檢驗量為316,074噸,較上週減少24%,較去年同期減少54%,接近市場平均預期,市場預期範圍在20-50萬噸之間。去年同期出口檢驗量687,047噸,今年累計出口檢驗量51,541,821噸,去年同期累計出口檢驗量56,008,041噸,年減8%。

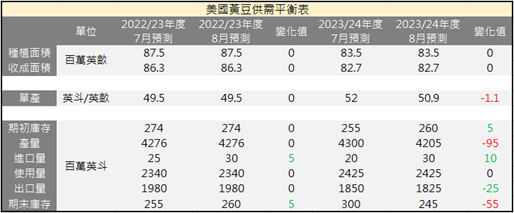

美國農業部8月份WASDE報告預估2022/23年度黃豆出口量將年減8%至5,389萬公噸。

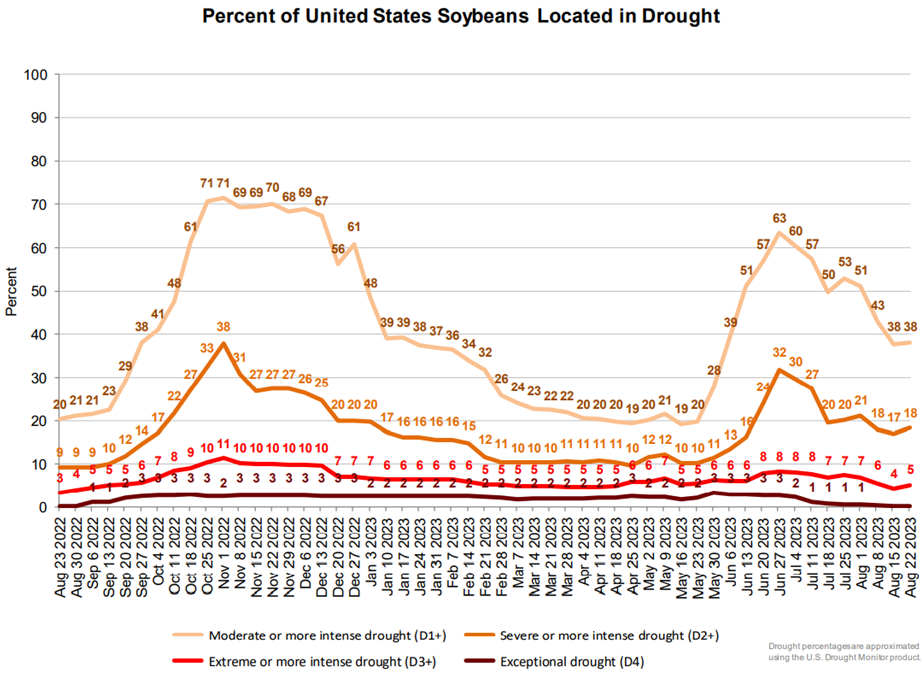

8月14日至8月20日:美國黃豆生長優良率為59%,之前一週為59%,去年同期為57%。

8月份WASDE對於2023/24年度美國黃豆的展望為期初庫存的增加及產量和出口的減少。期初庫存上調500萬英斗至2.6億英斗,主要是因為2022/23年度進口量的上調。產量預計下調9500萬英斗至42.05億英斗,主要是因為單產下調每英畝1.1英斗至每英畝50.9英斗。總供給量(期初庫存+產量+進口)預計為44.95億英斗,較上個年度減少2%。庫存預計下調5500萬英斗至2.45億英斗,因為總供給量(期初+產量+進口)下調了8000萬英斗,但部分被出口量下調2500萬英斗所抵銷。

8月份WASDE對於2023/24年度全球黃豆的展望基本與美國相同,因為其他國家數據調整不大,8月預期的全球黃豆供需的變化主要以美國的變化為主。

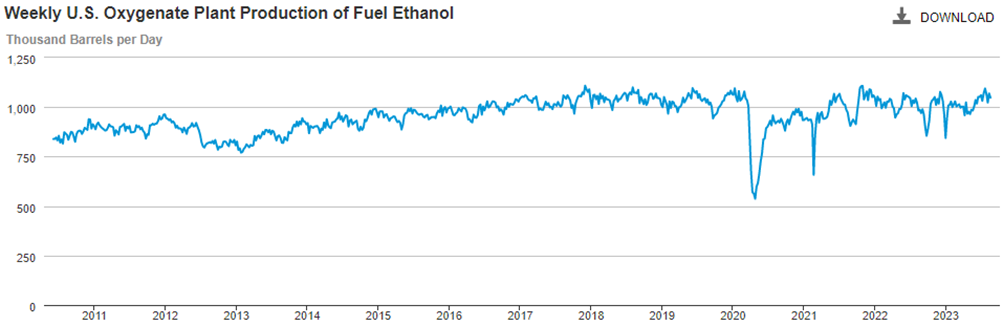

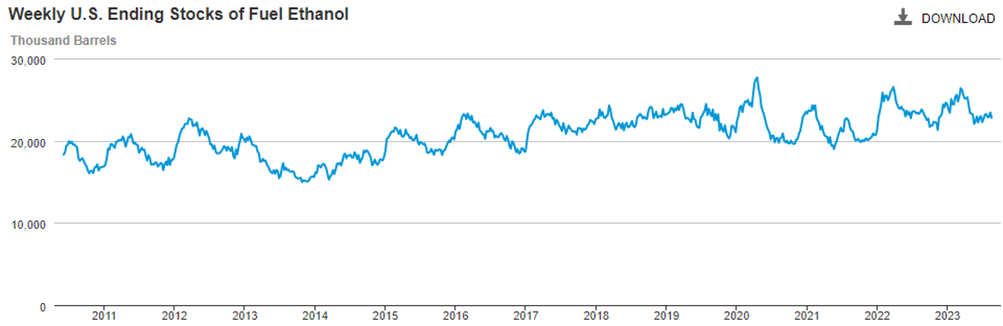

根據美國能源情報署EIA最新數據,截至8月18的一週,乙醇日均產量降至104.8萬桶,較上週減少2.1萬桶,較去年同期增加6.1萬桶;庫存降至2279萬桶,較上週減少64.5萬桶,較去年同期減少101.7萬桶。

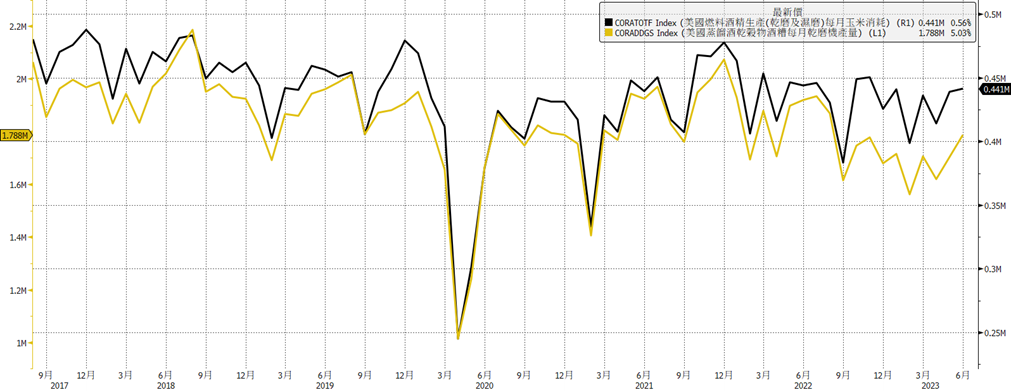

6月份美國用於燃料乙醇的玉米消耗量為4.41億英斗,較上月增加0.56%,較去年減少0.68%。

6月份美國玉米飼料(DDGS)產量為178.8萬公噸,較上月增加5.03%,較去年減少6.83%。

中國海關公布最新進出口數據顯示,2023年7月黃豆進口量973萬噸,較前月減少5.25%,較去年同期增加23.5%,主要是因為巴西今年創新高的產量使得供給增加,及用於動物飼料的需求增加;1-7月黃豆進口量則是年增15%至6,230萬噸。

7月中國從巴西進口黃豆923萬噸,較去年同期增加32.4%;1-7月中國從巴西進口黃豆3,890萬噸,較去年同期增加12.2%,佔中國黃豆進口總量的63.5%。

7月中國從美國進口黃豆14萬噸,較去年同期的38萬噸減少63%;1-7月中國從美國進口黃豆1,985萬噸,較去年同期增加13.9%,佔中國黃豆進口總量的31.9%。

中國是最大的黃豆進口國,美國農業部預估2023/24年度中國黃豆進口量為9,900萬噸。

6月份美國黃豆壓榨量為523.7萬噸,較上月減少7.79%,較去年同期增加0.29%。

6月份美國黃豆油產量為20.75億磅,較上月減少6.89%,較去年同期增加0.29%。

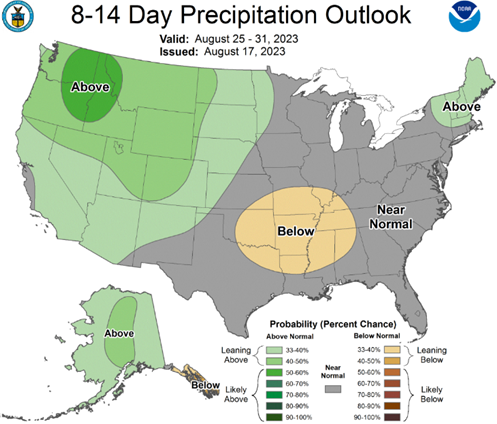

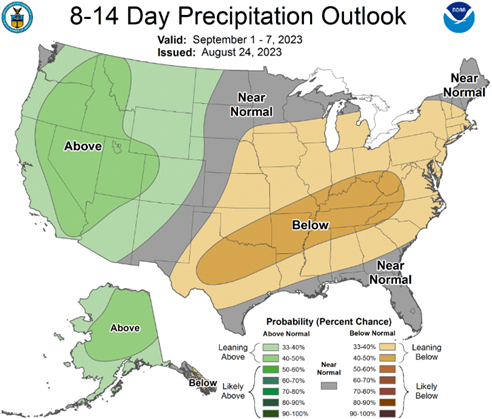

美國海洋及大氣管理局NOAA最新發布的天氣預報顯示,八月上旬降雨量充沛,有助農作物生長高峰期的水分需求;但八月下旬至九月初,降雨量逐漸減少,將會影響玉米黃豆生長期的水分需求,尤其是生長晚期黃豆的開花及結莢。

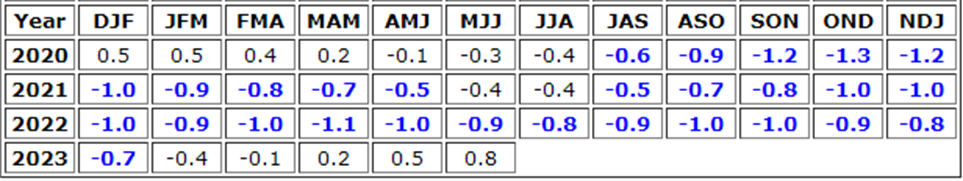

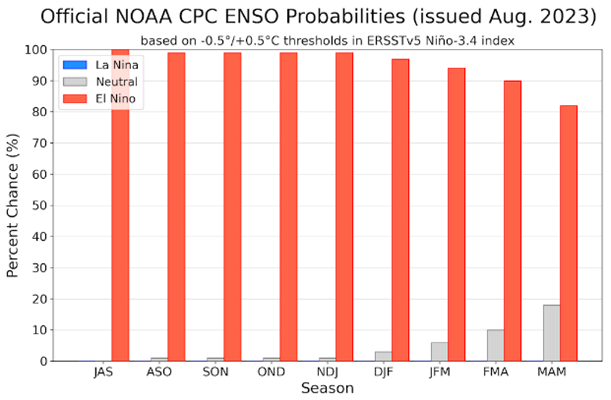

衡量聖嬰現象的ONI指標顯示,海水平均溫度差已超過+0.5度的標準,顯示聖嬰現象正逐漸增強;美國海洋及大氣管理局NOAA氣象預測中心8月份發布報告表示,七八九(JAS)三個月,聖嬰現象的機率已達100%,顯示聖嬰現象已正式開始影響全球氣候。

糧農組織食品價格指數 :

2023年7月為123.9點,月增1.5點(1.3%),年減16.6點(11.8%)。7月食品價格指數反彈主要原因是植物油價格指數大增,但部分漲幅被食糖價格指數大幅下跌所抵消,同時穀物、乳製品、和肉類價格指數亦小幅下挫。

糧農組織穀物價格指數 :

7月為125.9點,月減0.7點(0.5%),年減21.3點(14.5%)。本月指數微幅下行主要因國際粗糧價格與6月相比下跌4.8%。其中,國際玉米價格延續跌勢,原因是阿根廷和巴西正在進行的收成推高了季節性供應。同時,由於美國種植條件改善、種植面積上調,產量高於預期。國際小麥價格上漲1.6%,9個月來首次月增,主要原因是俄羅斯決定終止黑海穀物協議,加上烏克蘭在黑海和多瑙河沿岸的港口基礎設施遭到破壞,共同導致烏克蘭出口的不確定性;另外,加拿大的持續乾旱也對價格造成上行壓力。

糧農組織植物油價格指數 :

7月為129.8點,月增14點(12.1%),扭轉了連續七個月的跌勢。本月指數大幅上揚主要是葵花籽油、棕櫚油、黃豆油、和菜籽油的全球報價上漲所致。其中,國際葵花籽油價格月增超過15%,原因是在俄羅斯決定終止實施黑海穀物協議後,黑海地區出口供給的不確定性再次出現。國際棕櫚油價格也顯著上漲,反映了主要生產國產量增長放緩的預期。另一方面,由於美國黃豆和加拿大油菜籽的生產前景持續引發擔憂,黃豆油和菜籽油的國際價格有所上漲,而原油報價上漲也為植物油價格提供了支撐。

7月為146.3點,月減5.9點(3.9%),連續第二個月下跌,但年增仍高出33.4點(29.6%)。7月糖價下跌主要因巴西2023/24年度甘蔗收成進度良好,同時印度大部分種植區降雨改善,帶來了有利的土壤濕度條件。全球最大的食糖進口國印尼和中國進口需求低迷,對糖價造成了進一步的下行壓力。但對於聖嬰現象將對2023/24年度甘蔗作物(尤其是泰國)造成潛在影響的持續擔憂和國際原油價格上漲的共同影響抑制了食糖價格的跌幅。

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。