20231215【國際能源】聯準會放鴿,油市止穩反彈

聯準會放鴿,油市止穩反彈

【近期事件】

X

【原油】

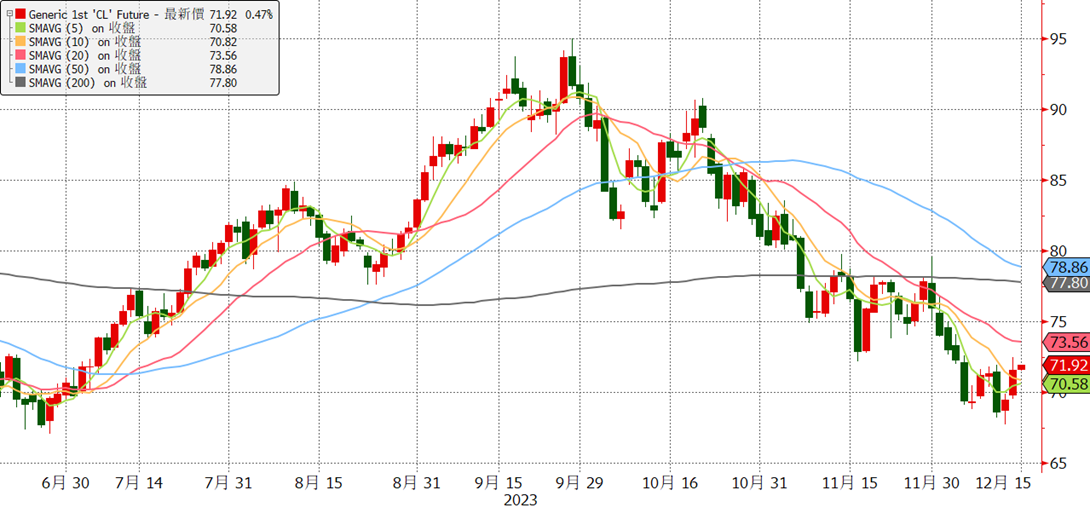

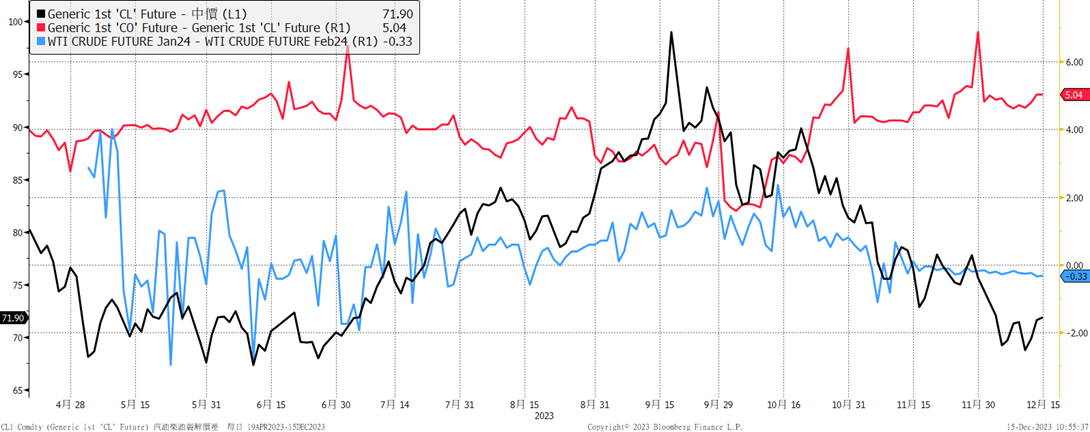

週四油市止穩反彈,持續收復失土。原因為IEA上調2024全球石油需求增幅至110萬桶/日、FOMC偏鴿帶動美元下滑,風險情緒改善,空頭回補。油價整體疲弱主因為全球經濟前景放緩需求疲弱、供給過剩擔憂。然而,即將進入2024第一季OPEC+減產將部份消除供應過剩的疑慮以及聯準會2024預計降息3碼,油價短時間止穩低檔震盪反彈。

【IEA 12月月報】

IEA表示全球石油需求減弱跡象日增,預料減緩趨勢將延續至2024,與OPEC的看法南轅北轍。NON OPEC原油產量不斷上升而需求成長放緩,將使得主要產油國為了捍衛自身市占及維持偏高油價所做的努力,面臨更大的困難。OPEC+將減產協議延長至明年第一季,對提振油價作用不大,其他國家的增產將成為不利因素。產量的持續成長和需求成長的放緩將使主要產油國捍衛其市場配額和維持高油價的努力複雜化。

IEA預測2023全球石油需求可望增加230萬桶/日(較前月預估下調9萬)至1.017億桶/日,但此預測掩蓋了總體經濟環境進一步減弱的影響。中國需求成長佔2023全球需求增幅的78%。IEA警告石油需求減緩證據日增,擴張步調可望大幅減速,從Q3的比去年同期增加280萬桶/日,降至Q4的190萬桶/日(下修幅度將近40萬桶),主要反映歐洲、俄羅斯和中東等地的需求比預期弱。

IEA預期2024石油需求成長降至110萬桶/日(較前月預估上調13萬桶反映美國展望改善和油價下跌刺激消費),然主要經濟體的經濟成長低於趨勢水準、效率提高以及電動車的蓬勃發展,使得2024需求增幅較2023少一半。

IEA表示美國產油量一反外界預期會下降,而是增加到2000萬桶/日以上,巴西和蓋亞那產油量創新高,伊朗出口更多原油。2023全球產量增加180萬桶至1.019億桶/日。美國2023供應增加140萬桶,佔NON OPEC增幅220萬桶的2/3。OPEC+ 2023產量減少40萬桶/日,全球油市占有率將下滑至51%,成為2016集團成立以來最低紀錄。2024NON OPEC供應增速稍微放緩,增幅約120萬桶/日,可能仍高過全球需求的增幅。

【影響油價利多因素】

11月OPEC原油日產量較10月月減9萬至2781萬桶。OPEC+11/30會後表示多個OPEC+國家宣布額外自願減產,與2023/6原定的2024生產配額相比,合計將減產達220萬桶/日。減產將從2024/1/1開始直至3月結束。宣布額外自願減產的OPEC+國家分別為:沙特(100萬桶/日)、伊拉克(22.3萬桶/日)、阿聯酋(16.3萬桶/日)、科威特(13.5萬桶/日)、哈薩克(8.2萬桶/日)、阿爾及利亞(5.1萬桶/日)、和阿曼(4.2萬桶/日)。俄羅斯也自願減產50萬桶/日,包括30萬桶原油和20萬桶成品油。安哥拉拒絕服從產量配額(市場對於OPEC+約束力的擔憂)。巴西2024/1加入OPEC+。

2.美國開始回補SPR

美國能源部請求為2023/12和 2024/1 交付高達 600萬桶石油,2024/1再購置300萬桶(第二次招標),計劃以每桶 79 美元或以下的價格購買石油。2024/2計畫購買300萬桶。12/1美購買2773萬桶SPR(均價79.1美元)。12/8宣布徵集多達 300 萬桶石油,以便 3 月時交付作為SPR,已以均價 75 美元購入近 900 萬桶 SPR。

【影響油價利空因素】

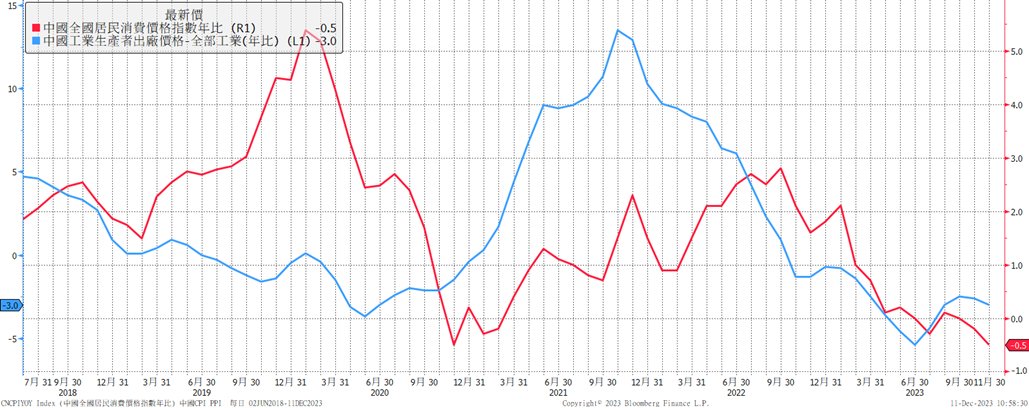

1.美國第四季經濟放緩,就業消費降溫。歐洲經濟疲弱以及中國陷入通縮。

2.美國(油井生產效率提高)產量創歷史新高1320萬桶/日與非OPEC+國家產量加速。

3.中國復甦低迷。 穆迪將中國評級從穩定下調至負面。

中國11月中國原油進口量4244.5萬噸(1037萬桶/日),較前月減少13.3%,較去年同期減少9.2%;1-11月原油進口量年增12.1%至5.1565億噸。

4.OPEC+10月供給高於預期,出口提升將近50萬桶/日。伊朗10月原油產量340萬桶/日(2019-2022受制裁降34%至200-255萬桶/日 2024/3預計再成長至400萬桶),出口約200萬桶/日。11/17俄解除汽油出口禁令。11/17俄原油加工量出口創12週新高555萬桶/日(檢修季後恢復產能),12月達580萬/日。委內瑞拉產量85萬桶/日。俄計畫12月提高柴油出口25%約68萬桶/日。俄10月產量月增2.7萬桶至966萬桶/日(僅比2月少29萬桶/日 2月是自願減產的基準水平)。利比亞計畫2024年底原油出口上調至110萬桶/日。

5.籌碼較前一周淨多單減少

截至12月5日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週減少7.7%至168,990口,為連續第10週減少,並創下今年7月以來的新低。

6. IEA表示即使OPEC+延長減產協議,2024全球油市仍小幅供過於求。OPEC+2024Q1閒置產能超過600萬桶/日可緩衝。

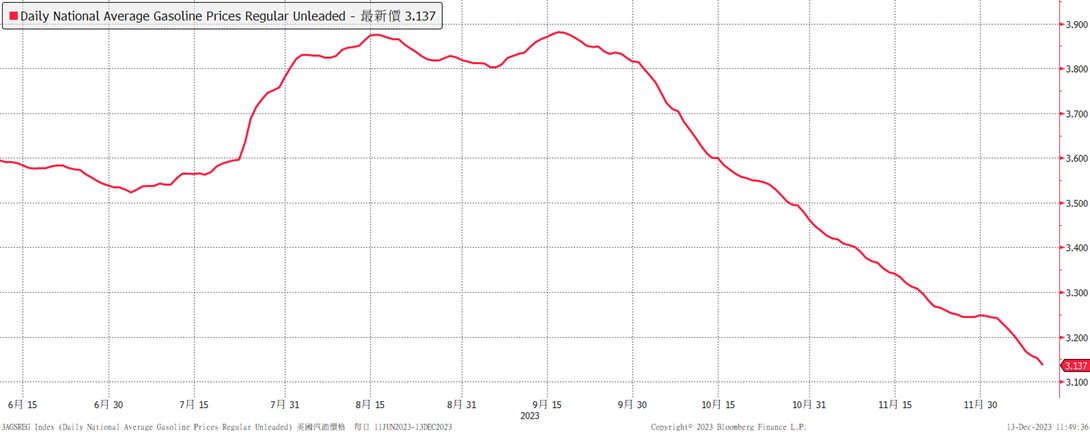

7.全美零售汽油均價已連續12週下跌,因民眾出遊減少,汽油季節性需求下滑的影響。

8.沙特下調1月對亞洲的所有原油價格。烏拉爾原油自2023/7以來首次跌破60美元(印度11月進口俄油月增9.7%至174萬桶/日 不過仍低於5月的215萬桶/日的峰值)。

【美國天然氣】

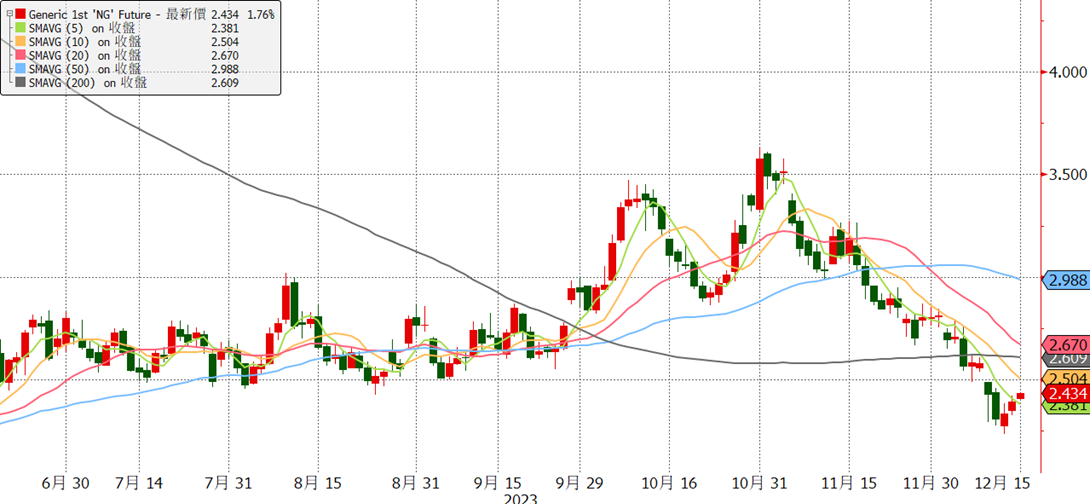

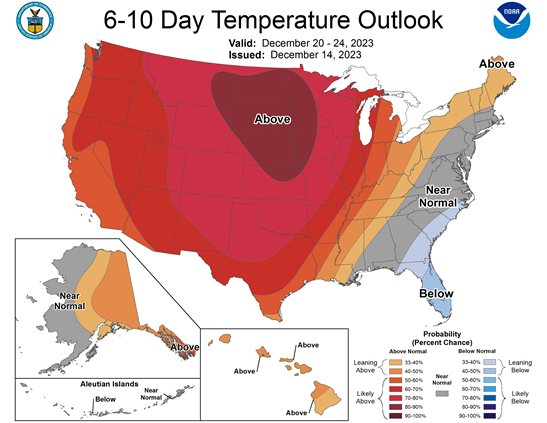

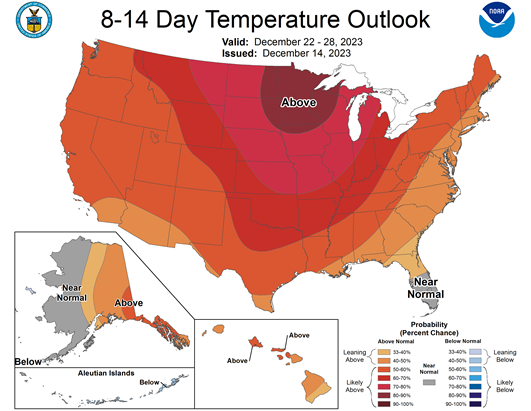

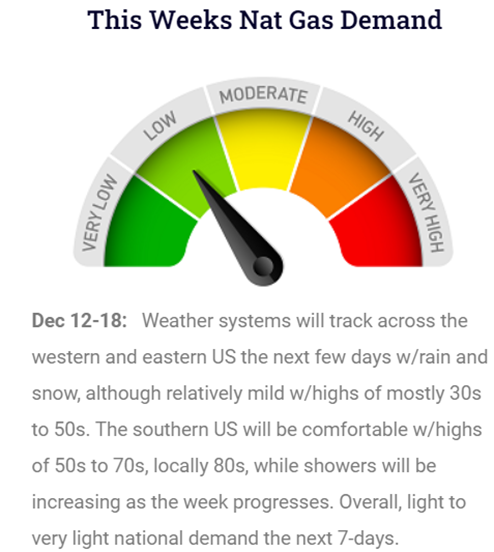

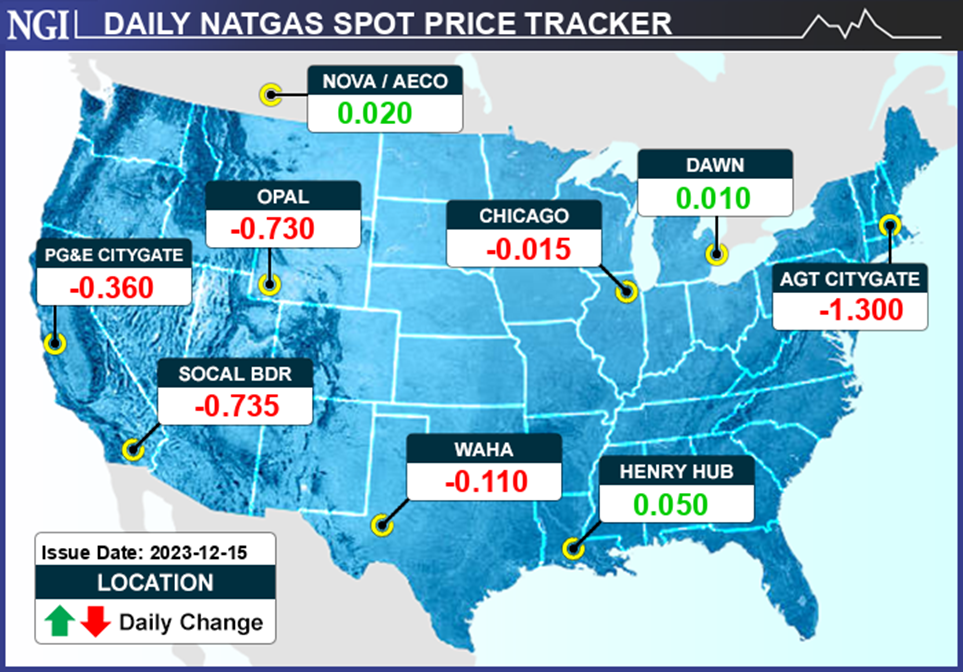

週四天然氣小幅反彈。聯準會偏鴿,美元疲弱,帶動原物料反彈。然12月上半月暖冬將導致取暖需求不足以及產量歷史新高106Bcf/d(較10月月增2.5%約2.6Bcf/d)及初冬庫存水位高,恐使價格上漲空間不大。價格要轉強需要看到天氣預報轉為寒冷的時候才有機會。EIA最新月報較前月下調2023冬季價格60美分至2.8美元。2023冬季產量高達105 Bcf/d。

【影響天然氣價格利多因素】

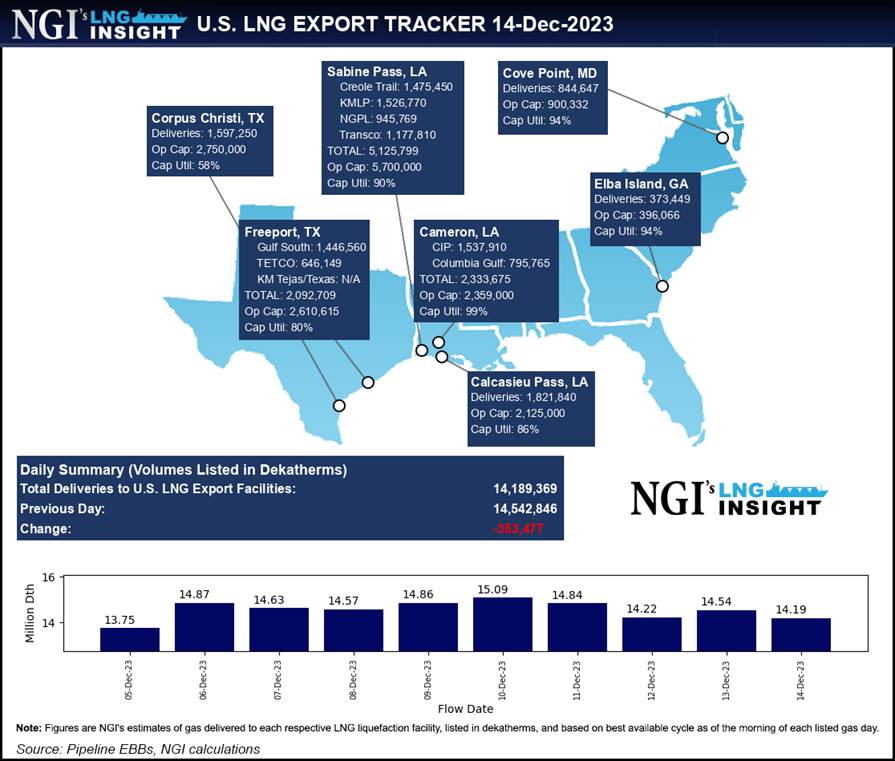

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。

2.籌碼淨空單較前一週減少

【影響天然氣價格利空因素】

1.美整體產量今明年持續創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2023/11約為106Bcf/d,上半年102 Bcf/d。2024預計供過於求。

2. 2023/12暖冬取暖需求相對疲軟

11月 STEO 模型顯示,今年冬季供暖度日數比前 10 年平均水平減少 4%,這將使住宅/商業供暖消耗比五年平均水平減少 2%。預計今年冬天平均會比正常溫暖,但預計2024/1-2會比2023較正常溫暖的1-2月更冷。2023/11較去年同期溫暖,預計488 HDDs(較2022/11減少5% )。2024第一季較2023第一季冷,多4% HDDs。預計今年美國冬天3220 HDDs ,與去年冬天一樣但低於前10年(2013-2022)冬季平均水平4%。

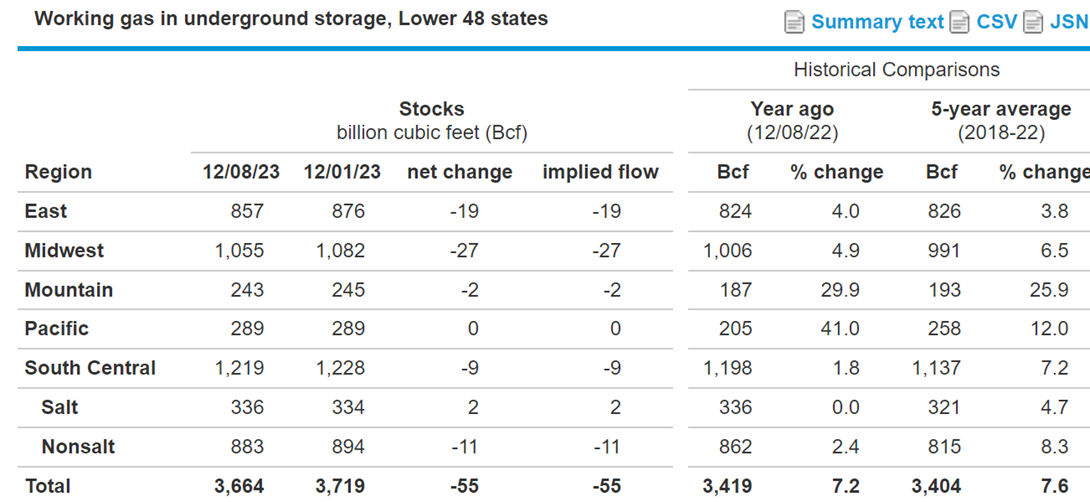

3.美國庫存進入消耗庫存季節(11/1-3/31)。初冬庫存水位高

截至12月8日當週,美國天然氣庫存-55Bcf符合預期預期 (2018-2022平均-48Bcf,去年同期-30Bcf)至3664Bcf ,較過去5年的同期平均值3404Bcf增加260Bcf(+7.6%),較去年同期3419Bcf增加245Bcf(+7.2%)。2023/10底庫存3776Bcf(較2018-2022五年水平的同期平均高6%) 。根據機構模型,反映生產強勁和暖冬,到庫存提取季節結束時,將使2024 / 3月底的庫存超過2000 Bcf,較過去5年的同期平均值高出22%。

4.目前歐洲儲備進度98.69%以及工業活動低迷 2023/11天氣炎熱

5.淨空單較前一週增加

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。