20240315【國際能源】EA上調需求成長前景,油價續升

IEA上調需求成長前景,油價續升

【原油】

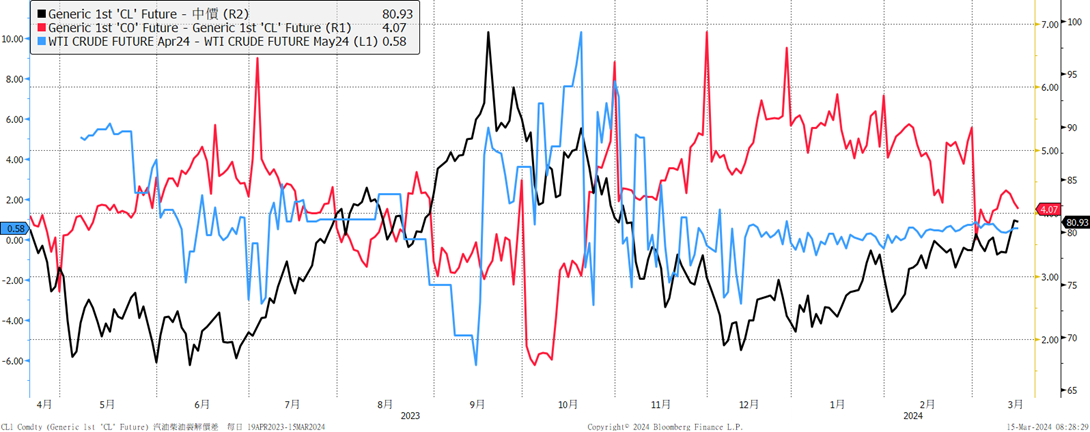

週三油價走升,原因為IEA月報表示若OPEC+下半年持續減產將面臨供應短缺。盡管IEA認為供需平衡及美降息預期延至6月,然中東風險依舊緊張以及OPEC+決議減產延至2024Q2,支撐價格。油價目前偏多看待有機會突破80,主因為今年全球原油需求增速放緩及Non OPEC產量創高。然而,2024Q1-2OPEC+減產和中東地緣政治風險反覆以及夏季旺季來臨使得下方有所支撐。

期貨逆價差稍擴大

IEA月報

IEA月報將今年全球石油需求增長預估較前月上調11萬桶/日,預期將年增130萬桶/日,但此增長仍較2023年的年增230萬桶/日放緩,也下調今年全球石油供應增長預估,因OPEC+延長自願減產的影響,預期全球石油供應將年增80萬桶/日(前月的預估為年增200萬桶/日)至1.029億桶/日(先前預期10380 萬桶/日)。Q1全球石油需求將增加 170 萬桶 / 日,主要得益於美國前景的改善以及燃料消耗量的增加 (以哈戰爭引起紅海危機,船舶被迫採取更長的航線以避走紅海)。全球石油需求增長仍主要來自於OECD以外的國家,特別是中國。中國石油需求增長預估將從2023的年增170萬桶/日,放緩至2024的年增62萬桶/日;中國石油需求增長佔全球增長的比重也從2023的約75%,降至2024的約50%左右。

2023全球石油產量年增200萬桶/日至1.02億桶/日。在美國產量增長的帶動下,2024OPEC+以外的產油預估將年增160萬桶/日,較去年240萬桶/日的年增幅略有放緩。除了美國以外,加拿大、巴西與圭亞那也都將貢獻產量增長,這使得2024美洲地區非OPEC+的產油增長預估將達到130萬桶/日。2月份OPEC原油日產量較前月增加14萬桶至2691萬桶,接受配額限制的9個成員國原油日產量較前月減少5萬桶至2169萬桶,較其生產配額高出47萬桶/日,主要因為伊拉克產油較配額高出25萬桶以及阿聯裘產油高出31萬桶的影響。整體OPEC+產油較前月增加8萬桶/日,達到4158萬桶/日。Q1的全球石油產量則預計較前季減少87萬桶/日,因不利天氣導致的生產中斷以及OPEC+減產的影響。由於OPEC+已經宣布自願減產將延長至Q2,2024Q2的石油供應增長主要將來自於OPEC+以外的國家。2024全球煉油生產預估將年增120萬桶/日,達到8350萬桶/日,主要受到中東、非洲以及亞洲生產的帶動。煉油產量預估將從2月份的低谷8140萬桶/日,逐漸攀升至8月份夏天高峰的8560萬桶/日。2月份全球可統計石油庫存增加了4710萬桶,主要由於海上庫存增加的影響,因紅海運輸問題導致更多石油滯留海上,相比1月全球石油庫存為減少4810萬桶。

【影響油價利多因素】

2024/3/4OPEC+決議減產延至Q2(名義減產220萬桶/日),自2022以來OPEC+承諾減產586萬桶/日(佔全球需求5.7%)。俄宣布Q2漸進式擴大減產及放寬出口限制,6月擴大減產47.1萬桶/日。OPEC2月產量月+8.7萬至2642萬桶/日(利比亞+15萬)。俄1月出口-30.7萬桶/日。OPEC第一季減產 70 萬桶 / 日。然而實施減產的 OPEC+ 2 月產量比其合併配額多出 17.5 萬桶 / 日,自願減產的遵循率為 97.8%(打折?)。

2.美國開始回補SPR 2024/3/7購買 300 萬桶石油。

3.美國經濟穩健

4.中東地緣風險緊張

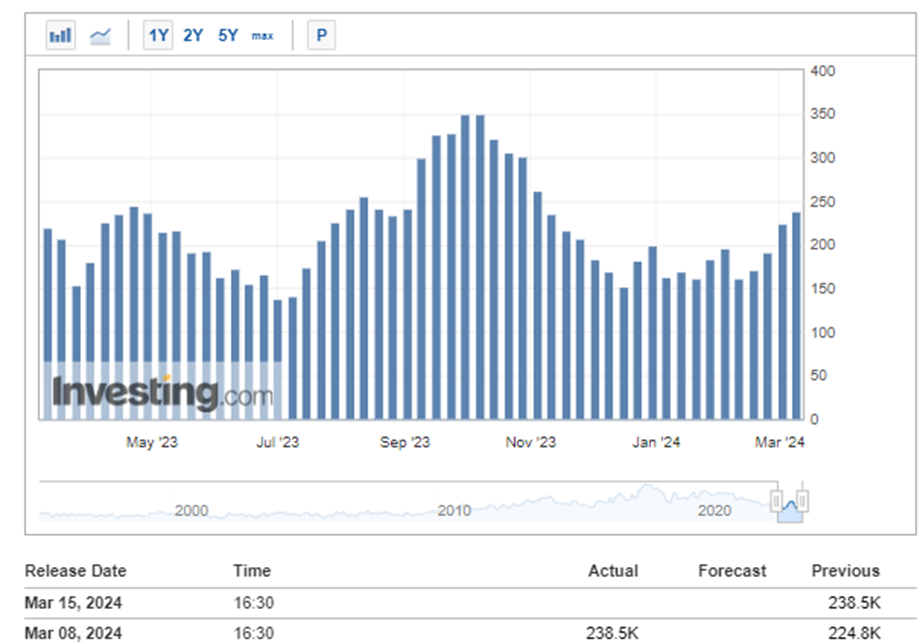

5.截至3月5日,資金管理機構(主要為避險基金)以及其他大額交易人所持有的紐約原油期貨投機淨多單較前週增加6%至238,512口,創下4個月來的新高。

6.夏季將來臨 汽油需求轉強

7.沙烏地阿拉伯國有生產商 Aramco 表示,已將4月向亞洲出售的旗艦阿拉伯輕質原油的官方售價調漲 20 美分,至每桶較基準價格高出 1.70 美元。

【影響油價利空因素】

1.2024全球原油需求增速放緩

2.美國(油井生產效率提高)產量創歷史新高與 NON OPEC+國家產量加速。

3.中國需求疲軟以及通縮。2024/1-2中國原油進口年增5.1%至1079萬桶/日(2023年增11%至1133萬桶/日)

4.OPEC備用產能500萬桶/日

【美國天然氣】

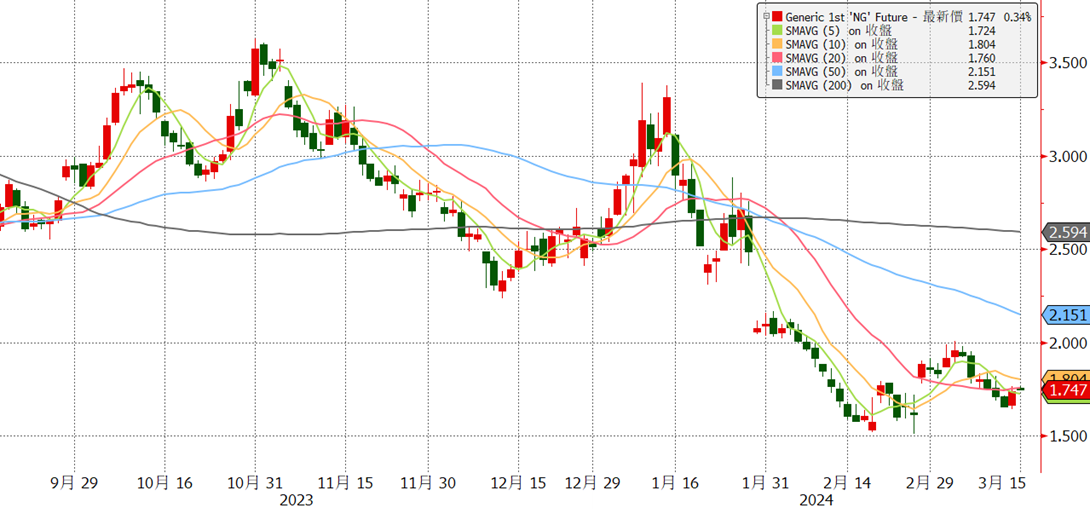

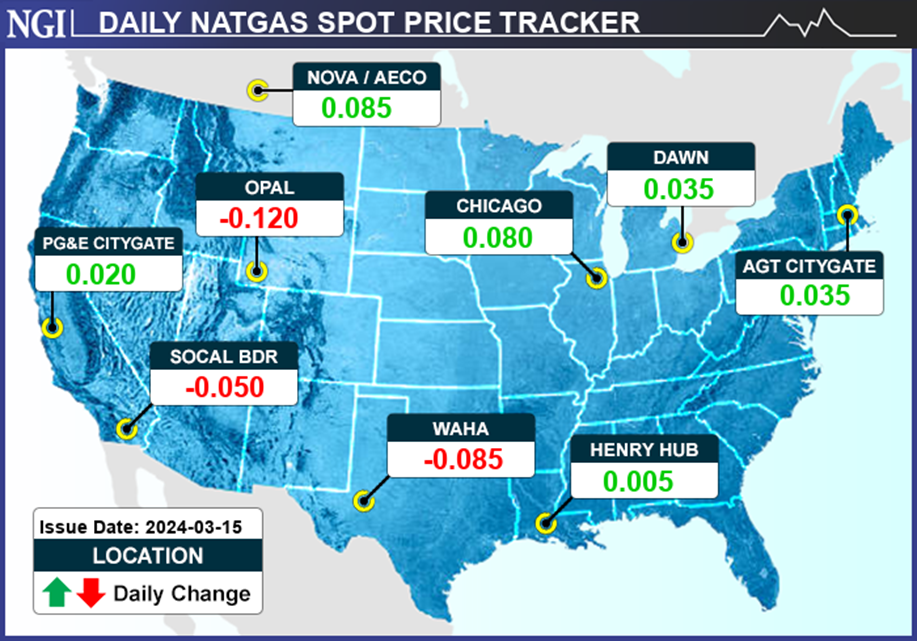

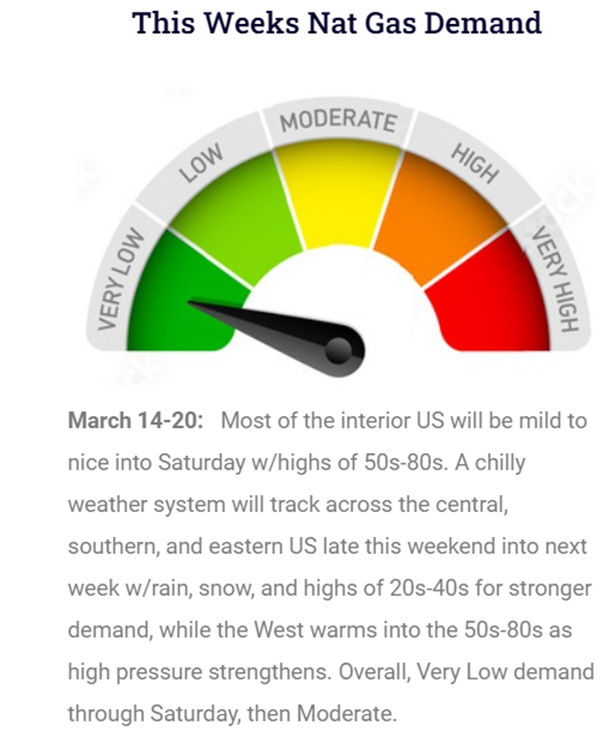

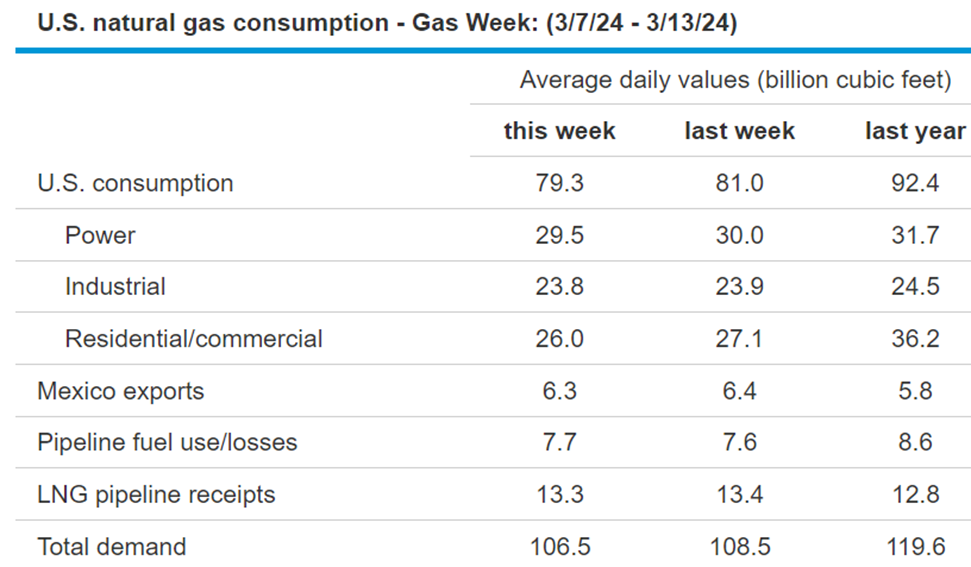

週四天然氣止跌反彈,原因為預期庫存報告減幅高於預期以及3月下旬天氣轉涼以及自由港可能正準備重啟第三條列車。雖然美國最大天然氣生產商EQT 3月前減1Bcf/d,預計第一季減產30-40Bcf(該公司季度產量7%),應對溫暖天氣及庫存壓力造成的低價格環境。然而整體基本面仍不佳:1983年以來最溫和的冬季、庫存壓力大以及籌碼偏空。雖然廠商減產保價(觀察是否有其他家跟進),但漲勢若要持續還是得靠需求的幫忙。

【影響天然氣價格利多因素】

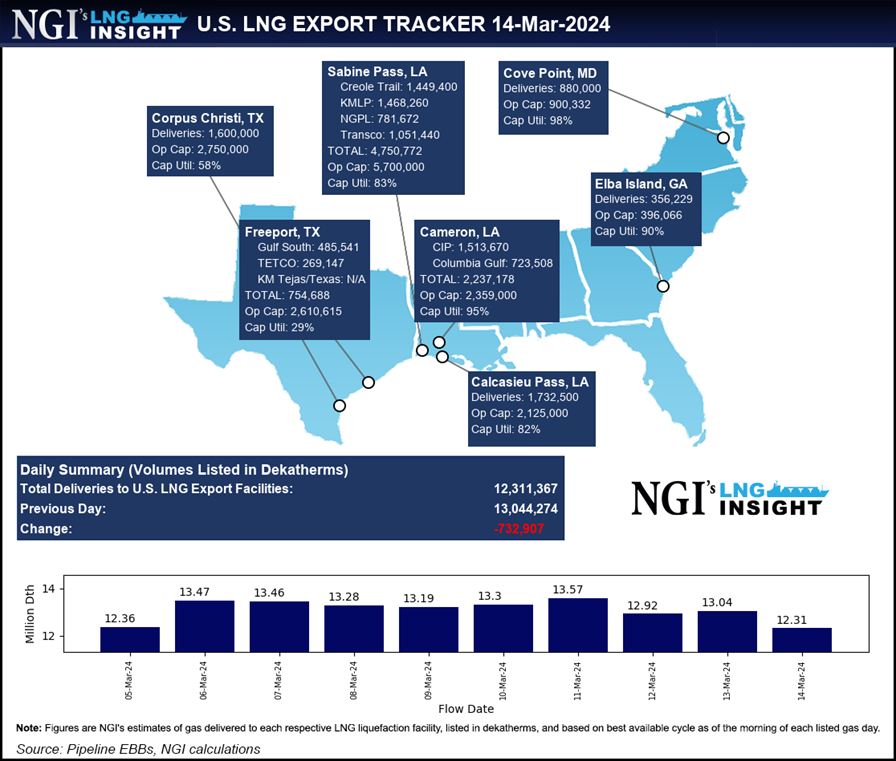

1.美LNG出口強勁。2023 前六個月美國LNG出口量平均為11.6Bcf/d,比去年上半年高4%(0.5 Bcf/d),比2022高9.5%(1 Bcf/d)。2024/1/27自由港將關閉一個工廠,持續約一個月。美國暫停新的LNG出口項目的決定(審查環境和經濟影響)。今明兩年LNG出口預估將分別年增4%(0.5 Bcf/d)與17%(2.1 Bcf/d)。

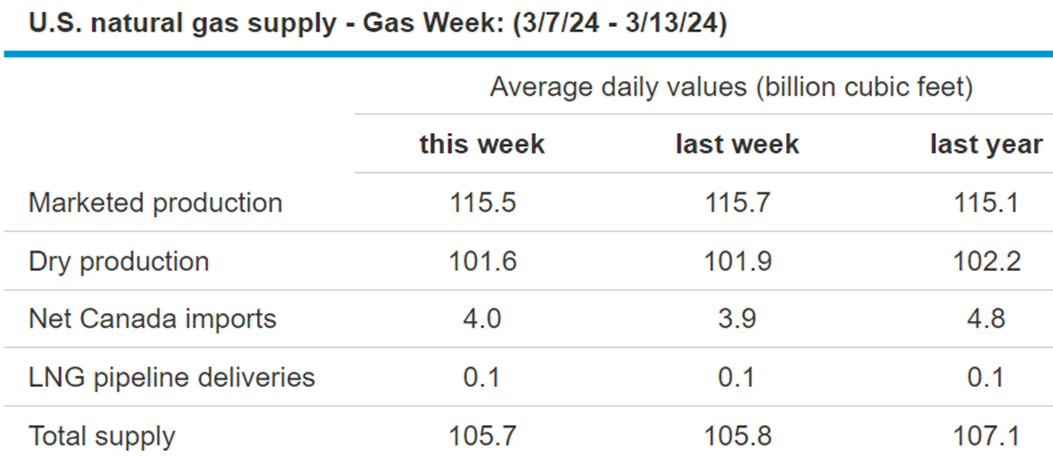

2.廠商陸續減產,目前產量100.6Bcf/d。

【影響天然氣價格利空因素】

1.美整體產量今明年持續創高。主要頁岩油產地的伴生天然氣產量佔其天然氣產量的約1/3,佔全美天然氣總產量約14%。2024預計供過於求。2023/12美國月度乾天然氣產量創歷史新高105.5Bcf/d。2024 美國乾天然氣總產量將持續增加,較2023年增1.2%。2024/2/26 產量102.5Bcf/d。

2.美國庫存進入消耗庫存季節(11/1-3/31)。

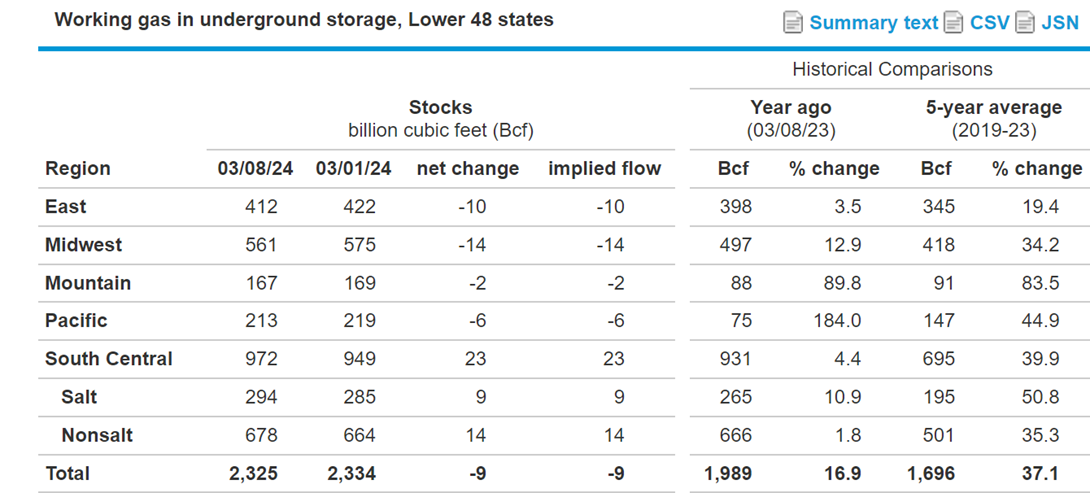

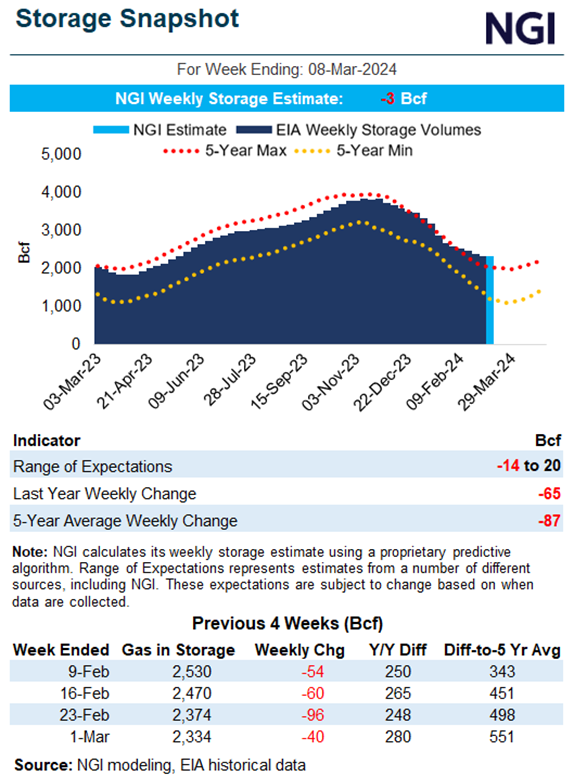

截至3月8日當週,美國天然氣庫存-9Bcf稍高於預期-3 (2018-2022平均-87Bcf,去年同期-65Bcf)至2325Bcf ,較過去5年的同期平均值1696Bcf增加629Bcf(+37.1%),較去年同期1989Bcf增加336Bcf(+16.9%)。根據機構模型,庫存提取率若與五年均值2.7Bcf/d相比,到庫存提取季節結束時,將使2024 / 3月底的庫存2262Bcf,較過去5年的同期平均值1633Bcf高出629Bcf。

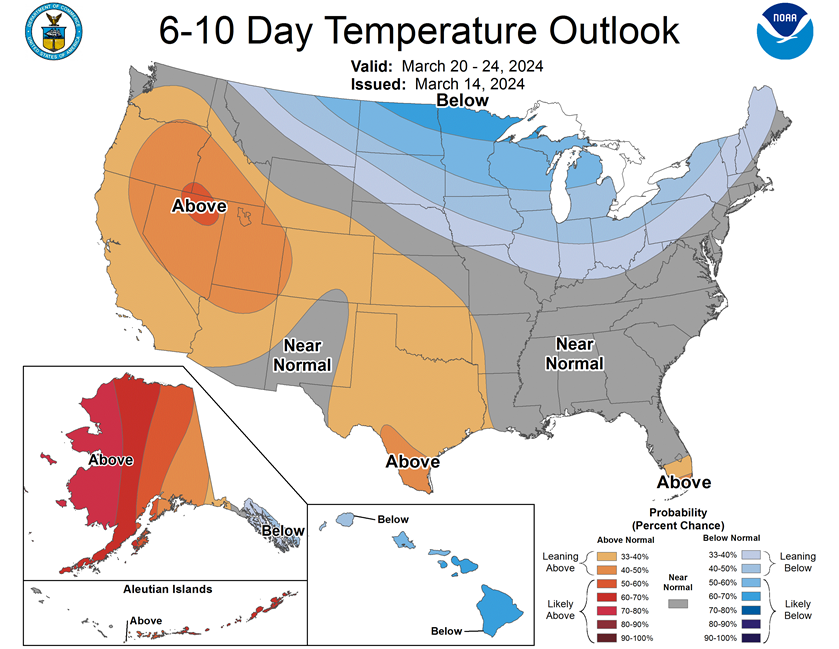

4.天氣溫和 需求平淡 將進入淡季

1.本公司所提供之即時報價資訊,不代表勸誘投資人進行期貨交易,且不保證此資料之正確性及完整性。

2.實際可交易商品相關資訊請以主管機關公告為限。